KB금융, 평가지표 'TSR' 활용…경쟁사들과 비교해보니

[금융지주]최근 1·3년 TSR, 4대 은행지주 중 모두 3위…기간 5년으로 넓히면 1위

편집자주

금융당국은 2024년 1월 상장사 주주가치 제고 독려 및 정책적 지원을 위한 '기업 밸류업 프로그램' 도입을 발표했다. 미국, 일본 등 글로벌 증시 대비 유독 낮은 한국 주식 시장의 밸류에이션을 개선하겠다는 목적이다. 이와 맞물려 많은 상장사들은 대규모 주주 환원책을 내놓는 등 정부 정책에 부응하고 있다. 이같은 움직임을 보이는 종목들의 주가도 눈에 띄게 상승했다. 더벨은 주요 상장사들의 밸류업프로그램에 대해 리뷰해보고 단발성 이벤트에 그칠지, 지속적인 밸류업이 가능할지 점검해 본다. 이 과정에서 코리아디스카운트의 원인이 되는 거버넌스에 미칠 영향과 개선방안을 살펴본다.

KB금융의 총주주수익률(Total Shareholder Return, TSR)이 4대 은행지주 가운데 낮은 편에 속하는 것으로 집계됐다. TSR은 4대 은행지주 모두 회사나 임원을 평가할 때 활용하는 지표다. 특정 기업 주식을 일정 기간 보유했을 때의 수익률을 말한다. 주가와 배당수익률을 함께 보여준다는 점에서 유의미한 지표로 인식된다.

이와 함께 지난달 정부의 '기업 밸류업 지원방안' 발표 후 KB금융에 대한 시장 기대감까지 큰 점을 고려하면, 앞으로 주가 상승과 배당 확대 등 TSR을 높이기 위한 KB금융의 적극적인 정책이 나올 것으로 예상된다.

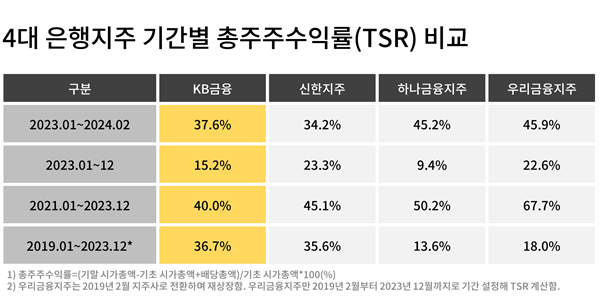

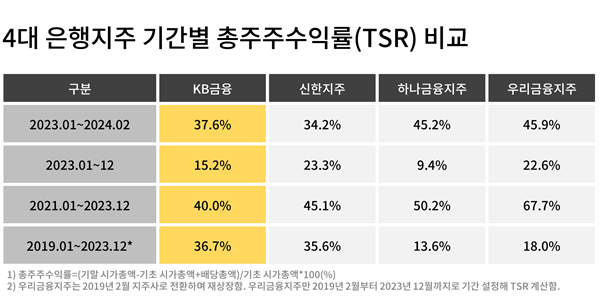

THE CFO가 지난 2023년 한 해 동안 KB금융의 TSR을 계산한 결과 15.2%로 나타났다. 같은 기간 신한지주는 23.3%, 하나금융지주는 9.4%, 우리금융지주는 22.6%였다. 신한지주, 우리금융지주, KB금융, 하나금융지주 순으로 TSR이 높았다.

TSR은 설정한 기간의 기말 시가총액에서 기초 시가총액을 차감한 뒤 배당총액을 더해 나온 값을 기초 시가총액으로 나눈 비율이다. 가령 이 비율이 지난해 10%라는 건, 연초에 100만원어치의 주식을 매입했다고 가정할 경우 연말까지 주가 상승과 배당으로 10만원의 수익을 올렸다는 의미다. 지난해 KB금융이 주주에게 안긴 수익률은 4대 은행지주 중 3위였다.

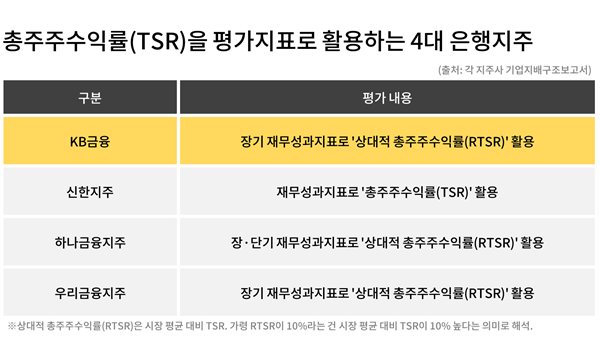

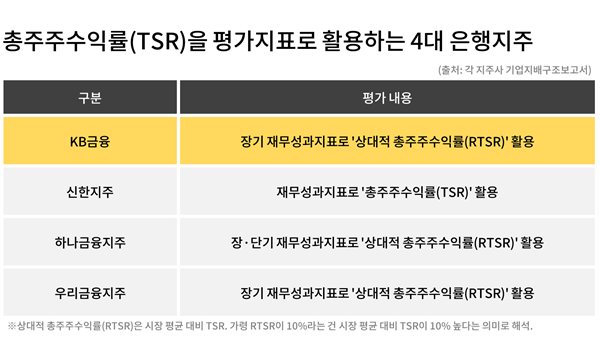

TSR은 글로벌 컨설팅 업체인 보스턴컨설팅그룹(BCG)이 개발했다. 국내에는 2000년대 초반부터 많은 기업이 회사와 임원을 평가하는 지표로 사용하기 시작했다. 4대 은행지주도 현재 TSR을 평가지표로 사용하고 있다. 장기로 쓰느냐, 단기로 쓰느냐 등의 미세한 차이가 있을 뿐이다.

KB금융은 회사와 CEO(지주사 CEO) 등을 평가할 때 장기 지표로 RTSR(Relative TSR)을 사용한다. RTSR은 상대적 총주주수익률로 시장 평균보다 TSR이 얼마나 높은지를 보여준다. 자사 TSR이 1년 전 혹은 몇 년 전과 비교해 얼마나 상승했는지가 중요한 게 아니라 경쟁사와 비교해 얼마나 높은지를 중요하게 본다는 뜻이다.

그럼 기간을 2021년 1월부터 2023년 12월까지 확대하면 어떨까. 이 기간 KB금융 TSR은 40.0%였다. 2023년 한 해 동안의 TSR보다 크게 높아졌다. 하지만 같은 기간 다른 은행지주 TSR은 신한지주 34.2%, 하나금융지주 45.2%, 우리금융지주 45.9%였다. 3년으로 기간을 확대해도 KB금융 TSR은 4대 은행지주 중에 높다고 보기 어려운 수치였다.

단 기간을 2019년 1월부터 2023년 12월까지로 5년까지 넓히면 KB금융 TSR이 36.7%로 4대 은행지주 가운데 가장 높았다. 신한지주는 35.6%, 하나금융지주는 13.6%, 우리금융지주는 18.0%였다. 기간을 1년과 3년이 아닌 5년으로 길게 설정했을 때는 KB금융이 다른 경쟁사들보다 주주에게 안기는 수익률이 높았다.

마지막으로 2023년 1월부터 지난해 결산배당이 결정된 2024년 2월까지의 TSR은 KB금융은 37.6%, 신한지주는 34.2%, 하나금융지주는 45.2%, 우리금융지주는 45.9%였다. 4대 은행지주는 일제히 결산배당 지급 대상 기준일을 12월 말에서 2월 말로 변경했다. 기간을 다양하게 설정해 비교해도 KB금융이 주주에게 높은 수익률을 안기고 있다고 평가하기 어려운 결과다.

현재 KB금융은 4대 은행지주 가운데 가장 높은 주가순자산비율(PBR)과 주가수익비율(PER)을 보이고 있다. 다른 은행지주보다 시장에서 높은 평가를 받고 있다. 이는 그간의 총주주수익률이 반영됐다기보다는 지난달 말 정부의 '기업 밸류업 지원방안' 발표에 발맞춰 기업가치 제고를 위해 더 적극적인 정책을 펼칠 것이라는 기대감이 반영된 결과로 분석된다.

김도하 한화투자증권 애널리스트는 "KB금융은 가장 많은 자본여력을 지닌 동시에 굵직한 계열사 편입은 모두 마친 은행지주"라며 "여유로운 자본력을 주주환원에만 활용할 수 있고 주된 리스크도 대부분 해소돼 업종 차선호주"라고 분석했다.

이와 함께 지난달 정부의 '기업 밸류업 지원방안' 발표 후 KB금융에 대한 시장 기대감까지 큰 점을 고려하면, 앞으로 주가 상승과 배당 확대 등 TSR을 높이기 위한 KB금융의 적극적인 정책이 나올 것으로 예상된다.

THE CFO가 지난 2023년 한 해 동안 KB금융의 TSR을 계산한 결과 15.2%로 나타났다. 같은 기간 신한지주는 23.3%, 하나금융지주는 9.4%, 우리금융지주는 22.6%였다. 신한지주, 우리금융지주, KB금융, 하나금융지주 순으로 TSR이 높았다.

TSR은 설정한 기간의 기말 시가총액에서 기초 시가총액을 차감한 뒤 배당총액을 더해 나온 값을 기초 시가총액으로 나눈 비율이다. 가령 이 비율이 지난해 10%라는 건, 연초에 100만원어치의 주식을 매입했다고 가정할 경우 연말까지 주가 상승과 배당으로 10만원의 수익을 올렸다는 의미다. 지난해 KB금융이 주주에게 안긴 수익률은 4대 은행지주 중 3위였다.

TSR은 글로벌 컨설팅 업체인 보스턴컨설팅그룹(BCG)이 개발했다. 국내에는 2000년대 초반부터 많은 기업이 회사와 임원을 평가하는 지표로 사용하기 시작했다. 4대 은행지주도 현재 TSR을 평가지표로 사용하고 있다. 장기로 쓰느냐, 단기로 쓰느냐 등의 미세한 차이가 있을 뿐이다.

KB금융은 회사와 CEO(지주사 CEO) 등을 평가할 때 장기 지표로 RTSR(Relative TSR)을 사용한다. RTSR은 상대적 총주주수익률로 시장 평균보다 TSR이 얼마나 높은지를 보여준다. 자사 TSR이 1년 전 혹은 몇 년 전과 비교해 얼마나 상승했는지가 중요한 게 아니라 경쟁사와 비교해 얼마나 높은지를 중요하게 본다는 뜻이다.

그럼 기간을 2021년 1월부터 2023년 12월까지 확대하면 어떨까. 이 기간 KB금융 TSR은 40.0%였다. 2023년 한 해 동안의 TSR보다 크게 높아졌다. 하지만 같은 기간 다른 은행지주 TSR은 신한지주 34.2%, 하나금융지주 45.2%, 우리금융지주 45.9%였다. 3년으로 기간을 확대해도 KB금융 TSR은 4대 은행지주 중에 높다고 보기 어려운 수치였다.

단 기간을 2019년 1월부터 2023년 12월까지로 5년까지 넓히면 KB금융 TSR이 36.7%로 4대 은행지주 가운데 가장 높았다. 신한지주는 35.6%, 하나금융지주는 13.6%, 우리금융지주는 18.0%였다. 기간을 1년과 3년이 아닌 5년으로 길게 설정했을 때는 KB금융이 다른 경쟁사들보다 주주에게 안기는 수익률이 높았다.

마지막으로 2023년 1월부터 지난해 결산배당이 결정된 2024년 2월까지의 TSR은 KB금융은 37.6%, 신한지주는 34.2%, 하나금융지주는 45.2%, 우리금융지주는 45.9%였다. 4대 은행지주는 일제히 결산배당 지급 대상 기준일을 12월 말에서 2월 말로 변경했다. 기간을 다양하게 설정해 비교해도 KB금융이 주주에게 높은 수익률을 안기고 있다고 평가하기 어려운 결과다.

현재 KB금융은 4대 은행지주 가운데 가장 높은 주가순자산비율(PBR)과 주가수익비율(PER)을 보이고 있다. 다른 은행지주보다 시장에서 높은 평가를 받고 있다. 이는 그간의 총주주수익률이 반영됐다기보다는 지난달 말 정부의 '기업 밸류업 지원방안' 발표에 발맞춰 기업가치 제고를 위해 더 적극적인 정책을 펼칠 것이라는 기대감이 반영된 결과로 분석된다.

김도하 한화투자증권 애널리스트는 "KB금융은 가장 많은 자본여력을 지닌 동시에 굵직한 계열사 편입은 모두 마친 은행지주"라며 "여유로운 자본력을 주주환원에만 활용할 수 있고 주된 리스크도 대부분 해소돼 업종 차선호주"라고 분석했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

시리즈 모아 보기

밸류업 프로그램 리뷰

- 금융지주

- 1자사주 소각에 급반등한 금융지주 PBR '1' 도전

- 2자사주 카드 꺼낸 하나금융지주, 주주환원 셈법 '치열'

- 3하나금융지주, CET1 상승에 환원여력 늘었다

- 4하나금융지주, 믿을 건 은행…비은행 '뒷걸음질'

- 5하나금융지주 '통 큰 환원' 결정한 이사회 면면은

- 6신한지주 주주 정책, '예측 가능성' 방점

- 7배당 소극적인 신한지주, 올해는 달라질까

- 8비이자익 선방한 신한지주, 비은행 성적은 '퇴보'

- 9KB금융, 4대 지주 'PBR·PER 1위'…가장 높은 기대감

- 10'주주환원 강화' 신한지주, 이사회 적극적 주문 있었다

- 11김기홍 JB금융 회장의 주주환원 '퀀텀 점프'

- 12신한지주 사외이사 평가 더 깐깐하게...객관성 담보 총력

- 13'기대감 1위' KB금융, 자사주 소각 랠리 잇는다

- 14메리츠, 유일한 'PBR 1배 이상' 금융지주 비결은

- 15JB금융, '동일인 지분한도' 넘을라…자사주 소각 멈칫

- 16메리츠, 완전자회사 효과 속 이중레버리지 급등

- 17KB금융, 평가지표 'TSR' 활용…경쟁사들과 비교해보니

- 18JB금융, 자사주 활용 확대한 이사회 살펴보니

- 19한국금융, 은행보다 저PBR…환원율 제고 의지는

- 20BNK금융, 배당성향 제고에도 아쉬운 PBR

- 21한국금융, 주주환원보다 자회사 지원 '우선'

- 22BNK금융, 주주환원 관리 핵심으로 'RWA' 정조준

- 23DGB금융, 자사주 매입으로 올린 '주주환원율'

- 코스닥

- 24상신이디피, 3년만에 소각…30억 들여 시총 600억 효과

- 25'매출 편중' 상신이디피, CAPEX 확대로 돌파구 모색

- 26상신이디피, '미완의 승계' 우려에도…"밸류업 의지 커"

- 27디에스케이, 통 큰 자사주 소각…만년 적자는 한계

- 28'시총 25% 점프' 아바코, '주식 소각+이사회 개선' 통했다

- 29'설비투자 베팅' 아바코, 남은 건 자산 효율성 제고

- 30윈스, '조금' 열어 본 소각의 문…효과는 아직

- 31윈스, '2세 경영' 2년차…자본 재배치 움직임은 '미정'

- 32윈스, 이사회 실효성 의문…사외이사 출석률 0~22%