김기홍 JB금융 회장의 주주환원 '퀀텀 점프'

[금융지주] 주주환원율 17%→33%…CET1 제고 밑바탕

편집자주

금융당국은 2024년 1월 상장사 주주가치 제고 독려 및 정책적 지원을 위한 '기업 밸류업 프로그램' 도입을 발표했다. 미국, 일본 등 글로벌 증시 대비 유독 낮은 한국 주식 시장의 밸류에이션을 개선하겠다는 목적이다. 이와 맞물려 많은 상장사들은 대규모 주주 환원책을 내놓는 등 정부 정책에 부응하고 있다. 이같은 움직임을 보이는 종목들의 주가도 눈에 띄게 상승했다. 더벨은 주요 상장사들의 밸류업프로그램에 대해 리뷰해보고 단발성 이벤트에 그칠지, 지속적인 밸류업이 가능할지 점검해 본다. 이 과정에서 코리아디스카운트의 원인이 되는 거버넌스에 미칠 영향과 개선방안을 살펴본다.

JB금융지주의 주주가치 제고의 역사는 김기홍 회장을 기점으로 나뉜다. 김 회장 취임 첫해 만해도 주주환원율이 금융지주사 중 낮은 수준이었으나 빠르게 반전을 이뤘다.

2019년 17%이던 주주환원율은 지난 5년 동안 매해 성장하며 2023년 33%를 달성했다. 같은 기간 현금배당 규모는 1641억원을 기록하며 5년 전보다 181% 늘어났다. 특히 작년에는 JB금융이 처음으로 300억원 규모의 자사주를 매입하는 행보를 보이기도 했다.

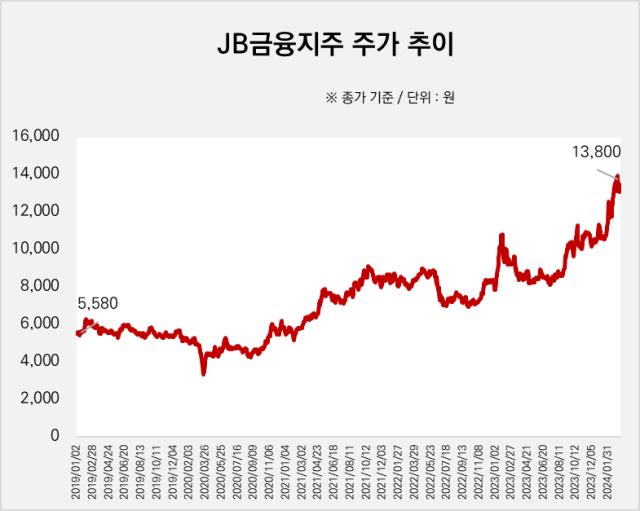

매해 성장하는 주주환원율에 맞춰 JB금융의 주가도 상승곡선을 그렸다. 2019년 1월 2일 종가 기준 5540원이던 주가는 2024년 3월 13일 1만3350원으로 어림잡아도 두 배 이상 뛰었다. 주가가 크게 오르거나 떨어지지 않는 은행주에선 이례적인 일이다.

2대주주인 얼라인파트너스의 주주환원 확대 요구도 있었지만, JB금융이 주주환원을 확대할 수 있었던 밑바탕에는 가파른 실적 개선이 있었다. 상대적으로 마진이 높은 중금리 신용대출을 중심으로 몸집을 확대하면서도 RWA를 안정적으로 관리한 결과다.

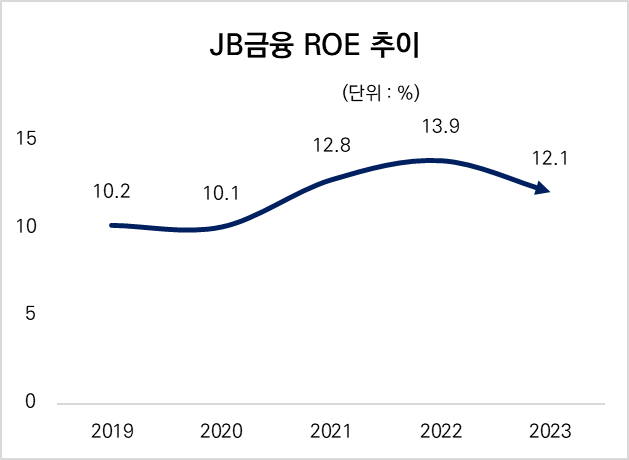

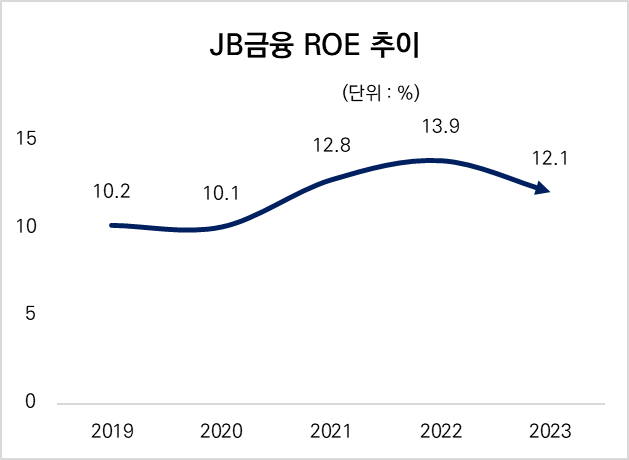

이는 자기자본이익률(ROE)로 이를 확인할 수 있다. ROE는 순이익을 자기자본으로 나눈 값으로, 기업이 한 해 동안 얼마나 효율적으로 이익을 냈는지를 보여주는 지표다. ROE를 올리려면 순이익을 늘리거나, 자사주 매입이나 소각으로 자기자본을 줄여야 한다.

JB금융의 작년 ROE는 12.1%로 업계 최상위 수준이다. △2019년 10.2% △2020년 10.1% △2021년 12.8% △2022년 13.9% 등이다. 작년은 전년 대비 1.6%포인트 감소했지만 이는 민생금융지원과 선제적 충당금 적립에 따른 일회성 요인이 컸다.

이는 타 금융지주의 ROE를 상회하는 수준으로, 같은 기간 4대 금융지주의 ROE는 KB금융지주 9.1%, 신한금융지주 8.6%, 하나금융지주 9.0%, 우리금융지주 8.28%을 나타냈다. 같은 지방금융지주인 BNK금융지주와 DGB금융지주는 각각 6.3%, 6.6%를 기록했다.

특히 주가순자산비율(PBR)은 ROE와 주가수익비율(PER)의 곱으로 표현할 수 있는데, 기업가치 제고를 위해선 ROE와 PER의 상승이 바탕이 되어야 한다. 이 중 PER은 ROE와 달리 주가의 변화가 반영돼 의도적으로 높이거나 줄일 수 없다는 특징이 있다. 성장 가능성이 높은 저평가주를 고르는 지표 중 하나로 ROE가 쓰인다고 해석할 수 있다.

현재 JB금융의 PBR은 타 금융지주사 대비 높은 편이다. 그럼에도 PBR은 0.53배에 그친다. 1배 미만의 PBR은 주가가 장부상 순자산가치에도 못 미친다는 것을 의미한다.

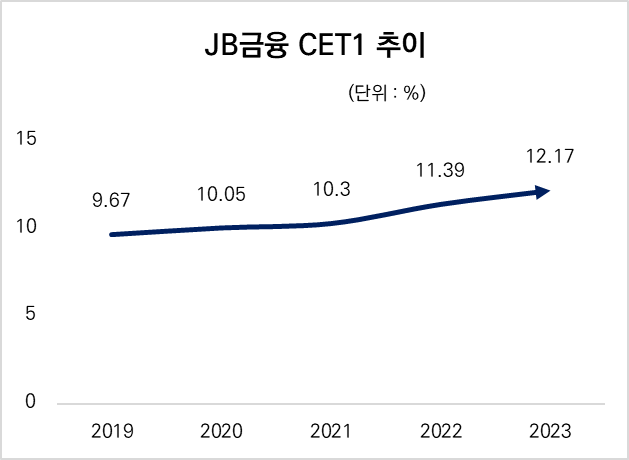

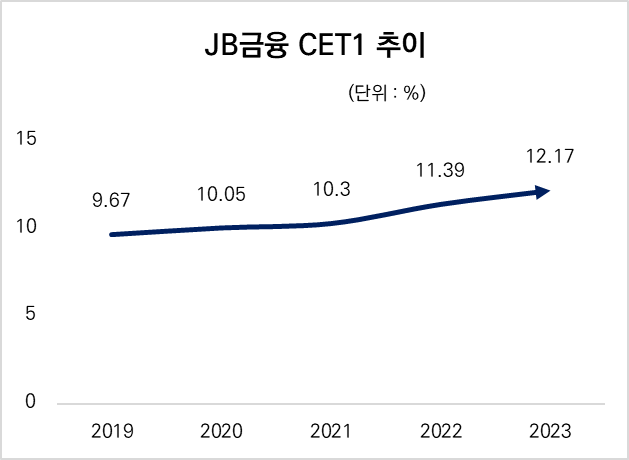

이에 따라 향후 주주환원책을 보다 확대한다는 방침이다. 보통주자본비율(CET1)이 12%를 넘으면 주당배당금(DPS) 성장과 함께 자사주 매입 및 소각을 적극적으로 검토하고, 13%를 넘으면 초과자본은 주주환원의 재원으로 활용한다는 계획이다.

CET1은 금융지주사의 손실흡수능력을 보여주는 지표이자 주주환원책의 기준점으로, JB금융의 작년 CET1은 12.17%로 전년 대비 0.78%포인트 상승했다. CET1은 총자본 중 보통주를 통해 조달되는 자본의 비율로 자본 중에서도 가장 '순수한' 자본으로 꼽힌다.

JB금융의 CET1은 김 회장 취임 직전인 2018년만 하더라도 지방금융지주 중 최하위였다. 2018년 CET1은 9.1% 수준으로 DGB금융(9.8%), BNK금융(9.55%)에 미치지 못했다.

과거 JB금융이 배당에 적극적이지 못했던 이유도 여기에 있다. 감독당국의 적정성을 충족하는 기준에 맞춰 자본배분을 해야 해 경쟁사 수준으로 배당을 하지 못한 것이다. CET1은 신종자본증권 발행으로 올릴 수 있는 지표가 아니다. 사실상 순이익 확대 밖에 답이 없다.

2019년 17%이던 주주환원율은 지난 5년 동안 매해 성장하며 2023년 33%를 달성했다. 같은 기간 현금배당 규모는 1641억원을 기록하며 5년 전보다 181% 늘어났다. 특히 작년에는 JB금융이 처음으로 300억원 규모의 자사주를 매입하는 행보를 보이기도 했다.

매해 성장하는 주주환원율에 맞춰 JB금융의 주가도 상승곡선을 그렸다. 2019년 1월 2일 종가 기준 5540원이던 주가는 2024년 3월 13일 1만3350원으로 어림잡아도 두 배 이상 뛰었다. 주가가 크게 오르거나 떨어지지 않는 은행주에선 이례적인 일이다.

2대주주인 얼라인파트너스의 주주환원 확대 요구도 있었지만, JB금융이 주주환원을 확대할 수 있었던 밑바탕에는 가파른 실적 개선이 있었다. 상대적으로 마진이 높은 중금리 신용대출을 중심으로 몸집을 확대하면서도 RWA를 안정적으로 관리한 결과다.

이는 자기자본이익률(ROE)로 이를 확인할 수 있다. ROE는 순이익을 자기자본으로 나눈 값으로, 기업이 한 해 동안 얼마나 효율적으로 이익을 냈는지를 보여주는 지표다. ROE를 올리려면 순이익을 늘리거나, 자사주 매입이나 소각으로 자기자본을 줄여야 한다.

JB금융의 작년 ROE는 12.1%로 업계 최상위 수준이다. △2019년 10.2% △2020년 10.1% △2021년 12.8% △2022년 13.9% 등이다. 작년은 전년 대비 1.6%포인트 감소했지만 이는 민생금융지원과 선제적 충당금 적립에 따른 일회성 요인이 컸다.

이는 타 금융지주의 ROE를 상회하는 수준으로, 같은 기간 4대 금융지주의 ROE는 KB금융지주 9.1%, 신한금융지주 8.6%, 하나금융지주 9.0%, 우리금융지주 8.28%을 나타냈다. 같은 지방금융지주인 BNK금융지주와 DGB금융지주는 각각 6.3%, 6.6%를 기록했다.

특히 주가순자산비율(PBR)은 ROE와 주가수익비율(PER)의 곱으로 표현할 수 있는데, 기업가치 제고를 위해선 ROE와 PER의 상승이 바탕이 되어야 한다. 이 중 PER은 ROE와 달리 주가의 변화가 반영돼 의도적으로 높이거나 줄일 수 없다는 특징이 있다. 성장 가능성이 높은 저평가주를 고르는 지표 중 하나로 ROE가 쓰인다고 해석할 수 있다.

현재 JB금융의 PBR은 타 금융지주사 대비 높은 편이다. 그럼에도 PBR은 0.53배에 그친다. 1배 미만의 PBR은 주가가 장부상 순자산가치에도 못 미친다는 것을 의미한다.

이에 따라 향후 주주환원책을 보다 확대한다는 방침이다. 보통주자본비율(CET1)이 12%를 넘으면 주당배당금(DPS) 성장과 함께 자사주 매입 및 소각을 적극적으로 검토하고, 13%를 넘으면 초과자본은 주주환원의 재원으로 활용한다는 계획이다.

CET1은 금융지주사의 손실흡수능력을 보여주는 지표이자 주주환원책의 기준점으로, JB금융의 작년 CET1은 12.17%로 전년 대비 0.78%포인트 상승했다. CET1은 총자본 중 보통주를 통해 조달되는 자본의 비율로 자본 중에서도 가장 '순수한' 자본으로 꼽힌다.

JB금융의 CET1은 김 회장 취임 직전인 2018년만 하더라도 지방금융지주 중 최하위였다. 2018년 CET1은 9.1% 수준으로 DGB금융(9.8%), BNK금융(9.55%)에 미치지 못했다.

과거 JB금융이 배당에 적극적이지 못했던 이유도 여기에 있다. 감독당국의 적정성을 충족하는 기준에 맞춰 자본배분을 해야 해 경쟁사 수준으로 배당을 하지 못한 것이다. CET1은 신종자본증권 발행으로 올릴 수 있는 지표가 아니다. 사실상 순이익 확대 밖에 답이 없다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

시리즈 모아 보기

밸류업 프로그램 리뷰

- 금융지주

- 1자사주 소각에 급반등한 금융지주 PBR '1' 도전

- 2자사주 카드 꺼낸 하나금융지주, 주주환원 셈법 '치열'

- 3하나금융지주, CET1 상승에 환원여력 늘었다

- 4하나금융지주, 믿을 건 은행…비은행 '뒷걸음질'

- 5하나금융지주 '통 큰 환원' 결정한 이사회 면면은

- 6신한지주 주주 정책, '예측 가능성' 방점

- 7배당 소극적인 신한지주, 올해는 달라질까

- 8비이자익 선방한 신한지주, 비은행 성적은 '퇴보'

- 9KB금융, 4대 지주 'PBR·PER 1위'…가장 높은 기대감

- 10'주주환원 강화' 신한지주, 이사회 적극적 주문 있었다

- 11김기홍 JB금융 회장의 주주환원 '퀀텀 점프'

- 12신한지주 사외이사 평가 더 깐깐하게...객관성 담보 총력

- 13'기대감 1위' KB금융, 자사주 소각 랠리 잇는다

- 14메리츠, 유일한 'PBR 1배 이상' 금융지주 비결은

- 15JB금융, '동일인 지분한도' 넘을라…자사주 소각 멈칫

- 16메리츠, 완전자회사 효과 속 이중레버리지 급등

- 17KB금융, 평가지표 'TSR' 활용…경쟁사들과 비교해보니

- 18JB금융, 자사주 활용 확대한 이사회 살펴보니

- 19한국금융, 은행보다 저PBR…환원율 제고 의지는

- 20BNK금융, 배당성향 제고에도 아쉬운 PBR

- 21한국금융, 주주환원보다 자회사 지원 '우선'

- 22BNK금융, 주주환원 관리 핵심으로 'RWA' 정조준

- 23DGB금융, 자사주 매입으로 올린 '주주환원율'

- 코스닥

- 24상신이디피, 3년만에 소각…30억 들여 시총 600억 효과

- 25'매출 편중' 상신이디피, CAPEX 확대로 돌파구 모색

- 26상신이디피, '미완의 승계' 우려에도…"밸류업 의지 커"

- 27디에스케이, 통 큰 자사주 소각…만년 적자는 한계

- 28'시총 25% 점프' 아바코, '주식 소각+이사회 개선' 통했다

- 29'설비투자 베팅' 아바코, 남은 건 자산 효율성 제고

- 30윈스, '조금' 열어 본 소각의 문…효과는 아직

- 31윈스, '2세 경영' 2년차…자본 재배치 움직임은 '미정'

- 32윈스, 이사회 실효성 의문…사외이사 출석률 0~22%