국내 계열사 의존도 '3%' 이마트, 해외는 다른 전략

[신세계그룹]②상장사 중 계열사 의존도 가장 낮아…해외 직소싱에 내부거래 비중 21.7%로 껑충

편집자주

공정거래위원회는 매년 대기업 집단의 내부거래 현황을 공개한다. 시장 감시를 통한 소유·지배구조 및 경영 관행의 개선을 유도하기 위함이다. 이해관계자는 이를 토대로 기업집단 내 계열사 간 자산, 자금거래 현황을 파악하고 변화 추이를 확인할 수 있다. 내부거래는 경영전략 상 효율을 극대화하기 위한 목적을 띤다. 하지만 재원을 그룹 내부에만 축적시키고 시장 경쟁력 약화를 야기할 수 있다는 지적도 따른다. 더벨은 대기업 집단의 내부거래 현황과 양상을 짚고 세부 자금흐름을 따라가본다.

이마트의 내부거래 비중은 신세계그룹의 7개 상장사 중 가장 낮다. 전체 매출액의 3%만 국내 계열사에서 끌어오고 있다. 그러나 해외 사업에서는 계열사 간 거래를 적극 활용하고 있다. 해외 매출의 21%가 해외 계열사 간 거래에서 나왔다. 5년 전에는 1% 미만이었다.

해외 직소싱 확장 전략이 원인으로 풀이된다. 이마트 해외 법인의 주요 업무는 해외 직소싱으로, 이를 통해 취급 상품을 차별화하고 가격 경쟁력을 높이는 데 집중한다는 전략이다.

직소싱은 유통업체가 수입대행업체를 거치지 않고 현지 법인을 세워 상품을 직접 들여오는 것을 말한다. 중간 단계를 거치지 않으면 보다 저렴하게 물건을 가져올 수 있다.

공정거래위원회가 공시한 2023년 이마트 계열회사 간 상품·용역거래 현황(내부거래)에 따르면 이마트의 국내 매출액(15조928억원)으로, 이 중 국내 계열사 간 거래에서 나온 매출액은 4697억원을 나타냈다. 전체 매출액(15조1419억원) 대비 매출 비중은 3.1%를 기록했다.

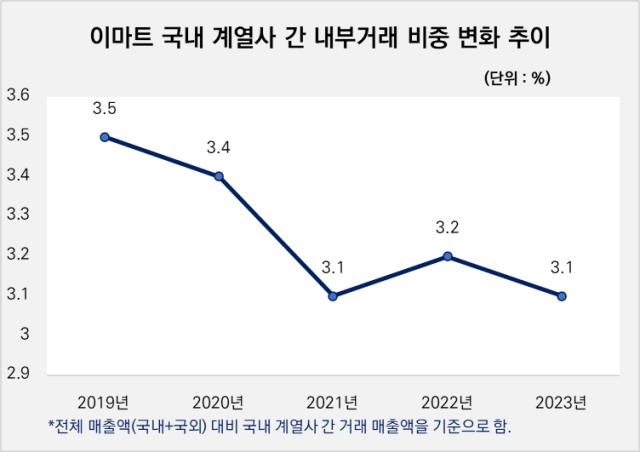

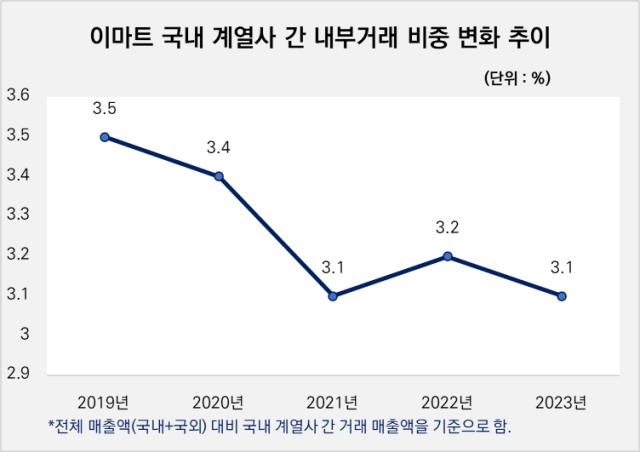

이마트는 매년 조금씩 국내 계열사 간 거래 비중을 줄이고 있는 추세다. 2019년 내부거래 비중은 3.5%로 2020년 3.4%, 2021년 3.1%로 매해 줄었다.2022년 내부거래 비중은 3.2%로 전년 대비 0.1%포인트(p) 증가했지만, 지난해 다시 3.1%로 줄이는 데 성공했다.

다만 해외 계열사로 눈을 돌리면 이야기는 조금 달라진다. 지난해 이마트의 해외 매출액(490억원) 중 해외 계열사 간 거래에서 나온 매출액은 106억원을 기록했다. 이마트의 해외 계열사 매출액에서 해외 계열사 간 거래가 차지하는 비중은 21.7% 나타냈다.

해외 매출의 70%는 상하이매득무역유한공사가 뒷받침했다. 지난해 이마트가 상하이매득무역유한공사에서 끌어온 매출액은 78억원이다. 상해이매득무역유한공사는 2005년 설립된 이마트 중국사무소를 확대 개편한 곳으로, 중국 직소싱 사업 강화에 목적을 두고 있다.

다음으로 국외 매출액을 뒷받침한 곳은 이마트 아메리카(E-MART AMERICA, INC.)다. 지난해 이마트가 이마트 아메리카에서 올린 매출액은 21억원이다. 이마트 아메리카는 한국 사품을 공급받아 미국 시장에 수출하고 미국 직소싱 상품 관리 역할을 하는 곳이다.

이는 이마트의 해외 사업 전략과 맞닿아 있다. 두 법인 모두 직소싱 사업에 초점을 맞추고 있는데, 직소싱을 확대하면 가격경쟁력을 갖출 수 있어 고객 유입 효과가 크다.

이마트 관계자는 "해외 매출액의 90% 이상을 차지하는 상하이매득무역유한공사와 이마트 아메리카 모두 직소싱 법인"이라며 "가격 경쟁력을 높이기 위해 해외 직소싱을 확대하면서 (해외 계열사 간) 내부거래 비중이 높아지는 현상이 발생했다"고 설명했다.

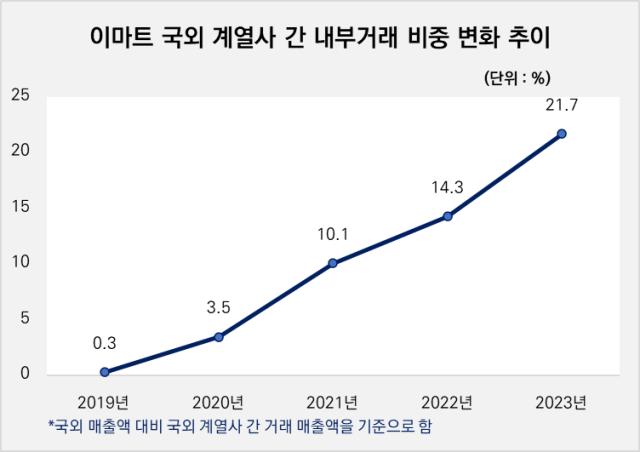

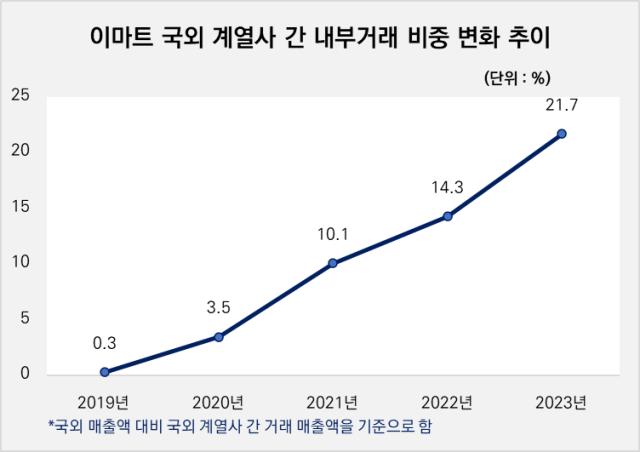

이에 따라 이마트의 해외 계열사의 내부 거래 비중은 매해 늘어나고 있다. 2019년 해외 계열사 매출액에서 해외 계열사 간 거래가 차지하는 비중은 0.3%에 그쳤지만, 2020년에는 3.5%를 기록했다. 2021년과 2022년에는 각각 10.1%, 14.3%를 나타했다.

해외 직소싱 확장 전략이 원인으로 풀이된다. 이마트 해외 법인의 주요 업무는 해외 직소싱으로, 이를 통해 취급 상품을 차별화하고 가격 경쟁력을 높이는 데 집중한다는 전략이다.

직소싱은 유통업체가 수입대행업체를 거치지 않고 현지 법인을 세워 상품을 직접 들여오는 것을 말한다. 중간 단계를 거치지 않으면 보다 저렴하게 물건을 가져올 수 있다.

공정거래위원회가 공시한 2023년 이마트 계열회사 간 상품·용역거래 현황(내부거래)에 따르면 이마트의 국내 매출액(15조928억원)으로, 이 중 국내 계열사 간 거래에서 나온 매출액은 4697억원을 나타냈다. 전체 매출액(15조1419억원) 대비 매출 비중은 3.1%를 기록했다.

이마트는 매년 조금씩 국내 계열사 간 거래 비중을 줄이고 있는 추세다. 2019년 내부거래 비중은 3.5%로 2020년 3.4%, 2021년 3.1%로 매해 줄었다.2022년 내부거래 비중은 3.2%로 전년 대비 0.1%포인트(p) 증가했지만, 지난해 다시 3.1%로 줄이는 데 성공했다.

다만 해외 계열사로 눈을 돌리면 이야기는 조금 달라진다. 지난해 이마트의 해외 매출액(490억원) 중 해외 계열사 간 거래에서 나온 매출액은 106억원을 기록했다. 이마트의 해외 계열사 매출액에서 해외 계열사 간 거래가 차지하는 비중은 21.7% 나타냈다.

해외 매출의 70%는 상하이매득무역유한공사가 뒷받침했다. 지난해 이마트가 상하이매득무역유한공사에서 끌어온 매출액은 78억원이다. 상해이매득무역유한공사는 2005년 설립된 이마트 중국사무소를 확대 개편한 곳으로, 중국 직소싱 사업 강화에 목적을 두고 있다.

다음으로 국외 매출액을 뒷받침한 곳은 이마트 아메리카(E-MART AMERICA, INC.)다. 지난해 이마트가 이마트 아메리카에서 올린 매출액은 21억원이다. 이마트 아메리카는 한국 사품을 공급받아 미국 시장에 수출하고 미국 직소싱 상품 관리 역할을 하는 곳이다.

이는 이마트의 해외 사업 전략과 맞닿아 있다. 두 법인 모두 직소싱 사업에 초점을 맞추고 있는데, 직소싱을 확대하면 가격경쟁력을 갖출 수 있어 고객 유입 효과가 크다.

이마트 관계자는 "해외 매출액의 90% 이상을 차지하는 상하이매득무역유한공사와 이마트 아메리카 모두 직소싱 법인"이라며 "가격 경쟁력을 높이기 위해 해외 직소싱을 확대하면서 (해외 계열사 간) 내부거래 비중이 높아지는 현상이 발생했다"고 설명했다.

이에 따라 이마트의 해외 계열사의 내부 거래 비중은 매해 늘어나고 있다. 2019년 해외 계열사 매출액에서 해외 계열사 간 거래가 차지하는 비중은 0.3%에 그쳤지만, 2020년에는 3.5%를 기록했다. 2021년과 2022년에는 각각 10.1%, 14.3%를 나타했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

시리즈 모아 보기

내부거래 톺아보기

- 13년 연속 최다 셀트리온, 합병은 '신의 한수'

- 2삼성전자, 계열사 간 거래 가장 많은 이유

- 3한국앤컴퍼니, 국외 계열사 포함하니 순위 '껑충'

- 4삼성금융, 계열사 의존도 '한자릿수' 불과

- 5한국앤컴퍼니 계열 거래, 가족 법인에 매출 집중

- 6DN그룹, 대규모 국외 거래 배경엔 'DN솔루션즈'

- 7현대모비스·글로비스, 합병했다면 계열사 의존도는

- 8신세계그룹, 7개 상장사 내부거래 의존도 순위 내보니

- 9합병 앞둔 DN 그룹, 국내 계열 거래 대폭 축소 전망

- 10효성그룹, 도드라진 부동산 임대거래

- 11국내 계열사 의존도 '3%' 이마트, 해외는 다른 전략

- 12현기차 최대 내부거래처 '현대캐피탈' 존재감

- 13지누스·대원강업, 국내 계열사 의존도 '0.1%' 미만

- 14SK하이닉스, 해외영업 하느라 매출 97% 계열사 거래

- 15분할 앞둔 효성그룹, 계열 거래 축소 전망

- 16'그룹 모태' SK네트웍스, 84개에 달하는 거래 계열사

- 17'유통사' 넷마블, 넓게 퍼진 비상장 매출 거래

- 18코웨이 품은 넷마블, 해외 계열사 영업 거래 늘었다

- 19영원무역, 현금흐름 좌우하는 매입 거래

- 20현대지에프홀딩스, 내부거래 의존도 '100%' 계열사 살펴보니

- 21디스플레이와 CNS, 누가 계열사 의존도 높을까

- 22LG전자, 계열사 에어콘 설치에 내부거래처 142개

- 23농심그룹, '비상장' 집중된 계열 거래

- 24포스코와 포스코인터내셔널, 서로가 최대 거래처

- 25방산 덕 본 한화그룹, 해외 계열 거래도 줄었다

- 26이해진 GIO 지분율 '3%' 덕에 규제 우려 피했다

- 27한화에너지, 단일 계열거래 매출 인식 '최대'

- 28'사업구조 재조직' 한화, 계열 거래 축소 이어질까

- 29KCC·건설·글라스, 3형제 계열사 거래 '삼각구도'

- 30내부거래 '제로' LX세미콘, LG 의존도 감소

- 31아모레퍼시픽, 중국 부진에 판매 법인 거래도 급감

- 32자산 5조 넘은 에코프로, 비상장 계열 거래 많았다