SK온, 올해 '9조' 조달 필요…현금흐름 역추적해보니

[셀]②예상 FCF -8.6조, 만능 열쇠 'IPO' 위한 수익 가치 증명 요원

편집자주

광풍이 몰아쳤던 2020년대 초반을 지나고 국내 배터리 사업은 새로운 국면에 접어들었다. 유럽, 미국 등에서 전기차 수요가 감소하고 이에 배터리 관련 기업들의 수익 전망이 전보다 어두워졌다. 손익의 악화는 부정적이지만 '이보 전진'을 위한 성장통일 수도 있다. THE CFO는 2024년 현재 한국 배터리 밸류체인에 속한 기업들의 재무 현주소와 향후 과제를 짚는다.

SK그룹이 미래 먹거리로 낙점한 배터리 사업이 여전히 성장통을 겪고 있다. 대규모 투자로 수조원의 현금이 필요한 데 정작 영업에서는 적자를 내고 있는 답답한 상황이 이어지고 있다. 글로벌 배터리 업계에서 시장 지배력을 확보하고 경쟁력을 유지하기 위해서 투자는 필수다. 재원 조달은 올해도 이어지는 SK온의 최대 과제다.

도대체 얼마가 필요할까. 올 초 SK이노베이션이 밝힌 SK온 자본적지출(CAPEX)은 약 7조5000억원이다. 작년 말 연결 보유 현금이 3조6748억원이니 대강 4조원 정도가 빈다. 그런데 기업이 보유 현금을 '0원'으로 만들 수는 없다. 투자 외 고려해야 할 사안들도 많다.

올해 SK온이 필요한 현금 규모를 예측해 볼 수 있는 방법 중 하나는 작년 현금흐름을 역추적해 보는 것이다. 작년 SK온의 현금흐름을 분석하면서 올해 SK온의 현금흐름을 예측해 보고, 궁극적으로 올해 필요한 '실탄'이 얼마일지를 유추해 볼 수 있다.

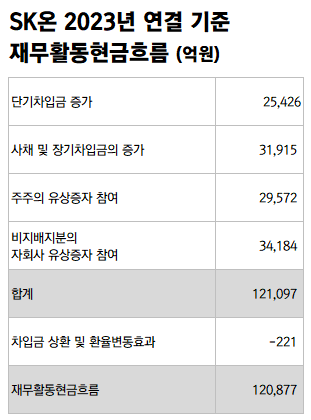

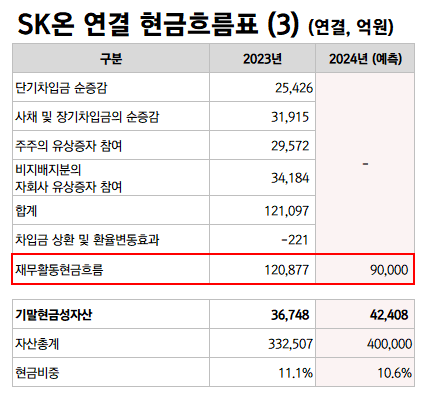

◇작년 CAPEX로만 10.6조, 12조 조달 배경

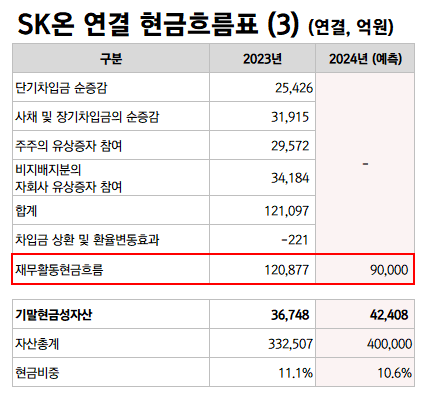

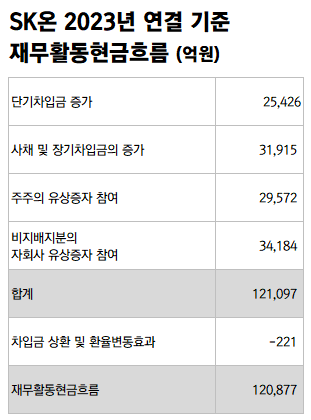

우선 작년에 얼마를 조달했는 지를 알아봐야 한다. 작년 SK온의 연결 재무활동현금흐름(Cash Flows from Financing, CFF)은 12조877억원이었다. SK온을 비롯해 미국 법인, 유럽 법인 등 SK온 산하의 해외 자회사들의 조달 실적이 약 12조원이었던 셈이다.

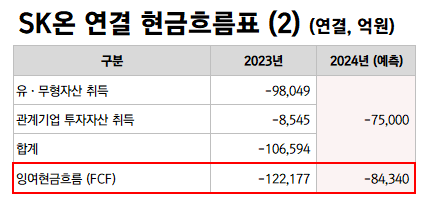

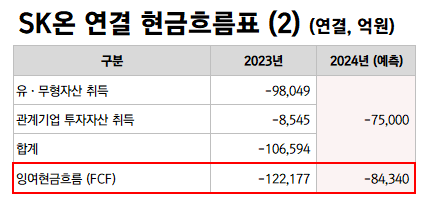

우선 작년 약 12조원의 CFF는 글로벌 투자 확대로 수조원의 시설 투자가 있었기 때문이었다. 작년 SK온의 연결 유·무형자산 취득액은 9조8049억원, 여기에 현대차와의 조인트벤처 'HSAGP ENERGY LLC(HSAGP)'에도 8545억원의 현금을 태웠다. 이 금액만 무려 10조6594억원이다.

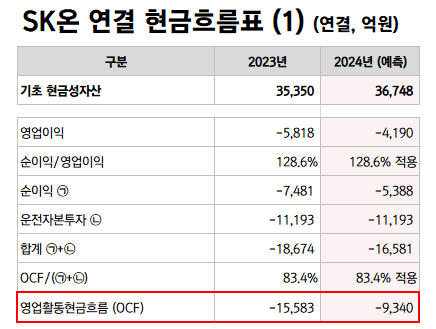

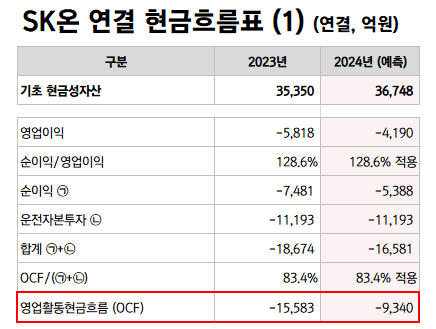

여기에 영업활동에서도 구멍이 났다. 7481억원의 순손실에 운전자본 운영으로 1조1193억원의 현금이 추가로 빠졌다. 이외 비현금항목 조정분 등을 반영해 작년 SK온의 영업활동현금흐름(Operating Cash Flow, OCF)은 -1조5583억원이었다. 영업에서 난 구멍을 메우고, 투자를 하기 위해 작년 SK온이 조달한 금액이 12조원이다.

여기서 약 28%인 3조4184억원은 SK온의 합작 파트너인 현대차와 포드 등이 납입했다. 즉 나머지 8조6692억원은 SK온만의 조달이었다. SK온은 금융권 단기차입과 회사채 발행, SK이노베이션의 유상증자 참여 등으로 이 금액을 메꿨다.

◇올해 예측 잉여현금 -8.4조…9조 조달 가능성

작년 현금흐름 추세를 토대로 올해의 현금흐름을 예측해 볼 수 있다. 다만 이는 어디까지나 예측의 영역이므로 많은 가정이 들어간다.

먼저 영업이익이다. 작년 SK온은 연결 기준 영업손실로 5818억원을 기록했다. 증권가 등 시장 컨센서스에 따르면 올해도 SK온은 영업손실을 낼 것으로 보인다. 대신증권에서 예측한 올해 영업손실 규모는 4190억원이다. 이 수치를 토대로 OCF를 예측해볼 수 있다.

작년 영업손실에 금융비용 등 여러 영업 외적인 요소를 합한 순손실액은 7481억원이다. 영업손실의 128% 수준이다. 작년 한 해동안 SK온의 순차입금은 더욱 늘어났으므로 올해는 작년보다 금융비용의 절대 금액이 늘어날 가능성이 높다. 다만 차입금 증가 효과는 배제하고 단순히 작년과 비슷한 흐름으로 간다고 가정하면 올해 SK온의 순손실 예상액은 약 5400억원(예상 영업손실의 128%)이 나온다.

여기에 운전자본투자분을 반영해야 한다. 올해 전기차 배터리 업계의 '캐즘(일시적 수요 둔화 현상)'이 두드러지면서 작년 대비 매출과 원가 규모에 대한 예측이 쉽지 않다. 증권가에서는 작년과 비슷한 수준의 매출을 기록할 것으로 보고 있다. 작년 SK온에서 운전자본투자로 빠진 현금이 1조1193억원이다. 운전자본으로 빠지는 현금 규모가 올해도 비슷할 것이라고 가정하고 상각비 등을 고려하면 SK온의 올해 OCF는 약 -9000억원이다.

이제 투자의 영역이다. 올해 SK온이 밝힌 CAPEX 규모는 7조5000억원으로 작년(약 9조8000억원)보다 적다. '투자', '매수'에 열중하는 SK온은 특정 자산을 팔아서 목돈을 마련할 만한 상황이 아니다. 올해 역시 CAPEX가 투자활동현금흐름(Cash Flows from Investing, CFI)의 대부분이 될 것으로 보인다. 단순 CFI를 7조5000억원으로 잡으면 올해 SK온의 잉여현금흐름(Free Cash Flow, FCF)은 약 -8조4000억원이 나올 것으로 예측된다.

SK온은 작년 말 연결 기준 3조6748억원의 현금을 보유하고 있었다. 단순 계산하면 5조원이 비지만 기업이 현금을 모두 소진한 채로 사업을 영위할 수는 없다.

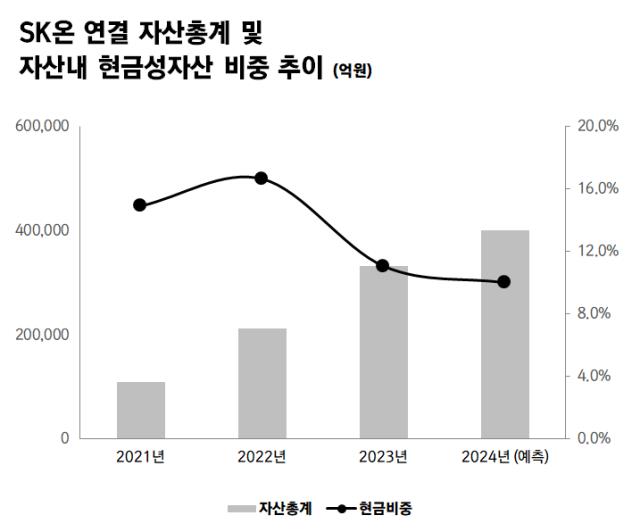

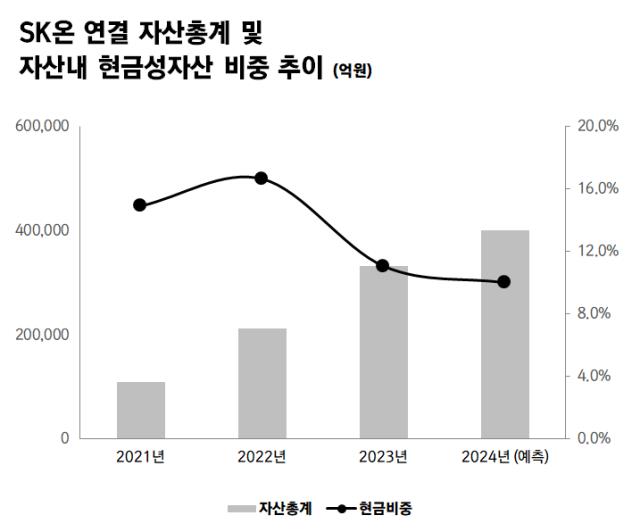

실제 SK온은 연말 기준 연결 자산 10% 수준의 현금을 매년 보유해 왔다. 작년 말에도 자산 33조2507억원 중 현금 비중이 11.1%였다. 2021년말 과 2022년 말에도 각각 현금 비중이 14.9%, 16.6%로 10%를 상회했다. 올해 7조5000억원의 투자가 이뤄지면 올해 말 SK온의 자산총계는 약 40조원을 기록할 것으로 보인다. 여기에 10%는 약 4조원이다. 즉 투자를 다 하고도 4조원의 유휴 현금은 보유할 것이라고 예측하는 것이 합리적이다. 또 투자가 올해로 끝나는 것이 아니기 때문에 일정 수준의 현금은 항상 유지하고 있어야 투자 계획에 차질이 없다.

이는 사실상 올해 기록할 FCF만큼 재무활동으로 조달해야 한다는 결론이 나온다. 결론적으로 약 9조원의 현금 조달이 이뤄질 것으로 분석된다. 약 8조4000억원이라는 거대한 구멍이 뚫린 FCF를 메우고, 보유 현금을 자산의 10% 이상 유지하기 위한 필요 조달 액수가 9조원이다.

물론 이 9조원안에는 포드와 현대차의 몫도 섞여있다. 현재 북미 지역 포드 합작사 블루오벌SK(BlueOval SK)와 조지아 주에 위치한 현대차 JV의 공장이 건설 중에 있다. 7조5000억원의 CAPEX 중 대부분이 북미 지역 투자기 때문에 CFF의 상당 부분은 비지배지분의 몫이 될 공산이 크다.

작년 CFF중 비지배지분의 몫이 28%였다. 올해도 비슷한 수치인 30%라고 가정하면 SK온이 오롯이 자체 조달해야 하는 금액은 약 6조3000억원이다. 작년보다 2조원 가량 적은 규모지만 여전히 적지 않은 금액이다. 물론 JV 파트너들의 자본 납입 비중이 높아지면 SK온의 부담도 적어진다. 다만 작년에 이어 여전히 최고재무책임자(CFO)들의 어깨가 무거운 것은 자명하다.

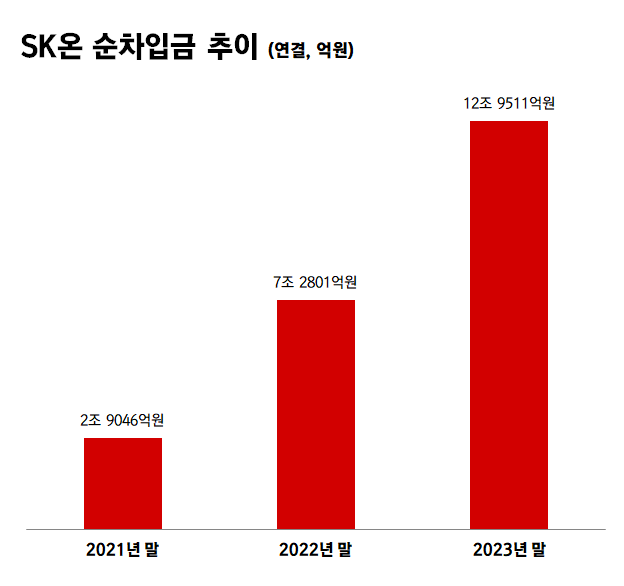

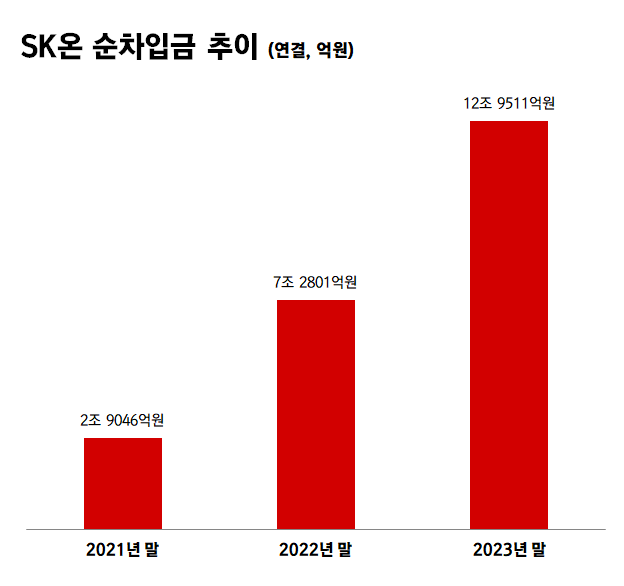

이중 상당 부분이 부채성 조달로 이뤄지면 추가 재무부담은 회피하기 어렵다. 작년 말 기준 SK온의 재무 부담은 이미 상당히 불어났다. 연결 순차입금은 12조9511억원으로 자기자본 11조4665억원보다 많은 수준으로 확대됐다. 부채비율은 190%를 기록했다.

이 모든 상황을 타개할 수 있는 방법은 기업공개(IPO)를 통해 대규모 공모자금을 손에 넣는 것이다. 다만 아직까지 SK온은 수익가치를 증명해보이지 못한 상태다. 김준 SK이노베이션 부회장이 지난 달 정기주주총회에서 "SK온 상장의 전제 조건은 회사의 성과가 빨리 궤도에 올라야 하는 것"이라고 밝혔다.

도대체 얼마가 필요할까. 올 초 SK이노베이션이 밝힌 SK온 자본적지출(CAPEX)은 약 7조5000억원이다. 작년 말 연결 보유 현금이 3조6748억원이니 대강 4조원 정도가 빈다. 그런데 기업이 보유 현금을 '0원'으로 만들 수는 없다. 투자 외 고려해야 할 사안들도 많다.

올해 SK온이 필요한 현금 규모를 예측해 볼 수 있는 방법 중 하나는 작년 현금흐름을 역추적해 보는 것이다. 작년 SK온의 현금흐름을 분석하면서 올해 SK온의 현금흐름을 예측해 보고, 궁극적으로 올해 필요한 '실탄'이 얼마일지를 유추해 볼 수 있다.

◇작년 CAPEX로만 10.6조, 12조 조달 배경

우선 작년에 얼마를 조달했는 지를 알아봐야 한다. 작년 SK온의 연결 재무활동현금흐름(Cash Flows from Financing, CFF)은 12조877억원이었다. SK온을 비롯해 미국 법인, 유럽 법인 등 SK온 산하의 해외 자회사들의 조달 실적이 약 12조원이었던 셈이다.

우선 작년 약 12조원의 CFF는 글로벌 투자 확대로 수조원의 시설 투자가 있었기 때문이었다. 작년 SK온의 연결 유·무형자산 취득액은 9조8049억원, 여기에 현대차와의 조인트벤처 'HSAGP ENERGY LLC(HSAGP)'에도 8545억원의 현금을 태웠다. 이 금액만 무려 10조6594억원이다.

여기에 영업활동에서도 구멍이 났다. 7481억원의 순손실에 운전자본 운영으로 1조1193억원의 현금이 추가로 빠졌다. 이외 비현금항목 조정분 등을 반영해 작년 SK온의 영업활동현금흐름(Operating Cash Flow, OCF)은 -1조5583억원이었다. 영업에서 난 구멍을 메우고, 투자를 하기 위해 작년 SK온이 조달한 금액이 12조원이다.

여기서 약 28%인 3조4184억원은 SK온의 합작 파트너인 현대차와 포드 등이 납입했다. 즉 나머지 8조6692억원은 SK온만의 조달이었다. SK온은 금융권 단기차입과 회사채 발행, SK이노베이션의 유상증자 참여 등으로 이 금액을 메꿨다.

◇올해 예측 잉여현금 -8.4조…9조 조달 가능성

작년 현금흐름 추세를 토대로 올해의 현금흐름을 예측해 볼 수 있다. 다만 이는 어디까지나 예측의 영역이므로 많은 가정이 들어간다.

먼저 영업이익이다. 작년 SK온은 연결 기준 영업손실로 5818억원을 기록했다. 증권가 등 시장 컨센서스에 따르면 올해도 SK온은 영업손실을 낼 것으로 보인다. 대신증권에서 예측한 올해 영업손실 규모는 4190억원이다. 이 수치를 토대로 OCF를 예측해볼 수 있다.

작년 영업손실에 금융비용 등 여러 영업 외적인 요소를 합한 순손실액은 7481억원이다. 영업손실의 128% 수준이다. 작년 한 해동안 SK온의 순차입금은 더욱 늘어났으므로 올해는 작년보다 금융비용의 절대 금액이 늘어날 가능성이 높다. 다만 차입금 증가 효과는 배제하고 단순히 작년과 비슷한 흐름으로 간다고 가정하면 올해 SK온의 순손실 예상액은 약 5400억원(예상 영업손실의 128%)이 나온다.

여기에 운전자본투자분을 반영해야 한다. 올해 전기차 배터리 업계의 '캐즘(일시적 수요 둔화 현상)'이 두드러지면서 작년 대비 매출과 원가 규모에 대한 예측이 쉽지 않다. 증권가에서는 작년과 비슷한 수준의 매출을 기록할 것으로 보고 있다. 작년 SK온에서 운전자본투자로 빠진 현금이 1조1193억원이다. 운전자본으로 빠지는 현금 규모가 올해도 비슷할 것이라고 가정하고 상각비 등을 고려하면 SK온의 올해 OCF는 약 -9000억원이다.

이제 투자의 영역이다. 올해 SK온이 밝힌 CAPEX 규모는 7조5000억원으로 작년(약 9조8000억원)보다 적다. '투자', '매수'에 열중하는 SK온은 특정 자산을 팔아서 목돈을 마련할 만한 상황이 아니다. 올해 역시 CAPEX가 투자활동현금흐름(Cash Flows from Investing, CFI)의 대부분이 될 것으로 보인다. 단순 CFI를 7조5000억원으로 잡으면 올해 SK온의 잉여현금흐름(Free Cash Flow, FCF)은 약 -8조4000억원이 나올 것으로 예측된다.

SK온은 작년 말 연결 기준 3조6748억원의 현금을 보유하고 있었다. 단순 계산하면 5조원이 비지만 기업이 현금을 모두 소진한 채로 사업을 영위할 수는 없다.

실제 SK온은 연말 기준 연결 자산 10% 수준의 현금을 매년 보유해 왔다. 작년 말에도 자산 33조2507억원 중 현금 비중이 11.1%였다. 2021년말 과 2022년 말에도 각각 현금 비중이 14.9%, 16.6%로 10%를 상회했다. 올해 7조5000억원의 투자가 이뤄지면 올해 말 SK온의 자산총계는 약 40조원을 기록할 것으로 보인다. 여기에 10%는 약 4조원이다. 즉 투자를 다 하고도 4조원의 유휴 현금은 보유할 것이라고 예측하는 것이 합리적이다. 또 투자가 올해로 끝나는 것이 아니기 때문에 일정 수준의 현금은 항상 유지하고 있어야 투자 계획에 차질이 없다.

이는 사실상 올해 기록할 FCF만큼 재무활동으로 조달해야 한다는 결론이 나온다. 결론적으로 약 9조원의 현금 조달이 이뤄질 것으로 분석된다. 약 8조4000억원이라는 거대한 구멍이 뚫린 FCF를 메우고, 보유 현금을 자산의 10% 이상 유지하기 위한 필요 조달 액수가 9조원이다.

물론 이 9조원안에는 포드와 현대차의 몫도 섞여있다. 현재 북미 지역 포드 합작사 블루오벌SK(BlueOval SK)와 조지아 주에 위치한 현대차 JV의 공장이 건설 중에 있다. 7조5000억원의 CAPEX 중 대부분이 북미 지역 투자기 때문에 CFF의 상당 부분은 비지배지분의 몫이 될 공산이 크다.

작년 CFF중 비지배지분의 몫이 28%였다. 올해도 비슷한 수치인 30%라고 가정하면 SK온이 오롯이 자체 조달해야 하는 금액은 약 6조3000억원이다. 작년보다 2조원 가량 적은 규모지만 여전히 적지 않은 금액이다. 물론 JV 파트너들의 자본 납입 비중이 높아지면 SK온의 부담도 적어진다. 다만 작년에 이어 여전히 최고재무책임자(CFO)들의 어깨가 무거운 것은 자명하다.

이중 상당 부분이 부채성 조달로 이뤄지면 추가 재무부담은 회피하기 어렵다. 작년 말 기준 SK온의 재무 부담은 이미 상당히 불어났다. 연결 순차입금은 12조9511억원으로 자기자본 11조4665억원보다 많은 수준으로 확대됐다. 부채비율은 190%를 기록했다.

이 모든 상황을 타개할 수 있는 방법은 기업공개(IPO)를 통해 대규모 공모자금을 손에 넣는 것이다. 다만 아직까지 SK온은 수익가치를 증명해보이지 못한 상태다. 김준 SK이노베이션 부회장이 지난 달 정기주주총회에서 "SK온 상장의 전제 조건은 회사의 성과가 빨리 궤도에 올라야 하는 것"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

시리즈 모아 보기

K-배터리 파이낸스 분석

- 양극재

- 1엘앤에프, 운전자본관리 필요성↑…CFO의 묘수는

- 2업계 부진 속 선방한 에코프로비엠, 배경에 '삼성SDI'

- 3'ROE -0.64%', 에코프로비엠 부채 조달 새로운 고민

- 4'원가관리 혈안' 포스코퓨처엠, 현금 4조 홀딩스 뒷배

- 5코스모신소재, 나홀로 '평가손실 0원'…ROE 업계 최고

- 6LG화학, 재무라인 노하우로 양극재 수익성 '선방'

- 7양극재 5사 한 눈에 비교해보니, 엘앤에프 '적신호'

- 음극재

- 8재무 잠재력 넘치는 한솔케미칼, 보수적 기조 틀 깰까

- 9'음극재 투자' 엠케이전자, 아쉬운 기초체력

- 10애경케미칼, 업황 부진 실감…차입부담 수면 위로

- 11음극재 기업 재무지표 한 눈에 보니, 한솔케미칼 '우수'

- 12'4월 상업 생산' SKMG14, 지주사 자금력에 쏠리는 눈

- 13대주전자재료, CAPEX 비중 70% 돌파…이자부담 '심화'

- 전지박

- 14SK넥실리스, 자회사 증자에 재무 체력 '흔들'

- 15SK넥실리스, 전방위 조달 필요성…SKC 증자 가능성은

- 16운전자본·증자·매각…솔루스첨단소재 조달 '고군분투'

- 17'재무체력 우수' 롯데EM, 배터리 캐즘 극복 청신호

- 18롯데 전지박 큰그림 속 조용히 힘 키우는 '롯데정밀화학'

- 19후발 주자 케이잼의 든든한 버팀목 '고려아연'

- 20'롯데·SK·솔루스' 재무 한눈에 보니…CAPA가 실적 갈라

- 분리막

- 21SKIET, 성장과 영업현금흐름 창출력의 '미스매칭' 심화

- 22'알짜' 더블유씨피, 업계 강자로 발돋움

- 23투자했는데 가동률은 '뚝', 대규모 감가에 SKIET '고심'

- 셀

- 27SK온의 묘수, '현금 많은 자회사와 합병설'…엔무브 외 후보는

- 28SK온, 올해 '9조' 조달 필요…현금흐름 역추적해보니

- 29SK이노, 올해도 자금 수혈할까…배당·자산매각 관건

- 30SK온, 원가 개선 좋았던 흐름…캐즘에 다시 발목

- 31매출 대비 원재료비 비중, LG엔솔 '60%대 유지'

- 32LG에너지솔루션, 올해 조달 얼마나 할까

- 33LG에너지솔루션, 캐즘 버틸 재무 체력 '여유'

- 34움츠렀던 삼성SDI, '캐즘' 찾아오자 투자 기지개

- 35배터리 3사 재무 한 눈에 보니, 성장의 SK·내실의 삼성