대주전자재료, CAPEX 비중 70% 돌파…이자부담 '심화'

[음극재] ②작년 이자보상배율 1배 미만으로, 기존 사업 수익성 개선 필요성

편집자주

광풍이 몰아쳤던 2020년대 초반을 지나고 국내 배터리 사업은 새로운 국면에 접어들었다. 유럽, 미국 등에서 전기차 수요가 감소하고 이에 배터리 관련 기업들의 수익 전망이 전보다 어두워졌다. 손익의 악화는 부정적이지만 '이보 전진'을 위한 성장통일 수도 있다. THE CFO는 2024년 현재 한국 배터리 밸류체인에 속한 기업들의 재무 현주소와 향후 과제를 짚는다.

실리콘 음극재 생산 기업인 대주전자재료가 작년 전체 자산 중 유형자산의 비중이 70%를 넘어섰다. 작년 음극재 생산 시설에 대한 막대한 투자가 이뤄지면서다. 2030년까지 음극재 생산 능력을 현재보다 20배 이상 끌어올리겠다는 대주전자재료에 관건은 시설 투자를 위한 재원 마련이다. 기존 사업이 캐시카우 역할을 해줘야 하지만 상황이 녹록지 않다.

26일 금융감독원 전자공시시스템에 따르면 대주전자재료의 작년 말 연결 유·무형자산(CAPEX) 총액은 2952억원으로 자산총계 4134억원의 71.4%를 기록했다. 2021년 말 58.1%, 2022년 말 59.3%를 기록했던 자산 대비 CAPEX 비중은 작년 눈에 띄게 불어났다.

금융감독원 전자공시시스템에 따르면 작년 대주전자재료는 음극재 관련 다수의 신규시설 투자를 결정했다. 작년 1월 새만금지구 산업단지 생산 부지 확보(283억원)에 이어 공장동 추가 신축(664억원)을 결정했다. 이외 제조시설 확대에 따른 전력망 확보(231억원)와 시설(131억원), 사무실·복지시설(192억원) 확충 등에 총 1501억원을 쓰기로 했다.

음극재 투자를 위한 재원은 대부분 외부에서 조달했다. 대표적으로 표면이자율 0.0%에 30년 만기인 교환사채(EB) 384억원을 발행한 것이 특이점이다. 대주전자재료는 작년 11월 자사주 45만7487주를 대상으로 사채 8만3153원당 1주로 교환할 수 있는 EB를 발행했다. 작년 말 기준 대주전자재료가 보유한 자사주는 총 72만3989주다. 해당 EB는 성격상 자본으로 분류됐다.

이외 재원은 차입으로 조달했다. 작년 말 대주전자재료의 총차입금은 2297억원으로 2022년 말 1849억원 말 대비 24% 늘었다. 차입처는 산업은행과 국내 시중은행 등이다.

대주전자재료는 음극재 생산 능력으로 올해 약 3000톤을 시작으로 내년 1만톤, 2026년 2만톤에 이어 2030년까지 최소 8만톤을 확보할 계획이다. 생산능력 확보를 위해 향후에도 막대한 금액의 재원이 필요할 것으로 보인다.

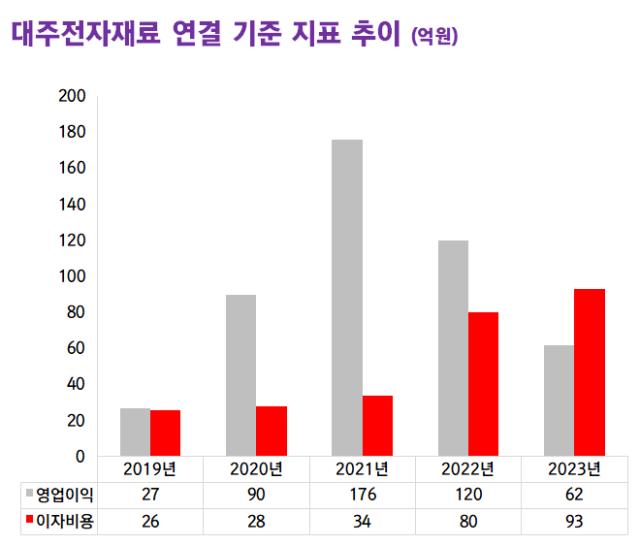

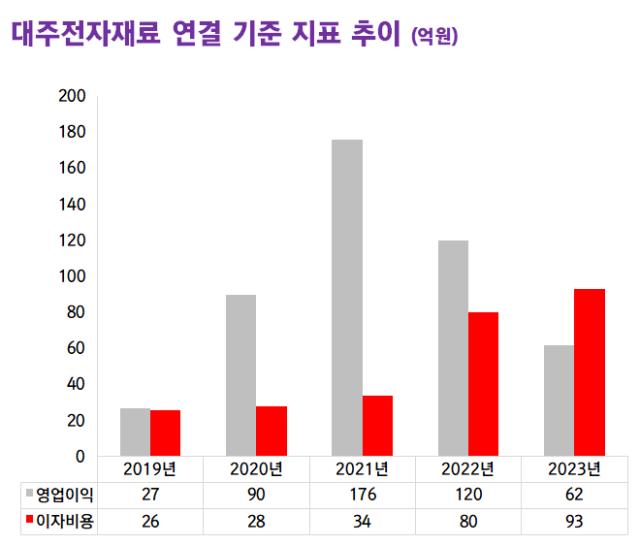

투자 집중 시기에 현금창출력 저하는 아쉬운 점이다. 작년 대주전자재료의 연결 영업이익은 62억원으로 2022년 120억원 대비 48% 감소했다.

대주전자재료는 이차전지용 음극재 외 IT 모바일, 디스플레이 등에 사용되는 전자부품용 전극재료를 생산하는 '전도성 페이스트'와 태양전지 전·후면에 들어가는 '태양전지 전극재료', 전자부품의 소체를 코팅해 외부환경으로부터 보호하는 '고분자재료', LED용 파우더 등 '형광제재료' 등을 생산한다. 음극재는 작년 기준 전사 매출의 12.7%에 불과하고 주력은 전도성 페이스트(44.6%)다.

비용 구조상 인건비와 상각비 등 고정비용보다 원재료 매입가에 영업이익이 크게 휘둘리는 구조다. 임직원 수가 2022년 말 299명 대비 작년 말 334명으로 약 12% 늘면서 인건비도 일부 증가했지만 여전히 매출원가의 80%를 차지하는 것은 원재료 매입가다.

매출총이익률을 보면 2022년 21%에서 작년 18.4%로 감소했다. 이는 작년 원재료 가격 변동으로 인한 매출과 영업이익 감소 효과가 있었다는 의미다. 사업보고서에 따르면 전도성 페이스트 사업 부문의 원재료인 귀금속류의 가격이 2022년 126만4939원에서 작년 87만7509원으로 약 30% 하락했다. 원가 하락이 판가에 반영됨에 따라 실적에 영향을 준 것으로 분석된다.

고민이 더욱 깊어지는 지점은 불어난 이자비용이다. 음극재 투자로 인해 총차입금이 불어남과 동시에 금리 상승기를 맞이하며 최근 몇 년간 이자비용이 크게 증가했다. 작년 대주전자재료의 연결 이자비용은 93억원으로 영업이익(62억원)을 상회했다. 이자보상배율이 1배 미만으로 하락했다는 의미다. 작년 말 EB 등 이자비용과 부채비율 등에 부담이 없는 신종자본증권 형식의 자본 조달이 이뤄진 배경으로도 분석된다.

한편 대주전자재료의 부채비율은 2022년 말 171.7%에서 작년 말 163.5%로 소폭 하락했다. 다만 순차입금/EBITDA는 2022년 6배에서 작년 11.8배로 증가했다.

26일 금융감독원 전자공시시스템에 따르면 대주전자재료의 작년 말 연결 유·무형자산(CAPEX) 총액은 2952억원으로 자산총계 4134억원의 71.4%를 기록했다. 2021년 말 58.1%, 2022년 말 59.3%를 기록했던 자산 대비 CAPEX 비중은 작년 눈에 띄게 불어났다.

금융감독원 전자공시시스템에 따르면 작년 대주전자재료는 음극재 관련 다수의 신규시설 투자를 결정했다. 작년 1월 새만금지구 산업단지 생산 부지 확보(283억원)에 이어 공장동 추가 신축(664억원)을 결정했다. 이외 제조시설 확대에 따른 전력망 확보(231억원)와 시설(131억원), 사무실·복지시설(192억원) 확충 등에 총 1501억원을 쓰기로 했다.

음극재 투자를 위한 재원은 대부분 외부에서 조달했다. 대표적으로 표면이자율 0.0%에 30년 만기인 교환사채(EB) 384억원을 발행한 것이 특이점이다. 대주전자재료는 작년 11월 자사주 45만7487주를 대상으로 사채 8만3153원당 1주로 교환할 수 있는 EB를 발행했다. 작년 말 기준 대주전자재료가 보유한 자사주는 총 72만3989주다. 해당 EB는 성격상 자본으로 분류됐다.

이외 재원은 차입으로 조달했다. 작년 말 대주전자재료의 총차입금은 2297억원으로 2022년 말 1849억원 말 대비 24% 늘었다. 차입처는 산업은행과 국내 시중은행 등이다.

대주전자재료는 음극재 생산 능력으로 올해 약 3000톤을 시작으로 내년 1만톤, 2026년 2만톤에 이어 2030년까지 최소 8만톤을 확보할 계획이다. 생산능력 확보를 위해 향후에도 막대한 금액의 재원이 필요할 것으로 보인다.

투자 집중 시기에 현금창출력 저하는 아쉬운 점이다. 작년 대주전자재료의 연결 영업이익은 62억원으로 2022년 120억원 대비 48% 감소했다.

대주전자재료는 이차전지용 음극재 외 IT 모바일, 디스플레이 등에 사용되는 전자부품용 전극재료를 생산하는 '전도성 페이스트'와 태양전지 전·후면에 들어가는 '태양전지 전극재료', 전자부품의 소체를 코팅해 외부환경으로부터 보호하는 '고분자재료', LED용 파우더 등 '형광제재료' 등을 생산한다. 음극재는 작년 기준 전사 매출의 12.7%에 불과하고 주력은 전도성 페이스트(44.6%)다.

비용 구조상 인건비와 상각비 등 고정비용보다 원재료 매입가에 영업이익이 크게 휘둘리는 구조다. 임직원 수가 2022년 말 299명 대비 작년 말 334명으로 약 12% 늘면서 인건비도 일부 증가했지만 여전히 매출원가의 80%를 차지하는 것은 원재료 매입가다.

매출총이익률을 보면 2022년 21%에서 작년 18.4%로 감소했다. 이는 작년 원재료 가격 변동으로 인한 매출과 영업이익 감소 효과가 있었다는 의미다. 사업보고서에 따르면 전도성 페이스트 사업 부문의 원재료인 귀금속류의 가격이 2022년 126만4939원에서 작년 87만7509원으로 약 30% 하락했다. 원가 하락이 판가에 반영됨에 따라 실적에 영향을 준 것으로 분석된다.

고민이 더욱 깊어지는 지점은 불어난 이자비용이다. 음극재 투자로 인해 총차입금이 불어남과 동시에 금리 상승기를 맞이하며 최근 몇 년간 이자비용이 크게 증가했다. 작년 대주전자재료의 연결 이자비용은 93억원으로 영업이익(62억원)을 상회했다. 이자보상배율이 1배 미만으로 하락했다는 의미다. 작년 말 EB 등 이자비용과 부채비율 등에 부담이 없는 신종자본증권 형식의 자본 조달이 이뤄진 배경으로도 분석된다.

한편 대주전자재료의 부채비율은 2022년 말 171.7%에서 작년 말 163.5%로 소폭 하락했다. 다만 순차입금/EBITDA는 2022년 6배에서 작년 11.8배로 증가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

시리즈 모아 보기

K-배터리 파이낸스 분석

- 양극재

- 1엘앤에프, 운전자본관리 필요성↑…CFO의 묘수는

- 2업계 부진 속 선방한 에코프로비엠, 배경에 '삼성SDI'

- 3'ROE -0.64%', 에코프로비엠 부채 조달 새로운 고민

- 4'원가관리 혈안' 포스코퓨처엠, 현금 4조 홀딩스 뒷배

- 5코스모신소재, 나홀로 '평가손실 0원'…ROE 업계 최고

- 6LG화학, 재무라인 노하우로 양극재 수익성 '선방'

- 7양극재 5사 한 눈에 비교해보니, 엘앤에프 '적신호'

- 음극재

- 8재무 잠재력 넘치는 한솔케미칼, 보수적 기조 틀 깰까

- 9'음극재 투자' 엠케이전자, 아쉬운 기초체력

- 10애경케미칼, 업황 부진 실감…차입부담 수면 위로

- 11음극재 기업 재무지표 한 눈에 보니, 한솔케미칼 '우수'

- 12'4월 상업 생산' SKMG14, 지주사 자금력에 쏠리는 눈

- 13대주전자재료, CAPEX 비중 70% 돌파…이자부담 '심화'

- 전지박

- 14SK넥실리스, 자회사 증자에 재무 체력 '흔들'

- 15SK넥실리스, 전방위 조달 필요성…SKC 증자 가능성은

- 16운전자본·증자·매각…솔루스첨단소재 조달 '고군분투'

- 17'재무체력 우수' 롯데EM, 배터리 캐즘 극복 청신호

- 18롯데 전지박 큰그림 속 조용히 힘 키우는 '롯데정밀화학'

- 19후발 주자 케이잼의 든든한 버팀목 '고려아연'

- 20'롯데·SK·솔루스' 재무 한눈에 보니…CAPA가 실적 갈라

- 분리막

- 21SKIET, 성장과 영업현금흐름 창출력의 '미스매칭' 심화

- 22'알짜' 더블유씨피, 업계 강자로 발돋움

- 23투자했는데 가동률은 '뚝', 대규모 감가에 SKIET '고심'

- 셀

- 27SK온의 묘수, '현금 많은 자회사와 합병설'…엔무브 외 후보는

- 28SK온, 올해 '9조' 조달 필요…현금흐름 역추적해보니

- 29SK이노, 올해도 자금 수혈할까…배당·자산매각 관건

- 30SK온, 원가 개선 좋았던 흐름…캐즘에 다시 발목

- 31매출 대비 원재료비 비중, LG엔솔 '60%대 유지'

- 32LG에너지솔루션, 올해 조달 얼마나 할까

- 33LG에너지솔루션, 캐즘 버틸 재무 체력 '여유'

- 34움츠렀던 삼성SDI, '캐즘' 찾아오자 투자 기지개

- 35배터리 3사 재무 한 눈에 보니, 성장의 SK·내실의 삼성