상장 5년차 명신산업, 테슬라 업고 고속 성장

①이자보상배율 7배 점프, 상환 역량 강화…설비 활용성 확대 과제

편집자주

유가증권시장(코스피)에선 상위 100개 기업이 시가총액의 80% 이상을 차지한다. 반대로 나머지 700여개 상장사의 비중은 10%대에 그친다. 코스피 내에서도 자본의 쏠림 현상이 강하게 나타나고 있다. 더벨은 이같이 상대적으로 소외된 미드캡 기업을 파악하고 그간 시장의 관심에서 한 발짝 비껴나 있던 중형 상장사의 가려진 재무 체력과 경영 역량을 들여다본다.

차량용 핫스탬핑 부품 제조사 '명신산업'이 튼튼한 재무 체력을 자랑하고 있다. 핫스탬핑은 열처리를 통해 차량 부품을 경량화하는 기술을 말한다. 명신산업이 공급하는 부품의 최종 거래처는 테슬라, 현대기아차 등 글로벌 자동차 메이커들이다. 특히 미국 법인을 통해 테슬라에 공급하는 핫스탬핑 부품이 성장 동력이다.

명신산업은 비교적 최근인 2020년 말 유가증권시장에 상장한 후 꾸준히 가시적인 성장세를 기록해왔다. 수익성 개선을 토대로 재무 지표도 안정권에 접어드는 선순환 효과를 누리고 있다.

다만 성장 속도는 조정되는 모습이다. 매년 전년대비 매출분을 추가로 확보하는 등 계속해서 성장 지표는 우상향해 왔지만 그 속도는 줄어 들고 있다. 현재 현금 등 유동성 지표는 상대적으로 여유가 있는 만큼 향후 신규 동력 발굴 등이 주요한 과제가 될 전망이다.

명신산업은 재무 안정성 지표들이 일제히 긍정적인 흐름을 보이고 있다. 유가증권시장 상장 5년 차인 올해 그 과실을 누리고 있다. 당해 완성차 판매 성장이 둔화되는 등 차량 부품 업계 분위기가 녹록지 않은 가운데 어느 정도 재무 여력을 유지하고 있다. 미리 설정해 둔 매출채권에 대한 대손충당금이 지난 몇 년간 환입된 점도 일부 수익성 개선에 기여했다.

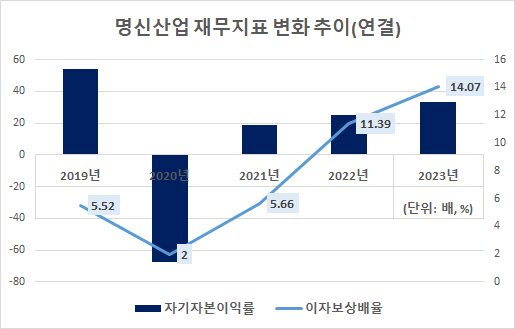

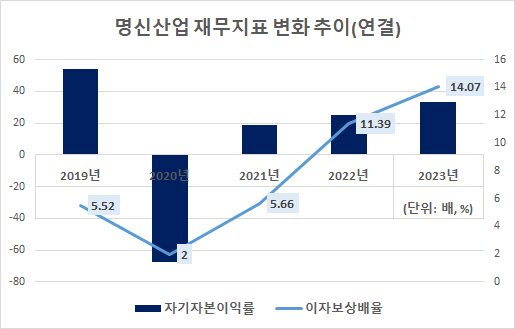

대외 변수 대응 역량을 끌어올린 것이 대표적이다. 구체적으로 상환 여력이 개선됐다. 차입분은 낮춘 가운데 이익 창출 능력은 확대되며 내재적인 재무적 체력을 확보했다. 지난해 명신산업 연결 이자보상배율은 14배로 기업공개(IPO) 당해 대비 수치가 약 7배 뛰어올랐다. 이 기간 금융 비용 부담이 줄었고 영업 이익은 큰 폭으로 증가하면서 부채 대응 역량이 높아졌다.

현금 유동성도 여유 있게 잡힌다. 이는 차입금 규모와 비교할 때 더 뚜렷이 나타난다. 지난해 말 명신산업 연결 순차입금은 마이너스(-) 58억원으로 집계됐다. 이는 총 차입금에서 보유한 현금성 자산을 차감한 수치로 명신산업의 현금 유동성이 상대적으로 넉넉하다는 뜻이다. 순차입금은 최근 몇 년간 꾸준히 증가세를 보였지만 지난해를 기점으로 마이너스 전환하며 안정권에 진입했다. 전년 말 연결 유동비율 역시 200%에 근접한다.

영업에서의 유의미한 성과를 토대로 수익률을 반등시킨 점이 주효했다. 매출 성장이 뒷받침된 가운데 적극적인 비용 관리 노력을 경주하며 이익분을 확보했다. 지난해 명신산업 연결 자기자본수익률(ROE)은 33%까지 성장했다. 2020년 해당 지표가 마이너스에 머물렀던 것을 고려하면 눈에 띄는 변화다. 앞서 지난 몇 년간 전기차 산업 호조가 이어지면서 명신산업도 직접적인 수혜를 누렸다.

특히 해외 법인들의 영업이 원활히 이뤄졌다. 이는 명신산업이 종속 법인으로 거느리고 있는 미국 현지 법인들이다. 현재 미국 캘리포니아와 텍사스에 각각 1개씩 법인(심원 아메리카, 심원 NA)을 두고 있다. 이 가운데 캘리포니아 법인인 심원아메리카는 지난해 명신산업 전체 종속 회사 중 가장 많은 매출을 확보했다. 테슬라는 캘리포니아 프리몬트 공장과 텍사스공장을 운영하고 있으며 명신산업은 미국 법인을 통해 테슬라에 부품을 납품하고 있다.

현금 창출력도 높았다. 당해 마찬가지로 이 캘리포니아 법인이 전체 종속 법인 중 영업에서 가장 많은 현금을 창출했다. 다만 여전히 현지 투자 등이 활발히 이뤄지며 현금 지출분도 많았던 것으로 파악된다. 결과적으로 캘리포니아 법인의 지난해 현금 순증가액은 약 280억원으로 집계됐다.

올해 명신산업 성장엔 다소 제동이 걸린 분위기다. 1분기 기준 역성장했다. 전기차 등 완성차 업체의 유의미한 실적 턴어라운드가 부재한 영향이다.

한국신용평가는 "올 상반기 완성차 업체의 실적 호조가 판매량 증가분 보다 평균판매가격(ASP) 향상에 기인하고 있어 부품 업체 입장에선 전방 산업 실적 개선 수혜가 기대만큼 크지 않았다"며 "더욱이 전기차 부품 선투자를 확대한 업체의 경우 개발 비용 및 동 생산시설의 낮은 가동률로 인한 고정비 부담이 실적 개선을 제약했다"고 진단했다.

향후 명신산업 또한 생산 설비 활용성 확대 등 과제를 안고 있다. 연내 미국 텍사스 법인 신규 공장 완공을 앞두고 있다. 이를 토대로 현지 주요 고객사로의 제품 대응을 강화한다는 계획이다.

근래 자본적지출(CAPEX)을 크게 늘려온 만큼 이를 영업 성과로 연결하는 작업이 필요한 상황이다. 명신산업은 IPO 후 지난 3년간 약 2900억원을 CAPEX 명목으로 지출했다. 다만 올 1분기 공장 가동률은 75%로 전년대비 10%포인트 하락한 상태다.

명신산업은 비교적 최근인 2020년 말 유가증권시장에 상장한 후 꾸준히 가시적인 성장세를 기록해왔다. 수익성 개선을 토대로 재무 지표도 안정권에 접어드는 선순환 효과를 누리고 있다.

다만 성장 속도는 조정되는 모습이다. 매년 전년대비 매출분을 추가로 확보하는 등 계속해서 성장 지표는 우상향해 왔지만 그 속도는 줄어 들고 있다. 현재 현금 등 유동성 지표는 상대적으로 여유가 있는 만큼 향후 신규 동력 발굴 등이 주요한 과제가 될 전망이다.

명신산업은 재무 안정성 지표들이 일제히 긍정적인 흐름을 보이고 있다. 유가증권시장 상장 5년 차인 올해 그 과실을 누리고 있다. 당해 완성차 판매 성장이 둔화되는 등 차량 부품 업계 분위기가 녹록지 않은 가운데 어느 정도 재무 여력을 유지하고 있다. 미리 설정해 둔 매출채권에 대한 대손충당금이 지난 몇 년간 환입된 점도 일부 수익성 개선에 기여했다.

대외 변수 대응 역량을 끌어올린 것이 대표적이다. 구체적으로 상환 여력이 개선됐다. 차입분은 낮춘 가운데 이익 창출 능력은 확대되며 내재적인 재무적 체력을 확보했다. 지난해 명신산업 연결 이자보상배율은 14배로 기업공개(IPO) 당해 대비 수치가 약 7배 뛰어올랐다. 이 기간 금융 비용 부담이 줄었고 영업 이익은 큰 폭으로 증가하면서 부채 대응 역량이 높아졌다.

현금 유동성도 여유 있게 잡힌다. 이는 차입금 규모와 비교할 때 더 뚜렷이 나타난다. 지난해 말 명신산업 연결 순차입금은 마이너스(-) 58억원으로 집계됐다. 이는 총 차입금에서 보유한 현금성 자산을 차감한 수치로 명신산업의 현금 유동성이 상대적으로 넉넉하다는 뜻이다. 순차입금은 최근 몇 년간 꾸준히 증가세를 보였지만 지난해를 기점으로 마이너스 전환하며 안정권에 진입했다. 전년 말 연결 유동비율 역시 200%에 근접한다.

영업에서의 유의미한 성과를 토대로 수익률을 반등시킨 점이 주효했다. 매출 성장이 뒷받침된 가운데 적극적인 비용 관리 노력을 경주하며 이익분을 확보했다. 지난해 명신산업 연결 자기자본수익률(ROE)은 33%까지 성장했다. 2020년 해당 지표가 마이너스에 머물렀던 것을 고려하면 눈에 띄는 변화다. 앞서 지난 몇 년간 전기차 산업 호조가 이어지면서 명신산업도 직접적인 수혜를 누렸다.

특히 해외 법인들의 영업이 원활히 이뤄졌다. 이는 명신산업이 종속 법인으로 거느리고 있는 미국 현지 법인들이다. 현재 미국 캘리포니아와 텍사스에 각각 1개씩 법인(심원 아메리카, 심원 NA)을 두고 있다. 이 가운데 캘리포니아 법인인 심원아메리카는 지난해 명신산업 전체 종속 회사 중 가장 많은 매출을 확보했다. 테슬라는 캘리포니아 프리몬트 공장과 텍사스공장을 운영하고 있으며 명신산업은 미국 법인을 통해 테슬라에 부품을 납품하고 있다.

현금 창출력도 높았다. 당해 마찬가지로 이 캘리포니아 법인이 전체 종속 법인 중 영업에서 가장 많은 현금을 창출했다. 다만 여전히 현지 투자 등이 활발히 이뤄지며 현금 지출분도 많았던 것으로 파악된다. 결과적으로 캘리포니아 법인의 지난해 현금 순증가액은 약 280억원으로 집계됐다.

올해 명신산업 성장엔 다소 제동이 걸린 분위기다. 1분기 기준 역성장했다. 전기차 등 완성차 업체의 유의미한 실적 턴어라운드가 부재한 영향이다.

한국신용평가는 "올 상반기 완성차 업체의 실적 호조가 판매량 증가분 보다 평균판매가격(ASP) 향상에 기인하고 있어 부품 업체 입장에선 전방 산업 실적 개선 수혜가 기대만큼 크지 않았다"며 "더욱이 전기차 부품 선투자를 확대한 업체의 경우 개발 비용 및 동 생산시설의 낮은 가동률로 인한 고정비 부담이 실적 개선을 제약했다"고 진단했다.

향후 명신산업 또한 생산 설비 활용성 확대 등 과제를 안고 있다. 연내 미국 텍사스 법인 신규 공장 완공을 앞두고 있다. 이를 토대로 현지 주요 고객사로의 제품 대응을 강화한다는 계획이다.

근래 자본적지출(CAPEX)을 크게 늘려온 만큼 이를 영업 성과로 연결하는 작업이 필요한 상황이다. 명신산업은 IPO 후 지난 3년간 약 2900억원을 CAPEX 명목으로 지출했다. 다만 올 1분기 공장 가동률은 75%로 전년대비 10%포인트 하락한 상태다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

시리즈 모아 보기

미드캡 리포트

- 1TCC스틸, 조달비용 낮추기 심혈…다각도 차입 설계

- 2TCC스틸, 경영체계 '미흡'…지배구조 개선 필요성

- 3판관비 줄이던 샘표식품, 올 들어 완화 조짐

- 4샘표식품, 영업현금 웃돈 시설투자…캐파 증설 얼마나

- 5미원화학, 힘 못쓰는 주가…모체 '미원상사'와 상반

- 6미원화학, 모체 '미원상사' 보다 한발 앞선 이사회

- 7샘표식품, 경쟁사 대비 낮은 주주지표…밸류업 계획은

- 8삼화콘덴서, 전장부품 호실적 속 치솟는 매출원가

- 9상장 5년차 명신산업, 테슬라 업고 고속 성장

- 10삼화콘덴서, 우량 순현금 경영…고금리 재테크 여유도

- 11'지배체제 단순화' 명신산업…그룹 지탱 부담은 확대

- 12'이사회 준수율 0%' 명신산업, 지배 체계는 낙제점

- 13'현금 부자' 케이씨텍, 이자수익으로 반도체 불황 방어

- 14'RSU 유인책' 내건 케이씨텍, CEO 보상 체계 정교화

- 15성장 정체된 백광산업, 빚 대응 여력도 '빠듯'

- 16'지배구조 대수술' 백광산업, 사법 리스크 상흔 씻을까

- 17조일알미늄, '제로금리 BW 덕' 유동부채 확대 제동

- 18핸즈코퍼레이션, 지배구조 보고서 첫해 성적은 0점

- 19'버티기' 돌입한 핸즈코퍼레이션, 수익성 확보 사활

- 20GC, 홍콩법인 매각 '수익률과 시기' 재평가

- 21GC녹십자, '그룹 미래' 알리글로가 이끄는 '신고가'

- 22화신, 과감한 CAPEX 베팅에도 안정적인 배경은

- 23'현대차 벤더' 화신, 배당정책 손질에도 변화는 '글쎄'

- 24동양철관, 애써 회복한 수익성 무색한 메자닌 출혈

- 25서연이화, 고환율 덕 재무안정성 강화 효과 '톡톡'

- 26서연이화, 'CAPEX 선순위' 글로벌 기지 확장 잰걸음

- 27서연이화, '유동성 확보 심혈' 운전자본 관리 방점

- 28덩치 키우는 서연이화, 경영 선진화 과제 남았다