'새벽배송' 오아시스, 무차입·정산주기 시너지 발휘

[온라인몰]⑬유동비율 300% 육박…'물류센터 임차' 리스부채 대응여력 충분

편집자주

'티메프(티몬·위메프) 판매대금 미정산 사태'를 계기로 이커머스(전자상거래) 업계 전반의 재무건전성을 살펴야 한다는 인식이 확산되고 있다. 큐텐그룹 계열사인 티몬과 위메프가 잇달아 경영난에 처한 근간에는 자금 여건을 제대로 관리하지 못한 배경이 자리잡고 있다. THE CFO는 종합 온라인몰, 딜리버리, 패션, 여행, 중고거래 분야에 속한 주요 이커머스 기업 20개사의 유동성 상황을 진단한다.

오아시스는 신선식품 '새벽배송'을 내세워 온라인몰 영역에서 두각을 드러낸 기업이다. 자금 사정 역시 업계에서 괜찮은 편이다. 유동비율이 300%에 육박하고 여유자금 1300억원으로 물류센터 임차료 등 리스부채 상환에 충분히 대응할 수 있다.

유동성 여건이 탁월한 건 '무차입' 전략과 정산주기를 활용한 운전자본 관리가 시너지를 발휘했기 때문이다. 금융권에서 자금을 대출하지 않고 에퀴티 중심의 조달 방침을 구사했다. 최근에는 내부 현금 창출에 주안점을 두고 매입채무를 늘려 원활한 현금흐름을 만들어내는 모양새다.

◇유동자산 5년새 100억→1500억, 여유자금 1300억 조성

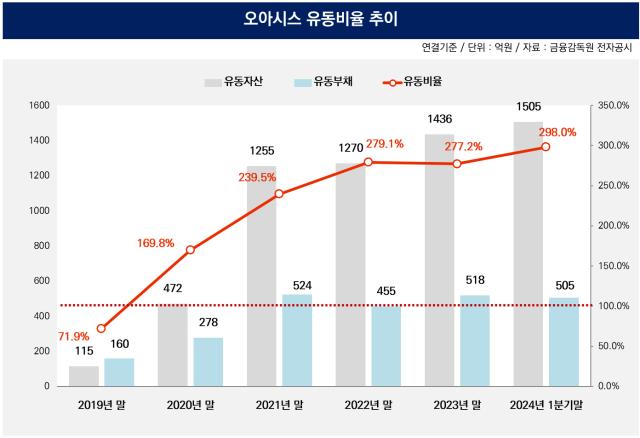

올 1분기 말 연결기준으로 오아시스의 유동비율은 298%로 2019년 말 71.9%와 견줘 5년 만에 226.1%포인트 상승하는 성과를 얻었다. 같은 기간 유동자산은 115억원에서 1505억원으로 13배 넘게 불어났다. 1년 내 갚아야 하는 유동부채가 505억원으로 2019년 말 160억원보다 3배 이상 많아진 점을 감안하면 유동자산 증가 폭이 확연히 컸다.

유동자산 가운데 최대 비중을 차지하는 항목이 현금성자산이다. 1243억원으로 전체 1505억원의 82.6% 규모다. 매출채권이 120억원(7.9%)으로 뒤를 이었다. 오아시스는 사업보고서를 통해 "매출채권은 정상적인 영업과정에서 판매된 재고자산, 제공된 용역과 관련해 고객으로부터 수취할 금액"이라며 "회수가 1년 안에 예상되는 경우 유동자산으로 분류한다"고 기술했다.

유동부채 505억원의 내역을 살피면 매입채무 잔액이 267억원(52.9%)으로 단연 많다. 미지급금은 102억원으로 전체의 20.2%를 차지했다. 여타 기업과 달리 금융권에서 확보한 차입금이 전혀 없는 특성이 돋보인다.

차입이 전무한 건 재무건전성 훼손을 방지하는 취지에서 레버리지 기조를 유지했기 때문이다. 2023년도 사업보고서상 '이사의 경영진단 및 분석 의견'을 통해 "원활한 현금흐름을 바탕으로 은행 차입금은 전혀 없는 무차입 경영을 실현하고 있다"고 강조한 대목이 방증한다.

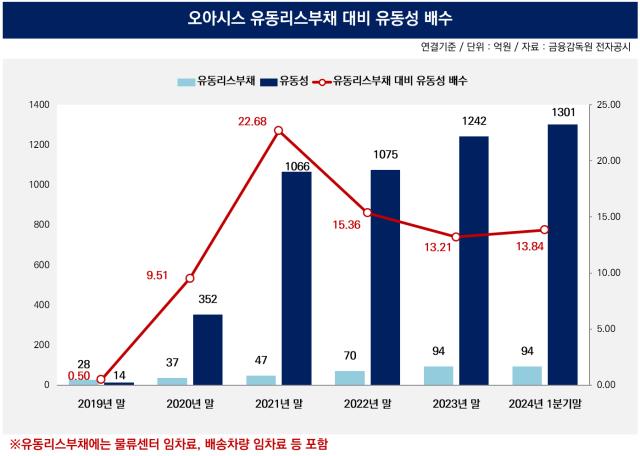

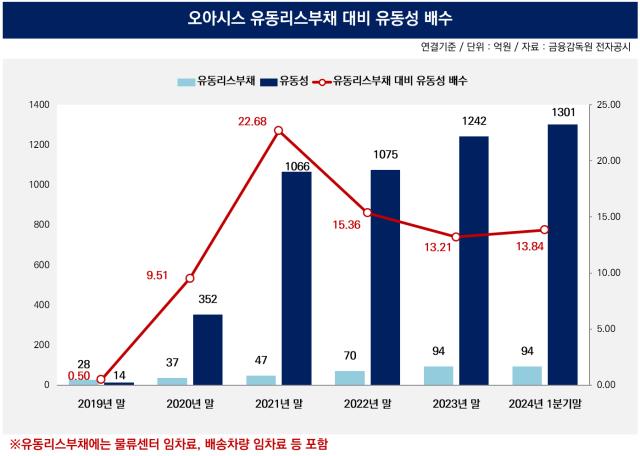

다만 상품을 보관하고 분류하는 물류센터와 배송 차량 등을 빌려 쓰는 특성으로 리스부채 288억원을 인식했다. 유동리스부채가 94억원(32.6%), 비유동리스부채는 194억원(67.4%)으로 집계됐다. 오아시스가 이용하는 물류센터는 3곳으로 경기도 의왕 풀필먼트 센터와 성남 제1·2 스마트 통합물류센터가 포진했다. 의왕센터를 소유한 자회사 루트에 줘야 할 리스부채가 126억원으로 계상됐다.

1년 내로 갚아야 할 리스부채는 현재 여유자금으로 충분히 감당 가능하다. 올 1분기 말 현금성자산과 당기손익-공정가치측정금융자산을 더한 금액은 1301억원으로 유동리스부채 94억원의 13.9배다.

◇대출 대신 '에퀴티' 조달, 영업현금·EBITDA 우상향

자금을 축적할 방편으로 오아시스는 '자본 확충'과 '내부 현금 창출'이라는 양대 해법을 채택했다. 2021년(750억원)과 2022년(100억원)에 잇달아 증자를 실시해 850억원을 조달했다. 500억원을 집행한 유니슨캐피탈, 100억원을 베팅한 머스트벤처스, 50억원씩 투자한 한국투자증권과 NH투자증권 등이 오아시스가 발행한 우선주와 보통주를 사들였다.

증자를 통한 자금 유치는 재무적 투자자(FI)의 엑시트(자금 회수)를 염두에 둔 만큼 기업공개(IPO) 과제와 맞닿아 있다. 하지만 경기 후퇴와 플랫폼 기업 투자심리 약화 등이 복합 작용하면서 증시 입성이 순탄치 않은 상황에 놓였다. 지난해 2월 오아시스는 기관투자자를 대상으로 수요예측을 진행했지만 결과가 부진하자 상장을 철회했다.

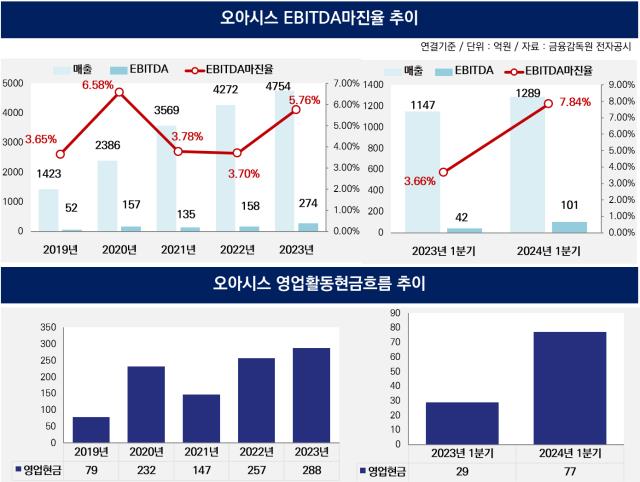

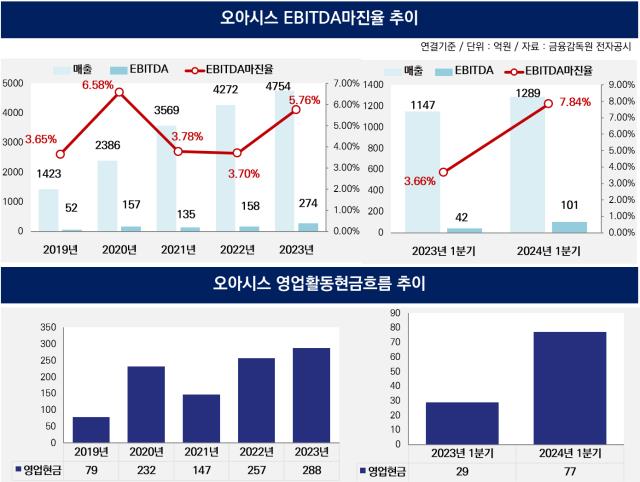

최근 들어서는 자체 현금 창출력을 강화하는 방향으로 힘을 쏟고 있다. 상각전영업이익(EBITDA) 마진율이 2022년 3.7%(158억원)에서 지난해 5.8%(274억원)로 2.1%포인트 올랐다. 올 1분기 EBITDA는 101억원으로 매출 대비 7.8%로 나타났는데 지난해 같은 기간의 42억원(3.7%)보다 2배 넘는 수준으로 불어났다. 영업활동현금흐름 역시 2021년 이래 지난해까지 3년 연속 증가세를 드러냈다.

운전자본 조정을 좌우하는 정산주기 역시 여유자금 극대화에 기여한 수단이다. 오아시스는 직매입 상품 공급자, 오픈마켓 입점 사업자 등과 거래하면서 발생한 대금을 다음 달 20일에 정산하는 체계를 구축했다. 매입채무가 늘면서 현금 유입 촉매로 작용했다. 2021년 말 195억원이던 매입채무 잔액은 올 3월 말 267억원으로 36.9%(72억원) 불어났다. 2021년 이래 올 1분기까지 매입채무 증가에 따른 현금 유입액은 120억원이다.

유동성 여건이 탁월한 건 '무차입' 전략과 정산주기를 활용한 운전자본 관리가 시너지를 발휘했기 때문이다. 금융권에서 자금을 대출하지 않고 에퀴티 중심의 조달 방침을 구사했다. 최근에는 내부 현금 창출에 주안점을 두고 매입채무를 늘려 원활한 현금흐름을 만들어내는 모양새다.

◇유동자산 5년새 100억→1500억, 여유자금 1300억 조성

올 1분기 말 연결기준으로 오아시스의 유동비율은 298%로 2019년 말 71.9%와 견줘 5년 만에 226.1%포인트 상승하는 성과를 얻었다. 같은 기간 유동자산은 115억원에서 1505억원으로 13배 넘게 불어났다. 1년 내 갚아야 하는 유동부채가 505억원으로 2019년 말 160억원보다 3배 이상 많아진 점을 감안하면 유동자산 증가 폭이 확연히 컸다.

유동자산 가운데 최대 비중을 차지하는 항목이 현금성자산이다. 1243억원으로 전체 1505억원의 82.6% 규모다. 매출채권이 120억원(7.9%)으로 뒤를 이었다. 오아시스는 사업보고서를 통해 "매출채권은 정상적인 영업과정에서 판매된 재고자산, 제공된 용역과 관련해 고객으로부터 수취할 금액"이라며 "회수가 1년 안에 예상되는 경우 유동자산으로 분류한다"고 기술했다.

유동부채 505억원의 내역을 살피면 매입채무 잔액이 267억원(52.9%)으로 단연 많다. 미지급금은 102억원으로 전체의 20.2%를 차지했다. 여타 기업과 달리 금융권에서 확보한 차입금이 전혀 없는 특성이 돋보인다.

차입이 전무한 건 재무건전성 훼손을 방지하는 취지에서 레버리지 기조를 유지했기 때문이다. 2023년도 사업보고서상 '이사의 경영진단 및 분석 의견'을 통해 "원활한 현금흐름을 바탕으로 은행 차입금은 전혀 없는 무차입 경영을 실현하고 있다"고 강조한 대목이 방증한다.

다만 상품을 보관하고 분류하는 물류센터와 배송 차량 등을 빌려 쓰는 특성으로 리스부채 288억원을 인식했다. 유동리스부채가 94억원(32.6%), 비유동리스부채는 194억원(67.4%)으로 집계됐다. 오아시스가 이용하는 물류센터는 3곳으로 경기도 의왕 풀필먼트 센터와 성남 제1·2 스마트 통합물류센터가 포진했다. 의왕센터를 소유한 자회사 루트에 줘야 할 리스부채가 126억원으로 계상됐다.

1년 내로 갚아야 할 리스부채는 현재 여유자금으로 충분히 감당 가능하다. 올 1분기 말 현금성자산과 당기손익-공정가치측정금융자산을 더한 금액은 1301억원으로 유동리스부채 94억원의 13.9배다.

◇대출 대신 '에퀴티' 조달, 영업현금·EBITDA 우상향

자금을 축적할 방편으로 오아시스는 '자본 확충'과 '내부 현금 창출'이라는 양대 해법을 채택했다. 2021년(750억원)과 2022년(100억원)에 잇달아 증자를 실시해 850억원을 조달했다. 500억원을 집행한 유니슨캐피탈, 100억원을 베팅한 머스트벤처스, 50억원씩 투자한 한국투자증권과 NH투자증권 등이 오아시스가 발행한 우선주와 보통주를 사들였다.

증자를 통한 자금 유치는 재무적 투자자(FI)의 엑시트(자금 회수)를 염두에 둔 만큼 기업공개(IPO) 과제와 맞닿아 있다. 하지만 경기 후퇴와 플랫폼 기업 투자심리 약화 등이 복합 작용하면서 증시 입성이 순탄치 않은 상황에 놓였다. 지난해 2월 오아시스는 기관투자자를 대상으로 수요예측을 진행했지만 결과가 부진하자 상장을 철회했다.

최근 들어서는 자체 현금 창출력을 강화하는 방향으로 힘을 쏟고 있다. 상각전영업이익(EBITDA) 마진율이 2022년 3.7%(158억원)에서 지난해 5.8%(274억원)로 2.1%포인트 올랐다. 올 1분기 EBITDA는 101억원으로 매출 대비 7.8%로 나타났는데 지난해 같은 기간의 42억원(3.7%)보다 2배 넘는 수준으로 불어났다. 영업활동현금흐름 역시 2021년 이래 지난해까지 3년 연속 증가세를 드러냈다.

운전자본 조정을 좌우하는 정산주기 역시 여유자금 극대화에 기여한 수단이다. 오아시스는 직매입 상품 공급자, 오픈마켓 입점 사업자 등과 거래하면서 발생한 대금을 다음 달 20일에 정산하는 체계를 구축했다. 매입채무가 늘면서 현금 유입 촉매로 작용했다. 2021년 말 195억원이던 매입채무 잔액은 올 3월 말 267억원으로 36.9%(72억원) 불어났다. 2021년 이래 올 1분기까지 매입채무 증가에 따른 현금 유입액은 120억원이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

시리즈 모아 보기

이커머스 유동성 점검

- 4무신사, 조달처 넓혀 단기 지급 능력 형성

- 5'1조' 유증자금 소진한 쓱닷컴, 물류보다 수익성

- 6우아한형제들, 5000억 축적기반 '견고한 현금창출력'

- 7'자본잠식' 해피머니, 영업현금은 왜 플러스일까

- 8요기요, 단기지급능력 갖췄지만 '적자 지속' 변수

- 9증자 대금 소진한 11번가, 다각도로 현금 확보

- 10컬리, 자금 지속유입 복안 'EBITDA 증대' 기조

- 120개사 위기대응 여력은…'딜리버리' 업권 가장 탄탄

- 2쿠팡, 단기 지급 능력 보완하는 여신 한도

- 3야놀자, 3년전 1.2조 유치로 '안전판' 구축

- 11G마켓, 이베이그룹 시절 현금 창출력 보여줄까

- 12버킷플레이스, 영업현금 기반 월 2회 정산

- 13'새벽배송' 오아시스, 무차입·정산주기 시너지 발휘

- 14여기어때, 감자 후에도 금융부채 대응 능력 보유

- 15계열사 곳간된 인터파크커머스, 1년만에 텅 빈 유동성

- 16IPO 앞둔 야놀자, '티메프 사태 나비효과'가 두렵다