현금 충분한 씨젠, 2차례 인수 딜에 자사주 쓴 이유

[M&A]②브렉스·펜타웍스 인수대가로 일부 지급, 5년 뒤 가격확정 효과

편집자주

오래 전부터 기업들의 자사주는 다양한 수단으로 활용돼 왔다. 소각을 통해 주주가치를 높이기도 하고 임직원 보상에 쓰이기도 한다. 기업 M&A 대가로 지급할 수도 있다. 다만 자사주 활용이 기업가치에 부정적 영향을 주기도 한다. 대주주의 지배력 강화 수단이 되거나 경영권 분쟁 시 우호지분 확보용으로 쓰이는 경우도 많았다. THE CFO는 기업이 보유 중인 자사주가 어떤 형태로 동원될 수 있는지 활용 사례를 유형별로 나눠 짚어본다.

분자진단 기업 씨젠이 최근 잇단 IT기업 인수에서 자사주를 활용해 눈길을 끈다. 현금보유량이 풍부함에도 자사주를 지급한 것은 이에 대한 이점이 분명하다는 걸 보여준다.

씨젠은 코로나19 특수 당시 대비 실적이 급격히 악화하는 한편 현금흐름도 4분의 1로 줄었다. 브렉스와 펜타웍스 인수가 필요한 상황에서 씨젠은 자사주 지급으로 현금지출을 줄일 수 있었다. 타법인 지분을 자기주식으로 인수하면 소각과는 달리 자사주를 시장에 매각하는 것과 동일한 효과도 얻을 수 있다.

다만 씨젠 자사주의 가치 변동에 대한 리스크는 씨젠이 안게 된 것으로 보인다. 브렉스와 펜타웍스 매도자 측은 추가 약정을 내걸고 5년 뒤 씨젠 주가가 부양되지 못할 경우 추가 대금을 받기로 했다. 딜에 자사주를 개입시켜 인수대가를 5년 뒤 확정하는 형태다. 씨젠의 자사주가 현금을 대체할 만큼의 확실한 대가로는 인정받지 못했음을 의미한다.

◇현금 풍부·자기주식처분손실 불구, 자사주로 대가 지급

씨젠은 올해 들어 두 차례 기업 인수를 단행했다. 지난 1월 브렉스에 이어 6월 펜타웍스까지 IT기업들을 연달아 사들였다. 브렉스는 사용자경험(UX), 사용자인터페이스(UI) 기획 및 컨설팅업체이고 펜타웍스는 백엔드(프로그래밍) 시스템 개발이 강점인 회사다. 씨젠은 두 회사를 통해 IT 핵심 역량을 내재화해 디지털 전환(DT)에 속도를 내기로 했다.

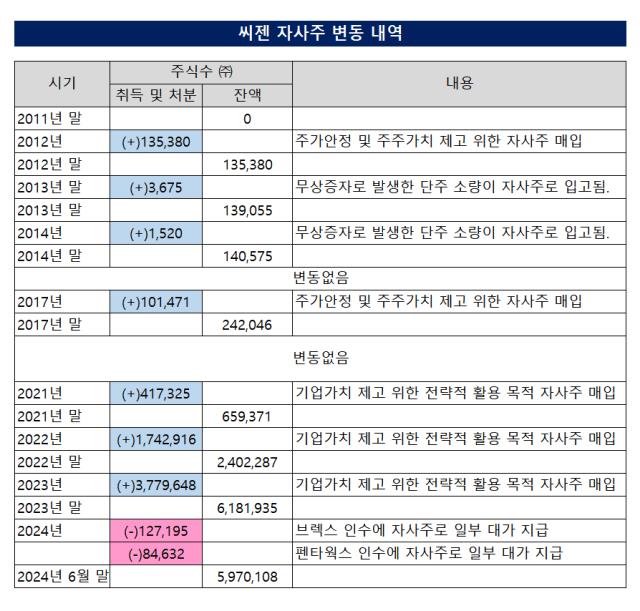

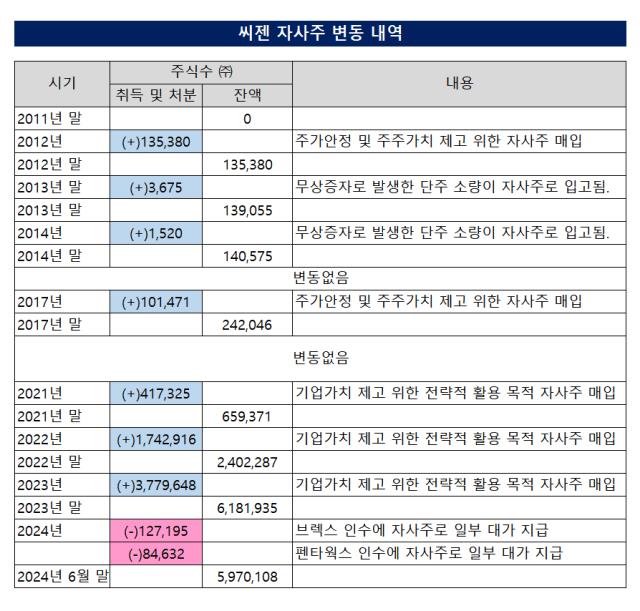

두번의 M&A 모두 자사주가 인수대가로 지급됐다. 씨젠은 넉넉한 자사주를 보유 중이다. 2012년 5월 첫 자사주 매입을 시작으로 2017년에도 매입 이력이 있었다. 코로나19 수혜로 주가가 16배 뛰었던 2020년엔 자사주 매입을 하지 않았고 2021년 들어 총 300억원, 주가가 본격적으로 하락한 2022년엔 총 700억원을 매입했다. 2023년엔 900억원어치의 자사주를 매입했다. 작년 말 기준으로 씨젠의 자사주 비중은 발행주식총수의 11.8%에 이르렀다.

이렇게 쌓은 자사주는 두 번의 M&A에서 기업가치 제고를 위한 전략적 목적으로 활용됐다. 브렉스의 경우 지분 100%를 사들이는 데 65억6000만원이 들었다. 이 가운데 현금은 36억2000원, 자사주는 29억4000만원을 대가로 지불했다. 펜타웍스 지분 100%에 대한 인수대가는 88억9000만원이었다. 67억7000만원 규모의 현금과 21억2000만원의 자사주로 구성됐다. 브렉스는 총 인수대금의 45% 비중이, 펜타웍스는 24% 비중이 자사주로 지불된 셈이다. 소규모 인수였지만 딜 구조의 상당 부분이 자사주로 지급됐음을 알 수 있다.

다만 씨젠의 현금 사정을 들여다보면 굳이 자사주를 주지 않아도 됐다. 작년 말 기준 씨젠의 현금성자산은 대략 4780억원으로 파악된다. 주가연계증권(ELS) 같은 지수연계상품 330억이 포함돼 있지만 이 역시 언제든 유동화할 수 있는 금융상품으로 현금과 단기금융상품을 고루 보유 중이다. 두 회사를 사들이는 데 현금 155억원이면 충분했으나 씨젠은 자사주를 썼다.

심지어 주가가 올라 자사주로 이득을 볼 수 있는 상황도 아니었다. 자사주 매입가액보다 처분가액이 증가하면 자기주식처분이익이 발생하고 적은 주식 수로도 인수대금 충당이 가능하다. 최근 두 딜의 경우 모두 자사주 지급으로 ‘자기주식처분손실’이 발생했다. 브렉스 인수로 6억3200만원, 펜타웍스로 11억9200만원 규모의 처분손실이 나타났다. 이는 인수 당시 주가가 자사주 평균매입단가에 미치지 못했음을 의미한다.

◇'추가약정' 조건 걸려, 주가 부진하면 2차 매매대급 지급

이런 상황 속에서도 자사주를 낀 딜 구조엔 코로나19로 큰 돈을 벌기는 했지만 최근엔 영업적자를 보고 있는 씨젠의 묘수가 드러난다. 씨젠은 엔데믹 전환에 따른 직격타를 맞은 대표적인 업체다. 코로나19 특수를 톡톡히 누리면서 연 매출 1조원 규모로 급성장했으나 팬데믹 종식과 함께 실적이 급격히 나빠졌다. 최근 현금흐름도 불과 2년가량 전에 비해 악화했다. 작년 말 기준 씨젠의 순영업활동현금흐름(NCF)은 719억원이다. 2020~2022년에 3000억원대에 이르렀다. 최근엔 큰 돈을 쓰기엔 다소 부담스런 상황이다.

더불어 주가 안정용으로 매입한 자사주를 기업가치 제고에 활용하면 회사 입장에서 이득이다. 타법인 지분을 자기주식으로 인수할 경우 소각과는 달리 자사주를 시장에 매각하는 것과 동일한 효과를 얻을 수 있기 때문이다. 소각이 주주환원에 가깝다면 M&A에 사용하는 방식은 기업가치 제고와 더 맞닿아 있다.

다만 매도자 측은 씨젠 자사주를 인수대가로 받음으로써 안을 수 있는 리스크를 씨젠이 부담토록 했다. 브렉스와 펜타웍스의 매도자 측 모두가 '추가 약정'을 내걸었다. 씨젠 주가가 현금을 대체할 만한 확실한 성장성을 담보하진 못하는 만큼 주가 하락에 대한 위험을 씨젠도 나눠 갖게 했다.

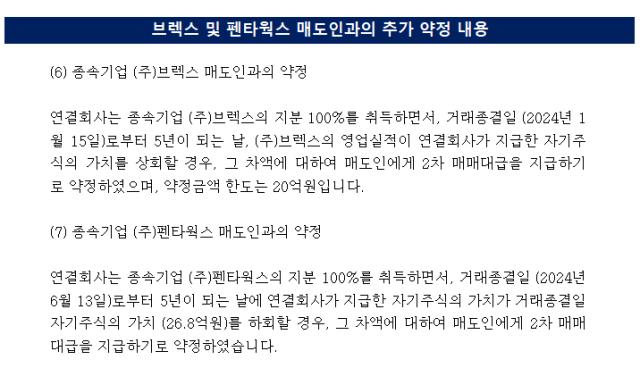

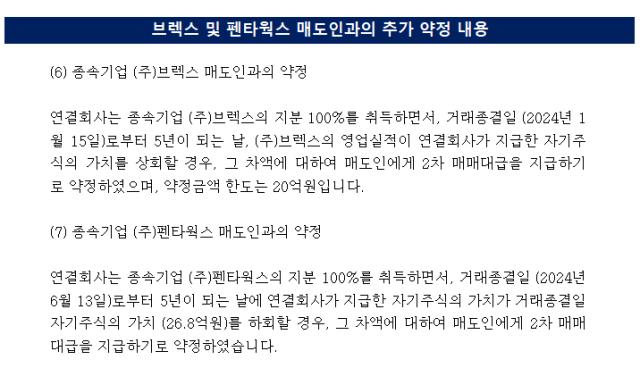

씨젠은 인수일로부터 5년 뒤 브렉스 실적이 매도자가 받은 씨젠 자사주의 가치를 상회할 경우 그 차액에 대해 브렉스 매도자에게 2차 매매대금을 지급해야 한다. 약정금액 한도는 20억원이다.

펜타웍스의 경우 역시 인수일로부터 5년 뒤 씨젠이 지급한 씨젠 자사주의 가치가 거래종결일 자사주 가치인 26억8000만원을 밑돌 경우 그 차액에 대해 2차 매매대급을 지급하기로 했다.

이는 곧 자사주로 지급한 인수대가가 확정값이 아님을 의미한다. 브렉스 실적이나 씨젠 주가에 따라 5년 뒤 가격이 확정되는 양수도 거래다. 두 매도자 모두 씨젠 주식의 가치 변동에 대한 리스크를 헷지하기 위한 장치를 마련한 셈이다.

씨젠은 코로나19 특수 당시 대비 실적이 급격히 악화하는 한편 현금흐름도 4분의 1로 줄었다. 브렉스와 펜타웍스 인수가 필요한 상황에서 씨젠은 자사주 지급으로 현금지출을 줄일 수 있었다. 타법인 지분을 자기주식으로 인수하면 소각과는 달리 자사주를 시장에 매각하는 것과 동일한 효과도 얻을 수 있다.

다만 씨젠 자사주의 가치 변동에 대한 리스크는 씨젠이 안게 된 것으로 보인다. 브렉스와 펜타웍스 매도자 측은 추가 약정을 내걸고 5년 뒤 씨젠 주가가 부양되지 못할 경우 추가 대금을 받기로 했다. 딜에 자사주를 개입시켜 인수대가를 5년 뒤 확정하는 형태다. 씨젠의 자사주가 현금을 대체할 만큼의 확실한 대가로는 인정받지 못했음을 의미한다.

◇현금 풍부·자기주식처분손실 불구, 자사주로 대가 지급

씨젠은 올해 들어 두 차례 기업 인수를 단행했다. 지난 1월 브렉스에 이어 6월 펜타웍스까지 IT기업들을 연달아 사들였다. 브렉스는 사용자경험(UX), 사용자인터페이스(UI) 기획 및 컨설팅업체이고 펜타웍스는 백엔드(프로그래밍) 시스템 개발이 강점인 회사다. 씨젠은 두 회사를 통해 IT 핵심 역량을 내재화해 디지털 전환(DT)에 속도를 내기로 했다.

두번의 M&A 모두 자사주가 인수대가로 지급됐다. 씨젠은 넉넉한 자사주를 보유 중이다. 2012년 5월 첫 자사주 매입을 시작으로 2017년에도 매입 이력이 있었다. 코로나19 수혜로 주가가 16배 뛰었던 2020년엔 자사주 매입을 하지 않았고 2021년 들어 총 300억원, 주가가 본격적으로 하락한 2022년엔 총 700억원을 매입했다. 2023년엔 900억원어치의 자사주를 매입했다. 작년 말 기준으로 씨젠의 자사주 비중은 발행주식총수의 11.8%에 이르렀다.

이렇게 쌓은 자사주는 두 번의 M&A에서 기업가치 제고를 위한 전략적 목적으로 활용됐다. 브렉스의 경우 지분 100%를 사들이는 데 65억6000만원이 들었다. 이 가운데 현금은 36억2000원, 자사주는 29억4000만원을 대가로 지불했다. 펜타웍스 지분 100%에 대한 인수대가는 88억9000만원이었다. 67억7000만원 규모의 현금과 21억2000만원의 자사주로 구성됐다. 브렉스는 총 인수대금의 45% 비중이, 펜타웍스는 24% 비중이 자사주로 지불된 셈이다. 소규모 인수였지만 딜 구조의 상당 부분이 자사주로 지급됐음을 알 수 있다.

다만 씨젠의 현금 사정을 들여다보면 굳이 자사주를 주지 않아도 됐다. 작년 말 기준 씨젠의 현금성자산은 대략 4780억원으로 파악된다. 주가연계증권(ELS) 같은 지수연계상품 330억이 포함돼 있지만 이 역시 언제든 유동화할 수 있는 금융상품으로 현금과 단기금융상품을 고루 보유 중이다. 두 회사를 사들이는 데 현금 155억원이면 충분했으나 씨젠은 자사주를 썼다.

심지어 주가가 올라 자사주로 이득을 볼 수 있는 상황도 아니었다. 자사주 매입가액보다 처분가액이 증가하면 자기주식처분이익이 발생하고 적은 주식 수로도 인수대금 충당이 가능하다. 최근 두 딜의 경우 모두 자사주 지급으로 ‘자기주식처분손실’이 발생했다. 브렉스 인수로 6억3200만원, 펜타웍스로 11억9200만원 규모의 처분손실이 나타났다. 이는 인수 당시 주가가 자사주 평균매입단가에 미치지 못했음을 의미한다.

◇'추가약정' 조건 걸려, 주가 부진하면 2차 매매대급 지급

이런 상황 속에서도 자사주를 낀 딜 구조엔 코로나19로 큰 돈을 벌기는 했지만 최근엔 영업적자를 보고 있는 씨젠의 묘수가 드러난다. 씨젠은 엔데믹 전환에 따른 직격타를 맞은 대표적인 업체다. 코로나19 특수를 톡톡히 누리면서 연 매출 1조원 규모로 급성장했으나 팬데믹 종식과 함께 실적이 급격히 나빠졌다. 최근 현금흐름도 불과 2년가량 전에 비해 악화했다. 작년 말 기준 씨젠의 순영업활동현금흐름(NCF)은 719억원이다. 2020~2022년에 3000억원대에 이르렀다. 최근엔 큰 돈을 쓰기엔 다소 부담스런 상황이다.

더불어 주가 안정용으로 매입한 자사주를 기업가치 제고에 활용하면 회사 입장에서 이득이다. 타법인 지분을 자기주식으로 인수할 경우 소각과는 달리 자사주를 시장에 매각하는 것과 동일한 효과를 얻을 수 있기 때문이다. 소각이 주주환원에 가깝다면 M&A에 사용하는 방식은 기업가치 제고와 더 맞닿아 있다.

다만 매도자 측은 씨젠 자사주를 인수대가로 받음으로써 안을 수 있는 리스크를 씨젠이 부담토록 했다. 브렉스와 펜타웍스의 매도자 측 모두가 '추가 약정'을 내걸었다. 씨젠 주가가 현금을 대체할 만한 확실한 성장성을 담보하진 못하는 만큼 주가 하락에 대한 위험을 씨젠도 나눠 갖게 했다.

씨젠은 인수일로부터 5년 뒤 브렉스 실적이 매도자가 받은 씨젠 자사주의 가치를 상회할 경우 그 차액에 대해 브렉스 매도자에게 2차 매매대금을 지급해야 한다. 약정금액 한도는 20억원이다.

펜타웍스의 경우 역시 인수일로부터 5년 뒤 씨젠이 지급한 씨젠 자사주의 가치가 거래종결일 자사주 가치인 26억8000만원을 밑돌 경우 그 차액에 대해 2차 매매대급을 지급하기로 했다.

이는 곧 자사주로 지급한 인수대가가 확정값이 아님을 의미한다. 브렉스 실적이나 씨젠 주가에 따라 5년 뒤 가격이 확정되는 양수도 거래다. 두 매도자 모두 씨젠 주식의 가치 변동에 대한 리스크를 헷지하기 위한 장치를 마련한 셈이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

시리즈 모아 보기

자사주 활용 스토리

- 1HD현대, 지배력 강화의 고전 '자사주 마법'

- 2샘표, 경영권 분쟁 '해결사' 자사주…지주전환 디딤돌로

- 3신영증권, 자사주 53% 보유만으로도 '경영권 안정' 효과

- 4고려아연, 경영권 분쟁 '신호탄' 된 주식교환

- 5신한지주 유증 그 이후…값비싼 지배구조 안정의 대가

- 6네이버 자사주 맞교환 거래 '최대'…‘세 마리 토끼 잡기’ 성과는

- 7신한지주 M&A 속 '주식교환' 카드

- 8네이버 왓패드 인수 사례, 자사주가 품은 '성장성'의 힘

- 9현금 충분한 씨젠, 2차례 인수 딜에 자사주 쓴 이유

- 10카카오의 'EB발행', 자사주 정리·자금조달 '일거양득'

- 11SK하이닉스, 불황 속 역대급 EB 조달…기반은 자사주

- 12삼성전자, '시총 1위'다운 자사주 소각규모

- 13셀트리온 자기주식 매입, 공매도 공격 '핵심 방어책'