왜 한화에너지·임팩트가 직접 등장하지 않았을까

지주회사 행위제한 요건 해당, 신속한 딜 위한 한화의 '묘책'

공정거래위원회가 한화의 대우조선해양 인수를 조건부 승인하면서 6개월간 지속된 인수 프로세스가 막바지에 다다르고 있다. 한화그룹은 대우조선해양에 2조원의 자금을 투입하고 지분율을 취득하는 방식으로 딜을 마무리할 계획이다. 어떤 회사가 얼마나 자금을 태우고 지분을 취득하는 지에 대해 업계의 관심이 쏠린다.

이 과정에서 한화그룹의 굵직한 계열사인 '한화에너지'와 '한화임팩트'는 대우조선해양에 직접 자금을 출자하지 않고 자회사나 손자회사를 통해 출자한다. 이 배경에 대해서도 관심이 쏠린다.

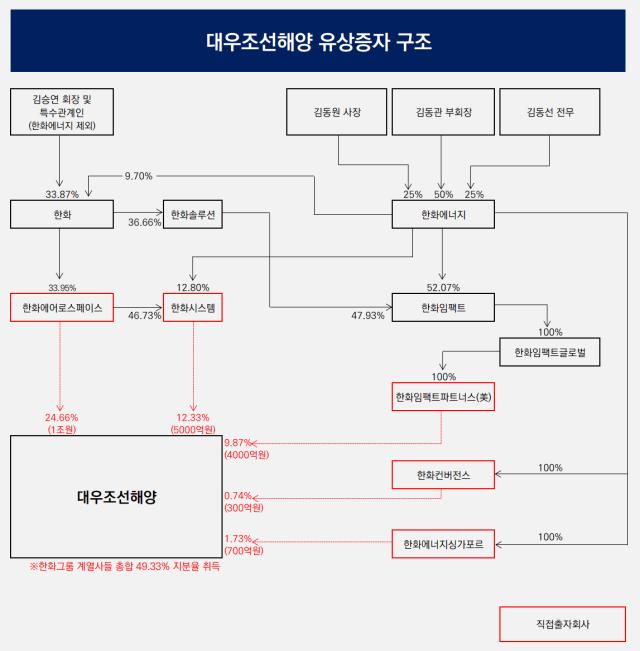

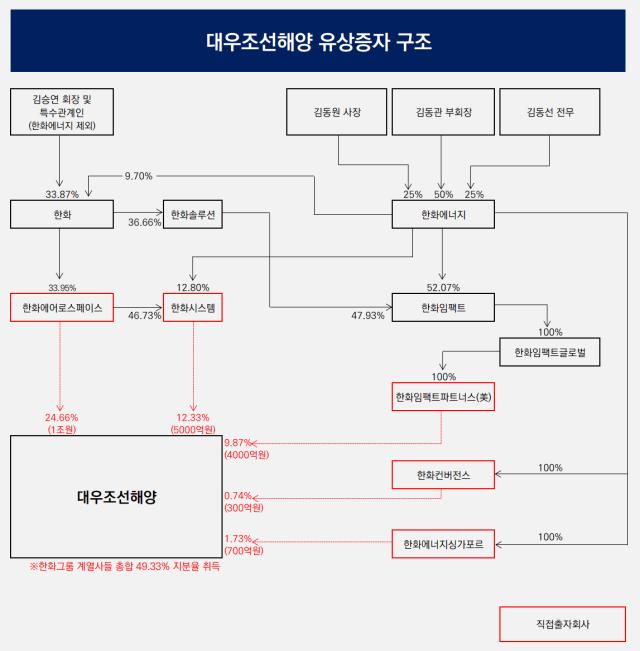

28일 금융감독원 전자공시시스템에 따르면 대우조선해양 유상증자에 참여하는 한화그룹 계열사는 총 5곳(△한화에어로스페이스 △한화시스템 △한화임팩트파트너스(미국) △한화컨버전스 △한화에너지싱가포르(싱가포르))이다.

이중 가장 많은 자금을 대는 곳은 한화에어로스페이스로 1조원을 대우조선해양에 수혈한다. 유상증자 이후에는 24.66%의 지분율을 보유한다. 한화시스템은 5000억원을 출자해 지분율 12.33%를 취득한다. 한화임팩트파트너스와 한화컨버전스, 한화에너지싱가포르는 각각 4000억원, 300억원, 700억원을 출자해 9.87%, 0.74%, 1.73%를 취득한다.

종합적으로 한화그룹 5개사가 총 2조원을 투입해 대우조선해양의 지분율 49.33%를 취득하는 구조다. 기존 최대주주인 산업은행의 지분율은 28% 수준으로 희석될 전망이다.

한화 5개사들은 대우조선해양의 지분을 주당 1만9150원에 취득한다. 대우조선해양의 27일 종가는 주당 2만7000원으로 한화는 현재 기준으로 약 30% 저렴한 가격에 주식을 취득한다.

한화에어로스페이스와 한화시스템은 직접 출자하는 것과 달리 한화에너지 계열인 한화에너지와 한화임팩트는 자회사 혹은 손자회사를 통해 대우조선해양 딜에 참여해 궁금증을 낳는다. 이는 지주회사 행위제한 요건을 피하기 위한 한화의 선택이었던 것으로 보인다.

딜 관계자는 "작년 초 EU(유럽연합)가 현대중공업그룹과 대우조선해양의 기업결합을 불허하고 산업은행이 대우조선해양을 분리매각할 지 통매각할 지 여부를 고민하는 시점에서 한화와의 딜은 스토킹호스 방식으로 신속하게 이뤄진 딜이라 한화 측에서도 재원 마련을 위해 여러 계열사들의 분할 출자를 고려했던 것 같다"라면서 "다만 이 과정에서 한화임팩트가 지주회사라는 점이 있어 자회사들을 이용해 지분을 취득한 것으로 보인다"고 말했다.

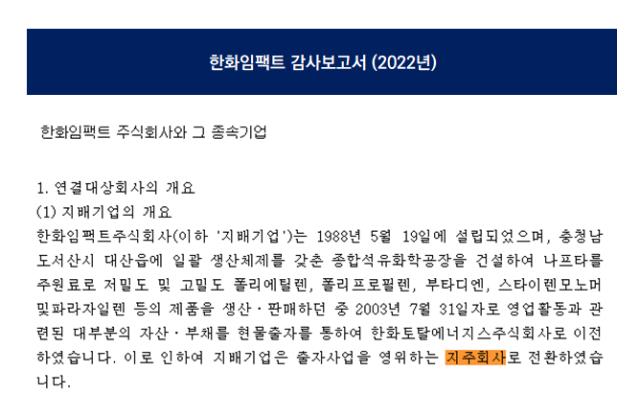

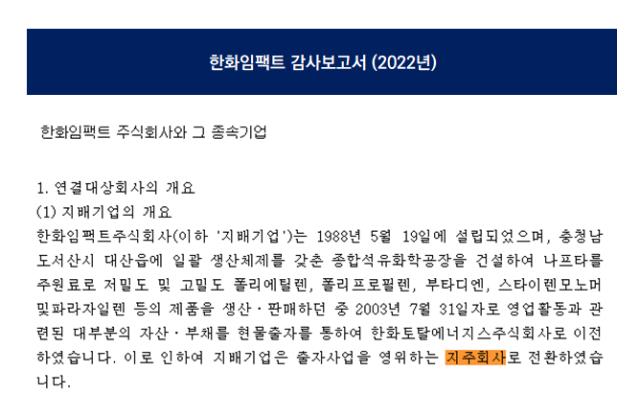

한화임팩트는 2000년대 삼성그룹 계열사 시절 석유화학 관련 사업을 한화토탈에너지스로 현물출자하면서 지주회사로 전환했다. 한화임팩트는 지주회사지만 테레프탈산(TPA)을 생산하는 사업형 지주회사다. 통상 지주회사는 오너들이 직접 지분을 보유한 최상위회사이지만 한화임팩트의 경우 개인이 아닌 법인인 한화에너지로부터 지배받는 지주회사다.

공정거래법에 따르면 지주회사는 자회사와 손자회사의 지분율을 일정 수준 이상 보유해야 한다. 상장사의 경우 30%를, 비상장사의 경우 50%를 보유해야 한다. 한화임팩트가 직접 대우조선해양 유상증자에 나설 경우 의무적으로 지분율 50%를 보유해야 하는 행위제한 요건에 걸리는 셈이다.

한화에너지는 공정거래법상 지주회사는 아니지만 한화그룹 오너 3세들이 직접 보유한 사실상의 지주회사다. 한화에너지 정관에서도 사업의 목적에 자회사의 지분 소유를 통해 자회사의 사업내용을 지배하는 지주사업을 영위하고 있다. 한화에너지가 아닌 '한화컨버전스', '한화에너지싱가포르'가 대우조선해양에 자금을 투입하는 배경으로 꼽힌다.

이 과정에서 한화그룹의 굵직한 계열사인 '한화에너지'와 '한화임팩트'는 대우조선해양에 직접 자금을 출자하지 않고 자회사나 손자회사를 통해 출자한다. 이 배경에 대해서도 관심이 쏠린다.

28일 금융감독원 전자공시시스템에 따르면 대우조선해양 유상증자에 참여하는 한화그룹 계열사는 총 5곳(△한화에어로스페이스 △한화시스템 △한화임팩트파트너스(미국) △한화컨버전스 △한화에너지싱가포르(싱가포르))이다.

이중 가장 많은 자금을 대는 곳은 한화에어로스페이스로 1조원을 대우조선해양에 수혈한다. 유상증자 이후에는 24.66%의 지분율을 보유한다. 한화시스템은 5000억원을 출자해 지분율 12.33%를 취득한다. 한화임팩트파트너스와 한화컨버전스, 한화에너지싱가포르는 각각 4000억원, 300억원, 700억원을 출자해 9.87%, 0.74%, 1.73%를 취득한다.

종합적으로 한화그룹 5개사가 총 2조원을 투입해 대우조선해양의 지분율 49.33%를 취득하는 구조다. 기존 최대주주인 산업은행의 지분율은 28% 수준으로 희석될 전망이다.

한화 5개사들은 대우조선해양의 지분을 주당 1만9150원에 취득한다. 대우조선해양의 27일 종가는 주당 2만7000원으로 한화는 현재 기준으로 약 30% 저렴한 가격에 주식을 취득한다.

한화에어로스페이스와 한화시스템은 직접 출자하는 것과 달리 한화에너지 계열인 한화에너지와 한화임팩트는 자회사 혹은 손자회사를 통해 대우조선해양 딜에 참여해 궁금증을 낳는다. 이는 지주회사 행위제한 요건을 피하기 위한 한화의 선택이었던 것으로 보인다.

딜 관계자는 "작년 초 EU(유럽연합)가 현대중공업그룹과 대우조선해양의 기업결합을 불허하고 산업은행이 대우조선해양을 분리매각할 지 통매각할 지 여부를 고민하는 시점에서 한화와의 딜은 스토킹호스 방식으로 신속하게 이뤄진 딜이라 한화 측에서도 재원 마련을 위해 여러 계열사들의 분할 출자를 고려했던 것 같다"라면서 "다만 이 과정에서 한화임팩트가 지주회사라는 점이 있어 자회사들을 이용해 지분을 취득한 것으로 보인다"고 말했다.

한화임팩트는 2000년대 삼성그룹 계열사 시절 석유화학 관련 사업을 한화토탈에너지스로 현물출자하면서 지주회사로 전환했다. 한화임팩트는 지주회사지만 테레프탈산(TPA)을 생산하는 사업형 지주회사다. 통상 지주회사는 오너들이 직접 지분을 보유한 최상위회사이지만 한화임팩트의 경우 개인이 아닌 법인인 한화에너지로부터 지배받는 지주회사다.

공정거래법에 따르면 지주회사는 자회사와 손자회사의 지분율을 일정 수준 이상 보유해야 한다. 상장사의 경우 30%를, 비상장사의 경우 50%를 보유해야 한다. 한화임팩트가 직접 대우조선해양 유상증자에 나설 경우 의무적으로 지분율 50%를 보유해야 하는 행위제한 요건에 걸리는 셈이다.

한화에너지는 공정거래법상 지주회사는 아니지만 한화그룹 오너 3세들이 직접 보유한 사실상의 지주회사다. 한화에너지 정관에서도 사업의 목적에 자회사의 지분 소유를 통해 자회사의 사업내용을 지배하는 지주사업을 영위하고 있다. 한화에너지가 아닌 '한화컨버전스', '한화에너지싱가포르'가 대우조선해양에 자금을 투입하는 배경으로 꼽힌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >