LG엔솔 순차입 10조 임박, CATL은 순'현금'만 10조↑

④투자 뒷받치는 현금흐름에서 차이, 글로벌 신용등급도 '희비'

편집자주

'피어 프레셔(Peer Pressure)’란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

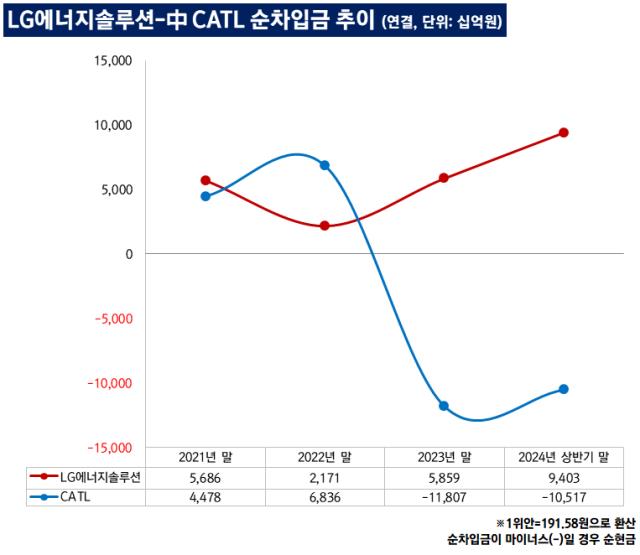

LG에너지솔루션 글로벌 경쟁자인 중국 CATL이 2020년 이후 막대한 규모의 투자를 단행했음에도 10조원의 순현금 상태를 유지하고 있다. 매년 영업에서 창출하는 현금흐름이 투자 규모를 뒷받침할 정도로 우수했다는 뜻이다. 반면 LG에너지솔루션은 2022년 초 국내 자본시장 역사상 역대 최대 규모의 기업공개(IPO)를 단행했음에도 올해 상반기 말 순차입금이 10조원에 육박하기 시작했다.

7일 CATL 보고서에 따르면 CATL은 올해 상반기 말 연결 기준 10조5167억원(1위안=191.58원으로 환산)의 순현금을 보유 중이다. 연결 총차입금은 38조3366억원이지만 보유 현금성자산이 48조8533억원이다. 현금으로 차입금을 모두 갚고도 10조원이 남는다는 의미다.

반면 LG에너지솔루션의 경우 올해 상반기 말 연결 순차입금으로 약 9조4030억원을 기록했다. 총차입금과 현금성자산은 각각 13조2740억원, 3조8710억원으로 차입금이 현금성자산 대비 10조원가량 많은 상태다.

LG에너지솔루션의 순차입금은 IPO가 이뤄졌던 2022년 당해 말에는 2조1713억원이었으나 당시부터 진행됐던 시설 투자의 여파로 차입금이 빠르게 증가했다. 작년 말 순차입금은 2022년 말 대비 두 배 이상 증가한 5조8585억원이었다. 이후 6개월 만에 순차입금이 약 3조5000억원 늘어난 셈이다.

LG에너지솔루션의 올해 1분기 말 연결 기준 유·무형자산 장부가액은 27조4656억원이다. 2021년 말 11조5061억원, 2022년 말 15조9731억원, 작년 말에는 24조5307억원을 기록하는 등 배터리 시장 점유율 확보를 위해 실제 매년 상당 수준의 CAPEX 집행이 있었다는 점을 알 수 있다.

CATL도 마찬가지다. CATL의 올해 상반기 말 연결 기준 유·무형자산 장부가액은 29조9091억원으로 2021년 말 14조7044억원 대비 두 배 가량 늘어났다.

그럼에도 CATL이 순현금 상태를 유지할 수 있는 이유는 2022년 단행했던 약 450억위안(약 8조8000억원)의 유상증자를 비롯해 매년 기록하는 영업활동현금흐름이 우수했기 때문이다. CAPEX 집행의 원천이 되는 현금흐름을 충분히 확보하면서 엄청난 투자 규모에도 우수한 현금 유동성과 재무구조를 갖출 수 있었다.

CATL은 작년 영업활동현금흐름으로 17조7836억원을 기록했다. 2021년과 2022년에는 각각 8조2203억원, 11조7264억원을 기록했다. LG에너지솔루션도 작년 영업활동현금흐름으로 4조4442억원을 기록했으나 CAPEX 집행 금액인 10조253억원 대비 부족한 수준이었다.

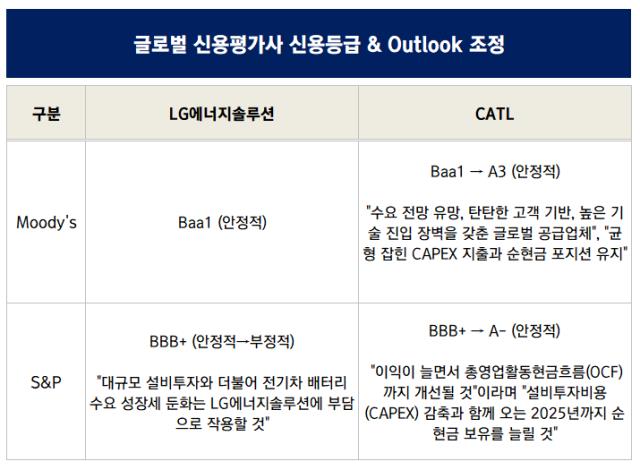

차입 부담 측면에서 양 사가 상반된 모습을 보이면서 글로벌 신용등급도 희비가 갈리고 있다. 올해 4월 무디스(Moody's)는 CATL의 신용등급을 'Baa1'에서 'A3'로 상향 조정했다. 전망은 '안정적(Stable)'이다. S&P도 올해 5월 CATL의 신용등급을 'BBB+'에서 'A-(안정적)'으로 상향 조정했다. S&P는 "이익이 늘면서 영업활동현금흐름이 개선될 것"이라면서 "CAPEX 감축과 함께 2025년까지 순현금 보유를 늘릴 것"으로 전망했다.

같은 달 S&P는 LG에너지솔루션의 신용등급(BBB+) 전망을 '부정적'으로 하향 조정했다. s&P는 "배터리 관련 CAPEX로 인해 레버리지 비율이 상승할 것"이라며 "전기차 배터리 수요 둔화가 심화하고 미국 정부의 정책 지원이 약화할 경우 신용등급은 하향 조정될 것"이라고 밝혔다.

7일 CATL 보고서에 따르면 CATL은 올해 상반기 말 연결 기준 10조5167억원(1위안=191.58원으로 환산)의 순현금을 보유 중이다. 연결 총차입금은 38조3366억원이지만 보유 현금성자산이 48조8533억원이다. 현금으로 차입금을 모두 갚고도 10조원이 남는다는 의미다.

반면 LG에너지솔루션의 경우 올해 상반기 말 연결 순차입금으로 약 9조4030억원을 기록했다. 총차입금과 현금성자산은 각각 13조2740억원, 3조8710억원으로 차입금이 현금성자산 대비 10조원가량 많은 상태다.

LG에너지솔루션의 순차입금은 IPO가 이뤄졌던 2022년 당해 말에는 2조1713억원이었으나 당시부터 진행됐던 시설 투자의 여파로 차입금이 빠르게 증가했다. 작년 말 순차입금은 2022년 말 대비 두 배 이상 증가한 5조8585억원이었다. 이후 6개월 만에 순차입금이 약 3조5000억원 늘어난 셈이다.

LG에너지솔루션의 올해 1분기 말 연결 기준 유·무형자산 장부가액은 27조4656억원이다. 2021년 말 11조5061억원, 2022년 말 15조9731억원, 작년 말에는 24조5307억원을 기록하는 등 배터리 시장 점유율 확보를 위해 실제 매년 상당 수준의 CAPEX 집행이 있었다는 점을 알 수 있다.

CATL도 마찬가지다. CATL의 올해 상반기 말 연결 기준 유·무형자산 장부가액은 29조9091억원으로 2021년 말 14조7044억원 대비 두 배 가량 늘어났다.

그럼에도 CATL이 순현금 상태를 유지할 수 있는 이유는 2022년 단행했던 약 450억위안(약 8조8000억원)의 유상증자를 비롯해 매년 기록하는 영업활동현금흐름이 우수했기 때문이다. CAPEX 집행의 원천이 되는 현금흐름을 충분히 확보하면서 엄청난 투자 규모에도 우수한 현금 유동성과 재무구조를 갖출 수 있었다.

CATL은 작년 영업활동현금흐름으로 17조7836억원을 기록했다. 2021년과 2022년에는 각각 8조2203억원, 11조7264억원을 기록했다. LG에너지솔루션도 작년 영업활동현금흐름으로 4조4442억원을 기록했으나 CAPEX 집행 금액인 10조253억원 대비 부족한 수준이었다.

차입 부담 측면에서 양 사가 상반된 모습을 보이면서 글로벌 신용등급도 희비가 갈리고 있다. 올해 4월 무디스(Moody's)는 CATL의 신용등급을 'Baa1'에서 'A3'로 상향 조정했다. 전망은 '안정적(Stable)'이다. S&P도 올해 5월 CATL의 신용등급을 'BBB+'에서 'A-(안정적)'으로 상향 조정했다. S&P는 "이익이 늘면서 영업활동현금흐름이 개선될 것"이라면서 "CAPEX 감축과 함께 2025년까지 순현금 보유를 늘릴 것"으로 전망했다.

같은 달 S&P는 LG에너지솔루션의 신용등급(BBB+) 전망을 '부정적'으로 하향 조정했다. s&P는 "배터리 관련 CAPEX로 인해 레버리지 비율이 상승할 것"이라며 "전기차 배터리 수요 둔화가 심화하고 미국 정부의 정책 지원이 약화할 경우 신용등급은 하향 조정될 것"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >