LG엔솔, IPO 1년만 늦어졌다면 어떻게 됐을까

②EV/EBITDA 멀티플 51.4배→18.9배 '뚝', 공모자금 급감+LG화학 지분율 희석 불가피

편집자주

사업 양수도와 자산 양수도, 기업 인수, 기업공개(IPO) 등 굵직한 재무적 이벤트의 관건은 사고 팔고자 하는 것의 가치를 매기는 작업이다. 자산 가치법과 시장기준 평가법, 수익가치 평가법 등 기업은 여러 밸류에이션 방법론을 자율적으로 택한다. 한 기업이 어떤 밸류에이션 방법론을 택했는지, 피어(Peer) 기업은 어떻게 선정했는지 등은 높은 몸값을 받으려는 기업들의 치밀한 재무 전략의 일종이다. THE CFO는 기업이 재무적 이벤트 과정에서 실시한 밸류에이션 사례를 되짚어봤다.

[이전 기사]

①LG에너지솔루션, 역대 최대 IPO 비결은 '타이밍'

국내 기업공개(IPO)의 역사를 쓴 LG에너지솔루션의 비결은 1편에서 언급한 '타이밍'이었다. 시장의 유동성이 흘러 넘쳤던 초저금리 시대, 전기차 배터리 산업에 대한 장밋빛 전망이 쏟아졌던 시기였다. 현재 시점에서 돌아보니 2021년은 IPO 추진의 최적의 시기였다.

이런 상상을 해 볼 수 있다. 만약 LG에너지솔루션의 IPO가 1년, 혹은 2년이 더 늦어졌다면 어떻게 됐을까. IPO 공모 가격을 산정하는 원리는 시간의 흐름과 무관하게 동일하다. 즉 2021년 3분기 말이 아닌 2022년, 2023년 3분기 말을 기준으로 그 시기에 IPO를 진행했다면 LG에너지솔루션의 IPO 성과가 어땠을 지 비교해 볼 수 있다.

수치 산출에 앞서 몇 가지 가정이 필요하다. 피어 기업의 기업가치(EV)를 구하기 위한 순차입금과 비지배지분은 각 해의 3분기 말 연결 지표를 사용한다. 또 EV/EBITDA 배수를 구하기 위한 EBITDA의 경우 각 해의 연간 연결 EBITDA를 사용한다. 실제 LG에너지솔루션의 IPO에서는 3분기 EBITDA를 연 환산했지만 현재 시점에서는 각 피어 기업과 LG에너지솔루션의 연간 EBITDA를 알 수 있기 때문에 연 환산 수치 대신 실제 수치를 활용한다.

마지막으로 LG에너지솔루션의 주당 평가가액 산정 과정에서 순차입금과 비지배지분은 2021년 3분기 말 기준을 이용했다. 2022년과 2023년 3분기 말에는 이미 LG에너지솔루션의 IPO가 이뤄진 후이기 때문에 해당 시기 실제 현금성자산과 투자로 인한 비지배지분 확대분을 그대로 적용하는 것은 모순이다.

많은 가정이 들어가지만 이를 통해서도 LG에너지솔루션의 2021년 IPO 판단이 얼마나 적절했는 지 되짚어볼 수 있다. 결론적으로 1년 후, 혹은 2년 후 IPO를 진행했다면 LG에너지솔루션은 공모 자금을 절반 이하밖에 모집하지 못했다. 만약 10조원의 현금 모집을 목표로 했다면 LG화학의 지분율이 현재보다 훨씬 더 희석됐을 것이다.

◇IPO가 1년 늦었다면

LG에너지솔루션은 2021년 1월 이사회 결의를 통해 상장을 추진했다. 모종(?)의 원인 탓에 IPO가 1년 늦어졌다고 가정해보자. 실제로는 2021년 3분기 기준으로 피어 기업인 중국 CATL과 국내 삼성SDI의 기준시가를 산정했지만 1년이 늦어졌다고 가정하면 주가 산정 시점은 2022년 3분기가 된다.

2022년 11월 1일부터 11월 30일까지 CATL과 삼성SDI, 삼성SDI 우선주의 종가를 나열하고 1개월 평균·1주일 평균·분석일 주가를 계산한 뒤 최소값을 내면 그것이 기준시가총액이다. 계산하면 CATL의 기준시가총액은 170조2411억원(1위안=185.17원 적용)이 나온다. 삼성SDI와 삼성SDI우는 각각 49조7718억원, 5422억원이다.

EV를 구하기 위해서는 CATL과 삼성SDI의 2022년 3분기 말 순차입금과 비지배지분을 구하면 된다. 각 사 재무제표에 따르면 CATL은 당시 순차입금이 약 2조6921억원, 삼성SDI는 2조2968억원이었다. 비지배지분은 양 사가 각각 2조1426억원, 5668억원이었다. 이를 통해 구한 EV는 CATL이 175조758억원, 삼성SDI가 53조1776억원이다.

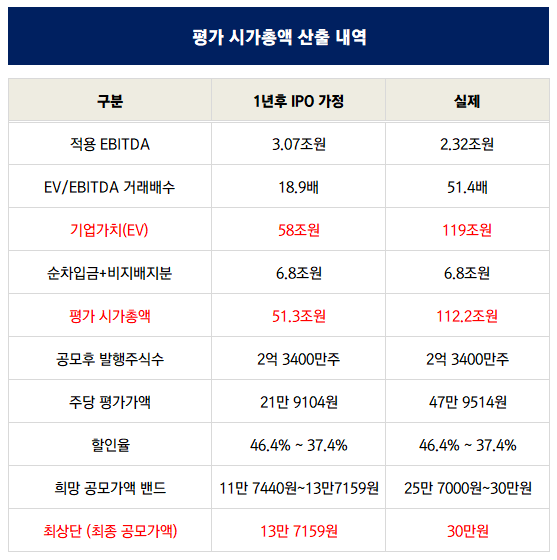

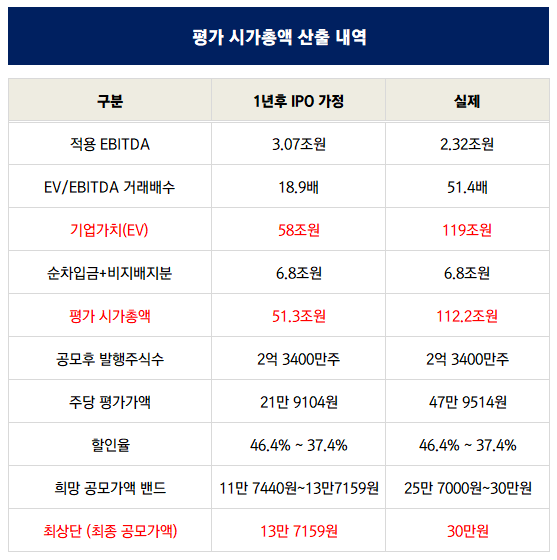

연간 EBITDA는 CATL이 8조1227억원, 삼성SDI는 3조2713억원이었다. 이를 통해 계산한 양 사의 EV/EBITDA 평균은 18.9배다. 실제 LG에너지솔루션이 IPO를 추진할 당시 적용했던 EV/EBITDA인 51.4배와 큰 차이가 난다.

2022년 LG에너지솔루션의 3분기 누적 EBITDA를 연 환산 값인 3조728억원에 18.9배를 곱하면 EV로 58조897억원이 나온다. 여기에 가정했던대로 2021년 3분기 말 순차입금과 비지배지분을 제외하면 평가 시가총액은 51조2703억원이다. 1년 전 실제 추산했던 평가 시가총액인 112조2063억원의 절반도 안되는 수준이다.

총 발행주식수 2억3400만주를 나누면 주당 평가가액으로 21만9104원이 나오는데, LG에너지솔루션이 적용했던 할인율인 46.4~37.4%를 적용하면 희망 공모가액 밴드는 11만7440원~13만7159원이 나온다. 최상단 금액이 14만원이 안된다. 실제 IPO의 최종 공모가액은 30만원이었다.

◇2년이 늦어졌다면…

같은 방식으로 IPO가 1년이 아닌 2년이 늦어졌다는 가정을 해보면 결과는 더 암울해진다. CATL과 삼성SDI를 통해 산출한 EV/EBITDA 평균은 10.9배다. LG에너지솔루션의 2023년 연 환산 EBITDA인 4조633억원에 10.9배를 곱하고 순차입금과 비지배지분을 제외한 평가 시가총액은 37조4709억원이다.

여기에 할인율을 적용해 구한 희망 공모가액 밴드는 8만5830원~10만원이다. IPO가 2년이 늦어졌다면 공모가액은 3분의 1 토막이 났을 가능성이 크다는 결론이 나온다.

LG에너지솔루션은 IPO를 통해 약 10조원의 현금을 유입했다. IPO가 1년이 늦어졌다면 이 금액은 절반 이하로, 2년이 늦어졌다면 3분의 1 수준이 됐을 공산이 크다. 혹은 목표 모집액인 10조원을 채우기 위해서는 그만큼 더 많은 신주를 발행했어야 했다. LG에너지솔루션의 LG화학 지분율이 현재 81.84%인데, IPO가 조금만 더 늦어졌어도 LG화학의 지분율이 훨씬 더 희석됐을 것이라는 분석이다.

예고된 투자도 늦어졌을 가능성이 크다. LG에너지솔루션은 2022년 약 6조2000억원, 작년에는 약 10조원의 CAPEX를 집행했다. 막대한 규모의 시설투자가 가능했던 이유는 골든 타임에 실시했던 IPO 덕분이었다.

①LG에너지솔루션, 역대 최대 IPO 비결은 '타이밍'

국내 기업공개(IPO)의 역사를 쓴 LG에너지솔루션의 비결은 1편에서 언급한 '타이밍'이었다. 시장의 유동성이 흘러 넘쳤던 초저금리 시대, 전기차 배터리 산업에 대한 장밋빛 전망이 쏟아졌던 시기였다. 현재 시점에서 돌아보니 2021년은 IPO 추진의 최적의 시기였다.

이런 상상을 해 볼 수 있다. 만약 LG에너지솔루션의 IPO가 1년, 혹은 2년이 더 늦어졌다면 어떻게 됐을까. IPO 공모 가격을 산정하는 원리는 시간의 흐름과 무관하게 동일하다. 즉 2021년 3분기 말이 아닌 2022년, 2023년 3분기 말을 기준으로 그 시기에 IPO를 진행했다면 LG에너지솔루션의 IPO 성과가 어땠을 지 비교해 볼 수 있다.

수치 산출에 앞서 몇 가지 가정이 필요하다. 피어 기업의 기업가치(EV)를 구하기 위한 순차입금과 비지배지분은 각 해의 3분기 말 연결 지표를 사용한다. 또 EV/EBITDA 배수를 구하기 위한 EBITDA의 경우 각 해의 연간 연결 EBITDA를 사용한다. 실제 LG에너지솔루션의 IPO에서는 3분기 EBITDA를 연 환산했지만 현재 시점에서는 각 피어 기업과 LG에너지솔루션의 연간 EBITDA를 알 수 있기 때문에 연 환산 수치 대신 실제 수치를 활용한다.

마지막으로 LG에너지솔루션의 주당 평가가액 산정 과정에서 순차입금과 비지배지분은 2021년 3분기 말 기준을 이용했다. 2022년과 2023년 3분기 말에는 이미 LG에너지솔루션의 IPO가 이뤄진 후이기 때문에 해당 시기 실제 현금성자산과 투자로 인한 비지배지분 확대분을 그대로 적용하는 것은 모순이다.

많은 가정이 들어가지만 이를 통해서도 LG에너지솔루션의 2021년 IPO 판단이 얼마나 적절했는 지 되짚어볼 수 있다. 결론적으로 1년 후, 혹은 2년 후 IPO를 진행했다면 LG에너지솔루션은 공모 자금을 절반 이하밖에 모집하지 못했다. 만약 10조원의 현금 모집을 목표로 했다면 LG화학의 지분율이 현재보다 훨씬 더 희석됐을 것이다.

◇IPO가 1년 늦었다면

LG에너지솔루션은 2021년 1월 이사회 결의를 통해 상장을 추진했다. 모종(?)의 원인 탓에 IPO가 1년 늦어졌다고 가정해보자. 실제로는 2021년 3분기 기준으로 피어 기업인 중국 CATL과 국내 삼성SDI의 기준시가를 산정했지만 1년이 늦어졌다고 가정하면 주가 산정 시점은 2022년 3분기가 된다.

2022년 11월 1일부터 11월 30일까지 CATL과 삼성SDI, 삼성SDI 우선주의 종가를 나열하고 1개월 평균·1주일 평균·분석일 주가를 계산한 뒤 최소값을 내면 그것이 기준시가총액이다. 계산하면 CATL의 기준시가총액은 170조2411억원(1위안=185.17원 적용)이 나온다. 삼성SDI와 삼성SDI우는 각각 49조7718억원, 5422억원이다.

EV를 구하기 위해서는 CATL과 삼성SDI의 2022년 3분기 말 순차입금과 비지배지분을 구하면 된다. 각 사 재무제표에 따르면 CATL은 당시 순차입금이 약 2조6921억원, 삼성SDI는 2조2968억원이었다. 비지배지분은 양 사가 각각 2조1426억원, 5668억원이었다. 이를 통해 구한 EV는 CATL이 175조758억원, 삼성SDI가 53조1776억원이다.

연간 EBITDA는 CATL이 8조1227억원, 삼성SDI는 3조2713억원이었다. 이를 통해 계산한 양 사의 EV/EBITDA 평균은 18.9배다. 실제 LG에너지솔루션이 IPO를 추진할 당시 적용했던 EV/EBITDA인 51.4배와 큰 차이가 난다.

2022년 LG에너지솔루션의 3분기 누적 EBITDA를 연 환산 값인 3조728억원에 18.9배를 곱하면 EV로 58조897억원이 나온다. 여기에 가정했던대로 2021년 3분기 말 순차입금과 비지배지분을 제외하면 평가 시가총액은 51조2703억원이다. 1년 전 실제 추산했던 평가 시가총액인 112조2063억원의 절반도 안되는 수준이다.

총 발행주식수 2억3400만주를 나누면 주당 평가가액으로 21만9104원이 나오는데, LG에너지솔루션이 적용했던 할인율인 46.4~37.4%를 적용하면 희망 공모가액 밴드는 11만7440원~13만7159원이 나온다. 최상단 금액이 14만원이 안된다. 실제 IPO의 최종 공모가액은 30만원이었다.

◇2년이 늦어졌다면…

같은 방식으로 IPO가 1년이 아닌 2년이 늦어졌다는 가정을 해보면 결과는 더 암울해진다. CATL과 삼성SDI를 통해 산출한 EV/EBITDA 평균은 10.9배다. LG에너지솔루션의 2023년 연 환산 EBITDA인 4조633억원에 10.9배를 곱하고 순차입금과 비지배지분을 제외한 평가 시가총액은 37조4709억원이다.

여기에 할인율을 적용해 구한 희망 공모가액 밴드는 8만5830원~10만원이다. IPO가 2년이 늦어졌다면 공모가액은 3분의 1 토막이 났을 가능성이 크다는 결론이 나온다.

LG에너지솔루션은 IPO를 통해 약 10조원의 현금을 유입했다. IPO가 1년이 늦어졌다면 이 금액은 절반 이하로, 2년이 늦어졌다면 3분의 1 수준이 됐을 공산이 크다. 혹은 목표 모집액인 10조원을 채우기 위해서는 그만큼 더 많은 신주를 발행했어야 했다. LG에너지솔루션의 LG화학 지분율이 현재 81.84%인데, IPO가 조금만 더 늦어졌어도 LG화학의 지분율이 훨씬 더 희석됐을 것이라는 분석이다.

예고된 투자도 늦어졌을 가능성이 크다. LG에너지솔루션은 2022년 약 6조2000억원, 작년에는 약 10조원의 CAPEX를 집행했다. 막대한 규모의 시설투자가 가능했던 이유는 골든 타임에 실시했던 IPO 덕분이었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >