'영업용자산' 두산밥캣 지분, 가치평가 적정성 화두로

신설법인 수익가치 산정에 현금흐름 추정 배제…실질적 비영업용자산화

편집자주

두산그룹이 두산밥캣을 두산로보틱스에 붙이는 지배구조 개편을 발표했다. 일련의 개편 과정이 끝나면 계열사간 사업 전문성이 강화되는 동시에 그룹 캐시카우인 두산밥캣에 대한 지주사 두산의 실질적인 지배력도 높아질 전망이다. 하지만 지배구조 개편을 시작하기도 전에 가치평가 적정성과 지주사 두산의 편의적 지배력 확대가 논란이 되고 있다. THE CFO가 이번 두산그룹 지배구조 개편에서의 문제점과 각 계열사에 미칠 영향을 짚어본다.

두산에너빌리티에서 두산밥캣 지분 전량을 보유한 채 인적분할하는 신설법인의 수익가치에 대한 적정성 여부가 화두로 떠올랐다. 두산밥캣 지분은 신설법인의 핵심 영업용자산이다.

하지만 두산그룹은 신설법인의 수익가치 산정에서 핵심 영업용자산의 현금흐름에 대한 추정을 배제하고 기준시가법으로 평가한 지분가치만 포함시키면서 마치 비영업용자산인 것처럼 반영했다. 금융감독원이 보완을 요구한 것도 이 지점이다.

◇금감원, 신설법인 '수익가치' 추가 설명 요구…영업가치 산정이 핵심

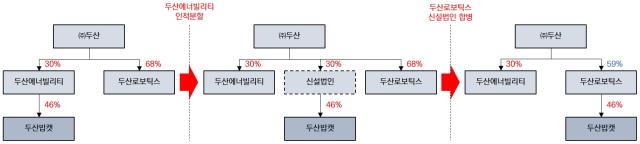

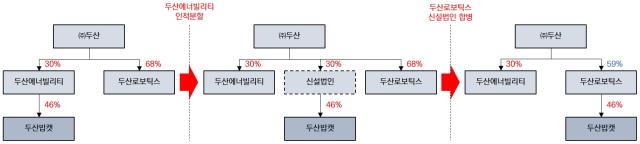

두산그룹이 두산로보틱스의 두산밥캣 흡수합병 계획을 내놓은 지 한 달이 지났지만 여전히 진전은 미미하다. 두산그룹의 계획은 두산에너빌리티에서 두산밥캣 지분(46.06%) 전량을 보유한 신설법인을 인적분할하고 두산로보틱스가 이 신설법인을 흡수합병하는 것이다. 두산로보틱스는 포괄적 주식교환을 통해 두산밥캣을 완전자회사화하고 최종적으로는 흡수합병한다.

두산그룹의 계획에 제동을 건 곳은 금융감독원이다. 금융감독원은 두산로보틱스 증권신고서에 정정을 요구한 데 대해 지난 26일 "분할신설부문(신설법인)의 수익가치는 관련 규정에 따라 일반적으로 공정·타당하다고 인정되는 모형을 준수해야 하므로 현금흐름할인법, 배당할인법 등 미래 수익에 발생하는 효익에 기반한 모형을 적용해 기존 기준시가를 적용한 평가방법과 비교할 것을 요구했다"고 밝혔다.

금융감독원이 지적한 부분은 신설법인의 가치평가에 대한 부분이다. 두산밥캣은 유가증권시장 상장사이므로 가치평가에 기준시가법을 따르는 것이 원칙이다. 하지만 두산에너빌리티에서 두산밥캣 지분 전량을 보유한 신설법인을 비상장사로 인적분할함으로써 두산로보틱스가 흡수합병하는 대상은 상장사 두산밥캣이 아닌 비상장사 신설법인이 된다.

신설법인은 비상장사이므로 기준시가를 산정할 수 없기 때문에 가치평가에 본질가치법을 따른다. 본질가치는 자산가치와 수익가치를 각각 1과 1.5의 비율로 가중산술평균해 도출한다. 자산가치는 자본이, 수익가치는 영업가치에서 차입금을 차감한 값이 각각 기준이다. 금융감독원은 자산가치에는 별다른 언급을 하지 않았다. 신설법인의 자산은 두산밥캣 지분 46.06%와 차입금 7177억원이 사실상 전부이므로 여기서 자본을 산출해내는 데는 문제의 여지가 적다.

금융감독원이 보완을 요구한 구체적인 부분은 수익가치 산정 과정의 핵심인 영업가치를 산정하는 부분이다. 현재는 영업가치 산정에 두산밥캣의 현금흐름에 대한 추정이 빠져있다. 대신 기준시가법으로 평가한 두산밥캣 지분가치의 46.06%인 2조3371억원만 포함돼있다. 영업가치 산정에 현금흐름할인법이 아닌 기준시가법을 따른 것이다. 이렇게 되면 수익가치 산정 방법이 앞선 자산가치 산정 방법과 사실상 같게 된다.

두산그룹은 이번달 6일 1차 정정 때 영업가치 산정에 기준시가법을 적용한 이유에 대해 "일반적으로 시가란 다수의 시장참여자들에 의해 주식시장에서 거래돼 시장참여자들이 기대하는 회사의 미래현금흐름 및 기대 배당수익 등에 따라 형성된다"며 "기준시가를 적용해 상장사의 수익가치를 산정하는 것은 증권의 발행 및 공시 등에 관한 규정 시행세칙 제6조에서 규정하고 있는 '미래의 수익가치 산정에 관해 일반적으로 공정하고 타당한 것으로 인정되는 모형'에 부합한다"고 언급했다.

◇핵심 영업용자산의 '비영업용자산'화(化)…합병비율 변동은 미지수

신설법인의 자산은 두산밥캣 지분 46.06%와 차입금 7177억원이 사실상 전부다. 이 때문에 두산밥캣 지분은 신설법인의 핵심 영업용자산이 된다. 두산그룹도 이를 고려해 두산밥캣 지분가치를 영업가치 산정에 포함시켰다. 문제는 기준시가법으로 평가한 두산밥캣 지분가치로만 영업가치를 산정함으로써 핵심 영업용자산이 마치 비영업용자산인 것처럼 반영됐다는 점이다.

핵심 영업용자산이라면 현금흐름을 따져봐야 한다. 금융감독원의 정정 요구도 현금흐름을 따졌을 때의 영업가치와 기준시가를 따졌을 때의 영업가치를 비교해 평가의 적정성을 증명하라는 의도다. 두산그룹이 제출한 1차 정정보고서에도 현금흐름할인법이나 배당할인법을 적용한 영업가치 산정 결과는 빠져있다.

두산에너빌리티 주주들에게 유리하려면 두산밥캣이 창출할 것으로 추정되는 현금흐름의 현재가치의 46.06%가 기준시가법으로 평가한 두산밥캣 지분가치의 46.06%(2조3371억원)보다 커야 한다. 그러면 영업가치가 현재보다 커져 수익가치도 커지므로 합병비율도 현재(1 대 0.1275856)보다 높아진다.

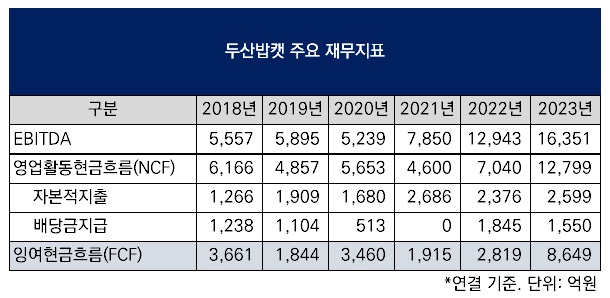

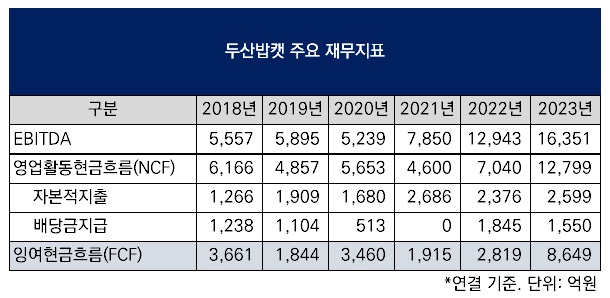

두산밥캣은 지난해 연결 기준으로 8649억원의 잉여현금흐름(FCF)을 창출해냈다. 영업활동현금흐름(NCF)으로 1조2799억원을 창출해 자본적지출(CAPEX·2599억원)과 배당금지급(1550억원)을 감당하고도 이 정도가 남은 '역대급' 성과다.

다만 당장 현금흐름의 현재가치가 지분가치보다 클지 여부를 예상하기는 어렵다. 현금흐름의 현재가치는 어떤 변수를 얼마나 반영하느냐에 따라 결과가 크게 달라지기 때문이다. 현금흐름의 현재가치가 실제로 지분가치보다 크더라도 두산그룹이 지분가치 반영을 유지할 합당한 이유를 제시한다면 다양한 평가방법의 비교 제시에 그칠 뿐 합병비율이 변동되지 않을 가능성도 있다.

하지만 두산그룹은 신설법인의 수익가치 산정에서 핵심 영업용자산의 현금흐름에 대한 추정을 배제하고 기준시가법으로 평가한 지분가치만 포함시키면서 마치 비영업용자산인 것처럼 반영했다. 금융감독원이 보완을 요구한 것도 이 지점이다.

◇금감원, 신설법인 '수익가치' 추가 설명 요구…영업가치 산정이 핵심

두산그룹이 두산로보틱스의 두산밥캣 흡수합병 계획을 내놓은 지 한 달이 지났지만 여전히 진전은 미미하다. 두산그룹의 계획은 두산에너빌리티에서 두산밥캣 지분(46.06%) 전량을 보유한 신설법인을 인적분할하고 두산로보틱스가 이 신설법인을 흡수합병하는 것이다. 두산로보틱스는 포괄적 주식교환을 통해 두산밥캣을 완전자회사화하고 최종적으로는 흡수합병한다.

두산그룹의 계획에 제동을 건 곳은 금융감독원이다. 금융감독원은 두산로보틱스 증권신고서에 정정을 요구한 데 대해 지난 26일 "분할신설부문(신설법인)의 수익가치는 관련 규정에 따라 일반적으로 공정·타당하다고 인정되는 모형을 준수해야 하므로 현금흐름할인법, 배당할인법 등 미래 수익에 발생하는 효익에 기반한 모형을 적용해 기존 기준시가를 적용한 평가방법과 비교할 것을 요구했다"고 밝혔다.

금융감독원이 지적한 부분은 신설법인의 가치평가에 대한 부분이다. 두산밥캣은 유가증권시장 상장사이므로 가치평가에 기준시가법을 따르는 것이 원칙이다. 하지만 두산에너빌리티에서 두산밥캣 지분 전량을 보유한 신설법인을 비상장사로 인적분할함으로써 두산로보틱스가 흡수합병하는 대상은 상장사 두산밥캣이 아닌 비상장사 신설법인이 된다.

신설법인은 비상장사이므로 기준시가를 산정할 수 없기 때문에 가치평가에 본질가치법을 따른다. 본질가치는 자산가치와 수익가치를 각각 1과 1.5의 비율로 가중산술평균해 도출한다. 자산가치는 자본이, 수익가치는 영업가치에서 차입금을 차감한 값이 각각 기준이다. 금융감독원은 자산가치에는 별다른 언급을 하지 않았다. 신설법인의 자산은 두산밥캣 지분 46.06%와 차입금 7177억원이 사실상 전부이므로 여기서 자본을 산출해내는 데는 문제의 여지가 적다.

금융감독원이 보완을 요구한 구체적인 부분은 수익가치 산정 과정의 핵심인 영업가치를 산정하는 부분이다. 현재는 영업가치 산정에 두산밥캣의 현금흐름에 대한 추정이 빠져있다. 대신 기준시가법으로 평가한 두산밥캣 지분가치의 46.06%인 2조3371억원만 포함돼있다. 영업가치 산정에 현금흐름할인법이 아닌 기준시가법을 따른 것이다. 이렇게 되면 수익가치 산정 방법이 앞선 자산가치 산정 방법과 사실상 같게 된다.

두산그룹은 이번달 6일 1차 정정 때 영업가치 산정에 기준시가법을 적용한 이유에 대해 "일반적으로 시가란 다수의 시장참여자들에 의해 주식시장에서 거래돼 시장참여자들이 기대하는 회사의 미래현금흐름 및 기대 배당수익 등에 따라 형성된다"며 "기준시가를 적용해 상장사의 수익가치를 산정하는 것은 증권의 발행 및 공시 등에 관한 규정 시행세칙 제6조에서 규정하고 있는 '미래의 수익가치 산정에 관해 일반적으로 공정하고 타당한 것으로 인정되는 모형'에 부합한다"고 언급했다.

◇핵심 영업용자산의 '비영업용자산'화(化)…합병비율 변동은 미지수

신설법인의 자산은 두산밥캣 지분 46.06%와 차입금 7177억원이 사실상 전부다. 이 때문에 두산밥캣 지분은 신설법인의 핵심 영업용자산이 된다. 두산그룹도 이를 고려해 두산밥캣 지분가치를 영업가치 산정에 포함시켰다. 문제는 기준시가법으로 평가한 두산밥캣 지분가치로만 영업가치를 산정함으로써 핵심 영업용자산이 마치 비영업용자산인 것처럼 반영됐다는 점이다.

핵심 영업용자산이라면 현금흐름을 따져봐야 한다. 금융감독원의 정정 요구도 현금흐름을 따졌을 때의 영업가치와 기준시가를 따졌을 때의 영업가치를 비교해 평가의 적정성을 증명하라는 의도다. 두산그룹이 제출한 1차 정정보고서에도 현금흐름할인법이나 배당할인법을 적용한 영업가치 산정 결과는 빠져있다.

두산에너빌리티 주주들에게 유리하려면 두산밥캣이 창출할 것으로 추정되는 현금흐름의 현재가치의 46.06%가 기준시가법으로 평가한 두산밥캣 지분가치의 46.06%(2조3371억원)보다 커야 한다. 그러면 영업가치가 현재보다 커져 수익가치도 커지므로 합병비율도 현재(1 대 0.1275856)보다 높아진다.

두산밥캣은 지난해 연결 기준으로 8649억원의 잉여현금흐름(FCF)을 창출해냈다. 영업활동현금흐름(NCF)으로 1조2799억원을 창출해 자본적지출(CAPEX·2599억원)과 배당금지급(1550억원)을 감당하고도 이 정도가 남은 '역대급' 성과다.

다만 당장 현금흐름의 현재가치가 지분가치보다 클지 여부를 예상하기는 어렵다. 현금흐름의 현재가치는 어떤 변수를 얼마나 반영하느냐에 따라 결과가 크게 달라지기 때문이다. 현금흐름의 현재가치가 실제로 지분가치보다 크더라도 두산그룹이 지분가치 반영을 유지할 합당한 이유를 제시한다면 다양한 평가방법의 비교 제시에 그칠 뿐 합병비율이 변동되지 않을 가능성도 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

시리즈 모아 보기

두산 분할합병 체크포인트

- 1두산밥캣은 5.1조 짜리일까 1.6조 짜리일까

- 2두산로보틱스는 두산밥캣 지분을 왜 '못 샀나'

- 3반복되는 역사, 지배주주 중심의 불공정 합병비율 논란

- 4자본시장법은 '죄'가 없나…자율과 규제 사이

- 5두산에너빌리티가 넘긴 차입금 0.7조의 마법

- 6지주사 곳간 불릴 두산밥캣 배당금

- 7지배구조 개편 복병 '주식매수청구'

- 8두산밥캣 흡수합병 저변에 두산로보틱스 신용등급

- 9'현금 1억' 두산포트폴리오홀딩스, '3709억' 두산큐벡스 어떻게 살까

- 10어깨 무거워진 두산퓨얼셀

- 11'영업용자산' 두산밥캣 지분, 가치평가 적정성 화두로

- 12분할합병 강행, '잃을 것 없는' 두산의 선택