15년 전 금호타이어 재무 부진, 대우건설만 이유였나

[Up]③중국 향한 야망, 현금흐름 대비 과도한 CAPEX 지출…결국 채권단 관리로

편집자주

기업의 재무구조에는 스토리가 있다. 어떤 기업이 현재의 재무구조를 갖추기까지에는 수많은 원인이 있다. 경영자의 크고 작은 판단과 급변하는 외부 환경을 비롯해 기업집단이 가지고 있는 특유의 리스크 혹은 이슈까지 모두 '원인'에 포함된다. THE CFO는 재무구조를 개선한 기업들의 스토리를 기록한다. 한 기업의 재무상태가 어떤 원인 때문에 어려워졌었고, 재무구조 개선의 핵심 요소가 무엇이었는지 조명하며 현 재무 상황을 유지하기 위해 어떤 노력을 하는지 알아본다. 반대로 어떤 기업의 재무 상황이 악화됐을 경우 그 배경과 원인에 주목해본다.

금호석유화학과 금호타이어는 사실상 '남'이다. 2010년 금호아시아나그룹의 구조조정이 시작되면서 금호석유화학과 금호타이어의 고리는 끊어졌다. 2010년대 중반 이후 금호석유화학의 재무건전성이 확보되면서 금호타이어 지분의 재취득설도 돌았지만 박찬구 회장의 의지는 단호했다.

그러나 2010년 이전 금호석유화학의 연결 재무에 금호타이어의 영향이 상당했다는 점은 부정할 수 없다. 금호석유화학의 종속기업이 금호타이어였고 금호타이어의 좋지 못했던 재무 상황이 금호석유화학 연결 재무 평가로 이어졌기 때문이다.

금호타이어의 재무 악화 계기로 2006년 대우건설 지분 인수가 꼽힌다. 5000억원의 현금이 출자됨과 동시에 금호타이어의 부채가 눈에 띄게 불어났다. 그러나 대우건설 인수가 없었어도 금호타이어의 재무 상황은 조치가 필요할 정도로 악화해있었다. 과도한 투자 탓이다.

당시 금호타이어는 해외 사업에 열을 올리고 있었다. 특히 중국으로의 진출이 금호타이어의 주된 관심사였다. 2004년 말 기준 중국 남경에만 있었던 해외 생산 법인은 천진·남경(2공장)·남경(TBR)·장춘·장춘(2공장)에 이어 베트남까지 생산 공장을 확대했다. 이 과정에서 재원은 대부분 외부 차입이었다.

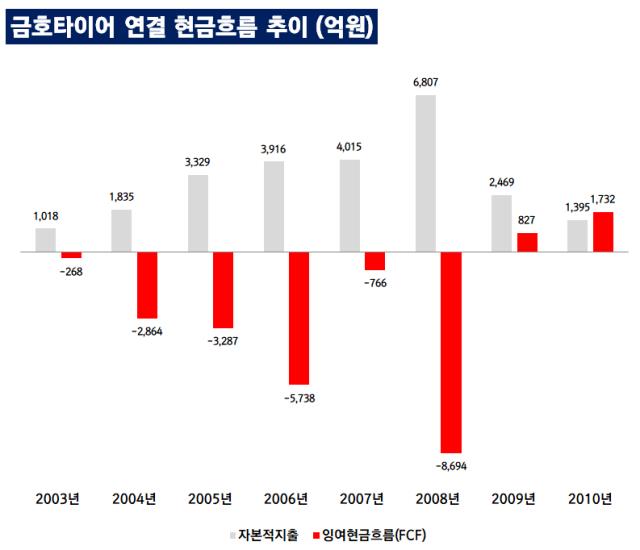

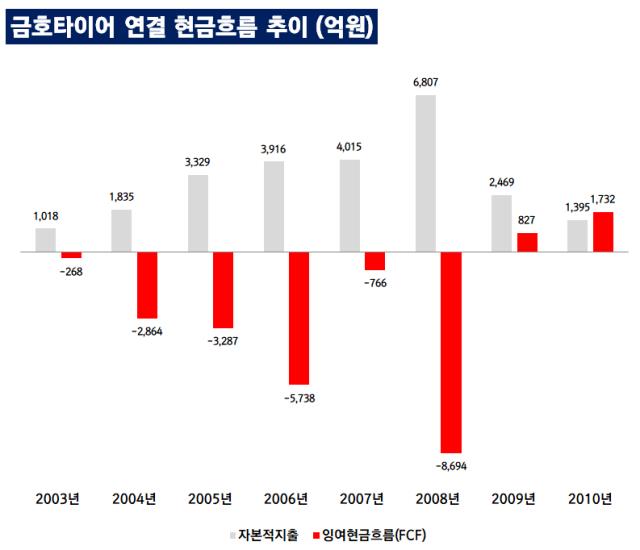

실제 금호타이어가 중국 사업이 본격화할 2004년부터 채권단 관리에 들어간 2010년 이전까지 소요한 연결 자본적지출(CAPEX)만 2조3391억원이었다. 대우건설을 인수했던 2006년, 그룹이 대한통운을 인수했던 2008년에도 금호타이어의 CAPEX 취득은 각각 3916억원, 6807억원으로 상당했다.

2003년부터 2008년까지는 '매년' 잉여현금흐름(FCF)이 마이너스(-)였다. 사업에서 벌어들인 현금 대비 외부 확장에 필요한 현금 소요가 훨씬 많았던 셈이다. 현금에서 난 구멍은 차입금으로 메워졌다.

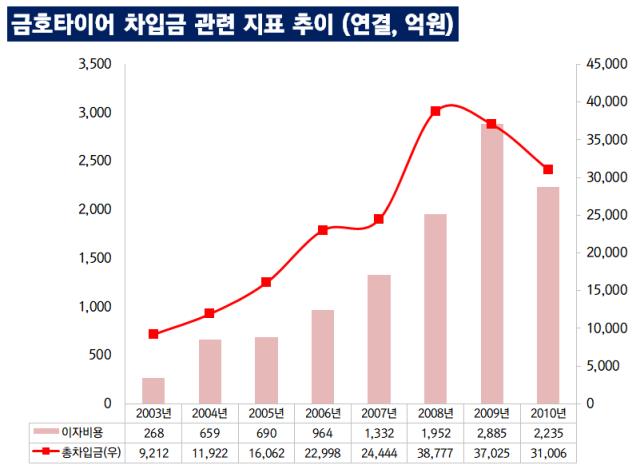

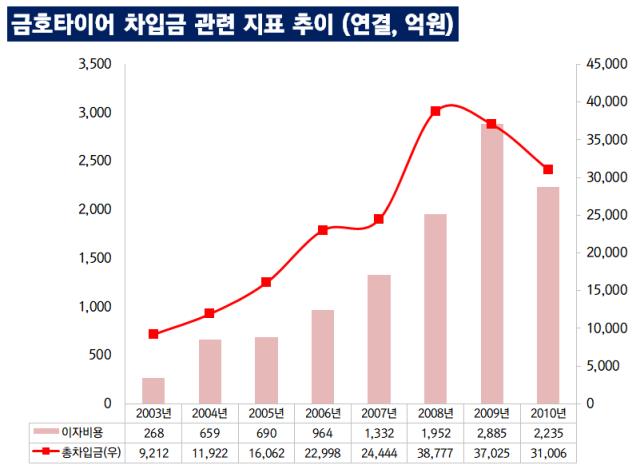

실제 금호타이어의 차입금은 2004년 말 1조1922억원에서 2년 뒤인 2006년 말 2조2998억원, 2008년 말에는 3조8777억원까지 불어났다. 이와 걸맞게 연간 이자비용도 빠른 속도로 증가했다. 2005년 690억원이었던 연결 이자비용은 2006년 964억원, 2007년 1332억원으로 늘어났다.

2006년부터 2009년까지는 영업이익으로 이자비용조차 내지 못하는 상황이었다. '영업이익-이자비용' 값의 경우 2006년에는 -745억원, 2007년에는 -656억원을 기록했다. 2008년과 2009년에는 각각 -1610억원, -4080억원을 기록했다.

통상의 기업이었어도 부담되는 상황 속에서 2006년 금호타이어는 대우건설 인수전까지 참여하면서 추가 현금을 소요했다. 2005년 말(1조6062억원)에서 2006년 말(2조2998억원) 사이 차입금이 눈에 띄게 증가한 이유도 여기에 있다. 영업현금흐름 대비 CAPEX 지출이 과도했던 시기 그룹 차원의 인수전에까지 동원되면서 금호타이어는 돌아올 수 없는 강을 건너고 말았다.

그러나 2010년 이전 금호석유화학의 연결 재무에 금호타이어의 영향이 상당했다는 점은 부정할 수 없다. 금호석유화학의 종속기업이 금호타이어였고 금호타이어의 좋지 못했던 재무 상황이 금호석유화학 연결 재무 평가로 이어졌기 때문이다.

금호타이어의 재무 악화 계기로 2006년 대우건설 지분 인수가 꼽힌다. 5000억원의 현금이 출자됨과 동시에 금호타이어의 부채가 눈에 띄게 불어났다. 그러나 대우건설 인수가 없었어도 금호타이어의 재무 상황은 조치가 필요할 정도로 악화해있었다. 과도한 투자 탓이다.

당시 금호타이어는 해외 사업에 열을 올리고 있었다. 특히 중국으로의 진출이 금호타이어의 주된 관심사였다. 2004년 말 기준 중국 남경에만 있었던 해외 생산 법인은 천진·남경(2공장)·남경(TBR)·장춘·장춘(2공장)에 이어 베트남까지 생산 공장을 확대했다. 이 과정에서 재원은 대부분 외부 차입이었다.

실제 금호타이어가 중국 사업이 본격화할 2004년부터 채권단 관리에 들어간 2010년 이전까지 소요한 연결 자본적지출(CAPEX)만 2조3391억원이었다. 대우건설을 인수했던 2006년, 그룹이 대한통운을 인수했던 2008년에도 금호타이어의 CAPEX 취득은 각각 3916억원, 6807억원으로 상당했다.

2003년부터 2008년까지는 '매년' 잉여현금흐름(FCF)이 마이너스(-)였다. 사업에서 벌어들인 현금 대비 외부 확장에 필요한 현금 소요가 훨씬 많았던 셈이다. 현금에서 난 구멍은 차입금으로 메워졌다.

실제 금호타이어의 차입금은 2004년 말 1조1922억원에서 2년 뒤인 2006년 말 2조2998억원, 2008년 말에는 3조8777억원까지 불어났다. 이와 걸맞게 연간 이자비용도 빠른 속도로 증가했다. 2005년 690억원이었던 연결 이자비용은 2006년 964억원, 2007년 1332억원으로 늘어났다.

2006년부터 2009년까지는 영업이익으로 이자비용조차 내지 못하는 상황이었다. '영업이익-이자비용' 값의 경우 2006년에는 -745억원, 2007년에는 -656억원을 기록했다. 2008년과 2009년에는 각각 -1610억원, -4080억원을 기록했다.

통상의 기업이었어도 부담되는 상황 속에서 2006년 금호타이어는 대우건설 인수전까지 참여하면서 추가 현금을 소요했다. 2005년 말(1조6062억원)에서 2006년 말(2조2998억원) 사이 차입금이 눈에 띄게 증가한 이유도 여기에 있다. 영업현금흐름 대비 CAPEX 지출이 과도했던 시기 그룹 차원의 인수전에까지 동원되면서 금호타이어는 돌아올 수 없는 강을 건너고 말았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >