유보금 손사래친 하림, 재계 유행 '업종 대전환' 예외일까

탄탄한 사업 입지 다진 기존 사업, 인수금융 리캡·상환 과정서 유동화 가능성

#두산그룹은 업종 대전환의 대표적인 그룹이다. 맥주 사업으로 존재감을 알렸던 두산은 유제품, 위스키 등 기타 음료 부문으로 사업을 확장하다가 2000년대 한국중공업(현 두산에너빌리티), 대우종합기계(현 HD현대인프라코어), 밥캣(현 두산밥캣) 인수로 인프라 지원 사업을 중심으로 포트폴리오를 갈아엎었다. 이후 2020년대 초 재무구조 개선 과정에서 HD현대인프라코어를 매각하고 소형모듈원전(SMR), 수소, 가스터빈 등 친환경 에너지 사업자로서의 입지를 재구축하고 있다.

#자산총계 6조원 기업인 SKC는 사업 개편을 위해 핵심 사업의 절반을 떼어냈다. 신사업이자 미래 먹거리로 배터리 소재인 '동박' 사업을 낙점하고 SK넥실리스를 인수하기 위해 기존 사업이었던 화학 사업 부문(현 SK피아이씨글로벌)의 지분 절반 가량을 매각했다. 이후 SKC는 모태 사업이었던 필름 사업까지 과감하게 매각했다. 단 4~5년 만에 SKC는 완전히 다른 기업이 됐다.

타의든 자의든 기업의 사업 대전환은 이제 일반적인 일이 됐다. 두산의 사업 재편은 자금 압박을 벗어나야 한다는 의지와 함께 신사업 진출의 필요성을 절실히 느꼈기 때문에 이뤄졌다. SKC도 시대 흐름에 올라타야 한다는 의지가 강력히 반영됐다.

HMM 최종 인수자의 지위를 얻고 싶어하는 하림그룹을 예외로 둘 수 있을까. 하림그룹의 자산총계는 약 17조원, HMM은 26.5조원으로 그룹보다 큰 매물을 삼키려는 하림이다. 더구나 자금력이 풍부한 편도 아니라 증자 외 엄청난 수준의 차입금을 짊어져야 한다고 평가받는다.

업계의 궁금증 중 하나는 인수금융을 어떻게 처리할 것인지에 관한 것이다. 이자는 HMM 배당으로 해결한다고 해도, 원금은 어떻게 갚을 것이냐가 문제다. 특수목적법인(SPC)과 HMM간 합병으로 HMM 유보금을 통해 인수금융을 갚는 것이 쉽게 그릴 수 있는 시나리오인데, 하림은 유보금을 HMM 발전에 최우선적으로 쓰겠다고 했다. 이 말이 곧 '빚 갚는데 유보금을 쓰지 않겠다'는 말은 아니지만, 어쨌든 업계에서 제기하는 HMM 돈으로 HMM을 사지는 않겠다는 뉘앙스를 풍겼다.

하림이 그리는 여러 시나리오 중 앞서 언급된 예시처럼 '사업 대전환'은 없을까. 모태 사업이라도 과감히 버리는 재계의 도전을 하림도 하지 말라는 법은 없다. 인수한 HMM에서 코로나 시국만큼은 아니더라도 현금창출이 원활히 된다면 사업 대전환까지 고려해도 되지 않을 수도 있다. 그러나 향후 몇 년간 해운업계 시황이 장밋빛은 아니라는 것이 업계 공감대다.

하림은 HMM과 분야는 다르지만 업종은 같은 팬오션을 보유하고 있으면서도 가금·사료·양돈·유통·식품 사업이라는 탄탄한 사업 포트폴리오를 보유하고 있다.

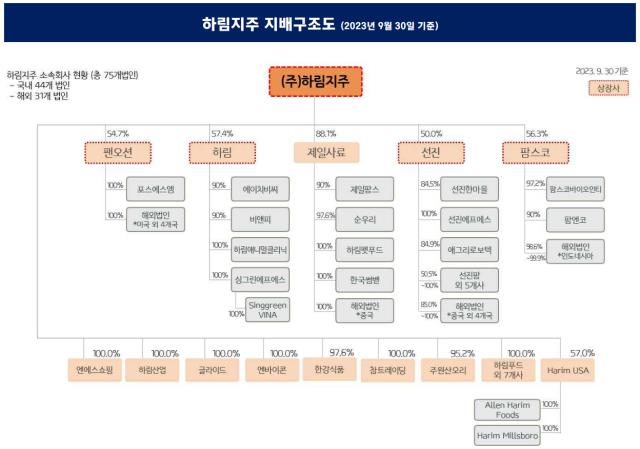

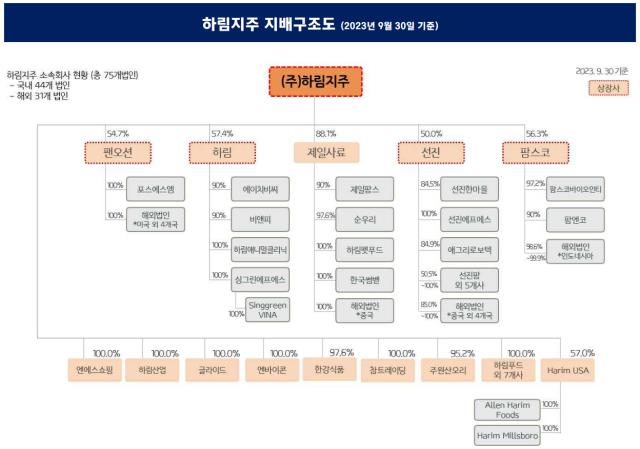

가금사업은 하림지주가 지분 57.4%를 보유한 하림이, 사료사업은 지분 88.7%를 보유 중인 비상장사 제일사료와 50% 보유 상장사인 선진의 사료 부문, 56.3% 보유 상장사인 팜스코의 사료 부문이 맡는다. 양돈 사업은 선진과 팜스코의 양돈 사업 부문이 맡고 있다. 100% 자회사인 엔에스쇼핑은 유통사업을 맡고 있다.

4일 기준 하림의 시가총액은 4275억원이다. 선진과 팜스코의 시총은 각각 1572억원, 1162억원이다. 제일사료와 엔에스쇼핑의 작년 말 순자산가치는 각각 1735억원, 1771억원이다.

시가총액만 보면 인수금융 금액으로 거론되는 2조~3조원에 크게 못미치지만 만약 유동화가 이뤄진다면 기업가치는 현재 시점에서 정확히 예측하기 힘들다. 특히나 하림의 근간이 되는 가금·사료 사업은 뛰어난 사업 입지와 더불어 안정적인 현금을 창출해내고 있는 '효자' 사업이다.

하림은 2020년 이후 700억~1100억원대 상각전영업이익(EBITDA)을 창출해내고 있다. 선진도 매년 1000억원 가량의 EBITDA를 뽑아내는 기업이다. 제일사료도 수천억원의 매출과 더불어 매년 200억~300억원대 EBITDA를 기록 중이다.

기존 사업들의 경영권을 유지하는 선에서 유동화하는 방법도 있다. 공정거래법상 지주회사는 자회사의 지분을 상장사의 경우 30%, 비상장사는 50%만 보유하면 된다. 현재 대부분 자회사들의 지분을 과반 보유하고 있는 하림지주 입장에서는 자회사 지분이 고려해볼 만한 유동화 카드인 셈이다.

재계 관계자는 "가금과 사료 사업은 하림그룹을 떠받치고 있는 핵심 사업으로 이 사업을 포기한다는 그림을 쉽게 그릴 수 없다"라면서 "다만 HMM 인수 이후 인수금융 리캡(자본재조정)이나 상환 과정에서 상황에 따라 어떤 시나리오가 펼쳐질 지는 현재 시점에서는 미지수다"라고 말했다.

#자산총계 6조원 기업인 SKC는 사업 개편을 위해 핵심 사업의 절반을 떼어냈다. 신사업이자 미래 먹거리로 배터리 소재인 '동박' 사업을 낙점하고 SK넥실리스를 인수하기 위해 기존 사업이었던 화학 사업 부문(현 SK피아이씨글로벌)의 지분 절반 가량을 매각했다. 이후 SKC는 모태 사업이었던 필름 사업까지 과감하게 매각했다. 단 4~5년 만에 SKC는 완전히 다른 기업이 됐다.

타의든 자의든 기업의 사업 대전환은 이제 일반적인 일이 됐다. 두산의 사업 재편은 자금 압박을 벗어나야 한다는 의지와 함께 신사업 진출의 필요성을 절실히 느꼈기 때문에 이뤄졌다. SKC도 시대 흐름에 올라타야 한다는 의지가 강력히 반영됐다.

HMM 최종 인수자의 지위를 얻고 싶어하는 하림그룹을 예외로 둘 수 있을까. 하림그룹의 자산총계는 약 17조원, HMM은 26.5조원으로 그룹보다 큰 매물을 삼키려는 하림이다. 더구나 자금력이 풍부한 편도 아니라 증자 외 엄청난 수준의 차입금을 짊어져야 한다고 평가받는다.

업계의 궁금증 중 하나는 인수금융을 어떻게 처리할 것인지에 관한 것이다. 이자는 HMM 배당으로 해결한다고 해도, 원금은 어떻게 갚을 것이냐가 문제다. 특수목적법인(SPC)과 HMM간 합병으로 HMM 유보금을 통해 인수금융을 갚는 것이 쉽게 그릴 수 있는 시나리오인데, 하림은 유보금을 HMM 발전에 최우선적으로 쓰겠다고 했다. 이 말이 곧 '빚 갚는데 유보금을 쓰지 않겠다'는 말은 아니지만, 어쨌든 업계에서 제기하는 HMM 돈으로 HMM을 사지는 않겠다는 뉘앙스를 풍겼다.

하림이 그리는 여러 시나리오 중 앞서 언급된 예시처럼 '사업 대전환'은 없을까. 모태 사업이라도 과감히 버리는 재계의 도전을 하림도 하지 말라는 법은 없다. 인수한 HMM에서 코로나 시국만큼은 아니더라도 현금창출이 원활히 된다면 사업 대전환까지 고려해도 되지 않을 수도 있다. 그러나 향후 몇 년간 해운업계 시황이 장밋빛은 아니라는 것이 업계 공감대다.

하림은 HMM과 분야는 다르지만 업종은 같은 팬오션을 보유하고 있으면서도 가금·사료·양돈·유통·식품 사업이라는 탄탄한 사업 포트폴리오를 보유하고 있다.

가금사업은 하림지주가 지분 57.4%를 보유한 하림이, 사료사업은 지분 88.7%를 보유 중인 비상장사 제일사료와 50% 보유 상장사인 선진의 사료 부문, 56.3% 보유 상장사인 팜스코의 사료 부문이 맡는다. 양돈 사업은 선진과 팜스코의 양돈 사업 부문이 맡고 있다. 100% 자회사인 엔에스쇼핑은 유통사업을 맡고 있다.

4일 기준 하림의 시가총액은 4275억원이다. 선진과 팜스코의 시총은 각각 1572억원, 1162억원이다. 제일사료와 엔에스쇼핑의 작년 말 순자산가치는 각각 1735억원, 1771억원이다.

시가총액만 보면 인수금융 금액으로 거론되는 2조~3조원에 크게 못미치지만 만약 유동화가 이뤄진다면 기업가치는 현재 시점에서 정확히 예측하기 힘들다. 특히나 하림의 근간이 되는 가금·사료 사업은 뛰어난 사업 입지와 더불어 안정적인 현금을 창출해내고 있는 '효자' 사업이다.

하림은 2020년 이후 700억~1100억원대 상각전영업이익(EBITDA)을 창출해내고 있다. 선진도 매년 1000억원 가량의 EBITDA를 뽑아내는 기업이다. 제일사료도 수천억원의 매출과 더불어 매년 200억~300억원대 EBITDA를 기록 중이다.

기존 사업들의 경영권을 유지하는 선에서 유동화하는 방법도 있다. 공정거래법상 지주회사는 자회사의 지분을 상장사의 경우 30%, 비상장사는 50%만 보유하면 된다. 현재 대부분 자회사들의 지분을 과반 보유하고 있는 하림지주 입장에서는 자회사 지분이 고려해볼 만한 유동화 카드인 셈이다.

재계 관계자는 "가금과 사료 사업은 하림그룹을 떠받치고 있는 핵심 사업으로 이 사업을 포기한다는 그림을 쉽게 그릴 수 없다"라면서 "다만 HMM 인수 이후 인수금융 리캡(자본재조정)이나 상환 과정에서 상황에 따라 어떤 시나리오가 펼쳐질 지는 현재 시점에서는 미지수다"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >