'21조8342억원'. 한국전력의 3분기 연결 기준 누적 영업손실이다. 이익잉여금은 연 초 45조원에서 3분기 말 29조원으로 줄었다. 부채비율은 223%에서 353%까지 상승했다.

한전의 대응은 채권이었다. 당장 자금이 없으면 국가전력 보급시설이 디폴트를 맞는 상황에서 한전채는 자금 조달의 생명줄과 같았다. 올해 한전이 찍은 채권만 25조원이 넘는다. 기준금리 인상 기조로 유동성 과잉 시대가 마무리되는 시점에 쏟아진 한전채는 자본시장의 돈을 블랙홀처럼 빨아들였다.

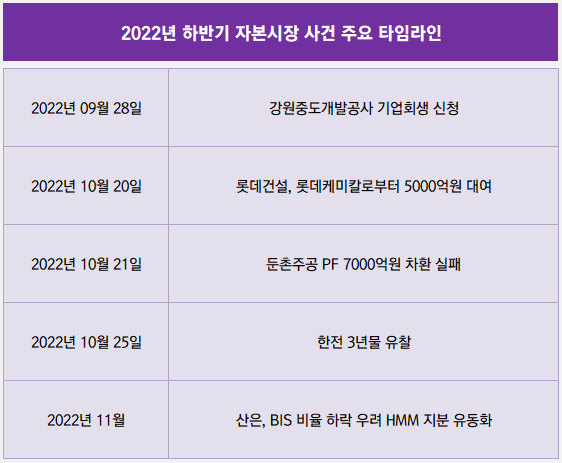

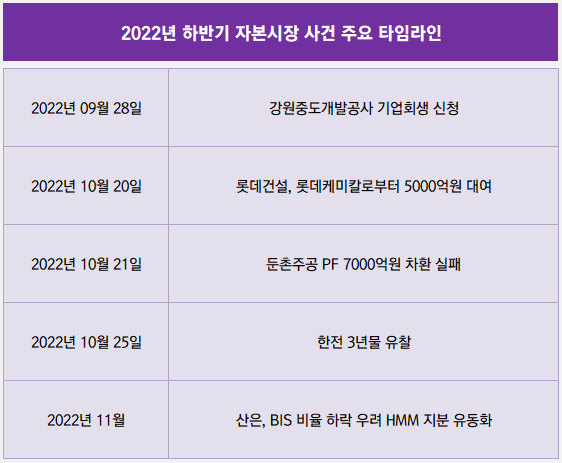

올해 연말 연쇄적으로 재계를 흔들었던 사건들은 모두 한전의 부실화와 관련이 있다. 레고랜드 사태가 단기자금시장에 더욱 큰 충격을 줬던 배경은 애초에 시장에 돈이 제대로 흐르지 못했던 탓이다. 레고랜드 사태 영향은 역으로 한전으로 옮겨 한전채가 유찰되는 사례도 발생했다.

레고랜드 사태 이후 PF 잔액이 국내 건설사 중 가장 많은 롯데건설도 유동성에 비상등이 켜졌다. 만기가 돌아오는 PF에 대비해 유상증자에 이어 계열사들로부터 수천억원의 대여금을 빌려왔다. 이외 롯데건설은 계열사의 자금보충약정으로 신용을 보강하면서까지 자금을 긴급 조달하고 있다.

롯데건설 여파는 롯데그룹 계열사들까지 영향을 주고 있다. 일진머티리얼즈 M&A를 준비하고 있던 롯데케미칼은 재원 마련을 위해 1조원 가량의 유상증자를 단행하기로 했다. 계획에 없었던 6000억원을 롯데건설로 지원하느라 벌어진 결과다.

롯데건설에 이어 정책금융기관도 한전 부실화의 영향을 체감하고 있다. 한전을 자회사로 두고 있는 산업은행은 한전 적자로 BIS 비율이 낮아질 수 있는 구조다. 바젤III는 주요 은행이 BIS 비율을 13% 이상 유지하도록 권고한다. 한전 적자로 이 비율을 방어하기 어려워지자 산은은 HMM 등 보유 자산 매각을 통해 유동성 마련에 나서기 시작했다.

금융투자업계 관계자는 "올해 자본시장 유동성 경색의 근본적 원인은 초우량등급으로 무분별하게 발행된 한전채"라면서 "금리 상승으로 자금들이 한전채에 모두 구축되면서 신용시장이 매우 유약해진 상황이었는데 부동산 경기 악화와 함께 레고랜드 사태가 자금시장에 결정타를 날렸다"고 분석했다.

문제는 한전채 문제가 아직 끝나지 않았다는 점이다. 운영자금 마련을 위해서 한전은 계속 한전채를 찍어야 하는데 문제는 사채 발행 한도가 막혀있다. 한국전력공사법 일부개정법률안에 따르면 한전은 자본금과 적립금을 합한 금액의 2배를 초과해 사채를 발행할 수 없다. 정계는 이를 개정해 수치를 2배에서 8배~10배로 확대하는 안을 추진 중이다.

한전채가 더 쏟아지는 것을 우려한 정부는 금융기관들의 차입으로 한전채를 일부 대체하는 쪽을 고민 중이다. 다만 이 역시 근본적인 대책이 아니라는 점에서 당분간 한전채와 관련한 고민이 계속될 것으로 보인다.

근본적인 해결책은 전기 요금 인상이다. 인상 폭은 최소 ㎾h당 50원이 거론되는데 이는 한전의 매출을 25조원 증가하는 효과를 가져온다. 다만 올해 벌써 한전이 전기요금을 20%가량 상승한 만큼 추가 전기료 인상이 이뤄질 경우 논란이 제기될 수 있다.

업계 관계자는 "전기료 문제는 경제 뿐만 아니라 정치권의 표가 걸린 문제이기 때문에 쉽게 결단할 수 없다"라면서 "일부 비판을 감수하더라도 근본적 해결을 위한 정치권의 결단이 필요하다"고 말했다.

한전의 대응은 채권이었다. 당장 자금이 없으면 국가전력 보급시설이 디폴트를 맞는 상황에서 한전채는 자금 조달의 생명줄과 같았다. 올해 한전이 찍은 채권만 25조원이 넘는다. 기준금리 인상 기조로 유동성 과잉 시대가 마무리되는 시점에 쏟아진 한전채는 자본시장의 돈을 블랙홀처럼 빨아들였다.

올해 연말 연쇄적으로 재계를 흔들었던 사건들은 모두 한전의 부실화와 관련이 있다. 레고랜드 사태가 단기자금시장에 더욱 큰 충격을 줬던 배경은 애초에 시장에 돈이 제대로 흐르지 못했던 탓이다. 레고랜드 사태 영향은 역으로 한전으로 옮겨 한전채가 유찰되는 사례도 발생했다.

레고랜드 사태 이후 PF 잔액이 국내 건설사 중 가장 많은 롯데건설도 유동성에 비상등이 켜졌다. 만기가 돌아오는 PF에 대비해 유상증자에 이어 계열사들로부터 수천억원의 대여금을 빌려왔다. 이외 롯데건설은 계열사의 자금보충약정으로 신용을 보강하면서까지 자금을 긴급 조달하고 있다.

롯데건설 여파는 롯데그룹 계열사들까지 영향을 주고 있다. 일진머티리얼즈 M&A를 준비하고 있던 롯데케미칼은 재원 마련을 위해 1조원 가량의 유상증자를 단행하기로 했다. 계획에 없었던 6000억원을 롯데건설로 지원하느라 벌어진 결과다.

롯데건설에 이어 정책금융기관도 한전 부실화의 영향을 체감하고 있다. 한전을 자회사로 두고 있는 산업은행은 한전 적자로 BIS 비율이 낮아질 수 있는 구조다. 바젤III는 주요 은행이 BIS 비율을 13% 이상 유지하도록 권고한다. 한전 적자로 이 비율을 방어하기 어려워지자 산은은 HMM 등 보유 자산 매각을 통해 유동성 마련에 나서기 시작했다.

금융투자업계 관계자는 "올해 자본시장 유동성 경색의 근본적 원인은 초우량등급으로 무분별하게 발행된 한전채"라면서 "금리 상승으로 자금들이 한전채에 모두 구축되면서 신용시장이 매우 유약해진 상황이었는데 부동산 경기 악화와 함께 레고랜드 사태가 자금시장에 결정타를 날렸다"고 분석했다.

문제는 한전채 문제가 아직 끝나지 않았다는 점이다. 운영자금 마련을 위해서 한전은 계속 한전채를 찍어야 하는데 문제는 사채 발행 한도가 막혀있다. 한국전력공사법 일부개정법률안에 따르면 한전은 자본금과 적립금을 합한 금액의 2배를 초과해 사채를 발행할 수 없다. 정계는 이를 개정해 수치를 2배에서 8배~10배로 확대하는 안을 추진 중이다.

한전채가 더 쏟아지는 것을 우려한 정부는 금융기관들의 차입으로 한전채를 일부 대체하는 쪽을 고민 중이다. 다만 이 역시 근본적인 대책이 아니라는 점에서 당분간 한전채와 관련한 고민이 계속될 것으로 보인다.

근본적인 해결책은 전기 요금 인상이다. 인상 폭은 최소 ㎾h당 50원이 거론되는데 이는 한전의 매출을 25조원 증가하는 효과를 가져온다. 다만 올해 벌써 한전이 전기요금을 20%가량 상승한 만큼 추가 전기료 인상이 이뤄질 경우 논란이 제기될 수 있다.

업계 관계자는 "전기료 문제는 경제 뿐만 아니라 정치권의 표가 걸린 문제이기 때문에 쉽게 결단할 수 없다"라면서 "일부 비판을 감수하더라도 근본적 해결을 위한 정치권의 결단이 필요하다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >