국책은행이 백기사, 한진칼에 잔존하는 잠재리스크

[전략적 제휴]②산업은행 '아시아나항공 넘기기'·조원태 회장 '경영권 방어'…이해관계 일치

편집자주

백기사는 적대적 인수합병(M&A) 세력으로부터 공격을 받는 기업 측에 선 '우호적 지분 인수자'를 의미한다. 혈연이나 가문 간 끈끈한 유대 관계를 바탕으로 한 아군의 성격을 띤 백기사도 있고 치밀한 전략적 셈법으로 무장한 백기사도 있다. 결국은 경영권 인수를 노린 케이스도 존재한다. 당사자도 아닌 자가 대규모 비용을 감내하며 경영권 분쟁에 뛰어든 데는 나름의 이유가 있다. THE CFO는 주요 경영권 분쟁 사례 속에서 백기사의 유형들을 살펴본다.

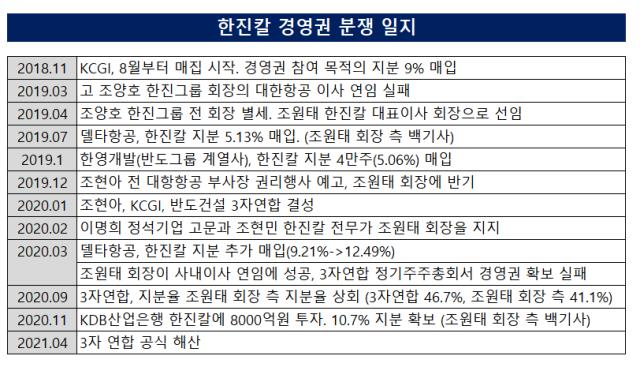

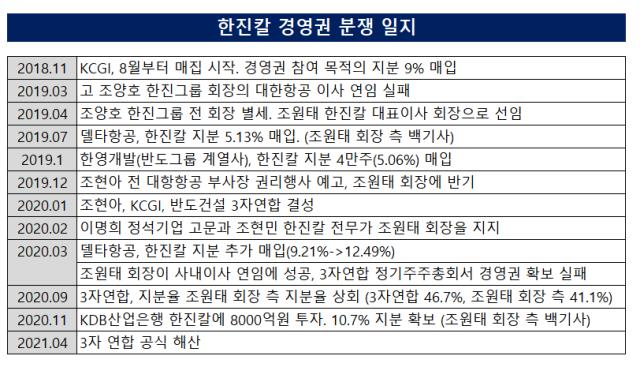

2020년 당시 강성부펀드로 알려진 KCGI는 조현아 전 대한항공 부사장, 반도건설과 함께 3자연합을 꾸리고 조원태 한진그룹 회장과의 분쟁을 야기했다. 여기에 KDB산업은행이 조 회장 측 백기사로 등장하면서 판세를 뒤엎었고 KCGI 연합은 경영권 다툼에서 물러날 수 밖에 없었다.

산업은행이 조 회장 우호세력으로 들어간 건 자본잠식 위험에 처해 있는 아시아나항공을 계속 지원할 수 없다는 판단 때문이었다. 때마침 경영권 분쟁에서 우위를 잡아야 하는 조 회장과 아시아나항공을 떠넘겨야 하는 산업은행의 이해관계가 맞아떨어졌다.

조 회장으로서는 당시 발등에 떨어진 불은 껐지만 이후 경영권 분쟁의 잠재 리스크는 여전히 남아있다. 그의 백기사, 산업은행 자체의 존립 이유가 국책은행 역할인 만큼 정책금융으로서의 목적을 다하면 한진칼로부터 엑시트해야 한다. 조 회장 입장에선 우군의 공백을 메우기 위해서 또 다른 우군을 찾아나서야 하는 셈이다.

◇국책은행 산업은행, 기업 경영권에 '개입 아닌 개입' 택한 이유

조양호 선대회장 체제에서 시작된 경영권 분쟁은 2019년 조원태 회장 체제 들어서 더욱 격화됐다. 당시 조 회장 측 지분율은 특수관계인을 모두 포함해도 20% 중반 수준이었다. 경영권 공격에서 어려움에 처하기 쉬운 조건이었다. 조 회장은 델타항공 등 백기사 물색에 적극적으로 나섰지만 한진 오너일가를 견제해오던 사모펀드 KCGI의 거센 공세는 만만치 않았다.

2019년 12월엔 조양호 전 회장의 장녀 조현아 전 대한항공 부사장과 KCGI, 그리고 반도건설을 주축으로 3자 주주연합 꾸려졌다. 2020년 8월엔 이들 지분율이 47%에 이르며 조 회장 측 지분율을 앞지르기도 했다. 조 회장은 우군인 모친 이명희 정석기업 고문이나 미국 델타항공 쪽에도 추가 지분 매입을 요청했지만 모두 고개를 저었다. 미 델타항공은 경영권 분쟁 이후 지분율을 종전 4.3%에서 이미 14.9%까지 늘린 상황이었다.

어려운 판세를 뒤엎은 건 산업은행의 등장이었다. 산업은행은 2020년 11월 ‘대한항공과 아시아나항공의 통합’을 골자로 하는 항공운송산업 경쟁력 제고 방안 추진으로 한진칼과 총 8000억원 규모의 투자계약을 체결했다고 발표했다. 3자연합은 즉각 ‘산업은행을 대상으로 하는 한진칼의 제3자 배정 신주발행 금지’ 가처분 신청을 했지만 법원은 이를 기각했다. 이로써 정부를 등에 없은 한진칼이 경영권 분쟁에서 승기를 거머쥘 수 있었다.

당시 산업은행이 원하는 것은 둘이었다. 부도 직전의 아시아나를 살리고 코로나19 사태로 망가진 항공산업도 살리는 것이었다. 코로나19 사태가 끝이 보이지 않는 상황에서 이를 떠안겠다고 나선 기업은 없었다. 아시아나항공은 부채만 12조원이었다. 국내서 가장 큰손으로 불리는 삼성과 현대차 등 5대 그룹으로부터도 문전박대를 받은 상황이었다. 이 때 대한항공이 산업은행과 손을 맞잡았다.

3자연합은 명분 측면에서든, 실질에서든 산업은행이 신뢰하기 어려웠다. KCGI는 투자수익을 극대화하는 게 존립 목표인 사모펀드인 만큼 항공산업의 정상화나 대한항공-아시아나의 통합 이후 고용안정 등에 큰 힘을 쏟을 것 같지 않았다. KCGI를 포함한 3자연합 모두 독자적으로 항공산업 경영을 해본 일도 없다. 조현아 전 부사장은 '땅콩 회항 사건'으로 국민적 비난을 받았던 인물이다. 반면 조원태 회장은 대한항공에 2004년 입사해 2006년부터 임원으로 활동하면서 16년 동안 항공업 경영능력을 축적해왔다.

만일 대한항공에 아시아나를 넘기지 않는다면 산업은행의 정책자금 투입은 훨씬 더 늘어났을 상황이었다. 양사 통합이 추진되지 않았다면 산업은행은 수조원대 자금을 양사에 투입해야 했기 때문이다. 산업은행의 한진칼 보통주 투자는 산업은행으로서 코로나19로 인해 위기에 놓인 아시아나항공과 대한항공, 나아가 항공산업을 살리는 유일한 방책이었다.

정책자금을 운용하는 금융기관이더라도 원하는 것을 얻기 위해선 대가를 치뤄야 한다. 산업은행은 조 회장의 백기사란 시선을 크게 부담스러워 했지만 사실상 산업은행의 지분 10.58%는 조 회장의 백기사 역할을 했다.

◇영구적일 수 없는 우호지분, 한진칼에 남은 경영권 분쟁 리스크

산업은행은 한진칼 경영참여가 아시아나항공 회생과 한국 항공산업 재편 등 대의를 위해 피할 수 없는 선택이었다는 당위성을 결과로 증명해야 하는 과제를 안게 됐다. 조력을 받은 조 회장 입장에서 ‘대한항공과 아시아나 합병’에 사활을 걸고 있는 이유다. 만약 합병이 무산되면 산업은행이 그 자리에 남아있을 이유가 없다. 조 회장으로선 아시아나항공 인수는 ‘메가 캐리어(초대형 항공사)’로의 도약이란 의미 뿐 아니라 우호 지분과의 약속을 지키는 중요한 시험대인 셈이다.

다행히 대한항공과 아시아나 기업결합은 9부 능선을 넘은 모양새다. 마지막 관문인 유럽연합 집행위원회(EC)의 최종 승인이 이달 내 이뤄질 전망이다. 마일리지 통합 문제나 조직 재정비, 일부 노조의 반발 등은 차후 해결해야할 과제로 꼽힌다.

다만 일각에선 대한항공의 아시아나항공 인수가 완료되면 산업은행이 한진칼 지분을 보유하고 있을 명분도 사라진다는 시각도 제기한다. 합병 완료와 재무구조 안정화란 최종 목적을 이룬다면 국책은행은 지원금을 회수해야 한다. 안그래도 HMM, KDB생명 등 굵직한 매물이 쌓여있는 산업은행으로선 빠르게 공적자금 회수를 위해 한진칼 지분 정리에 나설 수 있다.

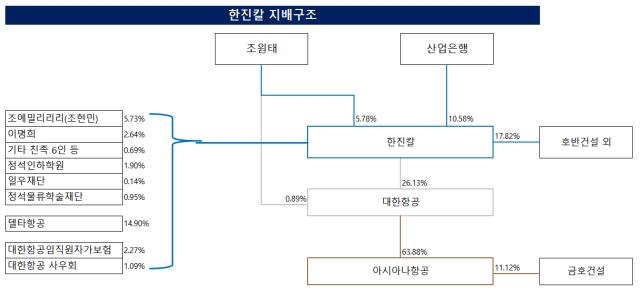

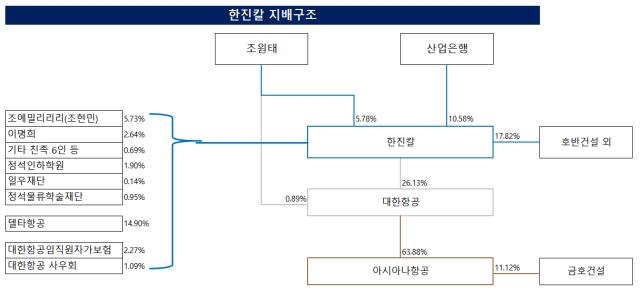

이래나 저래나 산업은행이 보유한 한진칼 지분은 변수인 셈이다. 문제는 조 회장의 경영권이다. 산업은행 지분이 빠지면 누군가는 이를 메워야 하는데 경영권 위협세력이 들어올 가능성도 배제할 수 없다. 현재 조 회장의 한진칼 지분은 5.78%다. 델타항공 등 우호세력 지분을 모두 합해도 30%에 턱걸이하는 수준이다. 산업은행이 보유한 10.58%의 한진칼 지분을 모두 처분한다면 또다시 KCGI와 겪었던 경영권 분쟁 악몽이 재현될 가능성도 크다.

조 회장 입장에선 양사 합병과 동시에 이후 지배구조를 다시 한번 고심해야 할 때가 올 예정이다. 산업은행 지분을 받아줄 또다른 우군을 탐색해야 하는 과제를 안고 있는 셈이다.

산업은행이 조 회장 우호세력으로 들어간 건 자본잠식 위험에 처해 있는 아시아나항공을 계속 지원할 수 없다는 판단 때문이었다. 때마침 경영권 분쟁에서 우위를 잡아야 하는 조 회장과 아시아나항공을 떠넘겨야 하는 산업은행의 이해관계가 맞아떨어졌다.

조 회장으로서는 당시 발등에 떨어진 불은 껐지만 이후 경영권 분쟁의 잠재 리스크는 여전히 남아있다. 그의 백기사, 산업은행 자체의 존립 이유가 국책은행 역할인 만큼 정책금융으로서의 목적을 다하면 한진칼로부터 엑시트해야 한다. 조 회장 입장에선 우군의 공백을 메우기 위해서 또 다른 우군을 찾아나서야 하는 셈이다.

◇국책은행 산업은행, 기업 경영권에 '개입 아닌 개입' 택한 이유

조양호 선대회장 체제에서 시작된 경영권 분쟁은 2019년 조원태 회장 체제 들어서 더욱 격화됐다. 당시 조 회장 측 지분율은 특수관계인을 모두 포함해도 20% 중반 수준이었다. 경영권 공격에서 어려움에 처하기 쉬운 조건이었다. 조 회장은 델타항공 등 백기사 물색에 적극적으로 나섰지만 한진 오너일가를 견제해오던 사모펀드 KCGI의 거센 공세는 만만치 않았다.

2019년 12월엔 조양호 전 회장의 장녀 조현아 전 대한항공 부사장과 KCGI, 그리고 반도건설을 주축으로 3자 주주연합 꾸려졌다. 2020년 8월엔 이들 지분율이 47%에 이르며 조 회장 측 지분율을 앞지르기도 했다. 조 회장은 우군인 모친 이명희 정석기업 고문이나 미국 델타항공 쪽에도 추가 지분 매입을 요청했지만 모두 고개를 저었다. 미 델타항공은 경영권 분쟁 이후 지분율을 종전 4.3%에서 이미 14.9%까지 늘린 상황이었다.

어려운 판세를 뒤엎은 건 산업은행의 등장이었다. 산업은행은 2020년 11월 ‘대한항공과 아시아나항공의 통합’을 골자로 하는 항공운송산업 경쟁력 제고 방안 추진으로 한진칼과 총 8000억원 규모의 투자계약을 체결했다고 발표했다. 3자연합은 즉각 ‘산업은행을 대상으로 하는 한진칼의 제3자 배정 신주발행 금지’ 가처분 신청을 했지만 법원은 이를 기각했다. 이로써 정부를 등에 없은 한진칼이 경영권 분쟁에서 승기를 거머쥘 수 있었다.

당시 산업은행이 원하는 것은 둘이었다. 부도 직전의 아시아나를 살리고 코로나19 사태로 망가진 항공산업도 살리는 것이었다. 코로나19 사태가 끝이 보이지 않는 상황에서 이를 떠안겠다고 나선 기업은 없었다. 아시아나항공은 부채만 12조원이었다. 국내서 가장 큰손으로 불리는 삼성과 현대차 등 5대 그룹으로부터도 문전박대를 받은 상황이었다. 이 때 대한항공이 산업은행과 손을 맞잡았다.

3자연합은 명분 측면에서든, 실질에서든 산업은행이 신뢰하기 어려웠다. KCGI는 투자수익을 극대화하는 게 존립 목표인 사모펀드인 만큼 항공산업의 정상화나 대한항공-아시아나의 통합 이후 고용안정 등에 큰 힘을 쏟을 것 같지 않았다. KCGI를 포함한 3자연합 모두 독자적으로 항공산업 경영을 해본 일도 없다. 조현아 전 부사장은 '땅콩 회항 사건'으로 국민적 비난을 받았던 인물이다. 반면 조원태 회장은 대한항공에 2004년 입사해 2006년부터 임원으로 활동하면서 16년 동안 항공업 경영능력을 축적해왔다.

만일 대한항공에 아시아나를 넘기지 않는다면 산업은행의 정책자금 투입은 훨씬 더 늘어났을 상황이었다. 양사 통합이 추진되지 않았다면 산업은행은 수조원대 자금을 양사에 투입해야 했기 때문이다. 산업은행의 한진칼 보통주 투자는 산업은행으로서 코로나19로 인해 위기에 놓인 아시아나항공과 대한항공, 나아가 항공산업을 살리는 유일한 방책이었다.

정책자금을 운용하는 금융기관이더라도 원하는 것을 얻기 위해선 대가를 치뤄야 한다. 산업은행은 조 회장의 백기사란 시선을 크게 부담스러워 했지만 사실상 산업은행의 지분 10.58%는 조 회장의 백기사 역할을 했다.

◇영구적일 수 없는 우호지분, 한진칼에 남은 경영권 분쟁 리스크

산업은행은 한진칼 경영참여가 아시아나항공 회생과 한국 항공산업 재편 등 대의를 위해 피할 수 없는 선택이었다는 당위성을 결과로 증명해야 하는 과제를 안게 됐다. 조력을 받은 조 회장 입장에서 ‘대한항공과 아시아나 합병’에 사활을 걸고 있는 이유다. 만약 합병이 무산되면 산업은행이 그 자리에 남아있을 이유가 없다. 조 회장으로선 아시아나항공 인수는 ‘메가 캐리어(초대형 항공사)’로의 도약이란 의미 뿐 아니라 우호 지분과의 약속을 지키는 중요한 시험대인 셈이다.

다행히 대한항공과 아시아나 기업결합은 9부 능선을 넘은 모양새다. 마지막 관문인 유럽연합 집행위원회(EC)의 최종 승인이 이달 내 이뤄질 전망이다. 마일리지 통합 문제나 조직 재정비, 일부 노조의 반발 등은 차후 해결해야할 과제로 꼽힌다.

다만 일각에선 대한항공의 아시아나항공 인수가 완료되면 산업은행이 한진칼 지분을 보유하고 있을 명분도 사라진다는 시각도 제기한다. 합병 완료와 재무구조 안정화란 최종 목적을 이룬다면 국책은행은 지원금을 회수해야 한다. 안그래도 HMM, KDB생명 등 굵직한 매물이 쌓여있는 산업은행으로선 빠르게 공적자금 회수를 위해 한진칼 지분 정리에 나설 수 있다.

이래나 저래나 산업은행이 보유한 한진칼 지분은 변수인 셈이다. 문제는 조 회장의 경영권이다. 산업은행 지분이 빠지면 누군가는 이를 메워야 하는데 경영권 위협세력이 들어올 가능성도 배제할 수 없다. 현재 조 회장의 한진칼 지분은 5.78%다. 델타항공 등 우호세력 지분을 모두 합해도 30%에 턱걸이하는 수준이다. 산업은행이 보유한 10.58%의 한진칼 지분을 모두 처분한다면 또다시 KCGI와 겪었던 경영권 분쟁 악몽이 재현될 가능성도 크다.

조 회장 입장에선 양사 합병과 동시에 이후 지배구조를 다시 한번 고심해야 할 때가 올 예정이다. 산업은행 지분을 받아줄 또다른 우군을 탐색해야 하는 과제를 안고 있는 셈이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >