SKC, 5년 전으로 돌아간다면 넥실리스 인수할까

①인수가액 1.2조 계상한 매출·이익 추정치 달성 실패…장밋빛 전망 vs 시장 상황 급변

편집자주

사업 양수도와 자산 양수도, 기업 인수, 기업공개(IPO) 등 굵직한 재무적 이벤트의 관건은 사고 팔고자 하는 것의 가치를 매기는 작업이다. 자산 가치법과 시장기준 평가법, 수익가치 평가법 등 기업은 여러 밸류에이션 방법론을 자율적으로 택한다. 한 기업이 어떤 밸류에이션 방법론을 택했는지, 피어(Peer) 기업은 어떻게 선정했는지 등은 높은 몸값을 받으려는 기업들의 치밀한 재무 전략의 일종이다. THE CFO는 기업이 재무적 이벤트 과정에서 실시한 밸류에이션 사례를 되짚어봤다.

SK그룹의 화학·필름 기업이었던 SKC는 2019년 빅딜을 단행했다. ESG와 전기차라는 거대한 물결에 올라타기 위해 기존 사업 구조를 대폭 개편하고 대규모 인수를 준비했다. 대상은 바로 전기차 소재 '동박'에 최고의 기술력을 갖춘 'KCFT'였다. 현 사명은 SK넥실리스다. SKC가 써낸 가격표는 1조1900억원. 2020년 1월 SKC는 SK넥실리스를 품에 안고 전기차 소재 사업자로 거듭난다.

인수 결정 후 약 5년이 흐른 현재, SKC에게 시간을 돌릴 수 있는 기회를 준다면 5년 전으로 돌아간 SKC는 SK넥실리스 인수에 같은 밸류에이션을 적용할까. 역사엔 만약이 없다곤 하지만 지난 5년 동안의 SK넥실리스 실적은 예상과는 다르게 흘렀다. 다시 말하면 당시 SKC는 동박 사업에 대한 '장밋빛 전망'을 그렸다. SKC가 치른 SK넥실리스의 몸값 1조1900억원을 되짚어보면 다른 값이 나올 수 있다. 장밋빛 전망의 오류 혹은 그동안 시장이 급변한 탓이다.

SKC와 당시 담당 회계법인이었던 삼일회계법인은 SK넥실리스 인수 과정에서 SK넥실리스의 밸류에이션을 위해 현금흐름할인법(Discounted Cash Flow Approach, DCF)을 적용했다. 평가는 2019년 5월 23일부터 6월 12일까지 3주 간 진행됐다. DCF 모형에 따라 SK넥실리스의 주식 가치는 약 1조원에서 1조4000억원의 범위로 산출됐다. SKC가 책정한 인수 가격 '1조1900억원'은 그 범위내에서 정해진 '적정한 금액'이었다.

삼일회계법인은 2019년부터 2023년까지 총 5년 동안 SK넥실리스의 FCFF(Free Cash Flow to Firm)을 추정했다. FCFF 산출을 위해 △매출 △매출원가 △판매관리비 △법인세비용 △세전·세후영업이익 △유·무형자산상각비 △자본적지출(CAPEX) △순운전자본(NWC) 증감분도 추측했다. 이런 추측에 대한 근거는 보통 회사에서 모두 제공하기 때문에 사실상 SKC의 추측이라고 봐도 무방하다.

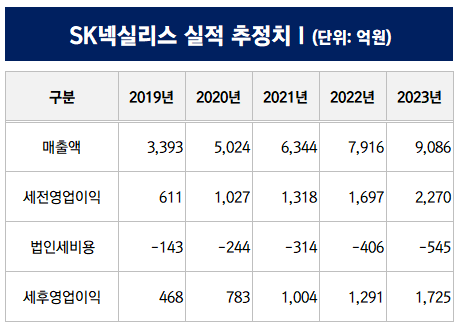

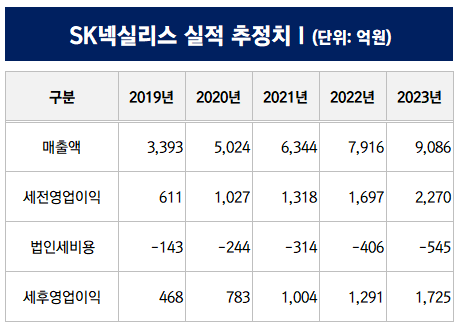

SKC는 2019년부터 매년 SK넥실리스의 매출이 성장할 것이라고 내다봤다. SKC는 SK넥실리스의 매출이 △2019년 3393억원 △2020년 5024억원 △2021년 6344억원 △2022년 7916억원 △2023년 9086억원을 기록할 것으로 봤다. 매출원가는 △2019년 2559억원 △2020년 3734억원 △2021년 4731억원 △2022년 5885억원 △2023년 6502억원을 기록할 것으로 추정했다.

이에 법인세비용을 가산한 세후영업이익도 매년 성장할 것으로 봤다. SKC는 SK넥실리스가 2019년 468억원의 세후영업이익을 기록할 것으로 내다봤다. 이는 꾸준히 늘어 2023년에는 1725억원을 기록할 것으로 봤다.

눈여겨 볼 점은 자본적지출(CAPEX)이다. SKC는 SK넥실리스가 2019년부터 2021년까지 1000억원을 상회하는 CAPEX를 지출할 것으로 봤으나 2022년과 2023년에는 CAPEX 규모가 상당 부분 적어질 것으로 추정했다. SKC가 추정한 2022년과 2023년 SK넥실리스의 CAPEX는 각각 279억원, 91억원이었다.

SKC는 여기에 순운전자본 증감분을 반영해 SK넥실리스의 FCFF를 산출했다. 추정 FCFF는 2021년까지 적자였다가 2022년부터 턴어라운드되는 그림을 그렸다. 추정 FCFF의 경우 △2019년 -427억원 △2020년 -574억원 △2021년 -254억원 △2022년 1348억원 △2023년 1937억원이었다.

5년 추정 FCFF를 기반으로 산출한 영업현금흐름의 현재가치(2019~2023년 FCFF의 합을 2019년 기준으로 환산한 값)는 1104억원. 아직 자기자본 가치인 '1조1900억원'을 산출하려면 갈 길이 멀다. 이 1104억원에 SK넥실리스가 영구적으로 사업한다고 가정했을 때 발생할 현금흐름의 현재가치를 더해줘야 한다.

이는 추정 마지막 해인 2023년의 세후영업이익(Net Operating Profit Less Adjusted Taxes, NOPLAT)에 영구성장률을 곱해 2024년의 NOPLAT을 구하고, 당해 순운전자본 투자분을 가산한 뒤 2024년의 FCFF를 구한 다음 할인율과 할인계수(Discount Factor)를 곱하면 알 수 있다. 계산하면 이 값으로 1조1974억원이 나온다.

1104억원에 1조1974억원을 더하면 SK넥실리스의 '영업가치'가 나온다. 1조3078억원이다. 여기에 유휴 현금 등 비영업자산(351억원)을 더하면 기업가치(Enterprise Value, EV), 1조3428억원이 나온다. 마지막으로 순차입금(1757억원)을 빼주면 자기자본의 가치인 1조1671억원이 산출된다.

1조1671억원은 가중평균자본비용(WACC)을 10.26%로, 영구성장률을 1%로 가정하고 구한 값이다. WACC의 범위를 11.26~9.26%로, 영구성장률의 범위를 0.5~1.5%로 늘리고 민감도 분석을 수행하면 앞서 언급했던 회계법인의 주식 가치 산출 범위인 1조138억원~1조3969억원이 나온다. 이렇게 1조1900억원이라는 양수 금액은 당시 SKC의 추측이 합리적일 것이라는 믿음을 근거로 매겨졌다. 하지만 양수가격의 근거가 됐던 매출 및 이익 추정치 등은 모두 현실화되지 못했다.

인수 결정 후 약 5년이 흐른 현재, SKC에게 시간을 돌릴 수 있는 기회를 준다면 5년 전으로 돌아간 SKC는 SK넥실리스 인수에 같은 밸류에이션을 적용할까. 역사엔 만약이 없다곤 하지만 지난 5년 동안의 SK넥실리스 실적은 예상과는 다르게 흘렀다. 다시 말하면 당시 SKC는 동박 사업에 대한 '장밋빛 전망'을 그렸다. SKC가 치른 SK넥실리스의 몸값 1조1900억원을 되짚어보면 다른 값이 나올 수 있다. 장밋빛 전망의 오류 혹은 그동안 시장이 급변한 탓이다.

SKC와 당시 담당 회계법인이었던 삼일회계법인은 SK넥실리스 인수 과정에서 SK넥실리스의 밸류에이션을 위해 현금흐름할인법(Discounted Cash Flow Approach, DCF)을 적용했다. 평가는 2019년 5월 23일부터 6월 12일까지 3주 간 진행됐다. DCF 모형에 따라 SK넥실리스의 주식 가치는 약 1조원에서 1조4000억원의 범위로 산출됐다. SKC가 책정한 인수 가격 '1조1900억원'은 그 범위내에서 정해진 '적정한 금액'이었다.

삼일회계법인은 2019년부터 2023년까지 총 5년 동안 SK넥실리스의 FCFF(Free Cash Flow to Firm)을 추정했다. FCFF 산출을 위해 △매출 △매출원가 △판매관리비 △법인세비용 △세전·세후영업이익 △유·무형자산상각비 △자본적지출(CAPEX) △순운전자본(NWC) 증감분도 추측했다. 이런 추측에 대한 근거는 보통 회사에서 모두 제공하기 때문에 사실상 SKC의 추측이라고 봐도 무방하다.

SKC는 2019년부터 매년 SK넥실리스의 매출이 성장할 것이라고 내다봤다. SKC는 SK넥실리스의 매출이 △2019년 3393억원 △2020년 5024억원 △2021년 6344억원 △2022년 7916억원 △2023년 9086억원을 기록할 것으로 봤다. 매출원가는 △2019년 2559억원 △2020년 3734억원 △2021년 4731억원 △2022년 5885억원 △2023년 6502억원을 기록할 것으로 추정했다.

이에 법인세비용을 가산한 세후영업이익도 매년 성장할 것으로 봤다. SKC는 SK넥실리스가 2019년 468억원의 세후영업이익을 기록할 것으로 내다봤다. 이는 꾸준히 늘어 2023년에는 1725억원을 기록할 것으로 봤다.

눈여겨 볼 점은 자본적지출(CAPEX)이다. SKC는 SK넥실리스가 2019년부터 2021년까지 1000억원을 상회하는 CAPEX를 지출할 것으로 봤으나 2022년과 2023년에는 CAPEX 규모가 상당 부분 적어질 것으로 추정했다. SKC가 추정한 2022년과 2023년 SK넥실리스의 CAPEX는 각각 279억원, 91억원이었다.

SKC는 여기에 순운전자본 증감분을 반영해 SK넥실리스의 FCFF를 산출했다. 추정 FCFF는 2021년까지 적자였다가 2022년부터 턴어라운드되는 그림을 그렸다. 추정 FCFF의 경우 △2019년 -427억원 △2020년 -574억원 △2021년 -254억원 △2022년 1348억원 △2023년 1937억원이었다.

5년 추정 FCFF를 기반으로 산출한 영업현금흐름의 현재가치(2019~2023년 FCFF의 합을 2019년 기준으로 환산한 값)는 1104억원. 아직 자기자본 가치인 '1조1900억원'을 산출하려면 갈 길이 멀다. 이 1104억원에 SK넥실리스가 영구적으로 사업한다고 가정했을 때 발생할 현금흐름의 현재가치를 더해줘야 한다.

이는 추정 마지막 해인 2023년의 세후영업이익(Net Operating Profit Less Adjusted Taxes, NOPLAT)에 영구성장률을 곱해 2024년의 NOPLAT을 구하고, 당해 순운전자본 투자분을 가산한 뒤 2024년의 FCFF를 구한 다음 할인율과 할인계수(Discount Factor)를 곱하면 알 수 있다. 계산하면 이 값으로 1조1974억원이 나온다.

1104억원에 1조1974억원을 더하면 SK넥실리스의 '영업가치'가 나온다. 1조3078억원이다. 여기에 유휴 현금 등 비영업자산(351억원)을 더하면 기업가치(Enterprise Value, EV), 1조3428억원이 나온다. 마지막으로 순차입금(1757억원)을 빼주면 자기자본의 가치인 1조1671억원이 산출된다.

1조1671억원은 가중평균자본비용(WACC)을 10.26%로, 영구성장률을 1%로 가정하고 구한 값이다. WACC의 범위를 11.26~9.26%로, 영구성장률의 범위를 0.5~1.5%로 늘리고 민감도 분석을 수행하면 앞서 언급했던 회계법인의 주식 가치 산출 범위인 1조138억원~1조3969억원이 나온다. 이렇게 1조1900억원이라는 양수 금액은 당시 SKC의 추측이 합리적일 것이라는 믿음을 근거로 매겨졌다. 하지만 양수가격의 근거가 됐던 매출 및 이익 추정치 등은 모두 현실화되지 못했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >