금호석유, 닦아놓은 기초체력…업황 우려에도 '꿋꿋'

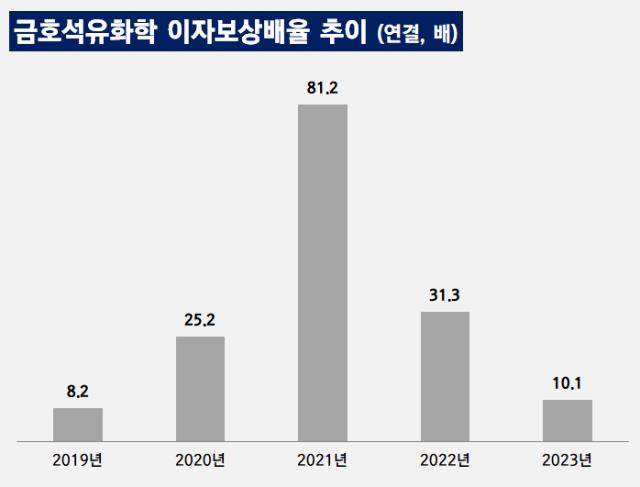

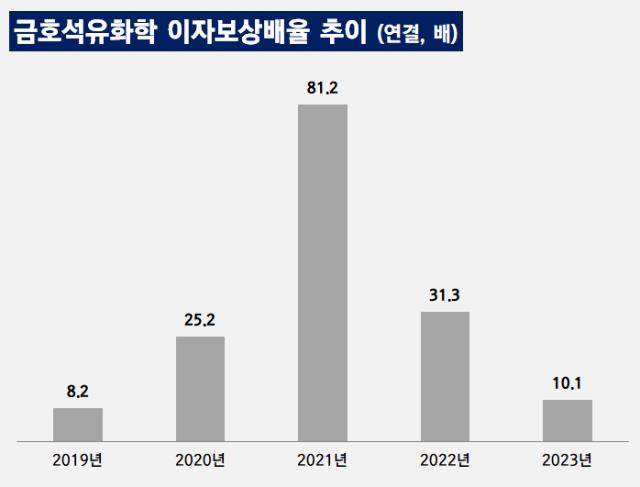

'부진' 보다는 예년 수준으로 수익성 하락, 이자보상배율 약 10배

편집자주

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. 더벨은 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

금호석유화학이 작년 수익성 감소에도 불구하고 견조한 재무상태를 유지했다. 팬데믹 현상 속 수혜로 막대한 이익을 쌓은 금호석유화학은 이익잉여금을 착실히 쌓으면서 추가적인 재무구조 개선에 나섰던 바 있다. 석유화학 업계를 둘러싼 불황 우려에도 재무구조가 안정적이다.

11일 금융감독원 전자공시시스템에 따르면 금호석유화학은 작년 연결 매출 6조3225억원, 영업이익 3590억원을 기록했다. 2022년 연결 매출과 영업이익 대비 각각 20.7%, 68.7% 감소했다. 영업이익률은 2022년 14.4%에서 5.7%로 8.7%포인트 하락했다.

2022년보다 실적이 부진한 것은 맞으나 영업이익률 약 6%라는 수치 자체만 보면 부진했다고 보기 힘들다. 팬데믹 사태 이후 두 자릿수 영업이익률을 달성하던 때를 제외하면 금호석유화학은 2010년대부터 3~9% 수준의 영업이익률을 달성해왔다. 예년 수준의 영업이익률로 돌아왔다는 의미다.

작년 말 연결 총차입금은 8829억원으로 2022년 말 7968억원 대비 약 10.8% 늘어났다. 다만 차입금의존도는 2022년 말 10.3%에서 작년 말 11%로 큰 차이를 보이지 않았다. 자산이 성장하는 추세에 따라 차입금이 늘어난 정도지 차입 부담이 눈에 띄게 늘어나지는 않았다.

작년 3분기 누적 기준 이자비용인 268억원을 연 환산하면 약 357억원이 나온다. 이 금액을 이자비용이라고 가정하면 금호석유화학의 작년 이자보상배율은 약 10배가 나온다. 영업활동 현금흐름을 통해 이자비용을 충분히 감당할 수 있는 상태다.

순차입금/EBITDA 지표 역시 여전히 건전한 상태다. 금호석유화학이 실적발표회 등을 통해 밝힌 올해 연결 상각전영업이익(EBITDA)은 5989억원이다. 또 단기금융상품을 포함한 작년 말 금호석유화학의 연결 현금성자산을 고려해 계산했을때 금호석유화학은 작년 말 기준으로도 1064억원의 순현금 상태다.

금호피앤비화학이나 금호미쓰이화학 등 자회사들의 실적 기여를 제외한 '별도' 기준으로 봐도 상황은 크게 다르지 않다.

금호석유화학의 작년 별도 기준 매출과 영업이익은 각각 4조1961억원, 2326억원이다. 영업이익률은 5.5%로 연결 기준 영업이익률과 큰 차이가 없다.

별도 기준 이자비용은 연 환산 가정 기준 약 175억원으로 별도 기준 이자보상배율은 약 13.3배다. 연결 기준 이자보상배율보다 높다.

관건은 향후 전망이다. 금호석유화학은 석유화학 산업의 불황기가 상당기간 지속될 것으로 내다보고 있다. 다만 업계에서는 양호한 기초체력을 기반으로 견조한 실적을 낼 것이라는 긍정적인 시각도 내보이고 있다.

SK증권은 "중국 경기부양책 지속 및 인프라 투자 확대에 따라 페놀 체인 수요 및 스프레드 개선은 점진적으로 이뤄질 것으로 보인다"고 분석했다. IBK투자증권은 올해 금호석유화학이 영업이익으로 약 3880억원을 기록할 것으로 예측했다.

11일 금융감독원 전자공시시스템에 따르면 금호석유화학은 작년 연결 매출 6조3225억원, 영업이익 3590억원을 기록했다. 2022년 연결 매출과 영업이익 대비 각각 20.7%, 68.7% 감소했다. 영업이익률은 2022년 14.4%에서 5.7%로 8.7%포인트 하락했다.

2022년보다 실적이 부진한 것은 맞으나 영업이익률 약 6%라는 수치 자체만 보면 부진했다고 보기 힘들다. 팬데믹 사태 이후 두 자릿수 영업이익률을 달성하던 때를 제외하면 금호석유화학은 2010년대부터 3~9% 수준의 영업이익률을 달성해왔다. 예년 수준의 영업이익률로 돌아왔다는 의미다.

작년 말 연결 총차입금은 8829억원으로 2022년 말 7968억원 대비 약 10.8% 늘어났다. 다만 차입금의존도는 2022년 말 10.3%에서 작년 말 11%로 큰 차이를 보이지 않았다. 자산이 성장하는 추세에 따라 차입금이 늘어난 정도지 차입 부담이 눈에 띄게 늘어나지는 않았다.

작년 3분기 누적 기준 이자비용인 268억원을 연 환산하면 약 357억원이 나온다. 이 금액을 이자비용이라고 가정하면 금호석유화학의 작년 이자보상배율은 약 10배가 나온다. 영업활동 현금흐름을 통해 이자비용을 충분히 감당할 수 있는 상태다.

순차입금/EBITDA 지표 역시 여전히 건전한 상태다. 금호석유화학이 실적발표회 등을 통해 밝힌 올해 연결 상각전영업이익(EBITDA)은 5989억원이다. 또 단기금융상품을 포함한 작년 말 금호석유화학의 연결 현금성자산을 고려해 계산했을때 금호석유화학은 작년 말 기준으로도 1064억원의 순현금 상태다.

금호피앤비화학이나 금호미쓰이화학 등 자회사들의 실적 기여를 제외한 '별도' 기준으로 봐도 상황은 크게 다르지 않다.

금호석유화학의 작년 별도 기준 매출과 영업이익은 각각 4조1961억원, 2326억원이다. 영업이익률은 5.5%로 연결 기준 영업이익률과 큰 차이가 없다.

별도 기준 이자비용은 연 환산 가정 기준 약 175억원으로 별도 기준 이자보상배율은 약 13.3배다. 연결 기준 이자보상배율보다 높다.

관건은 향후 전망이다. 금호석유화학은 석유화학 산업의 불황기가 상당기간 지속될 것으로 내다보고 있다. 다만 업계에서는 양호한 기초체력을 기반으로 견조한 실적을 낼 것이라는 긍정적인 시각도 내보이고 있다.

SK증권은 "중국 경기부양책 지속 및 인프라 투자 확대에 따라 페놀 체인 수요 및 스프레드 개선은 점진적으로 이뤄질 것으로 보인다"고 분석했다. IBK투자증권은 올해 금호석유화학이 영업이익으로 약 3880억원을 기록할 것으로 예측했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >