제이제이한라 사업개편 승부수…안심은 ‘시기상조’

[HL홀딩스]②출자전환으로 이자수익 포기…이중레버리지 상승으로 지원여력 축소

편집자주

지주사의 주요 역할 중 하나가 그룹 각 계열사에 대한 자본재분배다. 지주사는 재무건전성 우위 계열사로부터 배당수익과 상표권사용수익 등을 수취해 이를 재원으로 유상증자나 사채인수 등 방법으로 열위 계열사를 지원한다. 하지만 ‘밑 빠진 독에 물 붓기’식 무리한 자본재분배는 저수지 역할의 우위 계열사까지 망가뜨리고 지주사의 재무건전성도 악화시킬 위험이 있다. THE CFO가 각 그룹 지주사의 자본재분배 형태와 이에 따른 재무지표상 변화를 점검해본다.

제이제이한라는 그동안 HL홀딩스 기업가치 상승을 억제하는 핵심 요인으로 지목돼왔다. 태생부터 과중한 차입부담을 안고있던 만큼 HL홀딩스의 자금지원 가능성이 꾸준히 제기됐기 때문이다.

HL홀딩스는 지난해 아난티를 끌어들여 제이제이한라 사업구조를 개편하는 승부수를 던졌다. 보유하고 있던 제이제이한라 이익참가부사채도 전액 출자전환했다. 제이제이한라의 재무구조는 개선됐지만 HL홀딩스로서는 이중레버리지비율이 상승해 계열사 자금지원 여력에 부담을 안게 됐다.

◇제이제이한라 투자지분 전액 손상처리…사업구조 개편 ‘승부수’

제이제이한라는 태생부터 HL그룹이 반기지 않았던 계열사다. 제주 세인트포 컨트리클럽(CC) 골프장과 콘도미니엄, 묘산봉관광단지 개발을 진행하다 글로벌 금융위기 여파로 회생절차에 진입했던 시행사 에니스를 HL홀딩스가 자회사로 떠안은 것이 제이제이한라다. HL디앤아이한라(HL D&I 한라)가 에니스의 개발사업에 프로젝트파이낸싱(PF) 채무보증을 제공하고 있었던 탓이다.

HL홀딩스가 2016년 3월 에니스를 인수하면서 막대한 자금이 소요됐다. HL홀딩스는 제이제이한라(당시 한라제주개발)를 500억원에 설립해 에니스 인수주체로 내세웠다. HL홀딩스와 HL디앤아이한라는 제이제이한라가 총액 1600억원 규모로 발행한 이익참가부사채를 800억원어치씩 인수했다. 여기에 제이제이한라가 900억원 규모 인수금융을 조달하면서 HL홀딩스가 제이제이한라 주식 전량을 담보로 제공하고 자금보충 약정까지 체결했다.

이후 HL홀딩스는 제이제이한라를 털어내기 위해 보유자산 매각을 추진하기도 했다. PF 채무보증에 나섰다가 HL디앤아이한라가 떠안은 또다른 골프장인 여주 세라지오CC와 세인트포CC를 묶어 패키지 매각을 추진했지만 세라지오CC만 2021년 7월 1530억원에 매각했다. 세라지오CC를 보유했던 HL디앤아이한라는 유동성을 확보했지만 HL홀딩스 별도 기준으로는 영향이 제한적이었다.

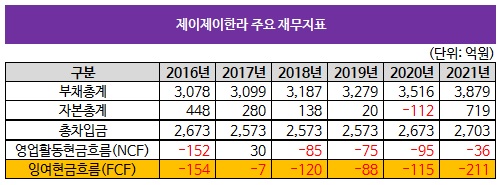

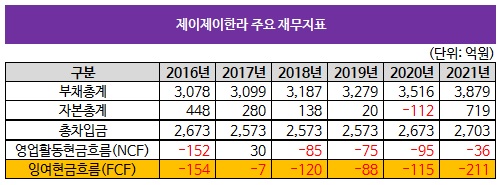

HL홀딩스는 제이제이한라의 미미한 현금창출력과 열악한 재무구조에 골머리를 앓아왔다. 제이제이한라는 2016년부터 줄곧 잉여현금흐름(FCF)이 마이너스(-)를 기록한데다 2021년말 총차입금은 2703억원에 이르렀다. 2021년 골프장 업황 개선으로 한숨을 돌리기 직전인 2020년에는 당기순손실 지속으로 자본총계가 마이너스로 주저앉는 완전자본잠식에 빠지기도 했다.

이 때문에 HL홀딩스는 제이제이한라 투자지분에 대한 장부금액을 2018년부터 손상처리해왔다. 최초 500억원이었던 장부금액은 2018년말 308억원, 2019년말 191억원, 2020년말 18억원으로 줄었고 2021년말에는 이마저도 전액 손상처리하기에 이르렀다. 제이제이한라 투자지분을 ‘제로(0원)’로 평가한 것이다.

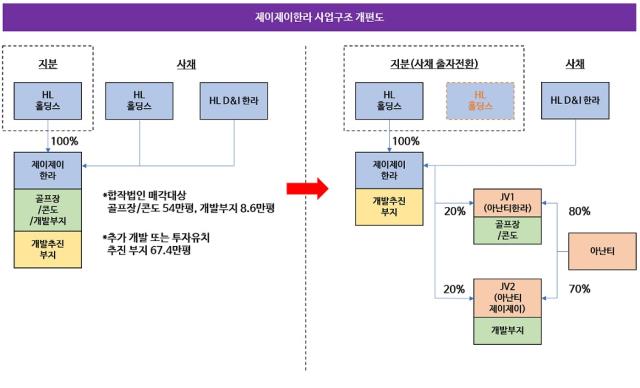

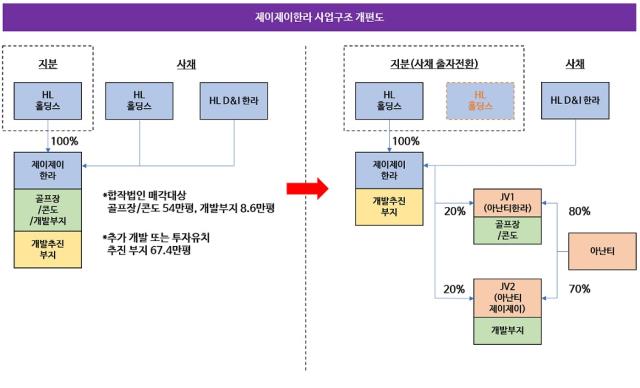

HL홀딩스가 승부수를 던진 것은 지난해다. 국내 리조트 개발업체 아난티를 파트너로 끌어들여 제이제이한라 사업구조 개편계획을 내놨다. 아난티와 공동설립한 조인트벤처(JV) 2개에 제이제이한라가 보유한 핵심자산을 양도하는 것이 핵심이다.

아난티 80%(80억원), 제이제이한라 20%(20억원)의 지분으로 설립하는 JV인 아난티한라에는 세인트포CC 골프장과 콘도미니엄을 1200억원에 양도한다. 아난티 70%(210억원), 제이제이한라 20%(60억원), 미래에셋캐피탈 10%(30억원)의 지분으로 설립하는 JV인 아난티제이제이에는 묘산봉관광단지 배후부지(제주시 구좌읍 김녕리 일원)를 650억원에 처분한다. 아난티제이제이는 묘산봉관광단지 해당 부지에 숙박시설과 문화시설 등을 건립한다.

◇이익참가부사채 출자전환…이중레버리지 부담 가중

2021년말 기준 제이제이한라의 총차입금은 2703억원이었다. 2017년 인수금융 리파이낸싱 등을 거치면서 장기차입금은 인수금융 총액 930억원과 HL디앤아이한라로부터 운전자금으로 끌어들인 173억원을 합한 1103억원이었다. 여기에 이익참가부사채 총액 1600억원이 있었다. 하지만 제이제이한라는 지난해 3월 만기가 도래한 이익참가부사채를 2028년 3월로 연장하면서 HL홀딩스와 HL디앤아이한라 각 1040억원의 총액 2080억원으로 증액했다.

이어 HL홀딩스는 5월 제이제이한라의 1050억원 규모 유상증자에 보유 이익참가부사채를 상계(출자전환)하는 방식으로 참여했다. HL홀딩스는 제이제이한라 투자지분에 대한 장부금액을 기존 0원에서 유상증자 이후 997억원으로 재평가했다. HL디앤아이한라는 이익참가부사채를 그대로 보유한다. 제이제이한라는 자산매각 자금과 HL홀딩스 유상증자 자금으로 인수금융 총액 930억원을 먼저 상환해 재무구조를 추가 개선할 예정이다.

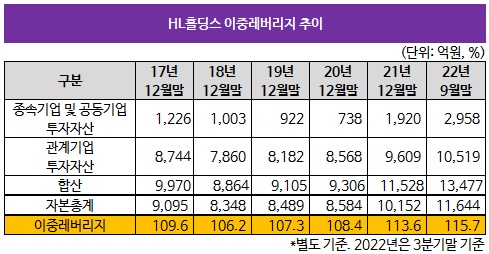

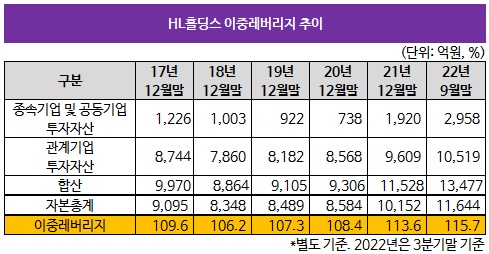

이익참가부사채 출자전환으로 제이제이한라는 부채를 자본으로 전환해 재무구조를 개선하는 효과가 있지만 HL홀딩스로서는 마음을 완전히 놓을 수 있는 상황은 아니다. 먼저 이익참가부사채로부터의 이자수익 발생효과가 사라진다. 이익참가부사채 표면이율은 이자 4.6%와 이익참가배당 6%를 합한 10.6%였다. 여기에 이중레버리지비율도 상승한다. 이중레버리지비율은 계열사 자금지원 여력을 나타내는 지표로 종속기업, 공동기업, 관계기업 투자자산을 자기자본으로 나눠 계산한다.

2021년말 HL홀딩스의 별도 기준 종속기업·공동기업 투자자산 1920억원과 관계기업 투자자산 9609억원의 합은 1조1528억원으로 이를 자기자본(1조152억원)으로 나눈 이중레버리지비율은 113.6%였다. 하지만 이익참가부사채 출자전환으로 지난해 3분기말 종속기업·공동기업 투자자산이 2958억원으로 증가했고 관계기업 투자자산이 1조519억원으로 늘면서 이를 자기자본(1조1644억원)으로 나눈 이중레버리지비율도 115.7%로 상승했다.

일반적으로 이중레버리지비율이 130% 이하면 계열사 자금지원 여력이 안정권으로 인식되지만 최근 꾸준히 상승하고 있는 점을 주목할 만하다. 2019년말과 2020년말 이중레버리지비율 107.3%와 108.4%였다. 특히 제이제이한라는 보유부지 전부를 아난티와의 JV에 넘긴 것은 아니다. 세인트포CC 주변 잔여 미개발부지에 대해서는 JV에 넘기지 않고 자체개발하거나 아난티 또는 신규 파트너를 유치해 개발할 계획을 밝힌 상태다. 향후 개발사업 진행에 따른 HL홀딩스의 추가 자금지원 가능성을 여전히 배제할 수 없는 셈이다.

HL홀딩스는 지난해 아난티를 끌어들여 제이제이한라 사업구조를 개편하는 승부수를 던졌다. 보유하고 있던 제이제이한라 이익참가부사채도 전액 출자전환했다. 제이제이한라의 재무구조는 개선됐지만 HL홀딩스로서는 이중레버리지비율이 상승해 계열사 자금지원 여력에 부담을 안게 됐다.

◇제이제이한라 투자지분 전액 손상처리…사업구조 개편 ‘승부수’

제이제이한라는 태생부터 HL그룹이 반기지 않았던 계열사다. 제주 세인트포 컨트리클럽(CC) 골프장과 콘도미니엄, 묘산봉관광단지 개발을 진행하다 글로벌 금융위기 여파로 회생절차에 진입했던 시행사 에니스를 HL홀딩스가 자회사로 떠안은 것이 제이제이한라다. HL디앤아이한라(HL D&I 한라)가 에니스의 개발사업에 프로젝트파이낸싱(PF) 채무보증을 제공하고 있었던 탓이다.

HL홀딩스가 2016년 3월 에니스를 인수하면서 막대한 자금이 소요됐다. HL홀딩스는 제이제이한라(당시 한라제주개발)를 500억원에 설립해 에니스 인수주체로 내세웠다. HL홀딩스와 HL디앤아이한라는 제이제이한라가 총액 1600억원 규모로 발행한 이익참가부사채를 800억원어치씩 인수했다. 여기에 제이제이한라가 900억원 규모 인수금융을 조달하면서 HL홀딩스가 제이제이한라 주식 전량을 담보로 제공하고 자금보충 약정까지 체결했다.

이후 HL홀딩스는 제이제이한라를 털어내기 위해 보유자산 매각을 추진하기도 했다. PF 채무보증에 나섰다가 HL디앤아이한라가 떠안은 또다른 골프장인 여주 세라지오CC와 세인트포CC를 묶어 패키지 매각을 추진했지만 세라지오CC만 2021년 7월 1530억원에 매각했다. 세라지오CC를 보유했던 HL디앤아이한라는 유동성을 확보했지만 HL홀딩스 별도 기준으로는 영향이 제한적이었다.

HL홀딩스는 제이제이한라의 미미한 현금창출력과 열악한 재무구조에 골머리를 앓아왔다. 제이제이한라는 2016년부터 줄곧 잉여현금흐름(FCF)이 마이너스(-)를 기록한데다 2021년말 총차입금은 2703억원에 이르렀다. 2021년 골프장 업황 개선으로 한숨을 돌리기 직전인 2020년에는 당기순손실 지속으로 자본총계가 마이너스로 주저앉는 완전자본잠식에 빠지기도 했다.

이 때문에 HL홀딩스는 제이제이한라 투자지분에 대한 장부금액을 2018년부터 손상처리해왔다. 최초 500억원이었던 장부금액은 2018년말 308억원, 2019년말 191억원, 2020년말 18억원으로 줄었고 2021년말에는 이마저도 전액 손상처리하기에 이르렀다. 제이제이한라 투자지분을 ‘제로(0원)’로 평가한 것이다.

HL홀딩스가 승부수를 던진 것은 지난해다. 국내 리조트 개발업체 아난티를 파트너로 끌어들여 제이제이한라 사업구조 개편계획을 내놨다. 아난티와 공동설립한 조인트벤처(JV) 2개에 제이제이한라가 보유한 핵심자산을 양도하는 것이 핵심이다.

아난티 80%(80억원), 제이제이한라 20%(20억원)의 지분으로 설립하는 JV인 아난티한라에는 세인트포CC 골프장과 콘도미니엄을 1200억원에 양도한다. 아난티 70%(210억원), 제이제이한라 20%(60억원), 미래에셋캐피탈 10%(30억원)의 지분으로 설립하는 JV인 아난티제이제이에는 묘산봉관광단지 배후부지(제주시 구좌읍 김녕리 일원)를 650억원에 처분한다. 아난티제이제이는 묘산봉관광단지 해당 부지에 숙박시설과 문화시설 등을 건립한다.

◇이익참가부사채 출자전환…이중레버리지 부담 가중

2021년말 기준 제이제이한라의 총차입금은 2703억원이었다. 2017년 인수금융 리파이낸싱 등을 거치면서 장기차입금은 인수금융 총액 930억원과 HL디앤아이한라로부터 운전자금으로 끌어들인 173억원을 합한 1103억원이었다. 여기에 이익참가부사채 총액 1600억원이 있었다. 하지만 제이제이한라는 지난해 3월 만기가 도래한 이익참가부사채를 2028년 3월로 연장하면서 HL홀딩스와 HL디앤아이한라 각 1040억원의 총액 2080억원으로 증액했다.

이어 HL홀딩스는 5월 제이제이한라의 1050억원 규모 유상증자에 보유 이익참가부사채를 상계(출자전환)하는 방식으로 참여했다. HL홀딩스는 제이제이한라 투자지분에 대한 장부금액을 기존 0원에서 유상증자 이후 997억원으로 재평가했다. HL디앤아이한라는 이익참가부사채를 그대로 보유한다. 제이제이한라는 자산매각 자금과 HL홀딩스 유상증자 자금으로 인수금융 총액 930억원을 먼저 상환해 재무구조를 추가 개선할 예정이다.

이익참가부사채 출자전환으로 제이제이한라는 부채를 자본으로 전환해 재무구조를 개선하는 효과가 있지만 HL홀딩스로서는 마음을 완전히 놓을 수 있는 상황은 아니다. 먼저 이익참가부사채로부터의 이자수익 발생효과가 사라진다. 이익참가부사채 표면이율은 이자 4.6%와 이익참가배당 6%를 합한 10.6%였다. 여기에 이중레버리지비율도 상승한다. 이중레버리지비율은 계열사 자금지원 여력을 나타내는 지표로 종속기업, 공동기업, 관계기업 투자자산을 자기자본으로 나눠 계산한다.

2021년말 HL홀딩스의 별도 기준 종속기업·공동기업 투자자산 1920억원과 관계기업 투자자산 9609억원의 합은 1조1528억원으로 이를 자기자본(1조152억원)으로 나눈 이중레버리지비율은 113.6%였다. 하지만 이익참가부사채 출자전환으로 지난해 3분기말 종속기업·공동기업 투자자산이 2958억원으로 증가했고 관계기업 투자자산이 1조519억원으로 늘면서 이를 자기자본(1조1644억원)으로 나눈 이중레버리지비율도 115.7%로 상승했다.

일반적으로 이중레버리지비율이 130% 이하면 계열사 자금지원 여력이 안정권으로 인식되지만 최근 꾸준히 상승하고 있는 점을 주목할 만하다. 2019년말과 2020년말 이중레버리지비율 107.3%와 108.4%였다. 특히 제이제이한라는 보유부지 전부를 아난티와의 JV에 넘긴 것은 아니다. 세인트포CC 주변 잔여 미개발부지에 대해서는 JV에 넘기지 않고 자체개발하거나 아난티 또는 신규 파트너를 유치해 개발할 계획을 밝힌 상태다. 향후 개발사업 진행에 따른 HL홀딩스의 추가 자금지원 가능성을 여전히 배제할 수 없는 셈이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >