시멘트시장 지각변동…M&A로 잡은 ‘승기’

[시장재편]①쌍용·한일·아세아, M&A 성공에 점유율 확대…성신은 ‘위축’

편집자주

‘피어 프레셔(Peer Pressure)’란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

국내 시멘트 제조시장에서 ‘빅(BIG) 3’ 체제가 공고해진 데는 2017년까지 이어진 일련의 시멘트업체간 인수합병(M&A)이 주효했다. IMF(국제통화기금) 외환위기에서 촉발된 시멘트시장 재편은 한국산업은행 중심의 채권단 워크아웃과 사모투자펀드(PEF)의 참여로 활발히 전개됐고 여기서 승기를 잡은 업체들이 ‘BIG 3’에 안착했다.

쌍용C&E는 대한시멘트를 자회사로 편입하면서 시장점유율 1위 자리를 공고히 했고 한일시멘트는 한일현대시멘트를 품에 안으면서 2위 자리를 유지했다. 아세아시멘트는 한라시멘트를 인수하면서 단숨에 3위로 뛰어올랐다.

◇M&A 성공에 시멘트 ‘BIG 3’ 체제 구축…쌍용C&E 점유율 1위 ‘굳건’

국내 시멘트시장은 대표적인 과점시장이다. 한국시멘트협회의 2021년 통계에 따르면 시멘트 제조업체는 10여개가 존재하지만 쌍용C&E(+대한시멘트), 한일시멘트(+한일현대시멘트), 아세아시멘트(+한라시멘트), 삼표시멘트, 성신양회 등 이른바 ‘BIG 5’의 합산 시멘트 출하량이 전체 시장의 94.6%를 점유할 만큼 높은 의존도를 보이고 있다.

특히 시멘트 출하량 상위 3개사인 ‘BIG 3’의 시장지배력이 높은 편이다. 쌍용C&E(+대한시멘트)의 2021년 시멘트 출하량은 1300만톤으로 가장 높은 25.8%의 점유율을 보이고 있다. 한일시멘트(+한일현대시멘트)가 22.0%(1109만톤)로 뒤를 따르며 아세아시멘트(+한라시멘트)가 17.7%(890만톤)로 그 다음이다. ‘BIG 3’ 합산 점유율은 65.5%다.

국내에 시멘트업체가 속속 들어서기 시작한 것은 경제개발이 본격화된 1960년대부터다. 경제개발이 힘을 받으려면 대표적인 기간산업인 시멘트산업 육성이 필수적이었다. 이런 기조에 따라 1957년 아세아시멘트, 1961년 한일시멘트, 1962년 쌍용C&E(당시 쌍용양회), 1969년 한일현대시멘트(당시 현대시멘트), 1978년 한라시멘트 등이 잇따라 설립됐다.

하지만 ‘BIG 3’가 시장지배력을 갖춘 배경을 알려면 2015년부터 2017년까지 이어진 대대적인 시멘트시장 재편과정을 봐야한다. ‘BIG 3’는 당시 재편과정에서 적극적인 M&A로 시장점유율을 끌어올린 공통점이 있다. IMF 외환위기로 부실화된 시멘트업체에 채권단으로 나섰던 산업은행이 업체간 M&A를 촉발시켰고 사모투자펀드(PEF)가 뛰어들면서 시장재편이 활발히 전개됐다. 제품간 차별성이 거의 없는 시멘트시장 특성 때문에 M&A로 몸집을 불려 수익성을 끌어올리려는 제조업체들의 수요가 겹쳤다.

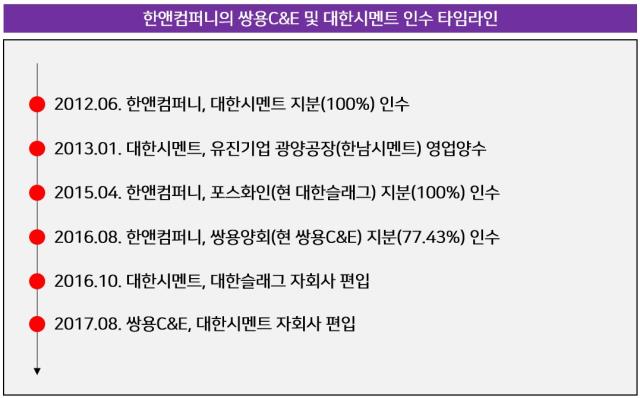

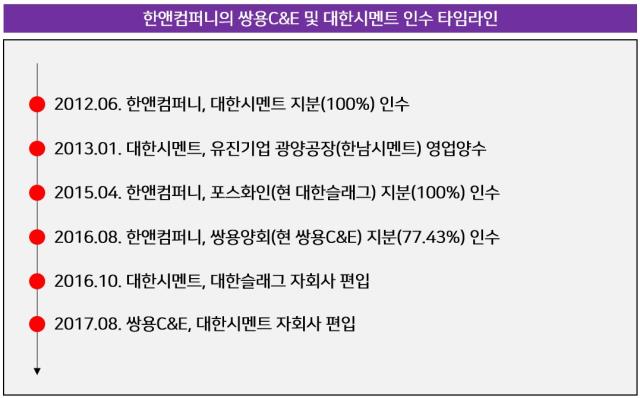

쌍용C&E가 시멘트시장 선도업체로 올라선 데도 PEF의 역할이 컸다. 국내 PEF 운용사 한앤컴퍼니(한앤코)가 시멘트시장에 처음 진출한 것은 2012년 대한시멘트를 인수하면서부터다. 한앤코는 2013년 유진기업 광양 슬래그시멘트 공장(한남시멘트)을 영업양수하고 2015년 인수한 포스코 계열 슬래그파우더(슬래그시멘트 원료) 생산업체 대한슬래그(당시 포스화인)를 2016년 자회사로 붙이는 방법으로 대한시멘트 덩치를 키웠다.

특히 2016년 당시에도 시장점유율 1위였던 쌍용C&E 인수에 성공한 것이 결정적이었다. 앞서 쌍용C&E는 IMF 외환위기 이후 산업은행 중심의 채권단을 맞아들였고 2000년 김석원 전 쌍용그룹 회장 일가는 일본 태평양시멘트에 경영권 지분을 매각했다. 하지만 이후 출자전환으로 합산 지분율 46.1%로 사실상 1대 주주였던 산업은행 등 4개사로 구성된 출자전환주식매각협의회가 2015년 지분전량 매각을 추진했다.

당시 매각협의회 구성원으로 10%의 지분을 보유하고 있던 한앤코가 매각협의회 지분전량을 2016년 4월 인수하고 태평양시멘트 지분(32.6%)까지 그해 8월 사들이면서 쌍용C&E 경영권을 손에 쥐었다. 한앤코는 2017년 8월 대한시멘트를 쌍용C&E 완전자회사로 편입시키면서 시멘트업계 점유율 1위 자리를 공고히 했다.

◇한일·아세아 몸집 키우기 ‘신의 한수’…M&A 소외 삼표·성신은 ‘위축’

한일시멘트는 창업주 고(故) 허채경 선대회장 일가가 현재도 경영권을 유지하고 있다. 장남 허정섭 명예회장, 3남 허동섭 전 회장, 4남 허남섭 전 회장으로 형제경영을 이어오다 2016년부터 장손인 허기호 회장이 경영을 책임지고 있다. 한일시멘트도 시멘트시장 재편시기 M&A에 성공하면서 시장지배력을 유지하는 데 성공했다.

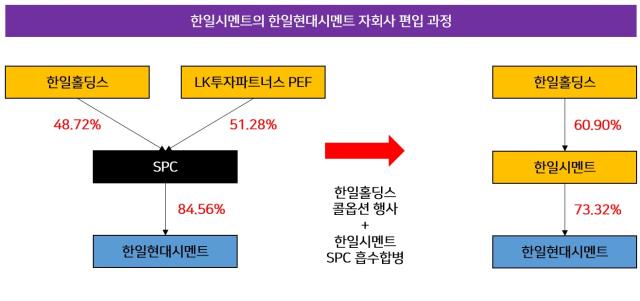

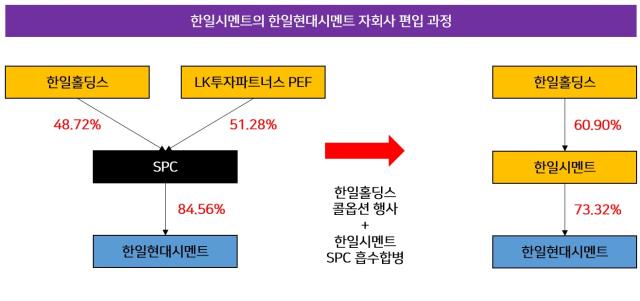

당시에도 시장점유율 2위였던 한일시멘트는 2015년 쌍용C&E 인수전에 참여했지만 고배를 마셨고 이후 한일현대시멘트로 눈을 돌렸다. 한일현대시멘트는 1969년 현대건설 시멘트사업부를 모태로 출범해 범현대가(家) 정몽선 성우그룹 회장이 이끌고 있었지만 2010년 워크아웃이 개시되면서 산업은행 중심 채권단의 경영개입이 시작됐다. 이후 출자전환으로 주주에 등극한 채권단은 2017년 한일현대시멘트 지분매각을 개시했고 PEF 운용사 LK투자파트너스와 컨소시엄을 맺은 한일시멘트가 인수전의 승자가 됐다.

최초에는 지주사인 한일홀딩스가 48.7%, LK투자파트너스 PEF가 51.3%의 지분율로 설립한 특수목적법인(SPC)이 한일현대시멘트 경영권을 인수하는 형태였지만 2019년 한일홀딩스가 LK투자파트너스 PEF 보유지분 전량에 대한 콜옵션을 행사하면서 SPC 지분 100%를 확보했다. 이어 2020년 한일시멘트가 SPC를 흡수합병하면서 한일현대시멘트는 한일시멘트의 자회사로 편입됐다.

아세아시멘트도 창업주 고 이동녕 전 회장 일가가 경영권을 이어오고 있다. 차남 이병무 전 회장이 계열분리로 아세아시멘트를 이끌게 됐으며 현재는 이병무 전 회장의 장남인 이훈범 회장이 바통을 넘겨받은 상태다. 특히 아세아시멘트는 시멘트시장 재편 때 마지막 매물이었던 한라시멘트를 인수하면서 시장점유율을 단숨에 3위로 끌어올리는 데 성공했다.

아세아시멘트 피인수 이전에 한라시멘트는 한 차례 손바뀜을 거쳤다. 기존 주인이었던 한라그룹이 1999년 구조조정을 거치면서 한라시멘트는 2000년 프랑스 건자재업체 라파즈그룹에 매각됐다. 하지만 라파즈그룹이 2015년 동양그룹 부실로 매물로 나온 동양시멘트 인수전에서 발을 빼는 등 국내 시멘트시장에서 몸집을 키우는 데 실패하면서 2016년 PEF 운용사 글랜우드PE-베어링PEA 컨소시엄에 한라시멘트 경영권을 넘겼다.

베어링PEA는 이듬해인 2017년 글랜우드PE 보유지분까지 모두 확보하면서 한라시멘트 경영권을 단독 확보했다. 베어링PEA는 직후 매각을 개시했고 아세아시멘트는 인수전을 완주하면서 2018년 1월 한라시멘트를 자회사로 편입했다.

2015년 동양시멘트 인수전에서는 산업은행PE를 재무적투자자(FI)로 초청한 레미콘 제조업체 삼표그룹이 승리하면서 동양시멘트가 삼표시멘트로 재출범했다. 하지만 삼표시멘트는 이후 시멘트업체 M&A에 나서지 않으면서 시멘트 출하량 기준 점유율 15.0%로 상위 4위를 기록해 ‘BIG 3’에서는 멀어졌다. 성신양회는 취약한 재무상태로 시멘트시장 재편과정에서 소외되면서 점유율 14.1%로 상위 5위에 머무르고 있다.

쌍용C&E는 대한시멘트를 자회사로 편입하면서 시장점유율 1위 자리를 공고히 했고 한일시멘트는 한일현대시멘트를 품에 안으면서 2위 자리를 유지했다. 아세아시멘트는 한라시멘트를 인수하면서 단숨에 3위로 뛰어올랐다.

◇M&A 성공에 시멘트 ‘BIG 3’ 체제 구축…쌍용C&E 점유율 1위 ‘굳건’

국내 시멘트시장은 대표적인 과점시장이다. 한국시멘트협회의 2021년 통계에 따르면 시멘트 제조업체는 10여개가 존재하지만 쌍용C&E(+대한시멘트), 한일시멘트(+한일현대시멘트), 아세아시멘트(+한라시멘트), 삼표시멘트, 성신양회 등 이른바 ‘BIG 5’의 합산 시멘트 출하량이 전체 시장의 94.6%를 점유할 만큼 높은 의존도를 보이고 있다.

특히 시멘트 출하량 상위 3개사인 ‘BIG 3’의 시장지배력이 높은 편이다. 쌍용C&E(+대한시멘트)의 2021년 시멘트 출하량은 1300만톤으로 가장 높은 25.8%의 점유율을 보이고 있다. 한일시멘트(+한일현대시멘트)가 22.0%(1109만톤)로 뒤를 따르며 아세아시멘트(+한라시멘트)가 17.7%(890만톤)로 그 다음이다. ‘BIG 3’ 합산 점유율은 65.5%다.

국내에 시멘트업체가 속속 들어서기 시작한 것은 경제개발이 본격화된 1960년대부터다. 경제개발이 힘을 받으려면 대표적인 기간산업인 시멘트산업 육성이 필수적이었다. 이런 기조에 따라 1957년 아세아시멘트, 1961년 한일시멘트, 1962년 쌍용C&E(당시 쌍용양회), 1969년 한일현대시멘트(당시 현대시멘트), 1978년 한라시멘트 등이 잇따라 설립됐다.

하지만 ‘BIG 3’가 시장지배력을 갖춘 배경을 알려면 2015년부터 2017년까지 이어진 대대적인 시멘트시장 재편과정을 봐야한다. ‘BIG 3’는 당시 재편과정에서 적극적인 M&A로 시장점유율을 끌어올린 공통점이 있다. IMF 외환위기로 부실화된 시멘트업체에 채권단으로 나섰던 산업은행이 업체간 M&A를 촉발시켰고 사모투자펀드(PEF)가 뛰어들면서 시장재편이 활발히 전개됐다. 제품간 차별성이 거의 없는 시멘트시장 특성 때문에 M&A로 몸집을 불려 수익성을 끌어올리려는 제조업체들의 수요가 겹쳤다.

쌍용C&E가 시멘트시장 선도업체로 올라선 데도 PEF의 역할이 컸다. 국내 PEF 운용사 한앤컴퍼니(한앤코)가 시멘트시장에 처음 진출한 것은 2012년 대한시멘트를 인수하면서부터다. 한앤코는 2013년 유진기업 광양 슬래그시멘트 공장(한남시멘트)을 영업양수하고 2015년 인수한 포스코 계열 슬래그파우더(슬래그시멘트 원료) 생산업체 대한슬래그(당시 포스화인)를 2016년 자회사로 붙이는 방법으로 대한시멘트 덩치를 키웠다.

특히 2016년 당시에도 시장점유율 1위였던 쌍용C&E 인수에 성공한 것이 결정적이었다. 앞서 쌍용C&E는 IMF 외환위기 이후 산업은행 중심의 채권단을 맞아들였고 2000년 김석원 전 쌍용그룹 회장 일가는 일본 태평양시멘트에 경영권 지분을 매각했다. 하지만 이후 출자전환으로 합산 지분율 46.1%로 사실상 1대 주주였던 산업은행 등 4개사로 구성된 출자전환주식매각협의회가 2015년 지분전량 매각을 추진했다.

당시 매각협의회 구성원으로 10%의 지분을 보유하고 있던 한앤코가 매각협의회 지분전량을 2016년 4월 인수하고 태평양시멘트 지분(32.6%)까지 그해 8월 사들이면서 쌍용C&E 경영권을 손에 쥐었다. 한앤코는 2017년 8월 대한시멘트를 쌍용C&E 완전자회사로 편입시키면서 시멘트업계 점유율 1위 자리를 공고히 했다.

◇한일·아세아 몸집 키우기 ‘신의 한수’…M&A 소외 삼표·성신은 ‘위축’

한일시멘트는 창업주 고(故) 허채경 선대회장 일가가 현재도 경영권을 유지하고 있다. 장남 허정섭 명예회장, 3남 허동섭 전 회장, 4남 허남섭 전 회장으로 형제경영을 이어오다 2016년부터 장손인 허기호 회장이 경영을 책임지고 있다. 한일시멘트도 시멘트시장 재편시기 M&A에 성공하면서 시장지배력을 유지하는 데 성공했다.

당시에도 시장점유율 2위였던 한일시멘트는 2015년 쌍용C&E 인수전에 참여했지만 고배를 마셨고 이후 한일현대시멘트로 눈을 돌렸다. 한일현대시멘트는 1969년 현대건설 시멘트사업부를 모태로 출범해 범현대가(家) 정몽선 성우그룹 회장이 이끌고 있었지만 2010년 워크아웃이 개시되면서 산업은행 중심 채권단의 경영개입이 시작됐다. 이후 출자전환으로 주주에 등극한 채권단은 2017년 한일현대시멘트 지분매각을 개시했고 PEF 운용사 LK투자파트너스와 컨소시엄을 맺은 한일시멘트가 인수전의 승자가 됐다.

최초에는 지주사인 한일홀딩스가 48.7%, LK투자파트너스 PEF가 51.3%의 지분율로 설립한 특수목적법인(SPC)이 한일현대시멘트 경영권을 인수하는 형태였지만 2019년 한일홀딩스가 LK투자파트너스 PEF 보유지분 전량에 대한 콜옵션을 행사하면서 SPC 지분 100%를 확보했다. 이어 2020년 한일시멘트가 SPC를 흡수합병하면서 한일현대시멘트는 한일시멘트의 자회사로 편입됐다.

아세아시멘트도 창업주 고 이동녕 전 회장 일가가 경영권을 이어오고 있다. 차남 이병무 전 회장이 계열분리로 아세아시멘트를 이끌게 됐으며 현재는 이병무 전 회장의 장남인 이훈범 회장이 바통을 넘겨받은 상태다. 특히 아세아시멘트는 시멘트시장 재편 때 마지막 매물이었던 한라시멘트를 인수하면서 시장점유율을 단숨에 3위로 끌어올리는 데 성공했다.

아세아시멘트 피인수 이전에 한라시멘트는 한 차례 손바뀜을 거쳤다. 기존 주인이었던 한라그룹이 1999년 구조조정을 거치면서 한라시멘트는 2000년 프랑스 건자재업체 라파즈그룹에 매각됐다. 하지만 라파즈그룹이 2015년 동양그룹 부실로 매물로 나온 동양시멘트 인수전에서 발을 빼는 등 국내 시멘트시장에서 몸집을 키우는 데 실패하면서 2016년 PEF 운용사 글랜우드PE-베어링PEA 컨소시엄에 한라시멘트 경영권을 넘겼다.

베어링PEA는 이듬해인 2017년 글랜우드PE 보유지분까지 모두 확보하면서 한라시멘트 경영권을 단독 확보했다. 베어링PEA는 직후 매각을 개시했고 아세아시멘트는 인수전을 완주하면서 2018년 1월 한라시멘트를 자회사로 편입했다.

2015년 동양시멘트 인수전에서는 산업은행PE를 재무적투자자(FI)로 초청한 레미콘 제조업체 삼표그룹이 승리하면서 동양시멘트가 삼표시멘트로 재출범했다. 하지만 삼표시멘트는 이후 시멘트업체 M&A에 나서지 않으면서 시멘트 출하량 기준 점유율 15.0%로 상위 4위를 기록해 ‘BIG 3’에서는 멀어졌다. 성신양회는 취약한 재무상태로 시멘트시장 재편과정에서 소외되면서 점유율 14.1%로 상위 5위에 머무르고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >