상폐 앞둔 쌍용C&E, 눈에 띄게 떨어진 재무체력

올 1분기 공개매수에 3350억 지출...부채비율 16년 만에 최대

편집자주

유동성은 기업 재무 전략 방향성을 가늠할 수 있는 지표 중 하나다. 유동성 진단 없이 투자·조달·상환 전략을 설명할 수 없다. 재무 전략에 맞춰 현금 유출과 유입을 조절해 유동성을 늘리기도 하고, 줄이기도 한다. THE CFO가 유동성과 현금흐름을 중심으로 기업의 전략을 살펴본다.

지난해 자회사 쌍용레미콘 지분과 토지 매각 등으로 회복된 쌍용C&E의 재무체력이 올 들어 다시 저하됐다. 오는 7월 상장폐지를 위한 주식 공개매수에 3000여억원이 투입돼 차입부담이 커진 영향이다. 주식을 사들인 만큼 자기자본이 줄어든 점도 재무건전성 지표를 악화한 요인으로 지목된다.

◇부채비율, 2008년 이후 가장 최대...주식 공개매수 과정서 차입부담↑

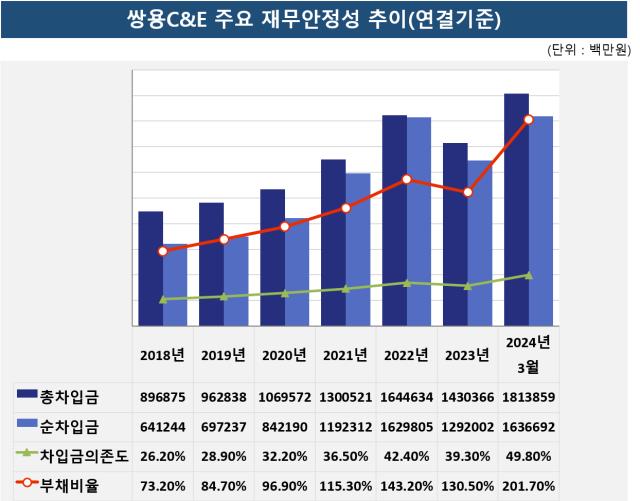

쌍용C&E의 올해 1분기 말 연결기준 총차입금은 1조8138억원이다. 2023년 말보다 3835억원가량 증가했다. 그간 차입금 증감 추이를 고려하면 1분기만에 이 정도 증가세를 보인 건 이례적이다.

이에 따라 재무안정성 지표도 저하했다. 부채비율은 2023년 말 130.5%에서 올 1분기 말 201.7%로 올랐다. 쌍용C&E의 부채비율이 200%를 넘어선 건 2008년 이후 16년 만이다. 차입금의존도는 2023년 말 39.3%에서 49.8%로 늘었다. 이 또한 지난 몇 년 사이의 수치와 비교하면 가중한 수준이다.

쌍용C&E는 작년 9월 종속회사인 쌍용레미콘의 지분 76.9%와 쌍용레미콘에 임대한 토지를 장원레미콘에 3856억원에 매각해 재무지표가 회복세를 보였다. 올해 다시 재무부담이 커진 건 쌍용C&E의 최대주주인 한앤코시멘트홀딩스(한앤컴퍼니 특수목적법인)가 쌍용C&E를 완전자회사로 편입하고 상장폐지를 추진하는 과정에서 주식 공개매수에 대규모 자금이 투입된 영향이다.

공개매수는 지난 2월 5일부터 3월 6일까지 추진됐고 매수대금은 7029억원이었다. 이 중 쌍용C&E가 투입한 금액은 3350억원이다. 쌍용C&E의 주식 공개매수는 자기자본을 줄여 부채비율 증가 폭을 키웠다.

한앤코시멘트홀딩스의 쌍용C&E 지분(78.48%)은 공개매수 이후 84.81%(올 1분기 말 기준)로 올랐다. 쌍용C&E의 자기주식은 11.01%였다. 이후 쌍용C&E는 자기주식을 소각해 한앤코시멘트홀딩스의 쌍용C&E 지분은 이달 초 97%로 올랐다. 상장폐지를 위한 요건(지분 95% 이상)은 충족한 셈이다.

한앤코시멘트홀딩스는 이달 말까지 공개매수에 응하지 않은 쌍용C&E 주주의 소유 주식을 교부금 주식교환 방식으로 취득한 후 내달 9일 쌍용C&E 상장폐지를 완료한다는 방침이다.

◇최대주주 한앤컴퍼니, 쌍용C&E 배당성향 확대 가능성

쌍용C&E가 2019년부터 분기당 약 500억원대의 배당을 꾸준히 해온 점을 고려하면 재무부담이 단기간 내에 완화되지 않을 수 있다는 분석이 나온다. 실제로 쌍용C&E는 2019년부터 2022년까지 매년 2100억~2200억원 규모의 배당금을 지출해왔다. 작년에는 1601억원을 배당했다.

신용평가사들은 한앤코시멘트홀딩스가 쌍용C&E 상장폐지 과정에서 늘어난 금융비용을 배당 성향 확대로 충당할 가능성을 배제할 수 없다고 본다. 실제로 최대주주가 사모펀드인 경우 확장적 배당 정책을 채택하는 경우가 많다. 한앤코시멘트홀딩스는 쌍용C&E 주식 공개매수를 위한 실탄 마련을 위해 올 1분기 중 2800억원의 차입금을 조달했다.

대규모 자본적지출(CAPEX)이 상당 부분 마무리됐다는 점은 재무적 측면에서 긍정적이다. 쌍용C&E는 2019년부터 2022년까지 순환자원 활용 관련 설비투자에 약 3000억원을 지출해왔으나 작년을 기점으로 투자부담이 크게 줄었다.

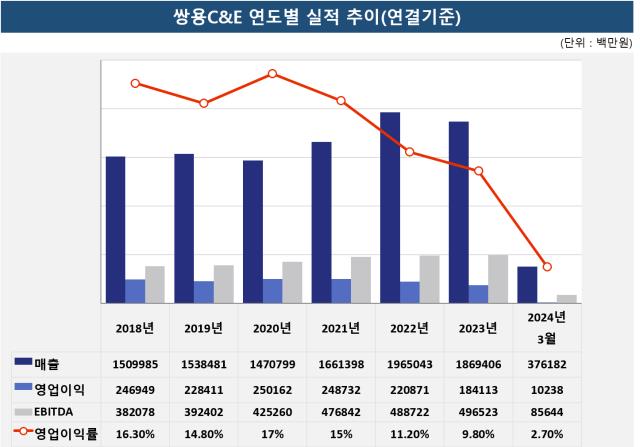

쌍용C&E의 올해 현금창출력은 작년보다는 낮아질 것으로 예상된다. 올해 건설경기 침체가 지속하면서 쌍용C&E의 1분기 연결기준 매출은 전년 동기 대비 11.1% 감소한 3762억원을 기록했다. 매년 10%를 훌쩍 넘던 영업이익률은 2.7%까지 떨어졌다.

다만 쌍용C&E의 시멘트 판가 추가 인상(2023년 11월), 국내 시장 지위(점유율 약 20%), 시멘트 시장의 과점구조 등을 종합적으로 고려하면 수익성이 더 악화하지는 않을 것이란 관측도 나온다.

올 1분기 말 기준 쌍용C&E의 현금성자산은 1763억원이다. 1년 내 갚아야 하는 단기차입금이 6406억원이라 상환 부담이 높다. 그러나 연간 4000억원 규모의 상각전영업이익(EBITDA)을 거두고 있는 데다 1조8000억원 규모의 유·무형 자산과 투자 부동산이 차입에 대한 담보로 잡혀있어 차환리스크는 크지 않다고 신용평가사들은 분석한다.

◇부채비율, 2008년 이후 가장 최대...주식 공개매수 과정서 차입부담↑

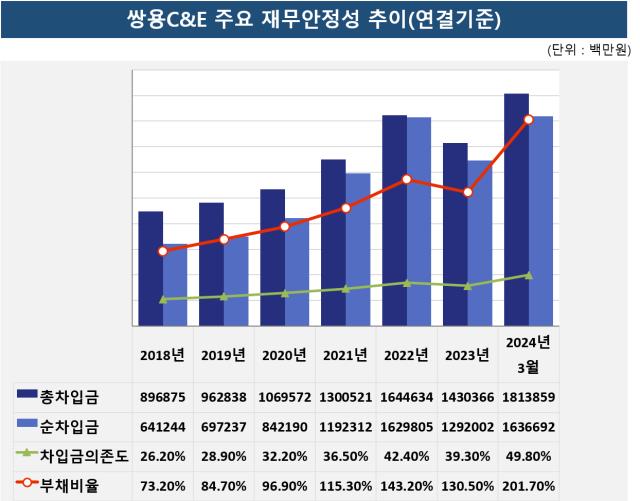

쌍용C&E의 올해 1분기 말 연결기준 총차입금은 1조8138억원이다. 2023년 말보다 3835억원가량 증가했다. 그간 차입금 증감 추이를 고려하면 1분기만에 이 정도 증가세를 보인 건 이례적이다.

이에 따라 재무안정성 지표도 저하했다. 부채비율은 2023년 말 130.5%에서 올 1분기 말 201.7%로 올랐다. 쌍용C&E의 부채비율이 200%를 넘어선 건 2008년 이후 16년 만이다. 차입금의존도는 2023년 말 39.3%에서 49.8%로 늘었다. 이 또한 지난 몇 년 사이의 수치와 비교하면 가중한 수준이다.

쌍용C&E는 작년 9월 종속회사인 쌍용레미콘의 지분 76.9%와 쌍용레미콘에 임대한 토지를 장원레미콘에 3856억원에 매각해 재무지표가 회복세를 보였다. 올해 다시 재무부담이 커진 건 쌍용C&E의 최대주주인 한앤코시멘트홀딩스(한앤컴퍼니 특수목적법인)가 쌍용C&E를 완전자회사로 편입하고 상장폐지를 추진하는 과정에서 주식 공개매수에 대규모 자금이 투입된 영향이다.

공개매수는 지난 2월 5일부터 3월 6일까지 추진됐고 매수대금은 7029억원이었다. 이 중 쌍용C&E가 투입한 금액은 3350억원이다. 쌍용C&E의 주식 공개매수는 자기자본을 줄여 부채비율 증가 폭을 키웠다.

한앤코시멘트홀딩스의 쌍용C&E 지분(78.48%)은 공개매수 이후 84.81%(올 1분기 말 기준)로 올랐다. 쌍용C&E의 자기주식은 11.01%였다. 이후 쌍용C&E는 자기주식을 소각해 한앤코시멘트홀딩스의 쌍용C&E 지분은 이달 초 97%로 올랐다. 상장폐지를 위한 요건(지분 95% 이상)은 충족한 셈이다.

한앤코시멘트홀딩스는 이달 말까지 공개매수에 응하지 않은 쌍용C&E 주주의 소유 주식을 교부금 주식교환 방식으로 취득한 후 내달 9일 쌍용C&E 상장폐지를 완료한다는 방침이다.

◇최대주주 한앤컴퍼니, 쌍용C&E 배당성향 확대 가능성

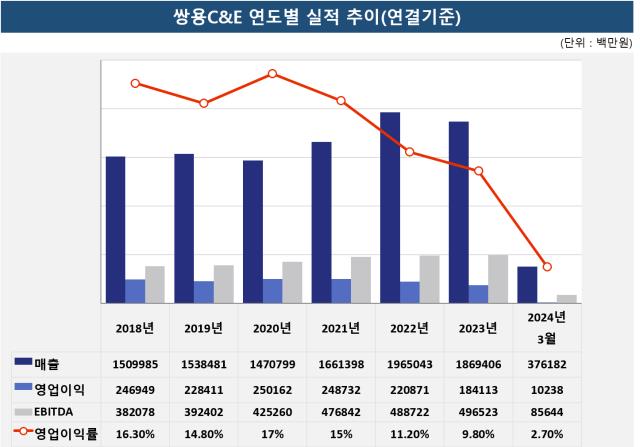

쌍용C&E가 2019년부터 분기당 약 500억원대의 배당을 꾸준히 해온 점을 고려하면 재무부담이 단기간 내에 완화되지 않을 수 있다는 분석이 나온다. 실제로 쌍용C&E는 2019년부터 2022년까지 매년 2100억~2200억원 규모의 배당금을 지출해왔다. 작년에는 1601억원을 배당했다.

신용평가사들은 한앤코시멘트홀딩스가 쌍용C&E 상장폐지 과정에서 늘어난 금융비용을 배당 성향 확대로 충당할 가능성을 배제할 수 없다고 본다. 실제로 최대주주가 사모펀드인 경우 확장적 배당 정책을 채택하는 경우가 많다. 한앤코시멘트홀딩스는 쌍용C&E 주식 공개매수를 위한 실탄 마련을 위해 올 1분기 중 2800억원의 차입금을 조달했다.

대규모 자본적지출(CAPEX)이 상당 부분 마무리됐다는 점은 재무적 측면에서 긍정적이다. 쌍용C&E는 2019년부터 2022년까지 순환자원 활용 관련 설비투자에 약 3000억원을 지출해왔으나 작년을 기점으로 투자부담이 크게 줄었다.

쌍용C&E의 올해 현금창출력은 작년보다는 낮아질 것으로 예상된다. 올해 건설경기 침체가 지속하면서 쌍용C&E의 1분기 연결기준 매출은 전년 동기 대비 11.1% 감소한 3762억원을 기록했다. 매년 10%를 훌쩍 넘던 영업이익률은 2.7%까지 떨어졌다.

다만 쌍용C&E의 시멘트 판가 추가 인상(2023년 11월), 국내 시장 지위(점유율 약 20%), 시멘트 시장의 과점구조 등을 종합적으로 고려하면 수익성이 더 악화하지는 않을 것이란 관측도 나온다.

올 1분기 말 기준 쌍용C&E의 현금성자산은 1763억원이다. 1년 내 갚아야 하는 단기차입금이 6406억원이라 상환 부담이 높다. 그러나 연간 4000억원 규모의 상각전영업이익(EBITDA)을 거두고 있는 데다 1조8000억원 규모의 유·무형 자산과 투자 부동산이 차입에 대한 담보로 잡혀있어 차환리스크는 크지 않다고 신용평가사들은 분석한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >