애경케미칼, 마이너스 자본이익률 '경고등'

2021년 14% 고점, 최근 4개 분기 0.3%…피어대비 '평균치'

편집자주

인풋과 아웃풋, 들인 돈에 비해 얼마나 큰 효용을 얻느냐는 투자자들의 기본 마인드셋이다. 기업도 마찬가지다. 기업가치를 평가할 때 가장 가시적인 방법은 자기자본 대비 얼마나 큰 '파이'를 만들어냈는 지를 알아보는 것이다. 이를 수치화한 것이 바로 자기자본이익률(ROE)이다. 글로벌 화학 기업 듀폰(Dupont)은 ROE를 순이익률·총자산회전율·레버리지비율로 나눠 ROE의 증감 요인을 분석한다. THE CFO는 국내 기업들의 ROE를 듀폰 분석법에 기반해 해석해 봤다. 이를 통해 기업이 창출한 ROE의 배경과 숫자의 의미를 분석했다.

애경케미칼이 2021년 출범 후 처음으로 연간 자기자본이익률(ROE) 마이너스를 기록할 가능성이 커졌다. 수년째 이어지고 있는 화학산업 침체에 따른 수익성 저하 탓이다. 다만 피어그룹 대비로는 평균치 수준인 점이 불행 중 다행이다. 향후에는 신사업을 본격화해 수익성 개선에 나서겠다는 계획이다.

◇화학산업 침체 순이익률 지속 하락, 시총 55% 감소

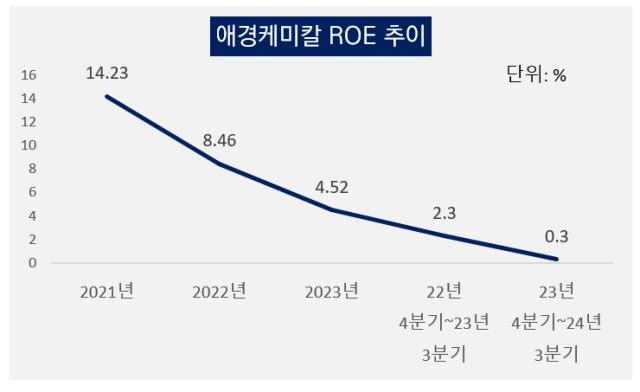

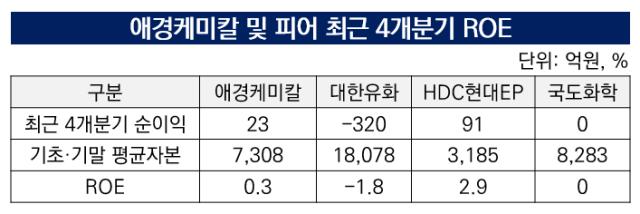

18일 금융감독원 전자공시시스템에 따르면 애경케미칼의 최근 4개 분기(2023년 4분기~2024년 3분기) 연결 재무제표 기준 ROE는 약 0.3%다. 재무상태표의 지배주주 귀속 순이익을 기초·기말 지배주주 귀속 자기자본의 평균값으로 나눠 도출한 값이다.

이 회사의 직전 4개 분기(2022년 4분기~2023년 3분기) ROE는 2.3%였다. 최근 ROE는 직전보다 2.0%포인트 하락한 셈이다.

이익이 급감하면서 ROE가 하락한 것으로 분석된다. 애경케미칼의 올해 3분기 누적 연결기준 매출과 영업이익은 각각 1조2832억원, 177억원으로 집계됐다. 지난해 동기대비 매출은 6.5% 감소했고 영업이익은 51.9% 줄었다. 외형 대비 이익 감소 폭이 훨씬 컸다.

특히 당기순손익의 경우 금융비용과 지분법 손실 등이 더해지면서 손실로 전환됐다. 3분기까지 1억6000만원의 순손실을 기록했다. 지난해 동기에는 300억원가량의 순이익이었다. 2021년 3사(애경유화·AK켐텍·애경화학) 합병으로 출범한 애경케미칼은 연간 기준 순손실을 기록한 적이 없었다.

'듀폰 분석'에 따르면 ROE에 영향을 미치는 변수로 순이익률을 비롯해 총자산회전율, 레버리지비율이 있다. 순이익이 크게 줄어들면서 ROE도 저하된 것으로 분석된다. 화학산업 전반의 침체 여파다. 회사의 실적은 2022년 최대 외형을 기록한 뒤 내리막에 접어들었다. 동시에 ROE도 우하향했다.

애경케미칼 출범 첫 해인 2021년 매출은 1조5700억원, 영업이익과 순이익은 각 933억원, 773억원을 기록했다. 2022년 매출은 2조원을 돌파한 2조1764억원에 달했다. 영업이익과 순이익은 각 951억원, 594억원이다. 지난해 매출은 1조7937억원, 영업익과 순이익은 451억원, 330억원이었다.

순이익 감소에 따라 순이익을 매출로 나눈 순이익률의 경우 2021년 4.9%에서 2022년 2.7%, 지난해 1.8%로 떨어졌다. ROE 또한 같은 기간 동안 14.2%에서 8.5%, 4.5%로 하락했다. 올해는 3분기까지 순손실을 기록한데다 4분기 실적 회복이 불투명해 마이너스 ROE 경고등이 켜졌다.

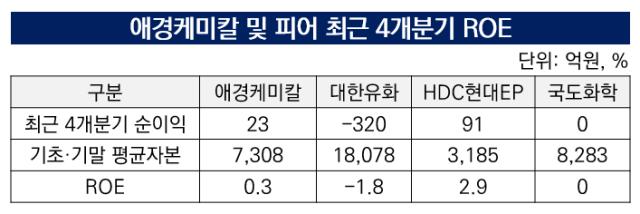

다만 애경케미칼은 피어그룹과 비교하면 딱 중간 수준의 ROE를 기록하는 것으로 파악됐다. 회사는 시가총액 약 3700억원으로 코스피 중형주로 분류된다. 시총 2조원을 상회하는 한화솔루션, 롯데케미칼, 금호석유화학 등의 대형주를 제외하면 피어그룹으로 국도화학, 대한유화, HDC현대EP가 꼽힌다. 이들 3개사는 애경케미칼이 2021년 3사 합병 당시 투자설명서에서 유사기업으로 꼽은 곳이다.

최근 4개 분기 대한유화의 ROE는 -1.8%로 집계됐다. 대한유화는 2022년(-7.7%)부터 마이너스 ROE를 기록해 왔다. 여전히 마이너스 수준이지만 당시 수치와 비교하면 개선된 셈이다. 애경케미칼이 지속 우하향한 것과는 일면 대조적이다.

HDC현대EP는 4개 분기 기준 플러스 ROE를 기록하고 있고 국도화학은 '0'을 나타냈다. 애경케미칼을 비롯해 4개 기업의 평균 ROE는 0.35%로 애경케미칼은 딱 중간에 위치한 셈이다.

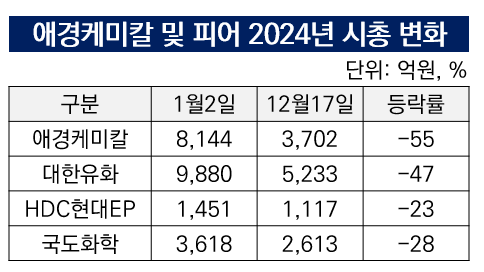

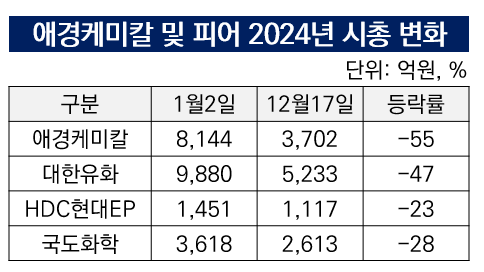

애경케미칼의 ROE 하락은 올 들어 시가총액이 크게 감소한 것과 궤를 같이한다. ROE는 주주의 투자금인 자본이 얼마의 이익으로 돌아왔는지를 나타내는 투자지표로 활용된다. 회사의 시총은 올해 첫 거래일 종가 기준 8144억원에서 지난 17일 3700억원으로 55% 감소했다. 피어그룹과 비교하면 시총 감소 폭이 가장 큰 것으로 나타났다.

◇2차전지용 하드카본 신사업 확대, ROE 개선 조준

순이익률을 제외한 총자산회전율이 ROE에 미친 영향은 미미한 것으로 평가된다. 애경케미칼의 총자산회전율은 최근 4개 분기(2023년 4분기~2024년 3분기) 기준 1.29회다. 직전 4개 분기(2022년 4분기~2023년 3분기)는 1.46회로 큰 차이는 없었다. 지난해 연간 기준 총자산회전율은 1.41회였다.

자산을 자본으로 나눈 레버리지비율의 경우 최근 4개 분기 기준 181%로 집계됐다. 직전 4개 분기 기준 171%였다. 부채의존도가 상승하면서 ROE 하락을 일부 방어한 것으로 해석할 수 있다.

기업 수익성이 계속 저하되는 가운데 애경케미칼은 최근 기업가치 제고 계획을 밝히면서 ROE 회복을 최우선 목표로 설정했다. 수익성을 강화해 2027년 8% 이상의 ROE를 달성하겠다며 구체적인 수치와 데드라인을 공개했다.

회사가 밝힌 수익성 강화 전략의 중추는 신사업 확장에 있다. 아라미드 섬유 핵심 원료인 TPC(Terephthaloyl Chloride)와 차세대 2차전지용 하드카본 사업을 새롭게 추진하고 있다. TPC는 2026년 양산에 돌입할 예정이고 음극재용 하드카본은 국내서 처음 개발을 매듭지어 수년 내 양산을 목표로 잡았다. 또 인수합병(M&A) 카드도 적극 검토한다는 계획이다.

◇화학산업 침체 순이익률 지속 하락, 시총 55% 감소

18일 금융감독원 전자공시시스템에 따르면 애경케미칼의 최근 4개 분기(2023년 4분기~2024년 3분기) 연결 재무제표 기준 ROE는 약 0.3%다. 재무상태표의 지배주주 귀속 순이익을 기초·기말 지배주주 귀속 자기자본의 평균값으로 나눠 도출한 값이다.

이 회사의 직전 4개 분기(2022년 4분기~2023년 3분기) ROE는 2.3%였다. 최근 ROE는 직전보다 2.0%포인트 하락한 셈이다.

이익이 급감하면서 ROE가 하락한 것으로 분석된다. 애경케미칼의 올해 3분기 누적 연결기준 매출과 영업이익은 각각 1조2832억원, 177억원으로 집계됐다. 지난해 동기대비 매출은 6.5% 감소했고 영업이익은 51.9% 줄었다. 외형 대비 이익 감소 폭이 훨씬 컸다.

특히 당기순손익의 경우 금융비용과 지분법 손실 등이 더해지면서 손실로 전환됐다. 3분기까지 1억6000만원의 순손실을 기록했다. 지난해 동기에는 300억원가량의 순이익이었다. 2021년 3사(애경유화·AK켐텍·애경화학) 합병으로 출범한 애경케미칼은 연간 기준 순손실을 기록한 적이 없었다.

'듀폰 분석'에 따르면 ROE에 영향을 미치는 변수로 순이익률을 비롯해 총자산회전율, 레버리지비율이 있다. 순이익이 크게 줄어들면서 ROE도 저하된 것으로 분석된다. 화학산업 전반의 침체 여파다. 회사의 실적은 2022년 최대 외형을 기록한 뒤 내리막에 접어들었다. 동시에 ROE도 우하향했다.

애경케미칼 출범 첫 해인 2021년 매출은 1조5700억원, 영업이익과 순이익은 각 933억원, 773억원을 기록했다. 2022년 매출은 2조원을 돌파한 2조1764억원에 달했다. 영업이익과 순이익은 각 951억원, 594억원이다. 지난해 매출은 1조7937억원, 영업익과 순이익은 451억원, 330억원이었다.

순이익 감소에 따라 순이익을 매출로 나눈 순이익률의 경우 2021년 4.9%에서 2022년 2.7%, 지난해 1.8%로 떨어졌다. ROE 또한 같은 기간 동안 14.2%에서 8.5%, 4.5%로 하락했다. 올해는 3분기까지 순손실을 기록한데다 4분기 실적 회복이 불투명해 마이너스 ROE 경고등이 켜졌다.

다만 애경케미칼은 피어그룹과 비교하면 딱 중간 수준의 ROE를 기록하는 것으로 파악됐다. 회사는 시가총액 약 3700억원으로 코스피 중형주로 분류된다. 시총 2조원을 상회하는 한화솔루션, 롯데케미칼, 금호석유화학 등의 대형주를 제외하면 피어그룹으로 국도화학, 대한유화, HDC현대EP가 꼽힌다. 이들 3개사는 애경케미칼이 2021년 3사 합병 당시 투자설명서에서 유사기업으로 꼽은 곳이다.

최근 4개 분기 대한유화의 ROE는 -1.8%로 집계됐다. 대한유화는 2022년(-7.7%)부터 마이너스 ROE를 기록해 왔다. 여전히 마이너스 수준이지만 당시 수치와 비교하면 개선된 셈이다. 애경케미칼이 지속 우하향한 것과는 일면 대조적이다.

HDC현대EP는 4개 분기 기준 플러스 ROE를 기록하고 있고 국도화학은 '0'을 나타냈다. 애경케미칼을 비롯해 4개 기업의 평균 ROE는 0.35%로 애경케미칼은 딱 중간에 위치한 셈이다.

애경케미칼의 ROE 하락은 올 들어 시가총액이 크게 감소한 것과 궤를 같이한다. ROE는 주주의 투자금인 자본이 얼마의 이익으로 돌아왔는지를 나타내는 투자지표로 활용된다. 회사의 시총은 올해 첫 거래일 종가 기준 8144억원에서 지난 17일 3700억원으로 55% 감소했다. 피어그룹과 비교하면 시총 감소 폭이 가장 큰 것으로 나타났다.

◇2차전지용 하드카본 신사업 확대, ROE 개선 조준

순이익률을 제외한 총자산회전율이 ROE에 미친 영향은 미미한 것으로 평가된다. 애경케미칼의 총자산회전율은 최근 4개 분기(2023년 4분기~2024년 3분기) 기준 1.29회다. 직전 4개 분기(2022년 4분기~2023년 3분기)는 1.46회로 큰 차이는 없었다. 지난해 연간 기준 총자산회전율은 1.41회였다.

자산을 자본으로 나눈 레버리지비율의 경우 최근 4개 분기 기준 181%로 집계됐다. 직전 4개 분기 기준 171%였다. 부채의존도가 상승하면서 ROE 하락을 일부 방어한 것으로 해석할 수 있다.

기업 수익성이 계속 저하되는 가운데 애경케미칼은 최근 기업가치 제고 계획을 밝히면서 ROE 회복을 최우선 목표로 설정했다. 수익성을 강화해 2027년 8% 이상의 ROE를 달성하겠다며 구체적인 수치와 데드라인을 공개했다.

회사가 밝힌 수익성 강화 전략의 중추는 신사업 확장에 있다. 아라미드 섬유 핵심 원료인 TPC(Terephthaloyl Chloride)와 차세대 2차전지용 하드카본 사업을 새롭게 추진하고 있다. TPC는 2026년 양산에 돌입할 예정이고 음극재용 하드카본은 국내서 처음 개발을 매듭지어 수년 내 양산을 목표로 잡았다. 또 인수합병(M&A) 카드도 적극 검토한다는 계획이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >