기준시가 vs 자산가치…상장사 합병비율 사례 보니

포스코인터·오뚜기·동원 등 자산가치 합병가액 산정 다수, 주주가치 보호 목적

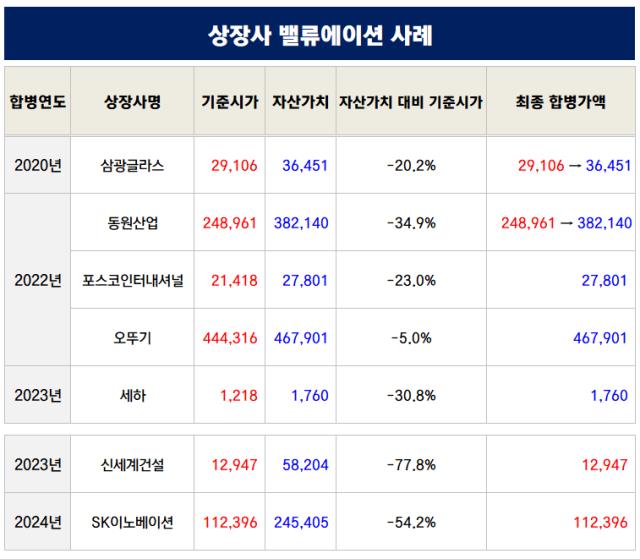

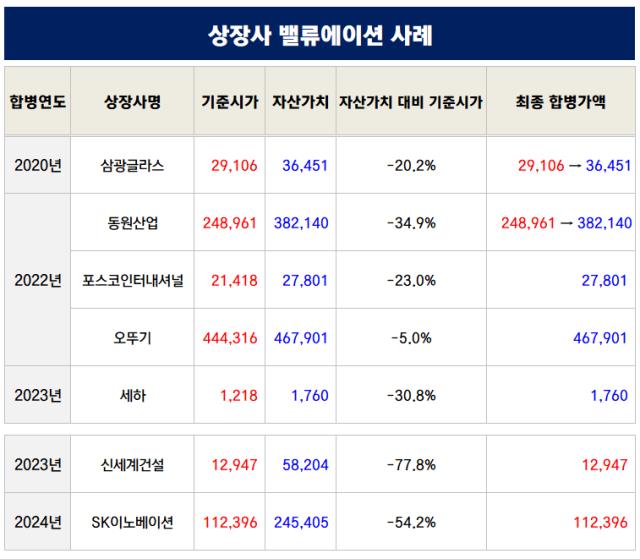

상장사의 가치평가(밸류에이션) 과정에서 기준시가가 자산가치보다 낮을 경우 어떤 금액을 합병가액으로 정해야할 지에 대한 논란이 재점화했다. 최근 SK이노베이션과 SK E&S가 합병을 위해 SK이노베이션을 밸류에이션하는 과정에서 SK이노베이션이 기준시가가 자산가치에 한참 못 미침에도 기준시가를 합병가액을 산정하면서다.

일각에서는 주가순자산비율(PBR)이 1 미만인 SK이노베이션이 주주가치 보호를 위해 기준시가가 아닌 자산가치를 토대로 합병가액을 재산정해야 한다고 목소리를 내고 있다.

주권상장법인의 합병가액은 '자본시장과 금융투자어에 관한 법률 시행령 제176조의5 제1항 제2호 가목'에 따라 기준시가를 적용한다. 단 기준시가가 자산가치보다 낮은 경우 자산가치로 할 수 있다. 원칙적으로는 기준시가를 적용하나 상황에 따라 자산가치로 합병가액을 산정할 수 있다는 의미다.

◇포스코인터·오뚜기·세하·동원·SGC…자산가치로 합병가액 산정

22일 재계에 따르면 상장사-비상장사 합병 과정에서 상장사의 기준시가가 자산가치보다 낮을 때 상장사의 합병가액을 자산가치로 둔 사례가 다수 있다. 대표적으로 △포스코인터내셔널-포스코에너지 △오뚜기-오뚜기라면지주 △세하-한국제지 △동원산업-동원엔터프라이즈 △삼광글라스-이테크건설 투자부문-군장에너지(현 SGC에너지) 합병 사례 등이 있다.

2022년 포스코인터내셔널은 비상장사 포스코에너지를 합병하면서 자산가치로 합병가액을 산정했다. 당시 포스코인터내셔널의 자산가치는 2만7801원, 기준시가는 2만1418원이었다. 포스코인터내셔널은 기준시가 대비 자산가치가 더 높아 자산가치를 합병가액으로 뒀다. 포스코에너지의 본질가치는 3만2324원이었다. 이에 합병비율은 1대 1.16으로 산정됐었다. 만약 포스코인터내셔널이 기준시가로 합병가액을 산정했다면 합병비율은 1대 1.51이었다.

같은 해 오뚜기(상장사)와 오뚜기라면지주(비상장사)의 합병 과정에서도 오뚜기는 자사의 합병가액을 기준시가(44만4316원)가 아닌 자산가치(46만7901원)로 산정했다. 자산가치가 기준시가보다 약 5.3% 높았다. 2023년 세하(상장사)의 한국제지(비상장사) 합병 과정에서도 세하는 자산가치(1760원)가 기준시가(1218원)보다 44.5% 높아 자산가치를 합병가액으로 설정했다.

기준시가가 자산가치에 못 미칠 경우 상장사가 자산가치로 합병가액을 산정하는 이유는 상장사 주주들의 주주가치를 보호하기 위함이다. 예를 들어 포스코에너지의 경우 당시 포스코(현 포스코홀딩스)가 주식의 대다수를 차지한 비상장사였기 때문에 포스코에너지에 높은 합병비율을 주고 양 사가 합병할 경우 포스코인터내셔널의 일반 주주들은 주식 가치가 희석된다.

동원산업-동원엔터프라이즈 합병, 삼광글라스-이테크건설 투자부문-군장에너지 합병 사례는 주주들의 반발로 기업이 상장사 평가방법을 바꾼 사례다.

2022년 상장사 동원산업은 동원엔터프라이즈와의 합병 과정에서 합병가액을 기준시가로 잡았다. 당시 동원산업의 기준시가는 24만8961원, 비상장사 동원엔터프라이즈의 본질가치는 20만6535원이었다. 합병비율은 1대 0.83으로 산정됐었다. 다만 소액주주들의 반발로 동원산업은 합병가액을 자산가치인 38만2140원으로 재산정하면서 합병비율은 1대 0.54로 바뀌었다.

2020년 삼광글라스와 이테크건설 투자부문, 군장에너지의 3자 합병 과정에서도 상장사인 삼광글라스는 처음에는 합병가액을 자산가치(3만6451원)가 아닌 기준시가(2만9106원)로 잡았다. 당시는 신종 코로나바이러스 감염증(코로나19)의 영향으로 국내 기업 주가가 일제히 급락했던 상황이라 주주들의 원성이 더욱 컸었다. 이에 삼광글라스도 합병가액을 자산가액으로 수정해 합병비율을 재산정했다.

◇신세계건설 등 시가평가 사례도, 자산 대비 시가 118% 낮은 SK이노

SK E&S와 합병을 추진하는 SK이노베이션의 경우 자산가치(24만5405원)가 기준시가(11만2396원)보다 118% 높다. 다만 기준시가가 자산가치에 못 미친다고 해서 자산가치로 평가해야 한다는 '강제성'은 없다. 기업이 판단했을 때 기준시가가 기업의 실질가치를 적절하게 반영하고 있다고 판단하면 기준시가를 택한다.

실제 자산가치는 산정하는 과정의 특성상 상장사의 자체 사업이나 자회사들의 현금흐름에 대한 불확실성과 우발 리스크 등을 반영하지 못한다는 한계가 있다. 이를 모두 반영한 금액이 기준시가다. 다만 자산가치를 택하는 기회비용 대비 상장사 주주가치 보호 혹은 소액주주 반발 등을 최소화하는 효과 등이 클 경우 자산가치를 합병가액으로 설정하는 사례가 다수 있다.

기준시가가 자산가치에 미치지 못하지만 기준시가를 합병가액으로 산정한 케이스도 다수 있다. 대표적으로 작년 신세계건설(상장사)-신세계영랑호리조트(비상장사) 간의 합병 사례가 있다. 당시 신세계건설의 자산가치는 5만8204원이었지만 기준시가는 이에 한참 못 미치는 1만2947원이었다. 신세계건설은 합병가액으로 기준시가를 삼았다.

일각에서는 주가순자산비율(PBR)이 1 미만인 SK이노베이션이 주주가치 보호를 위해 기준시가가 아닌 자산가치를 토대로 합병가액을 재산정해야 한다고 목소리를 내고 있다.

주권상장법인의 합병가액은 '자본시장과 금융투자어에 관한 법률 시행령 제176조의5 제1항 제2호 가목'에 따라 기준시가를 적용한다. 단 기준시가가 자산가치보다 낮은 경우 자산가치로 할 수 있다. 원칙적으로는 기준시가를 적용하나 상황에 따라 자산가치로 합병가액을 산정할 수 있다는 의미다.

◇포스코인터·오뚜기·세하·동원·SGC…자산가치로 합병가액 산정

22일 재계에 따르면 상장사-비상장사 합병 과정에서 상장사의 기준시가가 자산가치보다 낮을 때 상장사의 합병가액을 자산가치로 둔 사례가 다수 있다. 대표적으로 △포스코인터내셔널-포스코에너지 △오뚜기-오뚜기라면지주 △세하-한국제지 △동원산업-동원엔터프라이즈 △삼광글라스-이테크건설 투자부문-군장에너지(현 SGC에너지) 합병 사례 등이 있다.

2022년 포스코인터내셔널은 비상장사 포스코에너지를 합병하면서 자산가치로 합병가액을 산정했다. 당시 포스코인터내셔널의 자산가치는 2만7801원, 기준시가는 2만1418원이었다. 포스코인터내셔널은 기준시가 대비 자산가치가 더 높아 자산가치를 합병가액으로 뒀다. 포스코에너지의 본질가치는 3만2324원이었다. 이에 합병비율은 1대 1.16으로 산정됐었다. 만약 포스코인터내셔널이 기준시가로 합병가액을 산정했다면 합병비율은 1대 1.51이었다.

같은 해 오뚜기(상장사)와 오뚜기라면지주(비상장사)의 합병 과정에서도 오뚜기는 자사의 합병가액을 기준시가(44만4316원)가 아닌 자산가치(46만7901원)로 산정했다. 자산가치가 기준시가보다 약 5.3% 높았다. 2023년 세하(상장사)의 한국제지(비상장사) 합병 과정에서도 세하는 자산가치(1760원)가 기준시가(1218원)보다 44.5% 높아 자산가치를 합병가액으로 설정했다.

기준시가가 자산가치에 못 미칠 경우 상장사가 자산가치로 합병가액을 산정하는 이유는 상장사 주주들의 주주가치를 보호하기 위함이다. 예를 들어 포스코에너지의 경우 당시 포스코(현 포스코홀딩스)가 주식의 대다수를 차지한 비상장사였기 때문에 포스코에너지에 높은 합병비율을 주고 양 사가 합병할 경우 포스코인터내셔널의 일반 주주들은 주식 가치가 희석된다.

동원산업-동원엔터프라이즈 합병, 삼광글라스-이테크건설 투자부문-군장에너지 합병 사례는 주주들의 반발로 기업이 상장사 평가방법을 바꾼 사례다.

2022년 상장사 동원산업은 동원엔터프라이즈와의 합병 과정에서 합병가액을 기준시가로 잡았다. 당시 동원산업의 기준시가는 24만8961원, 비상장사 동원엔터프라이즈의 본질가치는 20만6535원이었다. 합병비율은 1대 0.83으로 산정됐었다. 다만 소액주주들의 반발로 동원산업은 합병가액을 자산가치인 38만2140원으로 재산정하면서 합병비율은 1대 0.54로 바뀌었다.

2020년 삼광글라스와 이테크건설 투자부문, 군장에너지의 3자 합병 과정에서도 상장사인 삼광글라스는 처음에는 합병가액을 자산가치(3만6451원)가 아닌 기준시가(2만9106원)로 잡았다. 당시는 신종 코로나바이러스 감염증(코로나19)의 영향으로 국내 기업 주가가 일제히 급락했던 상황이라 주주들의 원성이 더욱 컸었다. 이에 삼광글라스도 합병가액을 자산가액으로 수정해 합병비율을 재산정했다.

◇신세계건설 등 시가평가 사례도, 자산 대비 시가 118% 낮은 SK이노

SK E&S와 합병을 추진하는 SK이노베이션의 경우 자산가치(24만5405원)가 기준시가(11만2396원)보다 118% 높다. 다만 기준시가가 자산가치에 못 미친다고 해서 자산가치로 평가해야 한다는 '강제성'은 없다. 기업이 판단했을 때 기준시가가 기업의 실질가치를 적절하게 반영하고 있다고 판단하면 기준시가를 택한다.

실제 자산가치는 산정하는 과정의 특성상 상장사의 자체 사업이나 자회사들의 현금흐름에 대한 불확실성과 우발 리스크 등을 반영하지 못한다는 한계가 있다. 이를 모두 반영한 금액이 기준시가다. 다만 자산가치를 택하는 기회비용 대비 상장사 주주가치 보호 혹은 소액주주 반발 등을 최소화하는 효과 등이 클 경우 자산가치를 합병가액으로 설정하는 사례가 다수 있다.

기준시가가 자산가치에 미치지 못하지만 기준시가를 합병가액으로 산정한 케이스도 다수 있다. 대표적으로 작년 신세계건설(상장사)-신세계영랑호리조트(비상장사) 간의 합병 사례가 있다. 당시 신세계건설의 자산가치는 5만8204원이었지만 기준시가는 이에 한참 못 미치는 1만2947원이었다. 신세계건설은 합병가액으로 기준시가를 삼았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >