편집자주

'K-밸류업'이 금융권의 새로운 과제로 떠오르고 있다. 금융업계를 대표하는 은행계열 금융지주사들은 앞 다퉈 기업가치 제고 계획을 발표하고 있으며 CEO들은 해외 IR에 온 힘을 쏟고 있다. 2금융권 역시 이러한 시대적 요구에서 자유롭기 힘들 전망이다. 현재 카드업계의 시선은 '삼성카드'에 쏠리고 있다. 업계 유일한 상장사로서 카드업계를 대표하는 삼성카드의 기업가치 변화 흐름과 기업가치 제고 전략 등을 살펴본다.

삼성카드의 가장 큰 강점은 수익성이다. 신용판매 위주의 사업 포트폴리오 재편과 비용 효율화를 통해 수익성 지표를 업계 최고 수준으로 끌어올렸다. 유상증자를 통한 자본 확충 없이 순익 규모를 늘렸기 때문에 EPS(주당순이익)도 크게 상승했다.

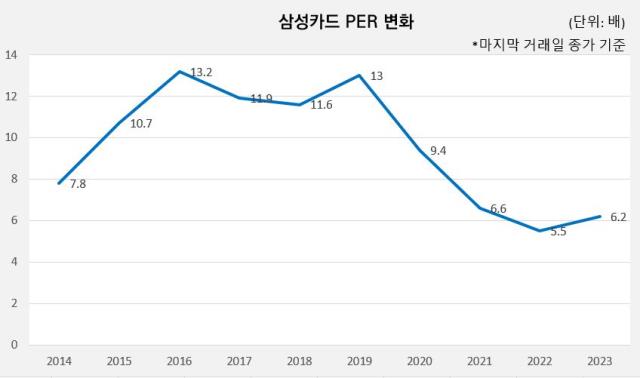

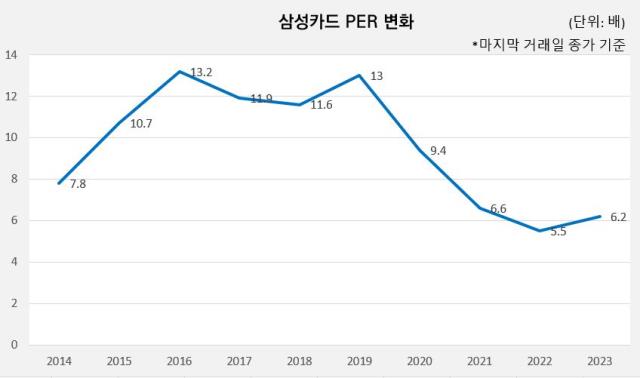

자산가치와 마찬가지로 삼성카드의 이익창출력도 현재 주가에 제대로 반영이 되지 않는 모습이다. BPS(주당순자산가치)와 유사하게 PER(주가수익비율)도 수년째 하락 중이다. 수익 측면에서 투자 매력을 키우기 위해서는 내실 경영 외 외형 성장의 여력을 증명하는 것이 필요할 것으로 분석된다.

◇영업 효율화로 영업이익 신한카드 추월…수지비율 81.39%로 최저

삼성카드는 업계 최고의 수익성을 자랑하고 있다. 2022년과 지난해 신한카드와 함께 유이하게 6000억원대의 순익을 기록했다. 영업이익은 삼성카드가 2년 연속 1위 자리에 올랐다. 약 15조원에 달하는 신한카드와의 자산 격차를 고려하면 삼성카드가 신한카드보다 우수한 이익창출력을 자랑하고 있다.

삼성카드의 순익은 2020년대 후반부터 급증하기 시작했다. 2010년대 후반까지는 3000억원대를 유지해오다 2020년 전년(3441억원) 대비 15.9% 증가한 3988억원을 기록했다. 2021년과 2022년 각각 5511억원, 6223억원으로 38.2%, 12.9%씩 늘어났다. 지난해는 소폭 줄어든 6094억원을 기록했다.

삼성카드의 ROA(총자산순이익률)도 2018년 1.36%를 기록한 이후 가파른 상승세를 보였다. 2022년을 제외하고 매년 전년대비 높은 수치를 기록했다. 지난해말 ROA는 2.62%로 국내 카드사 중 가장 높다.

본업인 신용판매 위주로 영업을 집중하며 불필요한 비용을 절감한 노력이 수익성 개선으로 이어졌다. 지난해말 삼성카드의 신용판매 자산 비중은 71.2%로 2018년말(58.9%) 대비 12.3%포인트 확대됐다. 단기카드대출(현금서비스)와 장기카드대출(카드론)을 포함한 전체 카드자산의 비중도 85.7%에서 96.5%로 10.8%포인트 확대됐다.

연간 수익에서 연간 비용이 차지하는 비중을 의미하는 '수지비율'은 2019년 89.42%로 10년 내 최고 수치를 찍은 후 하락세를 이어갔다. 지난해 삼성카드의 수지비율은 81.39%로 2019년말(89.42%) 대비 8.03%포인트 개선됐다. 이 역시 현대카드(81.39%)와 더불어 업계 최저 수치를 자랑하고 있다.

◇PER 13배→6배 하락…올해 외형 축소 흐름 악재

유상증자 등 추가 자본확충 없이 수익성을 개선시켰기 때문에 삼성카드의 EPS 역시 가파르게 상승했다. 지난해 순익 기준 삼성카드의 1주당 순이익은 약 5260원으로 나타났다. 전년(5371원)과 비교하면 소폭 감소했지만 2020년(3442원), 2021년(4757원)보다는 10% 이상 상승했다.

자산가치와 마찬가지로 삼성카드의 이익창출력도 주가에 반영되지는 못하는 모습이다. EPS가 2018년 2980원에서 지난해 5260원으로 76.5% 상승하는 동안 연 마지막 거래일 종가 기준 주가는 3만4550원에서 3만2350원으로 6.4% 하락했다.

BPS와 유사하게 PER 역시 하향 곡선을 그렸다. 2016년말 13.16배를 기록한 이래 2018년까지 11.59배로 낮아졌다. 2019년 13배로 일시적으로 상승했으나 2020년과 2021년 각각 9.44배, 6.62배를 기록했다. 지난해말 PER은 6.15배로 나타났다.

수익 기반 확대보다는 비용효율화를 통해 수익성을 개선했다는 점이 시장 평가에 악영향을 미치는 것으로 분석된다. 삼성카드의 최근 5년 영업자산 증가율은 20.3%로 경쟁사 신한카드(30.5%)에 비해 10%포인트 이상 낮다. 이익창출력이 주가에 반영되기 위해서는 외형의 성장 여력을 입증하는 것도 필요할 것으로 보인다.

올해 영업 추이는 부정적이다. 수익의 대부분을 책임지고 있는 신용판매 부문이 역성장 흐름을 보이고 있다. 올해 1분기 전체 신용카드 이용액은 39조785억원으로 전분기 대비 1.4% 줄어들었고 신용판매 실적도 34조8491억원으로 2.3% 감소했다. 지난해 1분기(35조9645억원)와 비교해도 3.1% 감소했다.

자산가치와 마찬가지로 삼성카드의 이익창출력도 현재 주가에 제대로 반영이 되지 않는 모습이다. BPS(주당순자산가치)와 유사하게 PER(주가수익비율)도 수년째 하락 중이다. 수익 측면에서 투자 매력을 키우기 위해서는 내실 경영 외 외형 성장의 여력을 증명하는 것이 필요할 것으로 분석된다.

◇영업 효율화로 영업이익 신한카드 추월…수지비율 81.39%로 최저

삼성카드는 업계 최고의 수익성을 자랑하고 있다. 2022년과 지난해 신한카드와 함께 유이하게 6000억원대의 순익을 기록했다. 영업이익은 삼성카드가 2년 연속 1위 자리에 올랐다. 약 15조원에 달하는 신한카드와의 자산 격차를 고려하면 삼성카드가 신한카드보다 우수한 이익창출력을 자랑하고 있다.

삼성카드의 순익은 2020년대 후반부터 급증하기 시작했다. 2010년대 후반까지는 3000억원대를 유지해오다 2020년 전년(3441억원) 대비 15.9% 증가한 3988억원을 기록했다. 2021년과 2022년 각각 5511억원, 6223억원으로 38.2%, 12.9%씩 늘어났다. 지난해는 소폭 줄어든 6094억원을 기록했다.

삼성카드의 ROA(총자산순이익률)도 2018년 1.36%를 기록한 이후 가파른 상승세를 보였다. 2022년을 제외하고 매년 전년대비 높은 수치를 기록했다. 지난해말 ROA는 2.62%로 국내 카드사 중 가장 높다.

본업인 신용판매 위주로 영업을 집중하며 불필요한 비용을 절감한 노력이 수익성 개선으로 이어졌다. 지난해말 삼성카드의 신용판매 자산 비중은 71.2%로 2018년말(58.9%) 대비 12.3%포인트 확대됐다. 단기카드대출(현금서비스)와 장기카드대출(카드론)을 포함한 전체 카드자산의 비중도 85.7%에서 96.5%로 10.8%포인트 확대됐다.

연간 수익에서 연간 비용이 차지하는 비중을 의미하는 '수지비율'은 2019년 89.42%로 10년 내 최고 수치를 찍은 후 하락세를 이어갔다. 지난해 삼성카드의 수지비율은 81.39%로 2019년말(89.42%) 대비 8.03%포인트 개선됐다. 이 역시 현대카드(81.39%)와 더불어 업계 최저 수치를 자랑하고 있다.

◇PER 13배→6배 하락…올해 외형 축소 흐름 악재

유상증자 등 추가 자본확충 없이 수익성을 개선시켰기 때문에 삼성카드의 EPS 역시 가파르게 상승했다. 지난해 순익 기준 삼성카드의 1주당 순이익은 약 5260원으로 나타났다. 전년(5371원)과 비교하면 소폭 감소했지만 2020년(3442원), 2021년(4757원)보다는 10% 이상 상승했다.

자산가치와 마찬가지로 삼성카드의 이익창출력도 주가에 반영되지는 못하는 모습이다. EPS가 2018년 2980원에서 지난해 5260원으로 76.5% 상승하는 동안 연 마지막 거래일 종가 기준 주가는 3만4550원에서 3만2350원으로 6.4% 하락했다.

BPS와 유사하게 PER 역시 하향 곡선을 그렸다. 2016년말 13.16배를 기록한 이래 2018년까지 11.59배로 낮아졌다. 2019년 13배로 일시적으로 상승했으나 2020년과 2021년 각각 9.44배, 6.62배를 기록했다. 지난해말 PER은 6.15배로 나타났다.

수익 기반 확대보다는 비용효율화를 통해 수익성을 개선했다는 점이 시장 평가에 악영향을 미치는 것으로 분석된다. 삼성카드의 최근 5년 영업자산 증가율은 20.3%로 경쟁사 신한카드(30.5%)에 비해 10%포인트 이상 낮다. 이익창출력이 주가에 반영되기 위해서는 외형의 성장 여력을 입증하는 것도 필요할 것으로 보인다.

올해 영업 추이는 부정적이다. 수익의 대부분을 책임지고 있는 신용판매 부문이 역성장 흐름을 보이고 있다. 올해 1분기 전체 신용카드 이용액은 39조785억원으로 전분기 대비 1.4% 줄어들었고 신용판매 실적도 34조8491억원으로 2.3% 감소했다. 지난해 1분기(35조9645억원)와 비교해도 3.1% 감소했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >