황병우 DGB금융 회장, '최하위권 주가상승률' 반전 카드는

②5년 간 '0.5%', 7개 상장사 평균 상승률과 '43%P' 차이…포트폴리오 체질 개선 필요

편집자주

금융 당국이 밸류업 프로그램을 가동하면서 국내 주식시장의 대표적 저평가 종목군인 금융주에도 관심이 모인다. 금융지주는 금리 상승 수혜를 입어 수년째 역대급 순이익을 올리고 있지만 PBR(주가순자산비율)은 여전히 낮다. 대규모 이자이익, 지지부진한 주가와 함께 CEO의 고연봉이 도마 위에 오르기도 한다. 금융지주 CEO는 보수에 대한 책임과 주가 부양을 위한 노력을 다하고 있을까. '책임경영'을 키워드로 금융지주 CEO 보수 산정 기준이 되는 재무적·비재무적 성적표와 주가 현황을 분석했다.

황병우 DGB금융 회장(사진)의 고민 거리 중 하나는 주가다. DGB금융 주가는 5년 전과 비슷한 수준을 기록하며 답보 상태에 머무르고 있다. 최근 정부 밸류업 프로그램으로 은행금융지주 주가가 전반적으로 상승하고 있다는 점을 고려하면 사실상 뒤처지고 있다는 평이다.

그룹 핵심이라 할 수 있는 대구은행의 대출 자산 체질 개선이 필요하다는 지적이 나온다. 중소기업에 편중된 자산을 대기업과 리테일 고객으로 분산해야 균형잡힌 성장을 기대할 수 있다. 중장기적으로는 기존에 갖춘 비은행 포트폴리오 체급 상승을 도모해야 한다.

◇'154%' 오른 JB금융과 무엇이 달랐나

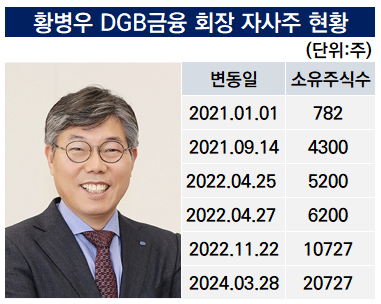

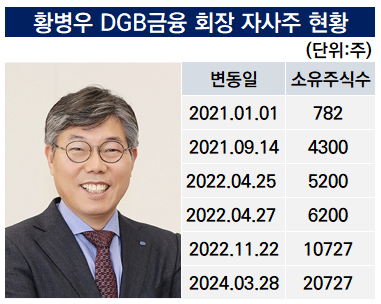

황 회장은 지주 CEO 취임 전부터 책임 경영 차원에서 자사주를 매입했다. 지주 상무 시절인 2021년 두 차례에 걸쳐 자사주를 매입해 4300주를 보유했다. 전무였던 2022년에는 세 차례 자사주를 사들여 보유 주수를 1만727주를 늘렸다. 회장 취임 직후인 올해 3월에는 1만주를 사들여 현재 2만727주를 보유하고 있다. 평가액 기준 1억7000만원 규모다.

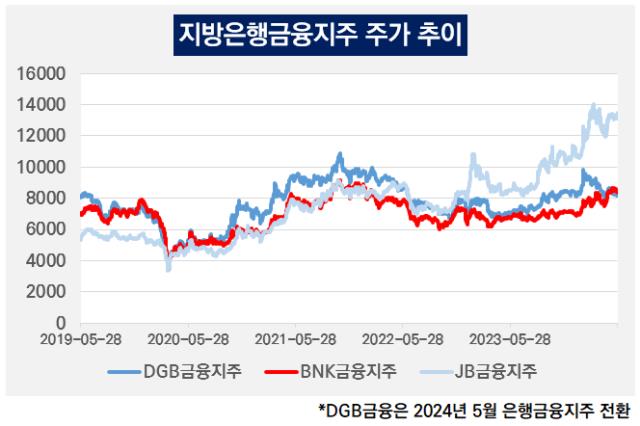

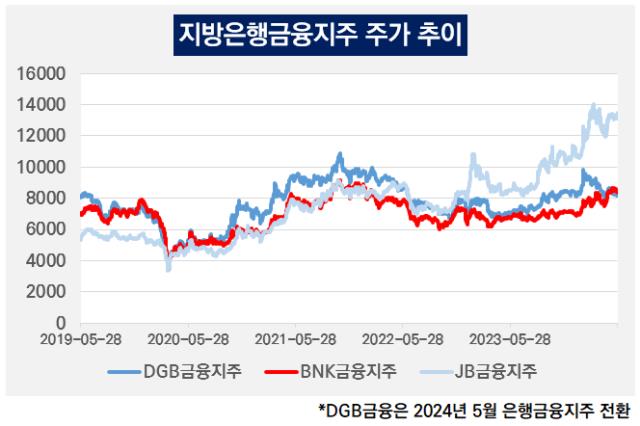

지주 임원 시절부터 자사주를 꾸준히 매입한 데서 DGB금융 주가에 대한 황 회장의 고민을 엿볼 수 있다. DGB금융 주가는 지난 27일 기준으로 5년 간 0.5% 상승했다. 5년 전과 비슷한 수준의 주가를 유지하고 있는 것이다.

대구은행의 시중은행 전환으로 지방은행금융지주에서 은행금융지주가 된 DGB금융이지만 주가만 놓고 보면 다른 지방금융에 미치지 못하는 실정이다. JB금융은 주가를 154% 끌어 올렸다. 상대적으로 부진했다는 평가를 받는 BNK금융도 19.2% 상승했다.

DGB금융과 JB금융은 최근 수년간 다른 성장 전략을 구사했다. DGB금융은 지방은행이었던 대구은행의 한계를 극복하기 위해 비은행 계열사를 인수합병(M&A)하고 종합금융그룹 도약을 노렸다. 증권, 보험, 캐피탈 등을 추가하는 전통적인 금융지주 성장 모델을 따른 것이다. JB금융은 이렇다할 M&A 없이 중저신용자 대상 중금리 대출 시장을 공략하며 빠르게 성장했다. 현 시점의 주가만 놓고 보면 투자자들은 몸집이 작아도 효율이 좋은 JB금융에 더 높은 점수를 줬다.

또 은행 계열사 외형에서 차이가 만들어졌다는 분석이 나온다. BNK금융은 산하에 부산은행, 경남은행을 두고 있는 '투 뱅크' 체제다. JB금융도 마찬가지로 전북은행, 광주은행 2곳을 두고 있다. DGB금융은 대구은행 1곳이다. 비은행 계열사가 아직 성장 동력을 확보하지 못한 상태에서 단일 은행으로 경쟁에 한계가 있었던 것으로 풀이된다.

◇대구은행, '시중은행 면모' 갖춰야…'비은행 강화' 중장기 과제

시중은행을 산하에 둔 몇몇 은행금융지주와 비교해도 주가 상승률 격차가 상당하다. 5년 간 KB금융은 66.6%, 하나금융은 67% 상승했다. 신한지주는 2.1% 하락했고 우리금융은 1.4% 오르는 데 그쳤지만 상장 은행금융지주 평균을 고려하면 DGB금융이 위안 삼기 어렵다. 7개 상장금융지주의 5년 간 주가 상승률 평균은 43.8%다. DGB금융은 평균과 43.3%포인트 차이가 난다.

대구은행이 수도권 진출로 성장 노선을 정한 만큼 빠른 속도로 시중은행 면모를 갖추는 게 주가 관건이 될 것으로 관측된다. 단순이 외형을 키우는 것 뿐만 아니라 균형 잡힌 자산 포트폴리오를 갖춰야 지속 성장 가능한 시중은행으로 평가받을 수 있다. 대구은행 대출 자산의 60% 이상은 중소기업 대출로 이뤄져 있다. 대기업과 소매금융 고객 저변을 넓히는 체질 개선이 필요하다.

중장기적으로 비은행 강화 과제가 남아 있다. DGB금융은 증권, 보험 계열사를 확보해 금융회사 포트폴리오를 대부분 갖췄으나 비은행 분야의 이익 기여도는 크지 않다. 주요 비은행 계열사 부재가 우리금융의 주가 저평가 요인으로 꼽히는 만큼 DGB금융도 증권, 보험 경쟁력을 강화해야 주가 상승을 기대할 수 있다.

그룹 핵심이라 할 수 있는 대구은행의 대출 자산 체질 개선이 필요하다는 지적이 나온다. 중소기업에 편중된 자산을 대기업과 리테일 고객으로 분산해야 균형잡힌 성장을 기대할 수 있다. 중장기적으로는 기존에 갖춘 비은행 포트폴리오 체급 상승을 도모해야 한다.

◇'154%' 오른 JB금융과 무엇이 달랐나

황 회장은 지주 CEO 취임 전부터 책임 경영 차원에서 자사주를 매입했다. 지주 상무 시절인 2021년 두 차례에 걸쳐 자사주를 매입해 4300주를 보유했다. 전무였던 2022년에는 세 차례 자사주를 사들여 보유 주수를 1만727주를 늘렸다. 회장 취임 직후인 올해 3월에는 1만주를 사들여 현재 2만727주를 보유하고 있다. 평가액 기준 1억7000만원 규모다.

지주 임원 시절부터 자사주를 꾸준히 매입한 데서 DGB금융 주가에 대한 황 회장의 고민을 엿볼 수 있다. DGB금융 주가는 지난 27일 기준으로 5년 간 0.5% 상승했다. 5년 전과 비슷한 수준의 주가를 유지하고 있는 것이다.

대구은행의 시중은행 전환으로 지방은행금융지주에서 은행금융지주가 된 DGB금융이지만 주가만 놓고 보면 다른 지방금융에 미치지 못하는 실정이다. JB금융은 주가를 154% 끌어 올렸다. 상대적으로 부진했다는 평가를 받는 BNK금융도 19.2% 상승했다.

DGB금융과 JB금융은 최근 수년간 다른 성장 전략을 구사했다. DGB금융은 지방은행이었던 대구은행의 한계를 극복하기 위해 비은행 계열사를 인수합병(M&A)하고 종합금융그룹 도약을 노렸다. 증권, 보험, 캐피탈 등을 추가하는 전통적인 금융지주 성장 모델을 따른 것이다. JB금융은 이렇다할 M&A 없이 중저신용자 대상 중금리 대출 시장을 공략하며 빠르게 성장했다. 현 시점의 주가만 놓고 보면 투자자들은 몸집이 작아도 효율이 좋은 JB금융에 더 높은 점수를 줬다.

또 은행 계열사 외형에서 차이가 만들어졌다는 분석이 나온다. BNK금융은 산하에 부산은행, 경남은행을 두고 있는 '투 뱅크' 체제다. JB금융도 마찬가지로 전북은행, 광주은행 2곳을 두고 있다. DGB금융은 대구은행 1곳이다. 비은행 계열사가 아직 성장 동력을 확보하지 못한 상태에서 단일 은행으로 경쟁에 한계가 있었던 것으로 풀이된다.

◇대구은행, '시중은행 면모' 갖춰야…'비은행 강화' 중장기 과제

시중은행을 산하에 둔 몇몇 은행금융지주와 비교해도 주가 상승률 격차가 상당하다. 5년 간 KB금융은 66.6%, 하나금융은 67% 상승했다. 신한지주는 2.1% 하락했고 우리금융은 1.4% 오르는 데 그쳤지만 상장 은행금융지주 평균을 고려하면 DGB금융이 위안 삼기 어렵다. 7개 상장금융지주의 5년 간 주가 상승률 평균은 43.8%다. DGB금융은 평균과 43.3%포인트 차이가 난다.

대구은행이 수도권 진출로 성장 노선을 정한 만큼 빠른 속도로 시중은행 면모를 갖추는 게 주가 관건이 될 것으로 관측된다. 단순이 외형을 키우는 것 뿐만 아니라 균형 잡힌 자산 포트폴리오를 갖춰야 지속 성장 가능한 시중은행으로 평가받을 수 있다. 대구은행 대출 자산의 60% 이상은 중소기업 대출로 이뤄져 있다. 대기업과 소매금융 고객 저변을 넓히는 체질 개선이 필요하다.

중장기적으로 비은행 강화 과제가 남아 있다. DGB금융은 증권, 보험 계열사를 확보해 금융회사 포트폴리오를 대부분 갖췄으나 비은행 분야의 이익 기여도는 크지 않다. 주요 비은행 계열사 부재가 우리금융의 주가 저평가 요인으로 꼽히는 만큼 DGB금융도 증권, 보험 경쟁력을 강화해야 주가 상승을 기대할 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >