편집자주

사업부는 기업을, 기업은 기업집단을 이룬다. 기업집단의 규모가 커질수록 영위하는 사업의 영역도 넓어진다. 기업집단 내 계열사들의 관계와 재무적 연관성도 보다 복잡해진다. THE CFO는 기업집단의 지주사를 비롯해 주요 계열사들을 재무적으로 분석하고, 각 기업집단의 재무 키맨들을 조명한다.

삼성SDS는 지난해 물류부문에서 4조원 넘는 매출 감소를 겪었다. 안전한 기댈 곳이었던 삼성전자향 매출도 2조원 가량 빠졌다. 팬데믹에 따른 공급망 이슈로 상승했던 운임이 코로나 사태 이전 수준으로 하락한 탓이다.

그럼에도 영업현금흐름은 견조한 흐름을 보이면서 곳간에 차곡차곡 돈이 쌓였다. 채산성 낮은 물류BPO 매출 비중이 지속적으로 늘면서 수익성 개선은 어렵지만 보수적 투자기조로 잉여현금흐름을 꾸준히 창출하고 있기 때문이다.

◇미주·중국·아시아 물류실적 감소

삼성SDS의 지난해 연결기준 현금성자산은 5조4912억원으로 전년(5조295억원)대비 4000억원 이상 늘었다. 차입금을 제외한 순현금 역시 4조1605억원에서 4조6234억원으로 증가했다. 작년 매출과 영업이익이 각각 23%, 11.8% 감소했음에도 곳간은 오히려 불었다.

삼성SDS의 사업부문은 IT서비스와 물류BPO로 나뉜다. IT서비스는 고객사의 요구에 맞는 다양한 IT서비스를 제공하는 것이고 물류는 자체 개발한 물류 통합관리 플랫폼 첼로(Cello) 등을 통해 글로벌 물류 전 영역에 걸친 종합 서비스를 제공하는 사업이다.

최근 몇 년간 삼성SDS의 매출을 끌어올린 것은 물류사업이다. 작년 말 연결기준 총 매출의 54%(7조1710억원)이 물류에서 나왔다. 다만 물류부문은 수익성이 낮은 데 반해 IT서비스를 영업이익률이 훨씬 높다. 지난해 말 기준 영업이익의 82.9%(6700억원)이 IT서비스에서 나왔다.

IT부문에서 성장을 이끈 것은 클라우드 사업이다. 전년 대비 60% 이상 증가하며 IT서비스 매출을 끌어올렸다. 클라우드 매출 비중도 2022년 19%에서 2023년 31%로 확대됐다.

반면 물류사업은 매출 전년 대비 36.4% 감소한 7조1710억원을 기록했다. 2021~2022년 팬데믹에 따른 공급망 이슈로 상승했던 운임이 지난해 코로나 사태 이전 수준으로 하락한 요인이 크다. 이로 인해 영업이익은 전년 대비 51.4% 감소한 1382억원에 그쳤다.

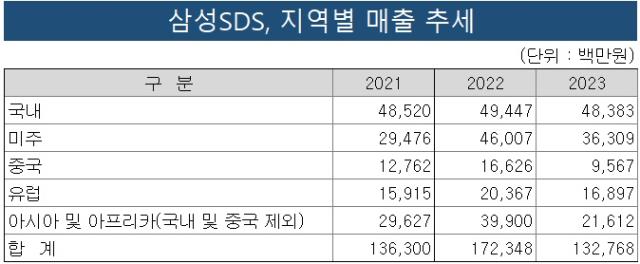

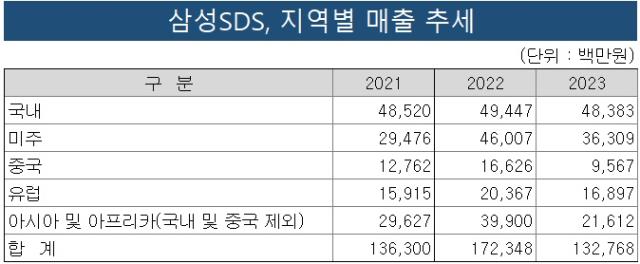

지역별 매출 수준을 보면 국내는 작년 말 4조8383억원 전년(4조9447억원)대비 소폭 감소에 그쳤다. 그러나 중국지역은 4조6007억원에서 3조6309억원으로 42.4%, 미주지역은 1조6625억원에서 9567억원으로 21%, 아시아(중국·한국 제외) 및 아프리카는 3조9900억원에서 2조1612억원로 45.8% 줄었다.

◇삼성전자향 매출도 2조 빠져, 현금보유량은 날로 증가

삼성SDS는 시스템통합(SI)업체란 특성상 계열사(캡티브) 의존도가 크다. 지난해 연결기준 최대 매출처는 삼성전자와 종속기업이다. 매출액은 9조7728억원으로 총 매출의 73%에 이른다. 다만 전년(12조1354억원)에 비하면 2조원 가량 규모가 줄었다. 비중 역시 3%포인트 더 높아졌다.

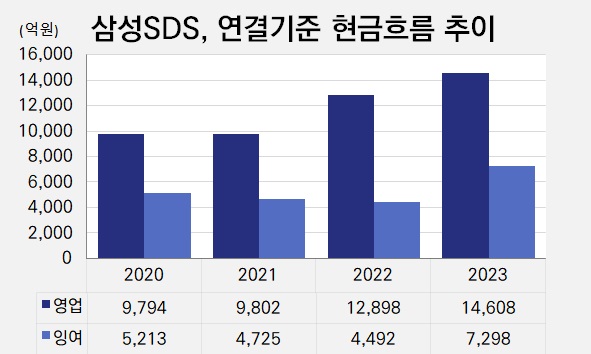

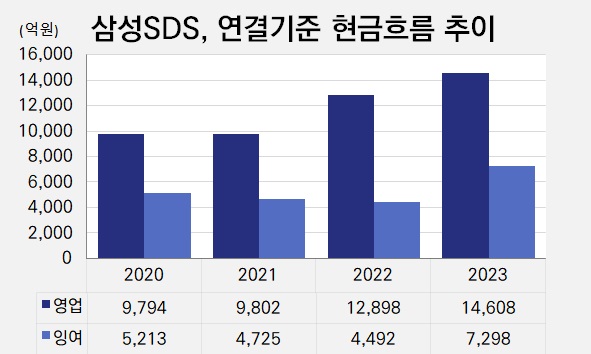

그럼에도 불구하고 영업현금흐름은 1조4608억원으로 2022년(1조2898억원)대비 증가했다. 매출채권과 미수금 회수가 원활해지면서 유입되는 현금흐름이 늘었다. 이와 반대로 자본적지출(CAPEX)은 6523억원에서 4803억원으로 감소했다. SI업체인 만큼 시설투자 대부분은 데이터센터 관련 비용이다.

삼성SDS는 국내에 상암, 수원, 춘천, 동탄 등 4개 데이터센터를 자체 보유하고 있다. 이 가운데 동탄 데이터센터는 HPC(High Performance Computing) 전용 데이터센터로서 연구개발(R&D), 인공지능(AI) 및 시뮬레이션 등 고성능 컴퓨팅 수요를 담당할 곳이다.

지난해 동탄센터에만 1827억원의 시설투자가 들어갔다. 그 밖에 수원데이터센터에 312억원 투입된 게 CAPEX의 전부다. 클라우드 등 신사업 투자규모도 영업현금흐름 내 집행하는 기조를 가졌다. 5조원 넘는 현금을 보유한 만큼 외부 차입 없이 자체적으로 충당 가능하다.

덕분에 잉여현금흐름은 7297억원으로 전년(4492억원)보다 대폭 늘었다. 실적은 감소해도 현금흐름이 원활하다 보니 곳간이 탄탄해지는 선순환 기조가 구축됐다. 삼성SDS의 현금보유량은 그룹 비금융 계열사 중에서 삼성전자, 삼성디스플레이 다음 가는 규모다.

그럼에도 영업현금흐름은 견조한 흐름을 보이면서 곳간에 차곡차곡 돈이 쌓였다. 채산성 낮은 물류BPO 매출 비중이 지속적으로 늘면서 수익성 개선은 어렵지만 보수적 투자기조로 잉여현금흐름을 꾸준히 창출하고 있기 때문이다.

◇미주·중국·아시아 물류실적 감소

삼성SDS의 지난해 연결기준 현금성자산은 5조4912억원으로 전년(5조295억원)대비 4000억원 이상 늘었다. 차입금을 제외한 순현금 역시 4조1605억원에서 4조6234억원으로 증가했다. 작년 매출과 영업이익이 각각 23%, 11.8% 감소했음에도 곳간은 오히려 불었다.

삼성SDS의 사업부문은 IT서비스와 물류BPO로 나뉜다. IT서비스는 고객사의 요구에 맞는 다양한 IT서비스를 제공하는 것이고 물류는 자체 개발한 물류 통합관리 플랫폼 첼로(Cello) 등을 통해 글로벌 물류 전 영역에 걸친 종합 서비스를 제공하는 사업이다.

최근 몇 년간 삼성SDS의 매출을 끌어올린 것은 물류사업이다. 작년 말 연결기준 총 매출의 54%(7조1710억원)이 물류에서 나왔다. 다만 물류부문은 수익성이 낮은 데 반해 IT서비스를 영업이익률이 훨씬 높다. 지난해 말 기준 영업이익의 82.9%(6700억원)이 IT서비스에서 나왔다.

IT부문에서 성장을 이끈 것은 클라우드 사업이다. 전년 대비 60% 이상 증가하며 IT서비스 매출을 끌어올렸다. 클라우드 매출 비중도 2022년 19%에서 2023년 31%로 확대됐다.

반면 물류사업은 매출 전년 대비 36.4% 감소한 7조1710억원을 기록했다. 2021~2022년 팬데믹에 따른 공급망 이슈로 상승했던 운임이 지난해 코로나 사태 이전 수준으로 하락한 요인이 크다. 이로 인해 영업이익은 전년 대비 51.4% 감소한 1382억원에 그쳤다.

지역별 매출 수준을 보면 국내는 작년 말 4조8383억원 전년(4조9447억원)대비 소폭 감소에 그쳤다. 그러나 중국지역은 4조6007억원에서 3조6309억원으로 42.4%, 미주지역은 1조6625억원에서 9567억원으로 21%, 아시아(중국·한국 제외) 및 아프리카는 3조9900억원에서 2조1612억원로 45.8% 줄었다.

◇삼성전자향 매출도 2조 빠져, 현금보유량은 날로 증가

삼성SDS는 시스템통합(SI)업체란 특성상 계열사(캡티브) 의존도가 크다. 지난해 연결기준 최대 매출처는 삼성전자와 종속기업이다. 매출액은 9조7728억원으로 총 매출의 73%에 이른다. 다만 전년(12조1354억원)에 비하면 2조원 가량 규모가 줄었다. 비중 역시 3%포인트 더 높아졌다.

그럼에도 불구하고 영업현금흐름은 1조4608억원으로 2022년(1조2898억원)대비 증가했다. 매출채권과 미수금 회수가 원활해지면서 유입되는 현금흐름이 늘었다. 이와 반대로 자본적지출(CAPEX)은 6523억원에서 4803억원으로 감소했다. SI업체인 만큼 시설투자 대부분은 데이터센터 관련 비용이다.

삼성SDS는 국내에 상암, 수원, 춘천, 동탄 등 4개 데이터센터를 자체 보유하고 있다. 이 가운데 동탄 데이터센터는 HPC(High Performance Computing) 전용 데이터센터로서 연구개발(R&D), 인공지능(AI) 및 시뮬레이션 등 고성능 컴퓨팅 수요를 담당할 곳이다.

지난해 동탄센터에만 1827억원의 시설투자가 들어갔다. 그 밖에 수원데이터센터에 312억원 투입된 게 CAPEX의 전부다. 클라우드 등 신사업 투자규모도 영업현금흐름 내 집행하는 기조를 가졌다. 5조원 넘는 현금을 보유한 만큼 외부 차입 없이 자체적으로 충당 가능하다.

덕분에 잉여현금흐름은 7297억원으로 전년(4492억원)보다 대폭 늘었다. 실적은 감소해도 현금흐름이 원활하다 보니 곳간이 탄탄해지는 선순환 기조가 구축됐다. 삼성SDS의 현금보유량은 그룹 비금융 계열사 중에서 삼성전자, 삼성디스플레이 다음 가는 규모다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

시리즈 모아 보기

기업집단 톺아보기 - 삼성

- 1'그룹 핵심' 삼성전자, 반도체 재고 증가폭 둔화 '숨통'

- 2삼성전자, 늘어진 현금 사이클…해법은 '매담대' 확대

- 3삼성디스플레이, 전자 위해 헐어 쓴 곳간 1/3 토막

- 4삼성SDI, 1조 번 배터리에 시설투자 4조

- 5삼성전기, 4년 만에 잉여현금흐름 순유출 전환

- 6실적 저하에도 현금 쌓이는 삼성SDS

- 7건설 색채 진해지는 삼성물산

- 8이서현 복귀, 총수 손길 닿는 삼성물산

- 9삼성바이오, 소속은 물산…컨트롤은 전자

- 10삼성중공업, 연내 만기 차입금 3조…대체조달능력 부각

- 11반도체 불황에 삼성E&A '미청구공사' 급증

- 12삼성생명, K-ICS '시장리스크'로 본 지배구조 부담

- 13삼성화재, 해외법인 부진 속 '빛 발한' 英보험사 투자

- 14삼성증권, 우발채무 줄이자 부실채권 급증

- 15덩치값 못하는 삼성카드 '과잉자본'의 역설