롯데건설, PF 펀드 증액…롯데캐피탈 소방수 참여

2.3조 중 7000억 계열사가 후순위로 참여, 기존 대여금보다 1000억 증가

편집자주

태영건설 사태를 계기로 부동산 프로젝트파이낸스(PF) 부실우려가 커지면서 여타 건설사에도 불똥이 튀고 있다. 부동산 경기 침체와 공사비 급등이 맞물려 건설사들의 유동성 확보가 중요해진 가운데 일부 업체는 조달이 더욱 어려워질 수 있기 때문이다. 건설사별로 최고재무책임자(CFO)의 역할이 중요해진 만큼 이들 앞에 놓인 당면과제를 살펴봤다.

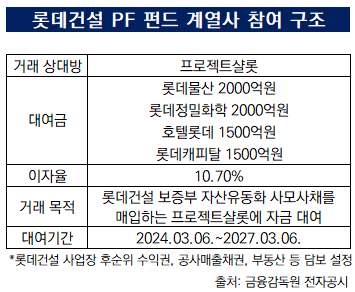

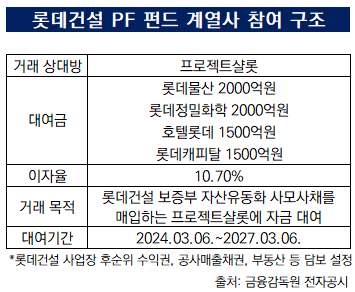

롯데캐피탈이 롯데건설 프로젝트 파이낸싱(PF) 우발채무 진화에 힘을 보탠다. 롯데건설 PF 우발채무를 인수하는 신규 펀드에 출자자로 참여한다. 기존 펀드 출자자였던 롯데그룹 계열사들은 대여금액을 조정했다. 롯데물산은 대여금을 늘리고 롯데정밀화학은 줄인다. 호텔롯데는 기존 대여금 규모를 유지한다.

롯데건설은 내달 6일 금융권과 2조3000억원 규모 PF 펀드를 조성한다. 롯데건설이 신용공여한 사모사채를 매입하는 펀드다. 펀드 만기는 3년이다. 롯데건설은 총 5조4000억원 규모 PF 우발채무 중 펀드 매입분(2조3000억원)을 장기조달 구조로 바꾼다.

금융회사는 총 여덟 곳이 참여한다. 각각 △신한·국민·하나·우리은행 등 5개 은행이 1조2000억원 △키움·대신증권 등 3개 증권사가 4000억원을 책임진다. 나머지 7000억원은 롯데그룹 계열사 몫이다.

조달금리는 출자자마다 다르다. 선순위 출자자는 8.5%, 중순위 출자자는 8.8%다. 후순위 출자자인 롯데그룹 계열사 대여금에 책정한 이자율은 10.7%다.

롯데건설은 지난해 1월 메리츠금융그룹과 조성한 1조5000억원 규모 PF 펀드를 만기 상환한다. 만기는 내달 6일이다. 메리츠금융그룹이 9000억원, 롯데그룹 계열사 3곳이 6000억원을 출자했던 펀드다.

당시 △롯데정밀화학이 3000억원 △호텔롯데가 1500억원 △롯데물산이 1500억원을 롯데건설의 보증부 단기사채를 매입하는 샤를로트제1차·제2차에 대여했다. 대여금 이자율은 14%였다.

이번에 금융사와 조성한 PF 펀드에는 롯데캐피탈도 지원군으로 등판한다. 기존 PF 펀드에선 6000억원이었던 롯데그룹은 계열사 분담액이 신규 PF 펀드에서 7000억원으로 증가하면서 후순위 출자자로 참여하는 계열사도 늘었다.

롯데캐피탈은 오는 6일 롯데건설 보증부 사모사채를 매입하는 프로젝트샬롯에 1500억원을 대여한다. 계열사 차환을 돕는 역할을 수행하고 있다. 지난해 롯데컬처웍스, 코리아세븐, 롯데GRS 등에 대여금을 했다.

롯데물산은 기존 PF 펀드 대여금에서 500억원을 증액한 2000억원을 대여한다. 그룹 내 재무 완충력을 가진 계열사로 2022년부터 별도기준 부채비율을 100% 미만으로 유지하고 있다. 호텔롯데는 기존 대여금과 같은 1500억원을 신규 PF 펀드에 대여한다. 메리츠금융그룹 펀드에 가장 많은 자금을 대여했던 롯데정밀화학은 금액을 조정했다. 기존 3000억원 규모였던 대여금을 2000억원으로 줄인다.

프로젝트샬롯은 자산유동화에 편입된 사업장 본 PF 전환, 매각 등을 통해 순차적으로 대여금을 상환한다. 롯데건설은 대여 거래에 사업장 후순위 수익권, 공사매출채권, 소유 부동산 등을 담보로 제공한다.

롯데건설 최대주주인 롯데케미칼은 이번 PF 펀드에 참여하지 않았다. 대신 다른 방법으로 롯데건설에 유동성을 지원한다. 7일 롯데건설이 발행하는 2000억원 공모채에 원리금 지급보증을 서기로 했다. 롯데건설은 롯데케미칼 신용도(AA0, 안정적)를 등에 업고 올해 만기가 도래하는 공모채 차환자금을 마련한다.

롯데건설은 내달 6일 금융권과 2조3000억원 규모 PF 펀드를 조성한다. 롯데건설이 신용공여한 사모사채를 매입하는 펀드다. 펀드 만기는 3년이다. 롯데건설은 총 5조4000억원 규모 PF 우발채무 중 펀드 매입분(2조3000억원)을 장기조달 구조로 바꾼다.

금융회사는 총 여덟 곳이 참여한다. 각각 △신한·국민·하나·우리은행 등 5개 은행이 1조2000억원 △키움·대신증권 등 3개 증권사가 4000억원을 책임진다. 나머지 7000억원은 롯데그룹 계열사 몫이다.

조달금리는 출자자마다 다르다. 선순위 출자자는 8.5%, 중순위 출자자는 8.8%다. 후순위 출자자인 롯데그룹 계열사 대여금에 책정한 이자율은 10.7%다.

롯데건설은 지난해 1월 메리츠금융그룹과 조성한 1조5000억원 규모 PF 펀드를 만기 상환한다. 만기는 내달 6일이다. 메리츠금융그룹이 9000억원, 롯데그룹 계열사 3곳이 6000억원을 출자했던 펀드다.

당시 △롯데정밀화학이 3000억원 △호텔롯데가 1500억원 △롯데물산이 1500억원을 롯데건설의 보증부 단기사채를 매입하는 샤를로트제1차·제2차에 대여했다. 대여금 이자율은 14%였다.

이번에 금융사와 조성한 PF 펀드에는 롯데캐피탈도 지원군으로 등판한다. 기존 PF 펀드에선 6000억원이었던 롯데그룹은 계열사 분담액이 신규 PF 펀드에서 7000억원으로 증가하면서 후순위 출자자로 참여하는 계열사도 늘었다.

롯데캐피탈은 오는 6일 롯데건설 보증부 사모사채를 매입하는 프로젝트샬롯에 1500억원을 대여한다. 계열사 차환을 돕는 역할을 수행하고 있다. 지난해 롯데컬처웍스, 코리아세븐, 롯데GRS 등에 대여금을 했다.

롯데물산은 기존 PF 펀드 대여금에서 500억원을 증액한 2000억원을 대여한다. 그룹 내 재무 완충력을 가진 계열사로 2022년부터 별도기준 부채비율을 100% 미만으로 유지하고 있다. 호텔롯데는 기존 대여금과 같은 1500억원을 신규 PF 펀드에 대여한다. 메리츠금융그룹 펀드에 가장 많은 자금을 대여했던 롯데정밀화학은 금액을 조정했다. 기존 3000억원 규모였던 대여금을 2000억원으로 줄인다.

프로젝트샬롯은 자산유동화에 편입된 사업장 본 PF 전환, 매각 등을 통해 순차적으로 대여금을 상환한다. 롯데건설은 대여 거래에 사업장 후순위 수익권, 공사매출채권, 소유 부동산 등을 담보로 제공한다.

롯데건설 최대주주인 롯데케미칼은 이번 PF 펀드에 참여하지 않았다. 대신 다른 방법으로 롯데건설에 유동성을 지원한다. 7일 롯데건설이 발행하는 2000억원 공모채에 원리금 지급보증을 서기로 했다. 롯데건설은 롯데케미칼 신용도(AA0, 안정적)를 등에 업고 올해 만기가 도래하는 공모채 차환자금을 마련한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >