박승민 CFO "올해 재무관리 핵심은 이자관리"

차입금증가 및 금리인상 맞물리며 금융비용 증가, 신용등급 방어 총력

조광페인트는 실적 악화와 투자금 확대가 맞물린 2018년부터 차입금이 크게 늘어났다. 여기에 2019년부터 2022년 4년간의 긴 적자가 이어지며 재무구조가 악화됐다. 부채비율은 2018년 74.5%에서 125.3%로, 차입금의존도는 같은 기간 14.8%에서 37%로 상승한 상태다.

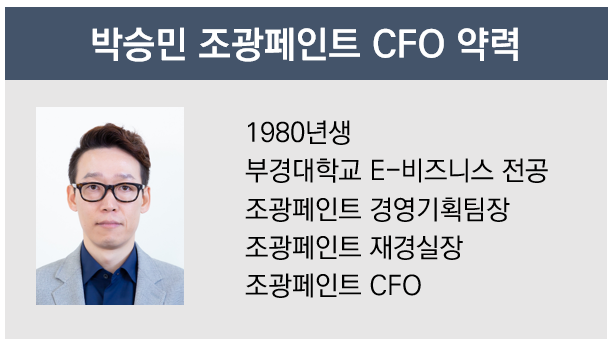

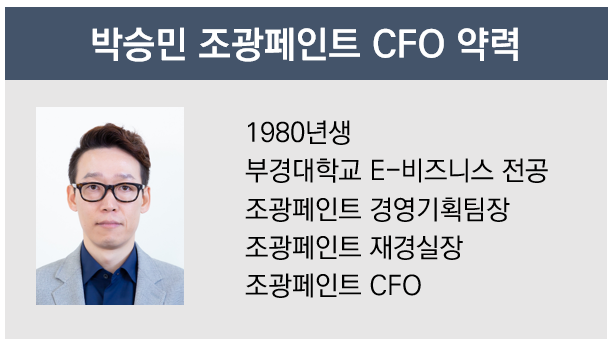

이에 지난해 조광페인트는 처음으로 최고재무책임자(CFO) 직제를 도입하며 재무관리 수위를 높였다. 초대 CFO로 선임된 박승민 재경실장은 올해 재무관리 키워드로 '이자관리'를 꼽았다.

차입금 증가와 금리인상이 맞물리며 조광페인트의 금융비용 부담이 커지고 있는 상황이다. 박 실장은 더벨과의 통화에서 "이자관리의 핵심은 신용등급"이라며 "신용등급 방어를 위해 노력할 것"이라고 강조했다.

◇차입금·금리인상에 금융비용 5년새 10배↑

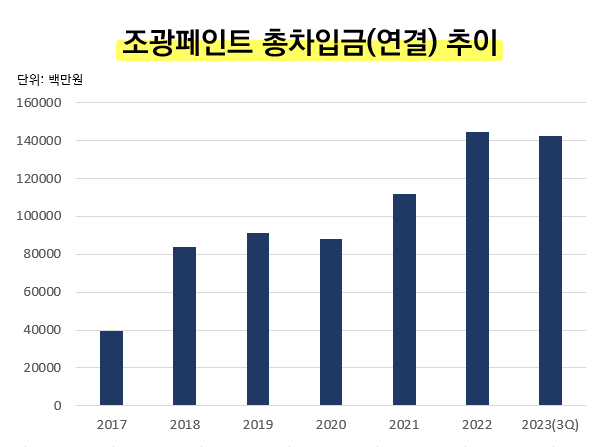

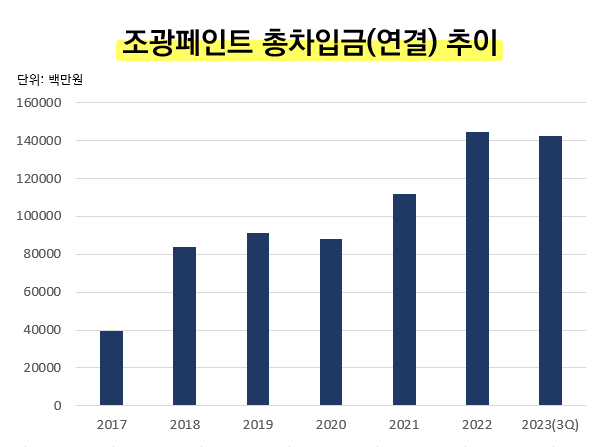

2017년 말 연결 기준 393억원이었던 조광페인트의 총차입금은 1년 뒤 839억원으로 대폭 늘어났다. 전방 경기의 둔화로 인해 실적이 악화되며 2018년 조광페인트는 단 1억1227억원의 영업이익을 냈다. 이전까지 조광페인트는 보통 연간 100억원대의 영업이익을 기록해 왔다.

당시 대표이사로 신규 선임한 오너 3세 양성아 사장 주도로 신사업 투자 확대에 나섰다. 자본적지출(CAPEX)을 살펴보면 2016년까지 수십억 규모에 불과했던 조광페인트의 CAPEX는 2017년 194억원, 2018년 363억원으로 늘어났다. 영업을 통한 현금흐름이 축소된 가운데 유출이 늘어났다 보니 자연스레 차입금이 늘어나는 결과로 이어졌다.

2018년을 기점으로 실적이 확대된 다른 페인트사들과 달리 조광페인트의 사업환경은 개선될 기미를 보이지 않았다. 2022년까지 적자가 이어졌다. 이에 따라 2018년 839억원이었던 조광페인트의 총차입금 규모는 점진적으로 늘어났는데, 지난해 3분기 기준 이 금액은 1445억원이 된 상태다.

차입금 확대와 금리인상이 맞물리며 금융비용의 금융비용이 상승했다. 2017년에는 5억원도 되지 않았던 금융비용이 2022년에는 50억원이 됐다. 적자가 이어지던 상황이라 부담이 더 컸을 것으로 보인다. 지난해 1~3분기 금융비용은 74억원으로 직전해 1년간의 금융비용을 이미 넘어선 것으로 나타났다.

◇박승민 CFO, 첫 메자닌 발행 주도

박 실장은 공식 CFO로 선임되기 전인 2022년 초 교환사채·전환사채 발행을 주도했다. 조광페인트가 설립된 이후 처음으로 메자닌 금융을 활용한 사례다. 재무구조 개선과 금융비용 부담을 낮추기 위한 묘수였다. 교환사채와 전환사채로 총 200억원을 조달하는 데 성공했다.

전환사채를 발행했던 시점 주당 1만원 안팎이었던 주가가 현재(25일 기준) 5810원 수준으로 떨어진 상황이다. 투자자들은 수익을 거두기 힘들다고 판단, 풋옵션을 행사했다. 원금상환 요청에 따라 조광페인트는 최근 다시 자기주식을 이용해 100억원 규모의 교환사채를 발행해 자금을 조달했다. 이자가 발생하는 금융권 차입에 비해 이자율이 0%인 교환사채로 대응하는 것이 낫다고 판단했다는 설명이다.

단 이런 과정에도 불구하고 아직까지 뚜렷한 재무구조 개선이 일어나지는 않은 상황이다. 조광페인트와 자회사 조광요턴 등의 실적이 개선돼 영업활동 현금흐름이 충분히 발생하는 것이 재무건전성 확보의 전제다.

박 실장은 "코로나19 위기가 지나며 조광페인트 및 조광요턴의 수익성이 안정세를 찾고 있다"며 "1~2년안에 당장은 아니겠지만 점차 차입금을 상환할 수 있는 여력이 마련될 것"이라고 밝혔다. 실제 조광페인트는 지난해 1~3분기 25억원의 영업이익을 냈다. 2018년 이후 처음으로 지난해 연간 흑자를 기록했을 것으로 관측된다.

이에 지난해 조광페인트는 처음으로 최고재무책임자(CFO) 직제를 도입하며 재무관리 수위를 높였다. 초대 CFO로 선임된 박승민 재경실장은 올해 재무관리 키워드로 '이자관리'를 꼽았다.

차입금 증가와 금리인상이 맞물리며 조광페인트의 금융비용 부담이 커지고 있는 상황이다. 박 실장은 더벨과의 통화에서 "이자관리의 핵심은 신용등급"이라며 "신용등급 방어를 위해 노력할 것"이라고 강조했다.

◇차입금·금리인상에 금융비용 5년새 10배↑

2017년 말 연결 기준 393억원이었던 조광페인트의 총차입금은 1년 뒤 839억원으로 대폭 늘어났다. 전방 경기의 둔화로 인해 실적이 악화되며 2018년 조광페인트는 단 1억1227억원의 영업이익을 냈다. 이전까지 조광페인트는 보통 연간 100억원대의 영업이익을 기록해 왔다.

당시 대표이사로 신규 선임한 오너 3세 양성아 사장 주도로 신사업 투자 확대에 나섰다. 자본적지출(CAPEX)을 살펴보면 2016년까지 수십억 규모에 불과했던 조광페인트의 CAPEX는 2017년 194억원, 2018년 363억원으로 늘어났다. 영업을 통한 현금흐름이 축소된 가운데 유출이 늘어났다 보니 자연스레 차입금이 늘어나는 결과로 이어졌다.

2018년을 기점으로 실적이 확대된 다른 페인트사들과 달리 조광페인트의 사업환경은 개선될 기미를 보이지 않았다. 2022년까지 적자가 이어졌다. 이에 따라 2018년 839억원이었던 조광페인트의 총차입금 규모는 점진적으로 늘어났는데, 지난해 3분기 기준 이 금액은 1445억원이 된 상태다.

차입금 확대와 금리인상이 맞물리며 금융비용의 금융비용이 상승했다. 2017년에는 5억원도 되지 않았던 금융비용이 2022년에는 50억원이 됐다. 적자가 이어지던 상황이라 부담이 더 컸을 것으로 보인다. 지난해 1~3분기 금융비용은 74억원으로 직전해 1년간의 금융비용을 이미 넘어선 것으로 나타났다.

◇박승민 CFO, 첫 메자닌 발행 주도

박 실장은 공식 CFO로 선임되기 전인 2022년 초 교환사채·전환사채 발행을 주도했다. 조광페인트가 설립된 이후 처음으로 메자닌 금융을 활용한 사례다. 재무구조 개선과 금융비용 부담을 낮추기 위한 묘수였다. 교환사채와 전환사채로 총 200억원을 조달하는 데 성공했다.

전환사채를 발행했던 시점 주당 1만원 안팎이었던 주가가 현재(25일 기준) 5810원 수준으로 떨어진 상황이다. 투자자들은 수익을 거두기 힘들다고 판단, 풋옵션을 행사했다. 원금상환 요청에 따라 조광페인트는 최근 다시 자기주식을 이용해 100억원 규모의 교환사채를 발행해 자금을 조달했다. 이자가 발생하는 금융권 차입에 비해 이자율이 0%인 교환사채로 대응하는 것이 낫다고 판단했다는 설명이다.

단 이런 과정에도 불구하고 아직까지 뚜렷한 재무구조 개선이 일어나지는 않은 상황이다. 조광페인트와 자회사 조광요턴 등의 실적이 개선돼 영업활동 현금흐름이 충분히 발생하는 것이 재무건전성 확보의 전제다.

박 실장은 "코로나19 위기가 지나며 조광페인트 및 조광요턴의 수익성이 안정세를 찾고 있다"며 "1~2년안에 당장은 아니겠지만 점차 차입금을 상환할 수 있는 여력이 마련될 것"이라고 밝혔다. 실제 조광페인트는 지난해 1~3분기 25억원의 영업이익을 냈다. 2018년 이후 처음으로 지난해 연간 흑자를 기록했을 것으로 관측된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >