회사채 대신 '은행' 문 두드리는 녹십자홀딩스

②일반대출 크레딧라인 5000억, 시장성 활용 '신중한 접근' 기조

편집자주

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

녹십자홀딩스가 최근 회사채 발행 대신 은행 문을 두드리고 있다. 국민·신한·하나·우리·농협 등 국내 5대 시중은행과 산업은행, 수출입은행을 유동성 공급 창구로 적극 활용해 왔다.

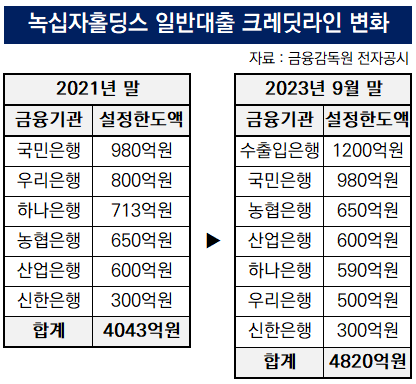

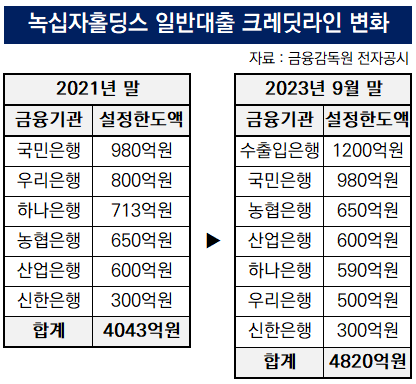

은행권에서 설정한 일반대출 크레딧라인(여신 한도)이 5000억원에 육박한다. 2년새 한도를 20% 늘렸다. 반면 회사채 발행 등 시장성 조달에 신중하게 접근하는 기조를 드러냈다. 중장기 금리 하락 가능성이 있는 만큼 높은 고정이율 책정을 회피하는 취지다.

◇'5대 시중은행+산은·수은' 자금공급 파트너

녹십자홀딩스는 올들어 3분기까지 3415억원을 외부에서 새로 빌렸다. 원리금을 갚는 시점이 1년 이내에 도래하는 단기차입금이 3355억원으로 대부분을 차지한다. 은행권에서 대출을 실행해 얻은 실탄으로 기존 차입 잔액을 상환하거나 차환하는데 썼다.

자금을 끌어오는 창구로 '5대 은행'을 적극 활용하는 모양새다. 올해 9월 말 기준으로 보유한 단기차입부채 잔액 2592억원 가운데 △국민 △신한 △하나 △우리 △농협 등에서 실행한 대출금이 1493억원으로 나타났다.

국책은행 역시 녹십자홀딩스의 유동성 수혈을 촉진하는 협력 파트너로 자리매김했다. 이율 4.8%를 책정해 산업은행에서 확보한 일반대출금이 600억원으로 집계됐다. 2026년 8월 말을 만기로 설정하고 수출입은행에서 빌린 실탄도 629억원이다.

그동안 금융기관과 일반·당좌대출, 원화·외화 지급보증을 둘러싼 약정을 맺으며 자금 유입 안정성을 높이는데 힘썼다. 일반대출 약정 체결을 계기로 설정한 크레딧 라인(여신 한도)이 2023년 9월 말 4820억원이다. 2021년 말 당시 한도 4043억원보다 19.2% 늘었다.

다만 금융권에서 계속 자금을 빌리면서 이자비용 부담이 가중됐다. 올해 1~3분기 발생한 이자비용은 103억원으로 지난해 같은 기간의 67억원보다 53.7% 불어났다. 지난해 연간 이자비용 98억원을 넘어선 규모다.

◇드물게 발행한 사채, 판단기준 '금리'

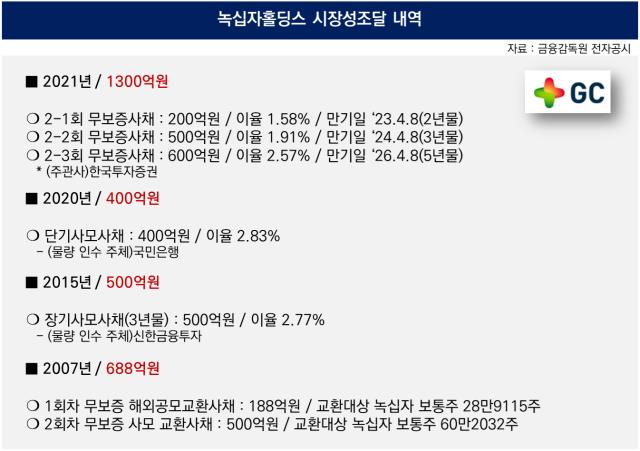

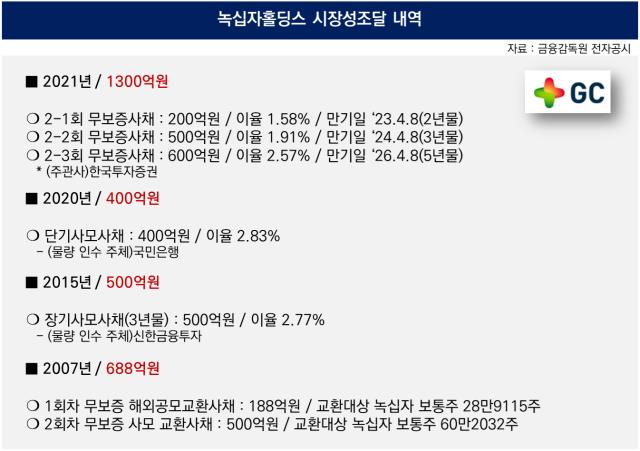

녹십자홀딩스는 은행권 대출을 활발하게 이용한 반면 시장성 조달에는 신중하게 접근해 왔다. 사채 발행의 첫 발을 뗀 시점은 2007년으로 지주회사로 출범한 2001년 이래 6년 만이었다. 당시 녹십자 주식으로 바꿀 수 있는 교환사채(EB)를 찍어 600억원을 확보했다.

이후 2015년에 3년 만기를 설정해 무보증 사모 회사채를 발행하며 500억원을 조달했다. 신한금융투자(현 신한투자증권)가 물량을 모두 인수했고 신한은행 주도로 자산 유동화가 이뤄졌다. 2020년에는 단기채를 발행해 국민은행에서 400억원을 확보했다.

가장 최근에 시장성 조달이 이뤄진 건 2021년 4월로 1300억원어치 사모채를 찍어냈다. 당시 최고재무책임자(CFO)인 김연근 경영관리실장을 포함한 경영진은 저금리 환경이 조성된 대목을 눈여겨봤다. 자금 조달비용을 과거 대비 낮출 수 있다는 이점이 확실하다는 공감대가 형성됐다.

녹십자홀딩스는 1300억원 규모 사모채의 만기를 △2년(200억원) △3년(500억원) △5년(600억원)으로 구성했다. 이율은 2년물 1.58%, 3년물 1.91%, 5년물 2.57%로 책정했다. 2021년 말 기준으로 은행권에서 빌린 단기대출 이자율은 최저 1.94%에서 최고 3.57%까지 형성돼 있었다. 2·3년 만기 회사채 금리가 훨씬 낮게 책정된 셈이다.

지난해부터 금리 인상 국면에 접어든 이래 녹십자홀딩스가 시장성 조달을 실행한 내역은 없다. 유동성을 확보하는 수단으로 사채 발행보다 은행권 대출에 무게를 두는 건 금리 향방을 예단키 어렵다는 인식과 맞닿아 있다.

금리 하락에 무게를 둔 중장기 전망을 감안하면 이율이 주기적으로 달라지는 금융권 대출을 활용하는 게 최선이라는 판단으로 이어졌다. 은행 대출 이자율과 사채 발행 금리의 격차가 과거 대비 미미하다는 대목도 영향을 끼쳤다. 사채 등 시장성 조달보다 자금 확보 신속성과 편리성이 뚜렷하다는 특성 역시 작용했다.

은행권에서 설정한 일반대출 크레딧라인(여신 한도)이 5000억원에 육박한다. 2년새 한도를 20% 늘렸다. 반면 회사채 발행 등 시장성 조달에 신중하게 접근하는 기조를 드러냈다. 중장기 금리 하락 가능성이 있는 만큼 높은 고정이율 책정을 회피하는 취지다.

◇'5대 시중은행+산은·수은' 자금공급 파트너

녹십자홀딩스는 올들어 3분기까지 3415억원을 외부에서 새로 빌렸다. 원리금을 갚는 시점이 1년 이내에 도래하는 단기차입금이 3355억원으로 대부분을 차지한다. 은행권에서 대출을 실행해 얻은 실탄으로 기존 차입 잔액을 상환하거나 차환하는데 썼다.

자금을 끌어오는 창구로 '5대 은행'을 적극 활용하는 모양새다. 올해 9월 말 기준으로 보유한 단기차입부채 잔액 2592억원 가운데 △국민 △신한 △하나 △우리 △농협 등에서 실행한 대출금이 1493억원으로 나타났다.

국책은행 역시 녹십자홀딩스의 유동성 수혈을 촉진하는 협력 파트너로 자리매김했다. 이율 4.8%를 책정해 산업은행에서 확보한 일반대출금이 600억원으로 집계됐다. 2026년 8월 말을 만기로 설정하고 수출입은행에서 빌린 실탄도 629억원이다.

그동안 금융기관과 일반·당좌대출, 원화·외화 지급보증을 둘러싼 약정을 맺으며 자금 유입 안정성을 높이는데 힘썼다. 일반대출 약정 체결을 계기로 설정한 크레딧 라인(여신 한도)이 2023년 9월 말 4820억원이다. 2021년 말 당시 한도 4043억원보다 19.2% 늘었다.

다만 금융권에서 계속 자금을 빌리면서 이자비용 부담이 가중됐다. 올해 1~3분기 발생한 이자비용은 103억원으로 지난해 같은 기간의 67억원보다 53.7% 불어났다. 지난해 연간 이자비용 98억원을 넘어선 규모다.

◇드물게 발행한 사채, 판단기준 '금리'

녹십자홀딩스는 은행권 대출을 활발하게 이용한 반면 시장성 조달에는 신중하게 접근해 왔다. 사채 발행의 첫 발을 뗀 시점은 2007년으로 지주회사로 출범한 2001년 이래 6년 만이었다. 당시 녹십자 주식으로 바꿀 수 있는 교환사채(EB)를 찍어 600억원을 확보했다.

이후 2015년에 3년 만기를 설정해 무보증 사모 회사채를 발행하며 500억원을 조달했다. 신한금융투자(현 신한투자증권)가 물량을 모두 인수했고 신한은행 주도로 자산 유동화가 이뤄졌다. 2020년에는 단기채를 발행해 국민은행에서 400억원을 확보했다.

가장 최근에 시장성 조달이 이뤄진 건 2021년 4월로 1300억원어치 사모채를 찍어냈다. 당시 최고재무책임자(CFO)인 김연근 경영관리실장을 포함한 경영진은 저금리 환경이 조성된 대목을 눈여겨봤다. 자금 조달비용을 과거 대비 낮출 수 있다는 이점이 확실하다는 공감대가 형성됐다.

녹십자홀딩스는 1300억원 규모 사모채의 만기를 △2년(200억원) △3년(500억원) △5년(600억원)으로 구성했다. 이율은 2년물 1.58%, 3년물 1.91%, 5년물 2.57%로 책정했다. 2021년 말 기준으로 은행권에서 빌린 단기대출 이자율은 최저 1.94%에서 최고 3.57%까지 형성돼 있었다. 2·3년 만기 회사채 금리가 훨씬 낮게 책정된 셈이다.

지난해부터 금리 인상 국면에 접어든 이래 녹십자홀딩스가 시장성 조달을 실행한 내역은 없다. 유동성을 확보하는 수단으로 사채 발행보다 은행권 대출에 무게를 두는 건 금리 향방을 예단키 어렵다는 인식과 맞닿아 있다.

금리 하락에 무게를 둔 중장기 전망을 감안하면 이율이 주기적으로 달라지는 금융권 대출을 활용하는 게 최선이라는 판단으로 이어졌다. 은행 대출 이자율과 사채 발행 금리의 격차가 과거 대비 미미하다는 대목도 영향을 끼쳤다. 사채 등 시장성 조달보다 자금 확보 신속성과 편리성이 뚜렷하다는 특성 역시 작용했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >