현대모비스, 건전성·실적 좋은데…아쉬움 남긴 '주가'

[경영성과]⑧11개 항목 중 8개 시장평균 상회…PBR·TSR 저조 '밸류 저평가'

편집자주

기업 지배구조의 핵심인 이사회. 회사의 주인인 주주들의 대행자 역할을 맡은 등기이사들의 모임이자 기업의 주요 의사를 결정하는 합의기구다. 이곳은 경영실적 향상과 기업 및 주주가치를 제고하고 준법과 윤리를 준수하는 의무를 가졌다. 따라서 그들이 제대로 된 구성을 갖췄는지, 이사를 투명하게 뽑는지, 운영은 제대로 하는지 등을 평가할 필요가 있다. 하지만 국내에선 이사회 활동을 제3자 등에게 평가받고 공개하며 투명성을 제고하는 기업문화가 아직 정착되지 않았다. 이에 THE CFO는 대형 법무법인과 지배구조 전문가들의 고견을 받아 독자적인 평가 툴을 만들고 국내 상장기업을 대상으로 평가를 시행해 봤다.

'국내 최대 차량부품 제조사' 현대모비스 이사회는 1년 동안 분주하게 활동했다. 국내외 계열사 출자를 승인하고 연구·개발(R&D) 거점 구축을 결정하는 등 굵직한 의사결정을 내리며 사업 확장에 일조했다.

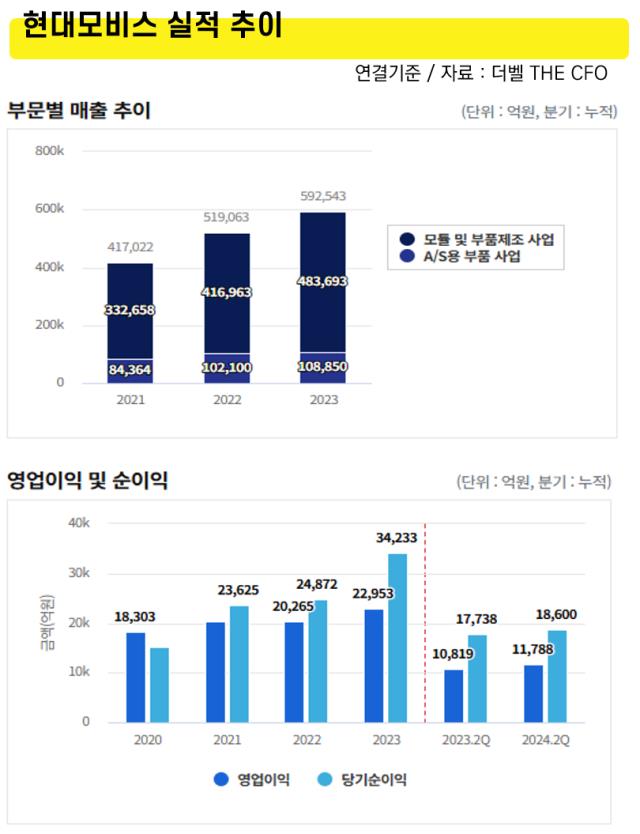

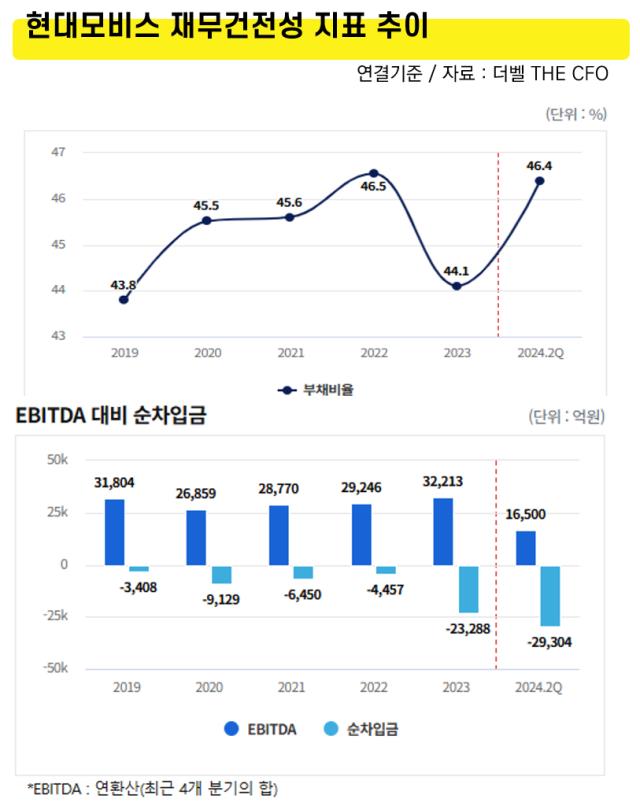

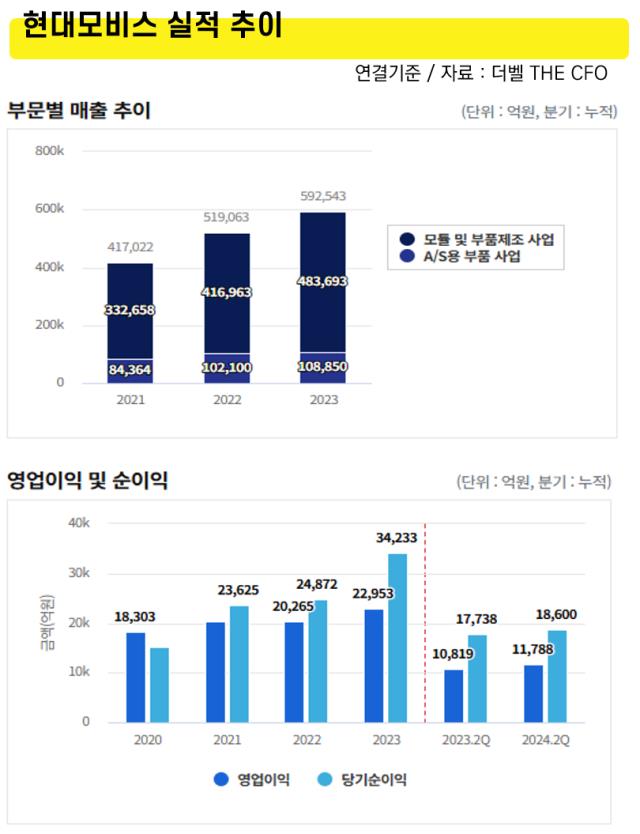

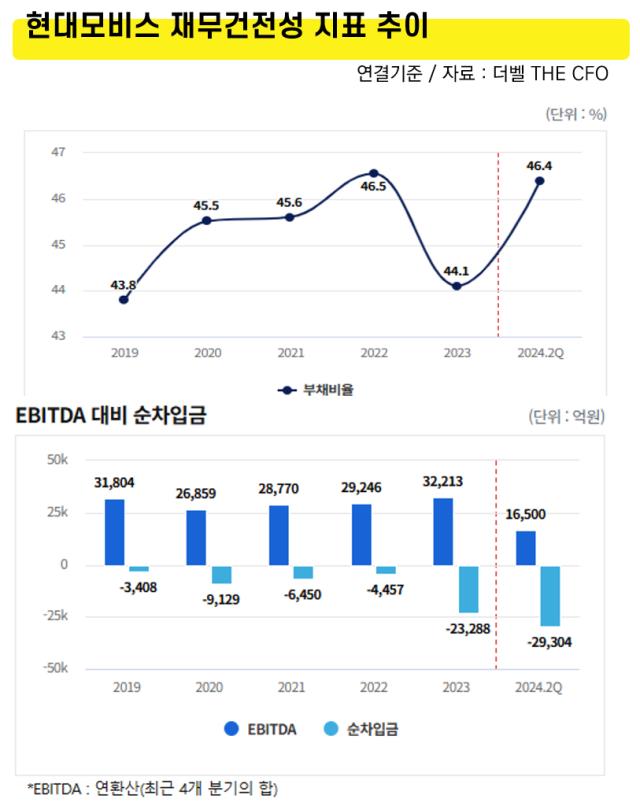

이사진의 활약은 현대모비스가 보여준 실적으로 고스란히 드러났다. 완성차업계 호황에 따른 수혜를 입은 덕분에 매출이 50조원에서 60조원으로 전년대비 14% 불어나는 결실을 맺었다. 2조원 규모 순현금, 40%대 부채비율 등 재무건전성 역시 탁월했다.

아쉬움을 남긴 건 '주가'였다. 1년간 20만원에서 23만원으로 10% 넘게 올랐지만 시장 평균에는 부합하지 못했다. PBR 역시 1배에 못 미치는 '밸류 저평가 상태'를 보였다.

◇완성차업계 호황 수혜, 매출 '50조→60조'

THE CFO는 2023년 사업보고서, 2024년 1분기 보고서, 올 5월에 공시된 기업지배구조 보고서 등을 기반으로 현대모비스 이사회를 평가했다. △구성 △참여도 △견제기능 △정보접근성 △평가 개선 프로세스 △경영성과 등의 6대 영역에서 이사회 활동과 운영 내역을 살펴본 결과 255점 만점에 200점을 시현했다.

전체 11개 항목에 55점을 배정한 경영성과 부문에서 현대모비스는 43점을 기록했다. 5점 기준으로 환산하면 3.9점이다. 경영성과 영역은 △투자 △경영성과 △재무건전성 등 3대 분야로 나눴는데 배당수익률, 매출성장률, 부채비율 등 8개 지표에서 최고점(5점)을 받았다. KRX 300 소속 비금융기업의 2023년 지표 중 상·하위 10% 기업 데이터를 배제하고 산정한 평균치 대비 20% 이상 아웃퍼폼(outperform)했다는 의미다.

현대모비스는 지난해 완성차업계 실적 호조에 따른 수혜를 입었다. 연결기준 매출이 59조2544억원으로 2022년 51조9063억원과 견줘 14.16%(7조3481억원) 늘었다. 같은 기간 영업이익도 2조265억원에서 2조2953억원으로 13.26%(2688억원) 불어났다. 여타 상장사들이 평균적으로 역성장(-2.42%)을 보인 것과는 대조적인 양상이다.

전장, 램프, 샤시 등 연간 차량 핵심부품 수주액 역시 92억1600만달러(12조6342억원)로 당초 계획한 53억5800만달러(7조3463억원) 대비 172% 초과하는 결실을 맺었다. 기업이 주주자본을 활용해 만들어낸 이익률을 뜻하는 자기자본이익률(ROE)은 8.73%로 KRX 300 소속 277개 비금융사 가운데 상·하위 10% 기업을 제외한 평균값 6.28%보다 2.45%포인트 높았다. 총자산이익률(ROA) 역시 6.01%로 시장 평균 3.76%를 웃돌았다.

탁월한 실적을 달성한 근간에는 자동차 제조사들이 전기차 등 친환경차 생산을 늘리면서 전동화 부품 판매가 촉진된 영향이 자리잡고 있다. 스포츠 유틸리티 차량(SUV)과 중대형차 등 수익성이 상대적 우위에 놓인 차종 판매가 강세를 드러낸 대목도 긍정적으로 기여했다. 덕분에 고부가가치 핵심부품 납품이 한층 확대됐기 때문이다.

◇2조 순현금, 40%대 부채비율 '탁월'

재무건전성 분야를 구성하는 3개 지표도 모두 채점 기준상 5점에 부합했다. 2023년 말 연결기준 부채비율이 44.1%로 KRX300 비금융기업 평균 91.96%와 견줘보면 47.86%포인트 낮았다. 자기자본이 40조6553억원으로 부채총계 17조9305억원의 2배를 넘길 만큼 안정적 양상을 시현했다.

2조3288억원 규모 순현금 상태를 구현한 부분도 주목할 만하다. 전체 차입금이 2조7506억원인데 반해 현금성자산, 단기금융상품 등을 더한 가용 유동성은 2배 가까운 5조794억원으로 집계됐다. 본업을 전개하면서 발생한 이익으로 빚을 갚을 여력도 충분하다. 영업이익을 이자비용으로 나눈 값을 뜻하는 이자보상배율이 15.29배를 기록했는데 시장 평균 9.72배보다 훨씬 능가하는 수준을 보였다.

호실적과 완성차 밸류체인 호황을 등에 업고 현대모비스 주가도 상승세를 탔지만 시장 평균 수준에는 부합하지 못했다. 2023년 초(1월 2일) 20만2500원에서 연말(12월 28일) 23만7000원으로 17.04%(3만4500원) 올랐으나 시장 평균치 25.74%에는 미달했다. 같은 기간 시가총액도 19조927억원에서 22조1963억원으로 16.26%(3조1036억원) 불어나는데 그쳤다.

재원 4805억원을 투입해 배당금을 주주들에게 나눠주고 자기주식 매입분 1465억원어치를 모두 소각하는 등의 주주환원책을 이행했지만 평가 기준상 높은 점수 획득으로 이어지지 않았다. 주가 변동과 배당 지급분을 감안해 계산한 총주주수익률(TSR)이 19.3%로 나타났으나 KRX 300 비금융기업 평균 27.64%를 밑돌았다. 주가순자산비율(PBR)도 0.53배로 시장 평균치 2.38배에 현저히 미달했다.

이사진의 활약은 현대모비스가 보여준 실적으로 고스란히 드러났다. 완성차업계 호황에 따른 수혜를 입은 덕분에 매출이 50조원에서 60조원으로 전년대비 14% 불어나는 결실을 맺었다. 2조원 규모 순현금, 40%대 부채비율 등 재무건전성 역시 탁월했다.

아쉬움을 남긴 건 '주가'였다. 1년간 20만원에서 23만원으로 10% 넘게 올랐지만 시장 평균에는 부합하지 못했다. PBR 역시 1배에 못 미치는 '밸류 저평가 상태'를 보였다.

◇완성차업계 호황 수혜, 매출 '50조→60조'

THE CFO는 2023년 사업보고서, 2024년 1분기 보고서, 올 5월에 공시된 기업지배구조 보고서 등을 기반으로 현대모비스 이사회를 평가했다. △구성 △참여도 △견제기능 △정보접근성 △평가 개선 프로세스 △경영성과 등의 6대 영역에서 이사회 활동과 운영 내역을 살펴본 결과 255점 만점에 200점을 시현했다.

전체 11개 항목에 55점을 배정한 경영성과 부문에서 현대모비스는 43점을 기록했다. 5점 기준으로 환산하면 3.9점이다. 경영성과 영역은 △투자 △경영성과 △재무건전성 등 3대 분야로 나눴는데 배당수익률, 매출성장률, 부채비율 등 8개 지표에서 최고점(5점)을 받았다. KRX 300 소속 비금융기업의 2023년 지표 중 상·하위 10% 기업 데이터를 배제하고 산정한 평균치 대비 20% 이상 아웃퍼폼(outperform)했다는 의미다.

현대모비스는 지난해 완성차업계 실적 호조에 따른 수혜를 입었다. 연결기준 매출이 59조2544억원으로 2022년 51조9063억원과 견줘 14.16%(7조3481억원) 늘었다. 같은 기간 영업이익도 2조265억원에서 2조2953억원으로 13.26%(2688억원) 불어났다. 여타 상장사들이 평균적으로 역성장(-2.42%)을 보인 것과는 대조적인 양상이다.

전장, 램프, 샤시 등 연간 차량 핵심부품 수주액 역시 92억1600만달러(12조6342억원)로 당초 계획한 53억5800만달러(7조3463억원) 대비 172% 초과하는 결실을 맺었다. 기업이 주주자본을 활용해 만들어낸 이익률을 뜻하는 자기자본이익률(ROE)은 8.73%로 KRX 300 소속 277개 비금융사 가운데 상·하위 10% 기업을 제외한 평균값 6.28%보다 2.45%포인트 높았다. 총자산이익률(ROA) 역시 6.01%로 시장 평균 3.76%를 웃돌았다.

탁월한 실적을 달성한 근간에는 자동차 제조사들이 전기차 등 친환경차 생산을 늘리면서 전동화 부품 판매가 촉진된 영향이 자리잡고 있다. 스포츠 유틸리티 차량(SUV)과 중대형차 등 수익성이 상대적 우위에 놓인 차종 판매가 강세를 드러낸 대목도 긍정적으로 기여했다. 덕분에 고부가가치 핵심부품 납품이 한층 확대됐기 때문이다.

◇2조 순현금, 40%대 부채비율 '탁월'

재무건전성 분야를 구성하는 3개 지표도 모두 채점 기준상 5점에 부합했다. 2023년 말 연결기준 부채비율이 44.1%로 KRX300 비금융기업 평균 91.96%와 견줘보면 47.86%포인트 낮았다. 자기자본이 40조6553억원으로 부채총계 17조9305억원의 2배를 넘길 만큼 안정적 양상을 시현했다.

2조3288억원 규모 순현금 상태를 구현한 부분도 주목할 만하다. 전체 차입금이 2조7506억원인데 반해 현금성자산, 단기금융상품 등을 더한 가용 유동성은 2배 가까운 5조794억원으로 집계됐다. 본업을 전개하면서 발생한 이익으로 빚을 갚을 여력도 충분하다. 영업이익을 이자비용으로 나눈 값을 뜻하는 이자보상배율이 15.29배를 기록했는데 시장 평균 9.72배보다 훨씬 능가하는 수준을 보였다.

호실적과 완성차 밸류체인 호황을 등에 업고 현대모비스 주가도 상승세를 탔지만 시장 평균 수준에는 부합하지 못했다. 2023년 초(1월 2일) 20만2500원에서 연말(12월 28일) 23만7000원으로 17.04%(3만4500원) 올랐으나 시장 평균치 25.74%에는 미달했다. 같은 기간 시가총액도 19조927억원에서 22조1963억원으로 16.26%(3조1036억원) 불어나는데 그쳤다.

재원 4805억원을 투입해 배당금을 주주들에게 나눠주고 자기주식 매입분 1465억원어치를 모두 소각하는 등의 주주환원책을 이행했지만 평가 기준상 높은 점수 획득으로 이어지지 않았다. 주가 변동과 배당 지급분을 감안해 계산한 총주주수익률(TSR)이 19.3%로 나타났으나 KRX 300 비금융기업 평균 27.64%를 밑돌았다. 주가순자산비율(PBR)도 0.53배로 시장 평균치 2.38배에 현저히 미달했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >