HD현대일렉트릭, 단기차입 비중 '하락폭 최대'

[레버리지·커버리지/만기구조]⑨장기차환전략 주효, 80→58%…삼호重·미포조선 90% 웃돌아

편집자주

기업은 숫자로 말한다. 매출과 영업이익 기반의 영업활동과 유·무형자산 처분과 매입의 투자활동, 차입과 상환, 배당 등 재무활동의 결과물이 모두 숫자로 나타난다. THE CFO는 기업 집단이 시장과 투자자에 전달하는 각종 숫자와 지표(Financial Index)들을 분석했다. 숫자들을 통해 기업집단 내 주목해야 할 개별 기업들을 가려보고 기업집단의 재무 현황을 살펴본다. 이를 넘어 숫자를 기반으로 기업집단과 기업집단 간의 비교도 실시해봤다.

파이낸셜 인덱스(Financial Index)란?

[레버리지·커버리지]

⑨차입 만기 구조

국내기업들은 단기자본에 대한 의존도가 비교적 높은 편이다. 이처럼 단기화된 차입 구조, 또는 만기 집중의 문제는 차환(Refinance) 리스크와 불가피하게 연동된다. 금리 상승 등으로 불리한 조건을 감수해야하거나, 때에 따라 신규차입 자체가 어려워질 수도 있기 때문이다. 또 장기적인 유동성 관리 측면에서도 잦은 차환 발행은 부담 요소다. HD현대그룹의 차입 전략과 현황을 계열사별 만기구조 분석을 통해 살펴본다.

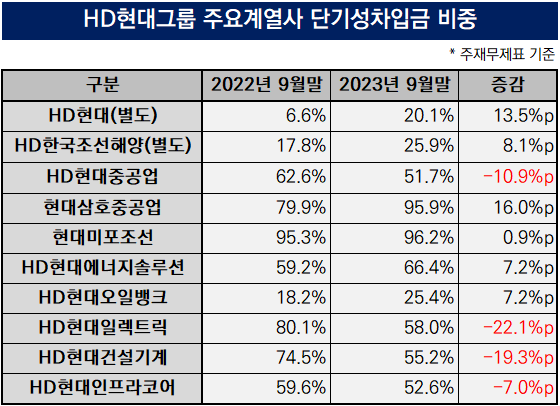

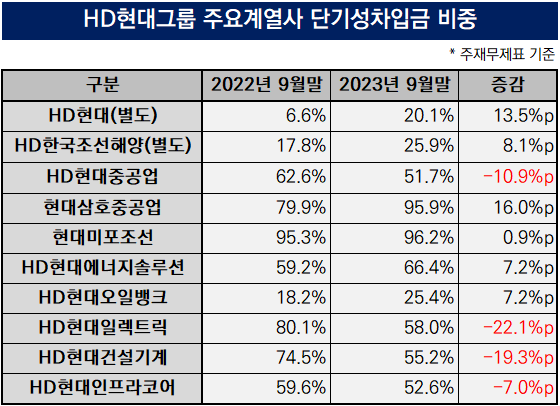

지난해 HD현대일렉트릭의 총차입금 대비 단기성 차입금 비중 하락폭이 '최대'를 기록했다. 80%에서 58%로 22%포인트 낮아졌다. 장기성 차입으로 차환하는 전략을 구사한 점이 주효했다.

현대삼호중공업과 현대미포조선의 단기성 차입금 비율은 90%를 웃돌았으나 단기성 차입 금액 변화에서 엇갈린 양상을 드러냈다. 현대미포조선의 단기성 차입금은 1600억원에서 3600억원으로 1년새 2배 넘게 불어났다. 반면 현대삼호중공업은 단기성 차입금을 1조2000억원에서 2000억원으로 80% 이상 줄였다.

HD현대그룹 주요 계열사로 10개 기업을 살폈다. △HD현대 △HD한국조선해양 △HD현대중공업 △현대미포조선 △HD현대에너지솔루션 △HD현대일렉트릭 △HD현대건설기계 △HD현대인프라코어 등 8개 상장사, 사업보고서 제출 의무를 갖춘 △현대삼호중공업 △HD현대오일뱅크 등 비상장사 2곳의 주재무제표를 기준으로 삼았다. 지주회사 HD현대와 조선부문 중간지주사 HD한국조선해양에 대해서는 별도 재무제표를 토대로 분석했다.

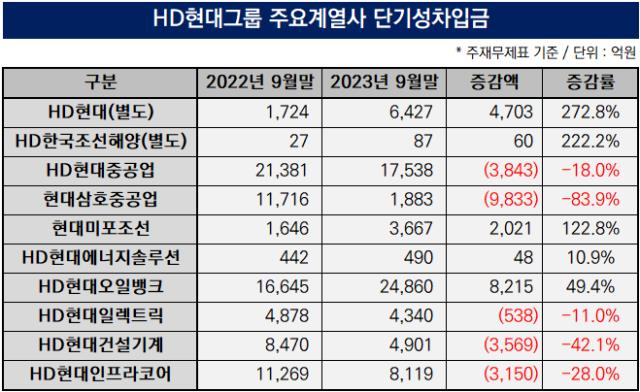

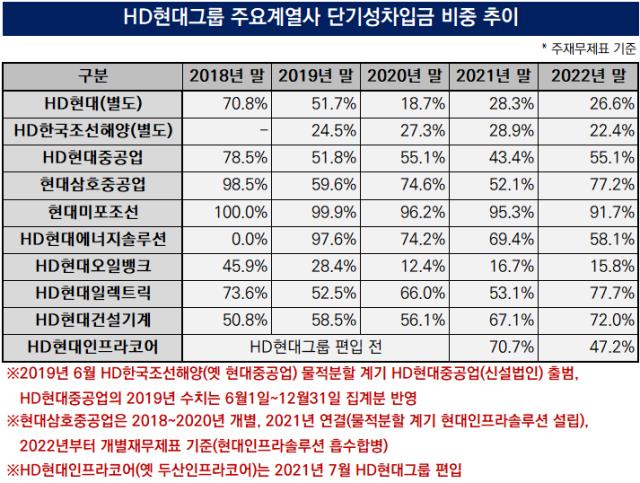

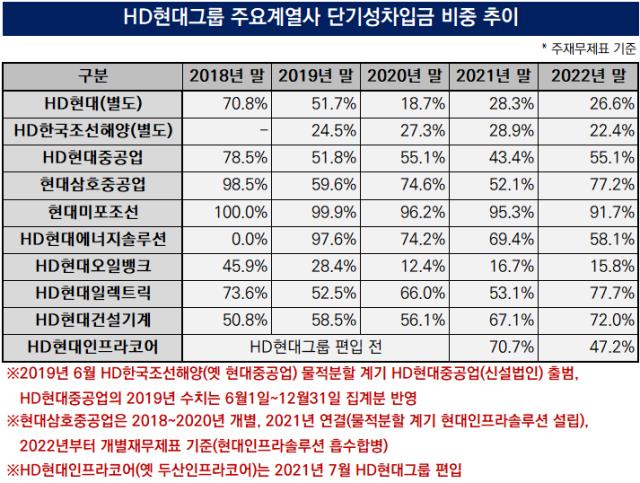

THE CFO 집계에 따르면 2023년 9월 말 기준으로 HD현대그룹 주요 계열사 10곳의 단기성 차입금은 7조2312억원이다. 2022년 3분기 말 7조8198억원 대비 5886억원(7.5%) 감소했다. 8조2943억원을 기록한 2018년 말과 비교하면 1조631억원(12.8%) 줄어든 금액이다.

10개 주요 계열사의 합산 총차입금 가운데 단기성 차입금이 차지하는 비중은 2022년 3분기 말 38.1%였으나 지난해 9월 말에는 35.7%로 2.4%포인트 낮아졌다. 1년새 단기성 차입금과 전체 차입금이 나란히 감소했다. 총차입금은 20조5081억원에서 20조2327억원으로 2754억원(1.3%) 줄었다.

계열사 중에서 총차입금 대비 단기성 차입금 비중이 하락한 기업은 △HD현대일렉트릭 △HD현대건설기계 △HD현대중공업 △HD현대인프라코어 등 4개사다. HD현대일렉트릭은 80.1%에서 58%로 22.1%포인트 내려갔다.

HD현대일렉트릭은 차입 만기구조를 '장기'로 전환하는데 재무정책의 방점을 찍었다. 단기성 차입이 4878억원에서 4340억원으로 1년 동안 538억원(11%) 줄어드는데 그쳤으나 전체 차입금은 1394억원(22.9%) 불어난 대목이 방증한다. 현금흐름표상 장기차입금 증가분과 회사채 발행액도 지난해 1~9월 2360억원으로 전년동기 300억원의 7배를 웃돈다.

지난해 9월 말 기준으로 단기성 차입금 6427억원을 보유한 지주사 HD현대는 2022년 9월 말 대비 증가율이 272.8%(4703억원)을 기록했다. 계열사 중에서 가장 높은 수치를 나타냈다. 다만 전체 차입금 가운데 단기성 차입금이 구성하는 비중은 20.1%에 그쳐 만기구조 장기화가 가장 돋보였다.

HD현대의 단기성 차입금이 급격히 불어난 건 과거 발행한 회사채의 상환 만기가 1년 이내로 가까워진 배경과 맞물린다. 작년 3분기 말 유동성사채 잔액은 3300억원으로 2022년 9월 말 450억원과 비교하면 7배 넘게 많아졌다. 2022년 상반기에 발행한 9-1회차 사채(500억원) 만기는 오는 2월 말에 도래한다. 2019년 당시 1500억원 규모로 찍어낸 5회차 사채 역시 올해 6월 상환을 앞뒀다.

차입 만기구조가 '단기'로 편중된 수준이 가장 두드러진 계열사는 현대미포조선과 현대삼호중공업이다. 현대미포조선의 단기성 차입금은 2023년 9월 말 3667억원으로 총차입금 3812억원 대비 96.2% 규모다. 2022년 9월 말 1646억원보다 2021억원(122.8%) 늘어난 금액이다.

현대미포조선의 단기성 차입금 내역을 살피면 수출입은행에서 실행한 제작금융대출 1300억원과 원화일반대출 잔액 790억원이 존재한다. 베트남 비엣콤은행(VCB) 카인호아(Khanh Hoa) 지점에서 확보한 외화일반대출 자금 1539억원도 있다.

현대삼호중공업 역시 전체 차입금에서 상환 만기가 1년 이내인 잔액의 비율이 95.9%로 집계됐다. 2022년 3분기 말 79.9%와 견줘보면 1년 만에 16%포인트 올랐다. 다만 계열사 가운데 단기성 차입금을 가장 많이 줄였다.

지난해 9월 말 현대삼호중공업의 단기성 차입금은 1883억원으로 2022년 9월 말 1조1716억원 대비 9833억원(83.9%) 급감했다. 2018년 이래 5년을 통틀어 단연 적은 규모다. 수주 호황에 힘입어 영업활동현금흐름 순유입액이 2022년 1~9월 2168억원에서 작년 3분기 누적 2조4842억원으로 증대된 덕분에 상환 기조를 적극 구사할 수 있었다.

[레버리지·커버리지]

⑨차입 만기 구조

국내기업들은 단기자본에 대한 의존도가 비교적 높은 편이다. 이처럼 단기화된 차입 구조, 또는 만기 집중의 문제는 차환(Refinance) 리스크와 불가피하게 연동된다. 금리 상승 등으로 불리한 조건을 감수해야하거나, 때에 따라 신규차입 자체가 어려워질 수도 있기 때문이다. 또 장기적인 유동성 관리 측면에서도 잦은 차환 발행은 부담 요소다. HD현대그룹의 차입 전략과 현황을 계열사별 만기구조 분석을 통해 살펴본다.

지난해 HD현대일렉트릭의 총차입금 대비 단기성 차입금 비중 하락폭이 '최대'를 기록했다. 80%에서 58%로 22%포인트 낮아졌다. 장기성 차입으로 차환하는 전략을 구사한 점이 주효했다.

현대삼호중공업과 현대미포조선의 단기성 차입금 비율은 90%를 웃돌았으나 단기성 차입 금액 변화에서 엇갈린 양상을 드러냈다. 현대미포조선의 단기성 차입금은 1600억원에서 3600억원으로 1년새 2배 넘게 불어났다. 반면 현대삼호중공업은 단기성 차입금을 1조2000억원에서 2000억원으로 80% 이상 줄였다.

HD현대그룹 주요 계열사로 10개 기업을 살폈다. △HD현대 △HD한국조선해양 △HD현대중공업 △현대미포조선 △HD현대에너지솔루션 △HD현대일렉트릭 △HD현대건설기계 △HD현대인프라코어 등 8개 상장사, 사업보고서 제출 의무를 갖춘 △현대삼호중공업 △HD현대오일뱅크 등 비상장사 2곳의 주재무제표를 기준으로 삼았다. 지주회사 HD현대와 조선부문 중간지주사 HD한국조선해양에 대해서는 별도 재무제표를 토대로 분석했다.

THE CFO 집계에 따르면 2023년 9월 말 기준으로 HD현대그룹 주요 계열사 10곳의 단기성 차입금은 7조2312억원이다. 2022년 3분기 말 7조8198억원 대비 5886억원(7.5%) 감소했다. 8조2943억원을 기록한 2018년 말과 비교하면 1조631억원(12.8%) 줄어든 금액이다.

10개 주요 계열사의 합산 총차입금 가운데 단기성 차입금이 차지하는 비중은 2022년 3분기 말 38.1%였으나 지난해 9월 말에는 35.7%로 2.4%포인트 낮아졌다. 1년새 단기성 차입금과 전체 차입금이 나란히 감소했다. 총차입금은 20조5081억원에서 20조2327억원으로 2754억원(1.3%) 줄었다.

계열사 중에서 총차입금 대비 단기성 차입금 비중이 하락한 기업은 △HD현대일렉트릭 △HD현대건설기계 △HD현대중공업 △HD현대인프라코어 등 4개사다. HD현대일렉트릭은 80.1%에서 58%로 22.1%포인트 내려갔다.

HD현대일렉트릭은 차입 만기구조를 '장기'로 전환하는데 재무정책의 방점을 찍었다. 단기성 차입이 4878억원에서 4340억원으로 1년 동안 538억원(11%) 줄어드는데 그쳤으나 전체 차입금은 1394억원(22.9%) 불어난 대목이 방증한다. 현금흐름표상 장기차입금 증가분과 회사채 발행액도 지난해 1~9월 2360억원으로 전년동기 300억원의 7배를 웃돈다.

지난해 9월 말 기준으로 단기성 차입금 6427억원을 보유한 지주사 HD현대는 2022년 9월 말 대비 증가율이 272.8%(4703억원)을 기록했다. 계열사 중에서 가장 높은 수치를 나타냈다. 다만 전체 차입금 가운데 단기성 차입금이 구성하는 비중은 20.1%에 그쳐 만기구조 장기화가 가장 돋보였다.

HD현대의 단기성 차입금이 급격히 불어난 건 과거 발행한 회사채의 상환 만기가 1년 이내로 가까워진 배경과 맞물린다. 작년 3분기 말 유동성사채 잔액은 3300억원으로 2022년 9월 말 450억원과 비교하면 7배 넘게 많아졌다. 2022년 상반기에 발행한 9-1회차 사채(500억원) 만기는 오는 2월 말에 도래한다. 2019년 당시 1500억원 규모로 찍어낸 5회차 사채 역시 올해 6월 상환을 앞뒀다.

차입 만기구조가 '단기'로 편중된 수준이 가장 두드러진 계열사는 현대미포조선과 현대삼호중공업이다. 현대미포조선의 단기성 차입금은 2023년 9월 말 3667억원으로 총차입금 3812억원 대비 96.2% 규모다. 2022년 9월 말 1646억원보다 2021억원(122.8%) 늘어난 금액이다.

현대미포조선의 단기성 차입금 내역을 살피면 수출입은행에서 실행한 제작금융대출 1300억원과 원화일반대출 잔액 790억원이 존재한다. 베트남 비엣콤은행(VCB) 카인호아(Khanh Hoa) 지점에서 확보한 외화일반대출 자금 1539억원도 있다.

현대삼호중공업 역시 전체 차입금에서 상환 만기가 1년 이내인 잔액의 비율이 95.9%로 집계됐다. 2022년 3분기 말 79.9%와 견줘보면 1년 만에 16%포인트 올랐다. 다만 계열사 가운데 단기성 차입금을 가장 많이 줄였다.

지난해 9월 말 현대삼호중공업의 단기성 차입금은 1883억원으로 2022년 9월 말 1조1716억원 대비 9833억원(83.9%) 급감했다. 2018년 이래 5년을 통틀어 단연 적은 규모다. 수주 호황에 힘입어 영업활동현금흐름 순유입액이 2022년 1~9월 2168억원에서 작년 3분기 누적 2조4842억원으로 증대된 덕분에 상환 기조를 적극 구사할 수 있었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

시리즈 모아 보기

Financial Index - HD현대그룹

- 외형과 수익성

- 1순항하는 조선3사…오일뱅크는 '역성장'

- 2HD현대오일뱅크, 영업비용 부담률 상승폭 '최대'

- 3수익성 개선세 돋보인 현대삼호중공업

- 4'자산 3조' 눈앞에 둔 HD현대일렉트릭

- 레버리지·커버리지

- 5'상환기조' HD현대인프라코어, 부채비율 '최대폭 하락'

- 6차입금 1.3조 줄인 현대삼호중공업 '감소율 최고'

- 7현대오일뱅크, 현금창출력 대비 빚부담 가중 '2→7배'

- 8HD현대오일뱅크, 이자보상배율 '12→2배' 급락

- 9HD현대일렉트릭, 단기차입 비중 '하락폭 최대'