팬오션, 보유자금 4600억…증자·지주규제 어떻게 풀까

SPC 설립 후 합병 시나리오 제기, 팬오션만 적어도 3.3조 필요할 듯

HMM 인수전에서 하림그룹의 팬오션과 JKL 컨소시엄이 우선협상대상자로 선정되면서 전략적투자자(SI)인 팬오션의 자금 여력이 업계의 관심사다. 3분기 말 재무상태표상 현금여력은 인수가액에 훨씬 못 미치는 상태라 향후 자산매각과 증자·차입 등 다양한 조달 카드를 모색할 것으로 예상된다.

19일 업계에 따르면 팬오션-JKL 컨소시엄은 전일 HMM 주식 약 3억9879만주(57.9%)에 대한 인수 우선협상대상자로 선정됐다. 한국산업은행과 한국해양진흥공사 등 매도자는 컨소시엄과의 협상을 통해 향후 주식매매계약과 주주·사채권자간 합의서를 확정할 예정이다.

컨소시엄이 HMM 지분 인수로 써낸 가격은 약 6조4000억원으로 거론된다. 컨소시엄은 HMM 지분을 인수할 특수목적회사(SPC)를 설립할 가능성이 있다.

하림지주는 공정거래법상 지주회사 체제이기 때문에 계열사들의 공동 출자가 제한된다. 예를 들면 SPC에 팬오션과 다른 하림그룹 계열사인 하림지주, 하림, 선진 등의 자금 출자가 불가능한 셈이다.

재계 관계자는 "팬오션-JKL 컨소시엄이 SPC를 설립했는데 이 회사에 하림그룹 타 계열사가 출자하면 손자회사 외 국내 계열사 주식소유 금지 조항에 걸리게 된다"며 "팬오션과 JKL에 다른 재무적투자자(FI)들만 참여해야 하는 구조"라고 말했다.

팬오션-JKL이 세운 SPC가 HMM 지분을 인수하는 것도 불가능하다. 이 경우 지분 구도가 '하림지주→팬오션→SPC→HMM'로 돼 증손회사 지분율 의무 보유 규제로 SPC는 HMM의 지분 100%를 보유해야 한다. SPC를 통한 지분 취득 시나리오를 세울 경우 SPC와 HMM의 합병 가능성이 유력하다.

만약 SPC와 HMM이 합병해 '하림지주→팬오션→HMM' 구도가 된다면 팬오션은 HMM의 지분 30%를 의무적으로 보유해야 한다.

컨소시엄이 지분 57.9%를 사겠다고 한 가격은 6조4000억원, 이 가운데 팬오션이 30%를 취한다고 가정하고 비율대로 계산하면 팬오션은 약 3조3000억원이 필요하다. 매도자 측의 영구채 전환을 3년 간 유예해 달라는 하림 측 조건이 받아들여졌을 때의 시나리오다.

문제는 곳간이다. 3분기 말 별도 기준 팬오션의 현금성자산은 4604억원에 불과하다. 외부로부터의 부채와 자본 확충이 필수적일 것으로 보인다.

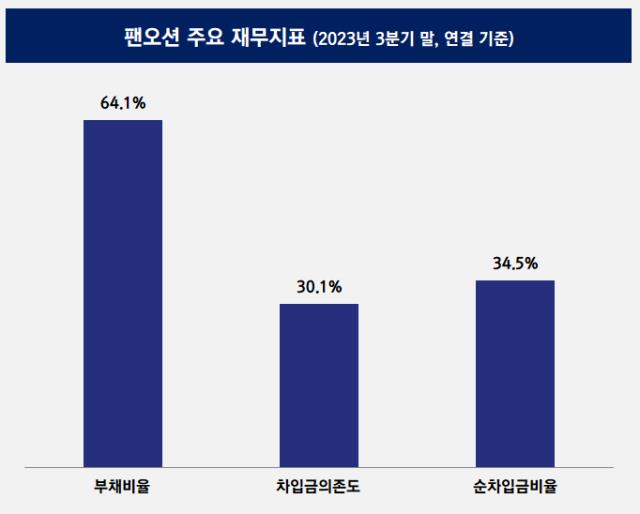

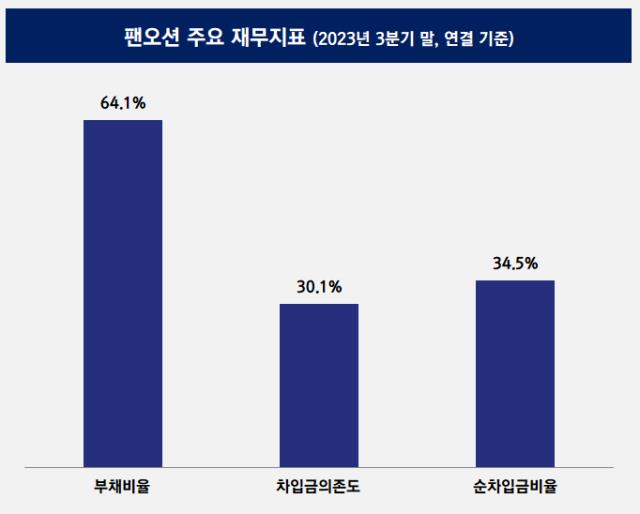

팬오션 자체의 조달 여력은 충분한 편이다. 올해 3분기 말 연결 기준 팬오션의 부채비율은 64%다. 차입금은 2조4337억원으로 차입금의존도는 30%다. 작년 한해 상각전영업이익(EBITDA)/금융비용은 17.8배로 이자비용 대비 영업활동현금흐름이 우수한 편이었다. 올해는 작년 대비 EBITDA가 감소했지만 3분기 누적 3172억원으로 EBITDA/매출액 9.5%를 기록 중이다.

자체 조달로 부족할 경우 자산매각과 하림지주로부터의 증자 카드도 고려할 가능성이 있다. 이미 팬오션은 올해 10월 보유하고 있던 한진칼 지분 전량을 1628억원에 매각했던 전력이 있다.

팬오션의 3분기 말 별도 자산총계 7조9679억원 중 75.2%인 5조9922억원이 유형자산인데 이 가운데 87%인 5조2322억원이 선박이다. 유형자산 매각도 열린 카드다.

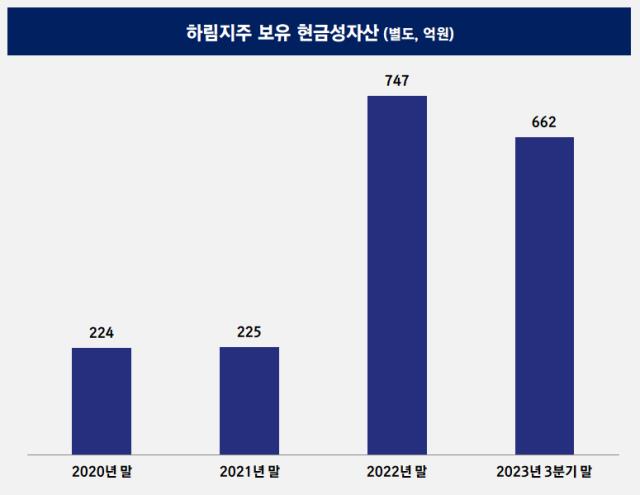

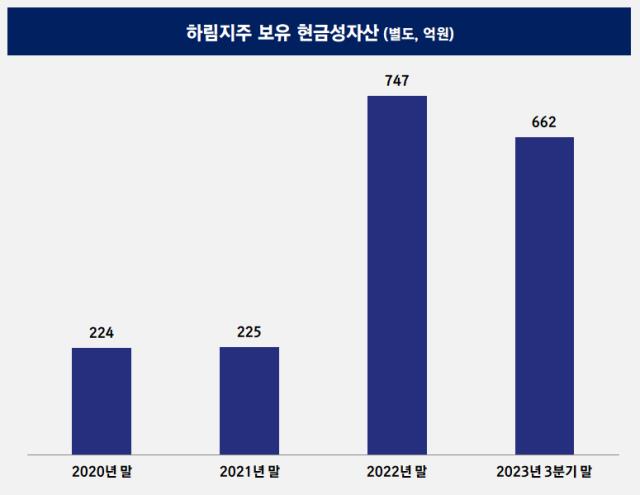

하림지주로부터의 증자 가능성도 배제할 수 없다. 하림지주의 3분기 말 별도기준 현금성자산은 662억원으로 증자 여력이 부족하지만 이듬해 계열사들로부터 받은 배당수익을 기반으로 팬오션에 출자해 자금줄 역할을 할 수도 있다. 하림지주는 올해 3분기 누적 계열사들로부터 838억원의 배당금을 수취했다.

컨소시엄 내 FI 유치도 관건이다. 팬오션이 3조3000억원을 부담한다고 해도 JKL과 나머지 FI들이 3조원 가량을 마련해야 한다. 업계에 따르면 JKL파트너스는 이번 HMM 인수에서 FI로서의 역할만을 맡을 것으로 전해졌다.

19일 업계에 따르면 팬오션-JKL 컨소시엄은 전일 HMM 주식 약 3억9879만주(57.9%)에 대한 인수 우선협상대상자로 선정됐다. 한국산업은행과 한국해양진흥공사 등 매도자는 컨소시엄과의 협상을 통해 향후 주식매매계약과 주주·사채권자간 합의서를 확정할 예정이다.

컨소시엄이 HMM 지분 인수로 써낸 가격은 약 6조4000억원으로 거론된다. 컨소시엄은 HMM 지분을 인수할 특수목적회사(SPC)를 설립할 가능성이 있다.

하림지주는 공정거래법상 지주회사 체제이기 때문에 계열사들의 공동 출자가 제한된다. 예를 들면 SPC에 팬오션과 다른 하림그룹 계열사인 하림지주, 하림, 선진 등의 자금 출자가 불가능한 셈이다.

재계 관계자는 "팬오션-JKL 컨소시엄이 SPC를 설립했는데 이 회사에 하림그룹 타 계열사가 출자하면 손자회사 외 국내 계열사 주식소유 금지 조항에 걸리게 된다"며 "팬오션과 JKL에 다른 재무적투자자(FI)들만 참여해야 하는 구조"라고 말했다.

팬오션-JKL이 세운 SPC가 HMM 지분을 인수하는 것도 불가능하다. 이 경우 지분 구도가 '하림지주→팬오션→SPC→HMM'로 돼 증손회사 지분율 의무 보유 규제로 SPC는 HMM의 지분 100%를 보유해야 한다. SPC를 통한 지분 취득 시나리오를 세울 경우 SPC와 HMM의 합병 가능성이 유력하다.

만약 SPC와 HMM이 합병해 '하림지주→팬오션→HMM' 구도가 된다면 팬오션은 HMM의 지분 30%를 의무적으로 보유해야 한다.

컨소시엄이 지분 57.9%를 사겠다고 한 가격은 6조4000억원, 이 가운데 팬오션이 30%를 취한다고 가정하고 비율대로 계산하면 팬오션은 약 3조3000억원이 필요하다. 매도자 측의 영구채 전환을 3년 간 유예해 달라는 하림 측 조건이 받아들여졌을 때의 시나리오다.

문제는 곳간이다. 3분기 말 별도 기준 팬오션의 현금성자산은 4604억원에 불과하다. 외부로부터의 부채와 자본 확충이 필수적일 것으로 보인다.

팬오션 자체의 조달 여력은 충분한 편이다. 올해 3분기 말 연결 기준 팬오션의 부채비율은 64%다. 차입금은 2조4337억원으로 차입금의존도는 30%다. 작년 한해 상각전영업이익(EBITDA)/금융비용은 17.8배로 이자비용 대비 영업활동현금흐름이 우수한 편이었다. 올해는 작년 대비 EBITDA가 감소했지만 3분기 누적 3172억원으로 EBITDA/매출액 9.5%를 기록 중이다.

자체 조달로 부족할 경우 자산매각과 하림지주로부터의 증자 카드도 고려할 가능성이 있다. 이미 팬오션은 올해 10월 보유하고 있던 한진칼 지분 전량을 1628억원에 매각했던 전력이 있다.

팬오션의 3분기 말 별도 자산총계 7조9679억원 중 75.2%인 5조9922억원이 유형자산인데 이 가운데 87%인 5조2322억원이 선박이다. 유형자산 매각도 열린 카드다.

하림지주로부터의 증자 가능성도 배제할 수 없다. 하림지주의 3분기 말 별도기준 현금성자산은 662억원으로 증자 여력이 부족하지만 이듬해 계열사들로부터 받은 배당수익을 기반으로 팬오션에 출자해 자금줄 역할을 할 수도 있다. 하림지주는 올해 3분기 누적 계열사들로부터 838억원의 배당금을 수취했다.

컨소시엄 내 FI 유치도 관건이다. 팬오션이 3조3000억원을 부담한다고 해도 JKL과 나머지 FI들이 3조원 가량을 마련해야 한다. 업계에 따르면 JKL파트너스는 이번 HMM 인수에서 FI로서의 역할만을 맡을 것으로 전해졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >