영구채 리스크와 유찰 가능성까지…HMM 둘러싼 '시나리오'

CB·BW 1조 전환 이후에도 여전히 1.68조 보유, 전량 전환되면 산은 지분율 70%↑

강석훈 산업은행 회장이 HMM의 '유찰' 가능성을 직접 언급하면서 딜의 향방이 안갯속으로 빠지고 있다. 산은과 한국진흥해양공사(해진공)의 영구채 전환 이후 HMM의 지분 가치가 커지면서 현 인수 후보인 하림·LX·동원그룹에 대한 의구심도 커진다. 내년에도 산은 측 보유의 잔여 영구채에 대한 스텝업 시점이 도래해 HMM의 민영화를 둘러싼 여러 시나리오가 제기된다.

◇딜 어디까지 왔나…낙찰 혹은 유찰

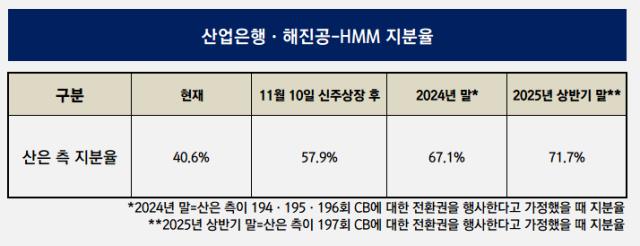

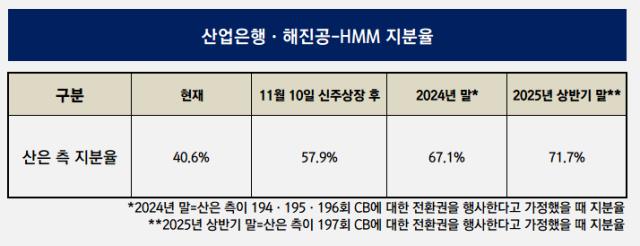

최근 산은과 해진공이 영구채 1조원을 보통주로 전환하겠다고 밝히면서 산은 측의 HMM 지분율은 40.6%에서 57.9%로 높아질 예정이다. 신주 상장 예정일은 다음 달 10일이다.

유통 물량이 대거 풀리기 때문에 주가 하방 압력이 강해질 것이라고 시장은 예측한다. 다만 산은 측의 보통주 전환이 이미 예견된 일이었고 현 주가가 전환 이슈를 선 반영하고 있었기 때문에 주가 하락이 크게 이뤄지지 않을 것이라는 예측도 있다. 떨어지더라도 현재 주가 수준으로의 회복 속도가 빠를 것이라는 전망이다.

24일 HMM의 보통주 1주당 종가는 1만4460원이었다. 주식 전환 이후 주가가 일부 하락해 1만4000원 안팎이라고 가정하면 산은 측 보유 지분의 가치는 약 5조5000~5조6000억원일 것으로 보인다. 이 금액은 경영권 프리미엄을 제외한 금액이다.

여기서 두 가지 경우로 갈라진다. 현재 입찰 후보인 하림·LX·동원그룹이 산은의 눈높이를 만족시킬 수 있는 자금 조달 계획과 향후 HMM 경영 방식을 가져오는 경우다.

시장은 의구심이 크다. 세 곳의 후보가 HMM의 지분을 흡수할 만큼의 재무 체력을 갖추지 못했다는 평가가 짙기 때문이다. 여기에 강 회장은 HMM의 현금 등 유동자산을 사적으로 사용되지 않도록 최종 계약 시 주주 간 협약 등으로 보완 장치를 마련할 것이라고 밝혔다. HMM이 보유한 현금성자산이 가급적 새 주인의 인수금융 등 '빚 상환'에 쓰이지 않도록 하겠다는 것이다.

업계 관계자는 "세 후보가 빚이 아닌 자기자본 위주의 조달 방안을 가져온다면 산은 측도 흔쾌히 새 주인 찾기에 협조적으로 나설 수 있겠으나 과도한 외부 차입을 일으키면서 접근할 경우 결국 HMM의 유동자산이 새로운 오너의 차입금 상환에 쓰일 가능성이 크기 때문에 조달 계획 등을 유심히 지켜볼 것"이라고 말했다.

◇내후년까지 1.68조 영구채 금리 스텝업…전량 전환하면 산은 지분 70%↑

만약 세 후보가 모두 탈락한다면 이번 딜의 결말은 '유찰'이다. 이후 벌어질 만한 이슈로는 산은 측의 또 한 번의 보통주 전환이 있다. 이번에 1조원 규모의 영구채를 산은이 전환한 것처럼 내년에도 보유 영구채를 보통주로 전환할 가능성이 크다.

최근 산은 측이 주식 전환권과 신주인수권을 행사한 회사채는 '192회 무보증 사모전환사채'와 '193회 무보증 사모신주인수권부사채'다. 각각 2018년 발행된 회사채로 5년 뒤 금리 스텝업(3%→6%) 조항이 발동돼 HMM 측에서 콜옵션(상환)을 발동했던 것들이다. 산은 입장에서는 현 주가 대비 전환가액(5000원)이 현저히 낮기 때문에 전환권을 행사하는 것이 합리적인 선택이었고 실제로 그렇게 했다.

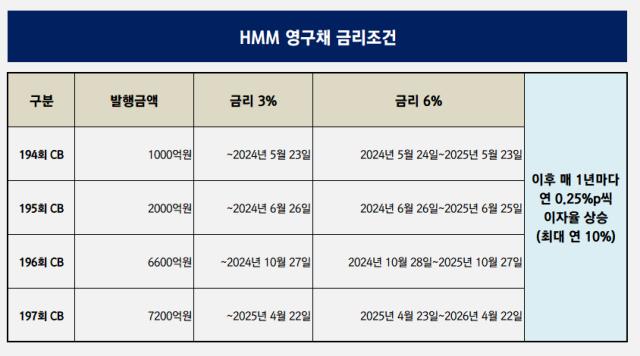

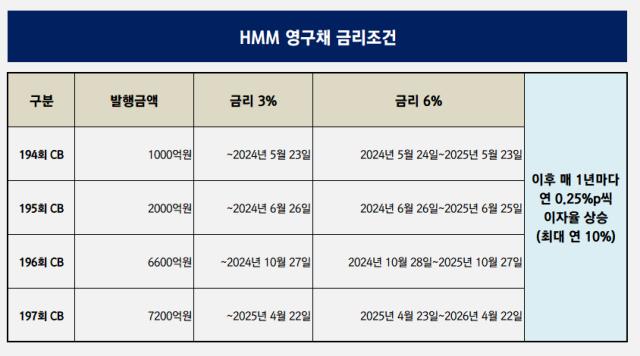

내년에는 5월과 6월, 10월에 각각 '194·195·196회 무보증 사모전환사채'의 금리 스텝업 시기가 다가온다. 총 9600억원 규모다. 또 이듬해 4월은 7200억원 규모의 197회 무보증 사모전환사채의 금리 스텝업 시점이다. 즉 산은 측은 최근 1조원 영구채 전환권 행사 이후에도 여전히 1조6800억원 규모의 영구채를 보유하고 있는 셈이다.

HMM은 작년 7월 영구채 스텝업 시점이 다가올 때마다 조기 상환청구권을 행사할 것이라고 밝혔던 바 있다. HMM의 주가가 현 수준을 유지한다고 가정하면 산은도 이번처럼 전환권을 행사할 가능성이 크다.

만약 산은 측이 잔여 1조6800억원의 영구채를 전량 보통주로 전환하면 HMM에 대한 산은 측의 지분율이 71.7%까지 상승하게 된다. 보통주 1주당 1만4000원 기준 지분 가치만 10조2871억원이다.

업계 관계자는 "이 경우 영구채에 대한 불확실성은 사라지지만 산은이 보유한 지분 가치가 늘어나 원매자들에게 더욱 부담이 될 수 있지만 산은이 반드시 모든 지분을 팔아야 한다는 법은 없다"라면서 "영구채를 전량 전환해 산은 측 지분율이 70%가 넘는 상황이 온다면 원매자에게 굳이 모든 지분을 팔지 않고 최대주주를 이양할 수 있는 만큼의 지분만 파는 방법도 있을 것"이라고 말했다.

잔여 영구채가 반드시 전환될 것이라는 보장도 없다. HMM이 산은 측이 보유한 영구채를 적정 가격에 매수하는 방법도 있다. 이 경우 HMM이 보유한 수조원의 현금성자산이 소진된다. 적정 가격을 산정하는 데에도 이해관계자들의 논란이 있을 수 있다.

업계 관계자는 "2010년대 후반 영구채를 발행한 배경은 HMM의 유동성과 재무구조를 개선하기 위했던 것"이라면서 "그 직후 코로나 국면 때 대규모 순이익을 거둬 기업가치 상승을 이뤄낼 수 있었다"고 말했다.

◇딜 어디까지 왔나…낙찰 혹은 유찰

최근 산은과 해진공이 영구채 1조원을 보통주로 전환하겠다고 밝히면서 산은 측의 HMM 지분율은 40.6%에서 57.9%로 높아질 예정이다. 신주 상장 예정일은 다음 달 10일이다.

유통 물량이 대거 풀리기 때문에 주가 하방 압력이 강해질 것이라고 시장은 예측한다. 다만 산은 측의 보통주 전환이 이미 예견된 일이었고 현 주가가 전환 이슈를 선 반영하고 있었기 때문에 주가 하락이 크게 이뤄지지 않을 것이라는 예측도 있다. 떨어지더라도 현재 주가 수준으로의 회복 속도가 빠를 것이라는 전망이다.

24일 HMM의 보통주 1주당 종가는 1만4460원이었다. 주식 전환 이후 주가가 일부 하락해 1만4000원 안팎이라고 가정하면 산은 측 보유 지분의 가치는 약 5조5000~5조6000억원일 것으로 보인다. 이 금액은 경영권 프리미엄을 제외한 금액이다.

여기서 두 가지 경우로 갈라진다. 현재 입찰 후보인 하림·LX·동원그룹이 산은의 눈높이를 만족시킬 수 있는 자금 조달 계획과 향후 HMM 경영 방식을 가져오는 경우다.

시장은 의구심이 크다. 세 곳의 후보가 HMM의 지분을 흡수할 만큼의 재무 체력을 갖추지 못했다는 평가가 짙기 때문이다. 여기에 강 회장은 HMM의 현금 등 유동자산을 사적으로 사용되지 않도록 최종 계약 시 주주 간 협약 등으로 보완 장치를 마련할 것이라고 밝혔다. HMM이 보유한 현금성자산이 가급적 새 주인의 인수금융 등 '빚 상환'에 쓰이지 않도록 하겠다는 것이다.

업계 관계자는 "세 후보가 빚이 아닌 자기자본 위주의 조달 방안을 가져온다면 산은 측도 흔쾌히 새 주인 찾기에 협조적으로 나설 수 있겠으나 과도한 외부 차입을 일으키면서 접근할 경우 결국 HMM의 유동자산이 새로운 오너의 차입금 상환에 쓰일 가능성이 크기 때문에 조달 계획 등을 유심히 지켜볼 것"이라고 말했다.

◇내후년까지 1.68조 영구채 금리 스텝업…전량 전환하면 산은 지분 70%↑

만약 세 후보가 모두 탈락한다면 이번 딜의 결말은 '유찰'이다. 이후 벌어질 만한 이슈로는 산은 측의 또 한 번의 보통주 전환이 있다. 이번에 1조원 규모의 영구채를 산은이 전환한 것처럼 내년에도 보유 영구채를 보통주로 전환할 가능성이 크다.

최근 산은 측이 주식 전환권과 신주인수권을 행사한 회사채는 '192회 무보증 사모전환사채'와 '193회 무보증 사모신주인수권부사채'다. 각각 2018년 발행된 회사채로 5년 뒤 금리 스텝업(3%→6%) 조항이 발동돼 HMM 측에서 콜옵션(상환)을 발동했던 것들이다. 산은 입장에서는 현 주가 대비 전환가액(5000원)이 현저히 낮기 때문에 전환권을 행사하는 것이 합리적인 선택이었고 실제로 그렇게 했다.

내년에는 5월과 6월, 10월에 각각 '194·195·196회 무보증 사모전환사채'의 금리 스텝업 시기가 다가온다. 총 9600억원 규모다. 또 이듬해 4월은 7200억원 규모의 197회 무보증 사모전환사채의 금리 스텝업 시점이다. 즉 산은 측은 최근 1조원 영구채 전환권 행사 이후에도 여전히 1조6800억원 규모의 영구채를 보유하고 있는 셈이다.

HMM은 작년 7월 영구채 스텝업 시점이 다가올 때마다 조기 상환청구권을 행사할 것이라고 밝혔던 바 있다. HMM의 주가가 현 수준을 유지한다고 가정하면 산은도 이번처럼 전환권을 행사할 가능성이 크다.

만약 산은 측이 잔여 1조6800억원의 영구채를 전량 보통주로 전환하면 HMM에 대한 산은 측의 지분율이 71.7%까지 상승하게 된다. 보통주 1주당 1만4000원 기준 지분 가치만 10조2871억원이다.

업계 관계자는 "이 경우 영구채에 대한 불확실성은 사라지지만 산은이 보유한 지분 가치가 늘어나 원매자들에게 더욱 부담이 될 수 있지만 산은이 반드시 모든 지분을 팔아야 한다는 법은 없다"라면서 "영구채를 전량 전환해 산은 측 지분율이 70%가 넘는 상황이 온다면 원매자에게 굳이 모든 지분을 팔지 않고 최대주주를 이양할 수 있는 만큼의 지분만 파는 방법도 있을 것"이라고 말했다.

잔여 영구채가 반드시 전환될 것이라는 보장도 없다. HMM이 산은 측이 보유한 영구채를 적정 가격에 매수하는 방법도 있다. 이 경우 HMM이 보유한 수조원의 현금성자산이 소진된다. 적정 가격을 산정하는 데에도 이해관계자들의 논란이 있을 수 있다.

업계 관계자는 "2010년대 후반 영구채를 발행한 배경은 HMM의 유동성과 재무구조를 개선하기 위했던 것"이라면서 "그 직후 코로나 국면 때 대규모 순이익을 거둬 기업가치 상승을 이뤄낼 수 있었다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >