대규모 투자금 필요한데…조달은 어떻게

[재무여력 및 조달]⑥투자 부담에도 재무 안정화, SK·롯데는 FI 적극 유치

편집자주

'피어 프레셔(Peer Pressure)’란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

SK넥실리스·롯데에너지머티리얼즈·솔루스첨단소재 등 국내 동박 기업들이 세워놓은 증설 계획을 살펴보면 각 기업들은 '조 단위' 자금이 필요할 것으로 추산된다.

SK넥실리스는 2025년까지 연산 25만톤(t) 규모의 생산능력을 갖추는 것이 목표다. SK넥실리스가 정읍 공장 증설을 통해 갖춘 생산능력은 연산 5만2000톤(t)이고 현재 공장 설립이 진행 중인 말레이시아와 폴란드 공장의 생산능력은 각각 5만7000톤이다.

말레이시아 공장은 올해 중 완공될 예정으로 추가적인 자금 소요가 크지는 않겠지만 폴란드 공장의 총 공사 진척율은 올 상반기 기준 14.6%에 불과하다. 여기에다가 연산 25만톤 계획을 달성하기 위해서는 추가적인 8만4000톤여 규모의 증설 계획이 발표돼야 한다.

롯데에너지머티리얼즈의 경우 2028년까지 연산 24만톤 생산체계를 구축할 예정으로 지난 7월 기준 8만톤 규모까지 투자가 완료된 것으로 나타났다. 솔루스첨단소재는 구체적으로 증설계획을 발표하지는 않았지만 회사가 발표한 계획을 종합하면 유럽과 북미에 연산 16만3000톤의 동박 생산 역량을 확보할 예정이다. 시점은 정해지지 않았다. 올해 중 연산 3만8000톤으로 캐파가 확대될 전망이다. 앞으로 12만5000톤 규모의 공장 설립을 위한 투자가 이뤄질 것으로 관측된다.

통상 1만톤 규모의 동박 공장 증설이 이뤄질 때마다 1500억~2000억원이 필요하다고 전해진다. 동박 3사 모두 앞으로 확보하고자 하는 생산능력이 적게 잡아도 10만톤 수준이 되는 만큼 1조~3조원의 투자금이 필요한 상황이다.

◇영업활동으로 충당하기 어려운 투자금

동박 3사 모두 현재 수준의 수익으로는 투자금을 충당하기 어려워 보인다. 사업여건이 올해에 비해 괜찮았던 2022년 동박 업체들의 상각전영업이익(EBITDA)을 살펴봐도 1000억원대 수준에 그쳤다. 당시 SK넥실리스와 롯데에너지머티리얼즈의 연간 EBITDA는 1634억원과 1374억원으로 각 회사 설립 이후 가장 높은 수치를 기록했다. 솔루스첨단소재의 경우 2020년 EBITDA인 502억원이 최고치로 나타났다.

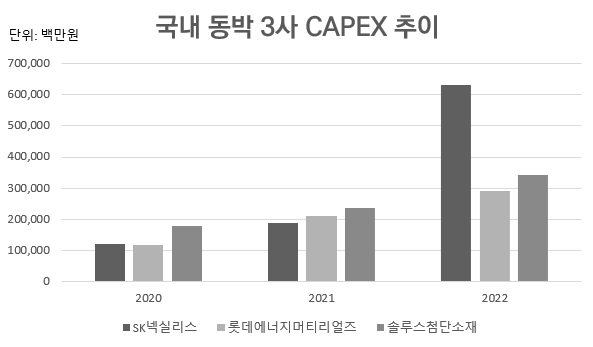

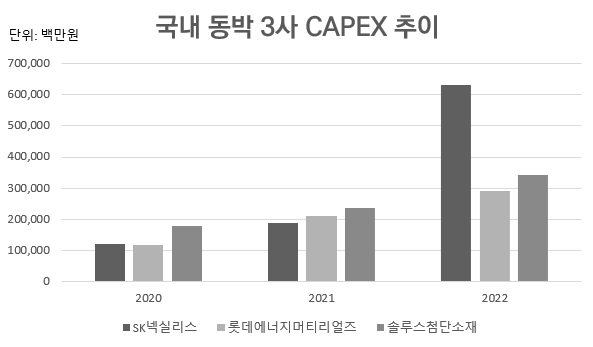

반면 3사의 자본적지출(CAPEX) 규모는 매년 EBITDA를 상회할 뿐 아니라 차곡차곡 늘어나고 있다. SK넥실리스의 CAPEX는 2020년 1206억원에서 지난해 6316억원으로 확대됐다. 같은 기간 롯데에너지머티리얼즈의 CAPEX는 1189억원에서 2913억원으로, 솔루스첨단소재의 CAPEX는 1782억원에서 3433억원으로 늘어났다.

3사가 현재 증설을 진행 중이고 북미 공장 설립이 조만간 구체화될 것이라는 점 등을 고려하면 CAPEX 규모는 당분간 증가세를 이어갈 가능성이 크다. 3사가 모두 올해 중 증설 물량을 추가, 동박 시장의 수급이 개선되며 내년부터 실적 개선세가 가시화될 것으로 예상된다.

증권가에서는 SK넥실리스의 내년 영업이익을 1500억원대, 롯데에너지머티리얼즈의 영업이익을 1000억원대로 전망하고 있다. 솔루스첨단소재는 내년 흑자 전환에 성공할 것으로 예상된다. 그럼에도 당분간 영업활동으로 CAPEX를 충당하기는 어려울 것으로 보인다.

◇자본확충 나서는 기업들, SK·롯데는 FI 유치

3사 모두 아직까지는 수입보다 지출이 많다. 그럼에도 불구하고 재무지표만 보면 크게 부담이 없는 모습이다.

3사 모두 최근 3년간 부채 증가세가 뚜렷하다. 이를테면 SK넥실리스의 부채총계는 2020년 3656억원에서 9929억원으로 늘었고 같은 기간 롯데에너지머티리얼즈의 부채총계는 2274억원에서 4402억원으로, 솔루스첨단소재의 부채총계는 3513억원에서 6674억원으로 늘어났다.

동박 업체들은 모두 자본확충을 통해 재무부담을 완화한 것으로 나타났다. 이에 따라 SK넥실리스의 부채비율은 2020년 154.6%에서 118.7%로 36%포인트(p) 줄었다. 롯데에너지머티리얼즈와 솔루스첨단소재는 같은 기간 각각 4.5%p, 12.6%p의 부채비율 축소가 일어났다.

이중 SK넥실리스와 롯데에너지머티리얼즈는 주로 외부에서 재무적투자자(FI)를 유치해 모회사의 재무부담을 최소화하는 방향으로 조달에 나섰다. 앞으로도 FI를 통한 자금조달이 이어질 가능성이 커 보인다.

SK넥실리스는 SKC로부터 2021년과 2022년 2550억원과 950억원을 유상증자로 지원받았다. 이외의 자금조달은 모두 해외 법인의 상환전환우선주 발행을 통해 이뤄졌다. SK넥실리스 말레이시아 법인은 상환전환우선주 발행을 통해 FI로부터 2021~2022년 세 차례에 걸쳐 총 3000억원을 투자받았다. 유럽 법인 역시 올들어 상환전환우선주를 두차례 발행, 3200억원의 자금을 확보할 수 있었다.

롯데에너지머티리얼즈는 일진그룹에 소속됐던 시절부터 FI 투자를 통해 해외 공장 설립에 필요한 자금을 충당해왔다. 지난해 초 롯데에너지머티리얼즈의 해외 사업 지주사 및 유럽 법인이 FI로부터 제3자배정 유상증자 형태로 확보한 자금은 1조원에 달한다. 이에 앞서 총 3000억원 규모로 신종자본증권 및 신주인수권부사채 발행을 실시하기도 했다.

솔루스첨단소재의 경우 주로 주주배정 유상증자를 통해 자본을 확충했다. 2020년 인수가 완료된 이후 2022년 2408억원을 유상증자로 확보했다. 주주배정 후 실권주 일반공모 방식으로 진행됐다. 최대주주인 스카이레이크는 물론 당시 1200주를 보유했던 진대제 스카이레이크인베스트먼트 및 솔루스첨단소재 회장도 유상증자에 참여했다.

SK넥실리스는 2025년까지 연산 25만톤(t) 규모의 생산능력을 갖추는 것이 목표다. SK넥실리스가 정읍 공장 증설을 통해 갖춘 생산능력은 연산 5만2000톤(t)이고 현재 공장 설립이 진행 중인 말레이시아와 폴란드 공장의 생산능력은 각각 5만7000톤이다.

말레이시아 공장은 올해 중 완공될 예정으로 추가적인 자금 소요가 크지는 않겠지만 폴란드 공장의 총 공사 진척율은 올 상반기 기준 14.6%에 불과하다. 여기에다가 연산 25만톤 계획을 달성하기 위해서는 추가적인 8만4000톤여 규모의 증설 계획이 발표돼야 한다.

롯데에너지머티리얼즈의 경우 2028년까지 연산 24만톤 생산체계를 구축할 예정으로 지난 7월 기준 8만톤 규모까지 투자가 완료된 것으로 나타났다. 솔루스첨단소재는 구체적으로 증설계획을 발표하지는 않았지만 회사가 발표한 계획을 종합하면 유럽과 북미에 연산 16만3000톤의 동박 생산 역량을 확보할 예정이다. 시점은 정해지지 않았다. 올해 중 연산 3만8000톤으로 캐파가 확대될 전망이다. 앞으로 12만5000톤 규모의 공장 설립을 위한 투자가 이뤄질 것으로 관측된다.

통상 1만톤 규모의 동박 공장 증설이 이뤄질 때마다 1500억~2000억원이 필요하다고 전해진다. 동박 3사 모두 앞으로 확보하고자 하는 생산능력이 적게 잡아도 10만톤 수준이 되는 만큼 1조~3조원의 투자금이 필요한 상황이다.

◇영업활동으로 충당하기 어려운 투자금

동박 3사 모두 현재 수준의 수익으로는 투자금을 충당하기 어려워 보인다. 사업여건이 올해에 비해 괜찮았던 2022년 동박 업체들의 상각전영업이익(EBITDA)을 살펴봐도 1000억원대 수준에 그쳤다. 당시 SK넥실리스와 롯데에너지머티리얼즈의 연간 EBITDA는 1634억원과 1374억원으로 각 회사 설립 이후 가장 높은 수치를 기록했다. 솔루스첨단소재의 경우 2020년 EBITDA인 502억원이 최고치로 나타났다.

반면 3사의 자본적지출(CAPEX) 규모는 매년 EBITDA를 상회할 뿐 아니라 차곡차곡 늘어나고 있다. SK넥실리스의 CAPEX는 2020년 1206억원에서 지난해 6316억원으로 확대됐다. 같은 기간 롯데에너지머티리얼즈의 CAPEX는 1189억원에서 2913억원으로, 솔루스첨단소재의 CAPEX는 1782억원에서 3433억원으로 늘어났다.

3사가 현재 증설을 진행 중이고 북미 공장 설립이 조만간 구체화될 것이라는 점 등을 고려하면 CAPEX 규모는 당분간 증가세를 이어갈 가능성이 크다. 3사가 모두 올해 중 증설 물량을 추가, 동박 시장의 수급이 개선되며 내년부터 실적 개선세가 가시화될 것으로 예상된다.

증권가에서는 SK넥실리스의 내년 영업이익을 1500억원대, 롯데에너지머티리얼즈의 영업이익을 1000억원대로 전망하고 있다. 솔루스첨단소재는 내년 흑자 전환에 성공할 것으로 예상된다. 그럼에도 당분간 영업활동으로 CAPEX를 충당하기는 어려울 것으로 보인다.

◇자본확충 나서는 기업들, SK·롯데는 FI 유치

3사 모두 아직까지는 수입보다 지출이 많다. 그럼에도 불구하고 재무지표만 보면 크게 부담이 없는 모습이다.

3사 모두 최근 3년간 부채 증가세가 뚜렷하다. 이를테면 SK넥실리스의 부채총계는 2020년 3656억원에서 9929억원으로 늘었고 같은 기간 롯데에너지머티리얼즈의 부채총계는 2274억원에서 4402억원으로, 솔루스첨단소재의 부채총계는 3513억원에서 6674억원으로 늘어났다.

동박 업체들은 모두 자본확충을 통해 재무부담을 완화한 것으로 나타났다. 이에 따라 SK넥실리스의 부채비율은 2020년 154.6%에서 118.7%로 36%포인트(p) 줄었다. 롯데에너지머티리얼즈와 솔루스첨단소재는 같은 기간 각각 4.5%p, 12.6%p의 부채비율 축소가 일어났다.

이중 SK넥실리스와 롯데에너지머티리얼즈는 주로 외부에서 재무적투자자(FI)를 유치해 모회사의 재무부담을 최소화하는 방향으로 조달에 나섰다. 앞으로도 FI를 통한 자금조달이 이어질 가능성이 커 보인다.

SK넥실리스는 SKC로부터 2021년과 2022년 2550억원과 950억원을 유상증자로 지원받았다. 이외의 자금조달은 모두 해외 법인의 상환전환우선주 발행을 통해 이뤄졌다. SK넥실리스 말레이시아 법인은 상환전환우선주 발행을 통해 FI로부터 2021~2022년 세 차례에 걸쳐 총 3000억원을 투자받았다. 유럽 법인 역시 올들어 상환전환우선주를 두차례 발행, 3200억원의 자금을 확보할 수 있었다.

롯데에너지머티리얼즈는 일진그룹에 소속됐던 시절부터 FI 투자를 통해 해외 공장 설립에 필요한 자금을 충당해왔다. 지난해 초 롯데에너지머티리얼즈의 해외 사업 지주사 및 유럽 법인이 FI로부터 제3자배정 유상증자 형태로 확보한 자금은 1조원에 달한다. 이에 앞서 총 3000억원 규모로 신종자본증권 및 신주인수권부사채 발행을 실시하기도 했다.

솔루스첨단소재의 경우 주로 주주배정 유상증자를 통해 자본을 확충했다. 2020년 인수가 완료된 이후 2022년 2408억원을 유상증자로 확보했다. 주주배정 후 실권주 일반공모 방식으로 진행됐다. 최대주주인 스카이레이크는 물론 당시 1200주를 보유했던 진대제 스카이레이크인베스트먼트 및 솔루스첨단소재 회장도 유상증자에 참여했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >