IPO 때보다 '자본 33배' 모은 에어부산의 3년

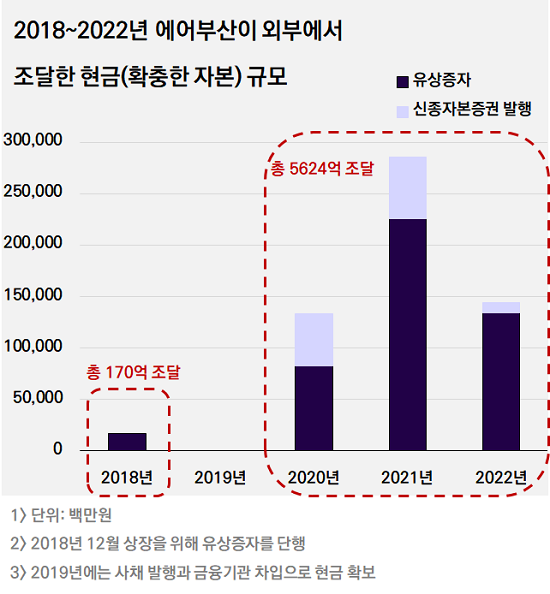

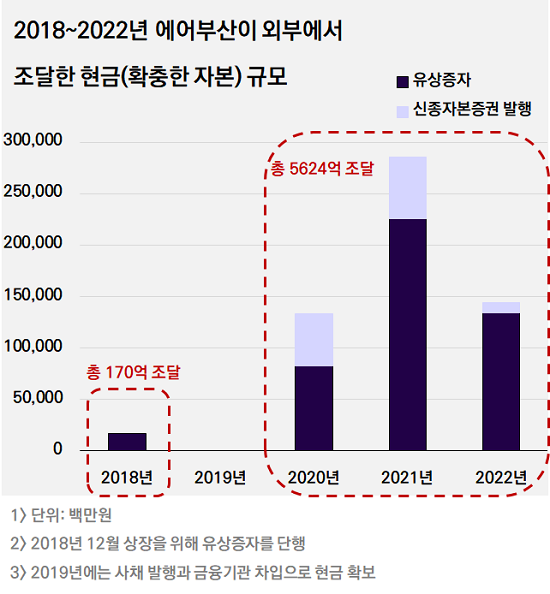

⑨세 차례 유증·네 차례 영구채 발행으로 총 5624억 확충...상장 때 170억과 비교

편집자주

LCC(저비용항공사)들이 '드디어' 다시 비상하고 있다. 일제히 흑자전환에 성공했을 뿐 아니라 미래 전망 지표 중 하나인 선수금도 대폭 늘어났다. 하지만 다시 비상에 성공하기 전까지 LCC들은 코로나19 팬데믹과 일본 불매운동으로 줄일 수 있는 비용은 최대한 줄이고 확보할 수 있는 현금은 최대한 확보하는 지난한 세월을 감내해야 했다. THE CFO가 LCC들이 4년간 어떻게 생존했는지 그간의 재무전략을 리뷰한다.

기업이 기업공개(IPO)로 상장하는 이유는 자명하다. 현금 확보와 자본 확충을 위해서다. 주주 입장에서는 그간 기업의 성장을 위해 투자한 자금을 구주매출로 보상받을 수 있고, 기업 입장에서는 지속 성장을 위해 필요한 투자금과 운영자금을 한 번에 대규모로 조달할 수 있다.

재무구조 개선 목적으로 상장하는 기업도 있다. 상장을 하면 자본금과 자본잉여금(주식발행초과금)을 늘릴 수 있기 때문이다. 하지만 이러한 목적으로만 상장하는 기업은 상장 자금을 대부분 부채를 줄이는 데 사용하는 탓에 많은 투자자를 유인하지 못한다. 목적이 어떻든 상장은 기업에 대규모 현금을 안기고 자본 구조를 튼튼하게 만든다.

◇상장 후 13개월 뒤 찾아온 팬데믹, 그리고 자본잠식 위협

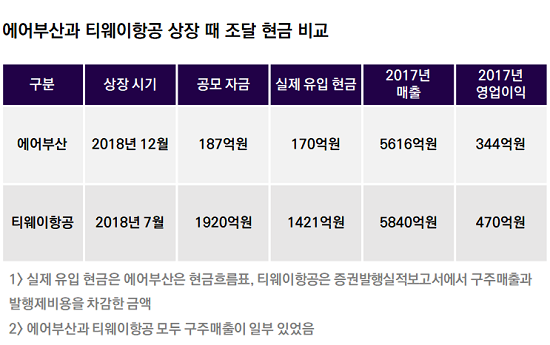

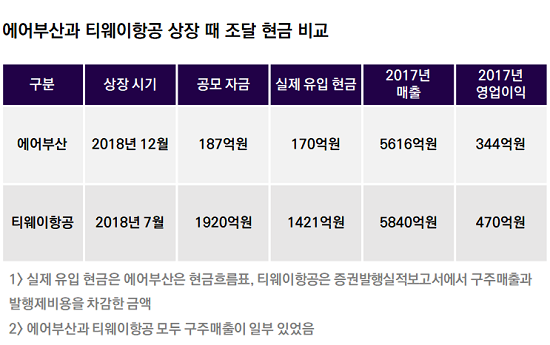

에어부산은 2018년 12월 코스피 시장에 상장했다. 상장으로 총 170억원의 현금을 확보했다. 최대주주인 아시아나항공을 포함한 기존 주주들의 구주매출이 일부 있었으나 규모는 크지 않았다. 발행총액의 90% 이상이 에어부산에 유입됐을 정도로 에어부산에 우호적인 구조의 상장 방식이었다.

단 경쟁 LCC와 비교했을 때 상장으로 확보한 자금은 크지 않았다. 같은 해 티웨이항공은 상장으로 1421억원을 조달했다. 에어부산의 8배가 넘는 규모다. 두 항공사가 상장하기 직전 해인 2017년 매출액과 영업이익에서 티웨이항공이 에어부산보다 소폭 앞섰다는 점을 감안해도 규모의 차이가 크다.

이러한 결정은 에어부산이 2009년부터 상장한 해인 2018년까지 10년 연속 당기순이익을 기록하며 이익잉여금(자본총계를 구성하는 한 요소)으로만 1000억원 넘게 쌓는 등 안정적인 자본 구조를 갖췄다고 판단했기 때문으로 풀이된다.

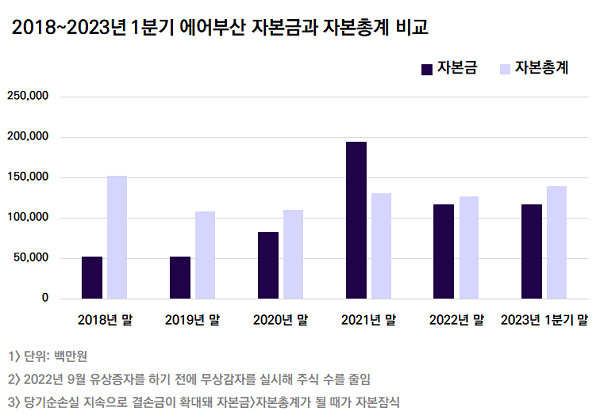

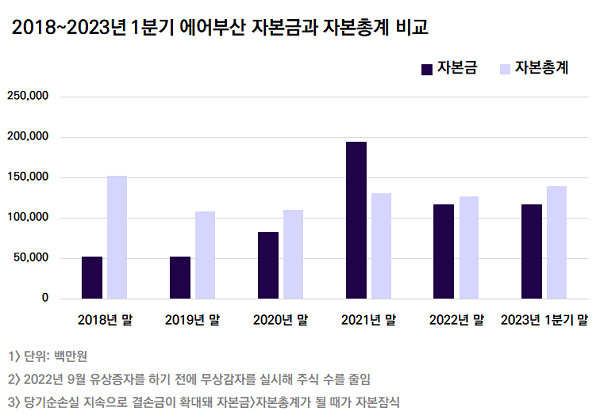

2018년 12월 말 에어부산의 자본 구조는 상장에도 주주들이 낸 자본(자본금과 자본잉여금)보다 회사가 그간 사업으로 쌓은 자본(이익잉여금)이 더 많았을 정도로 탄탄했다. 자본금과 자본잉여금은 총 566억원, 이익잉여금은 1022억원이었다.

하지만 2019년 '일본 불매운동'에 이어 2020년 1월 국내에서 코로나19 확진자가 처음으로 발생하면서 국제선 운항을 일제히 중단할 수밖에 없게 돼 바로 자본잠식에 빠지자, 2018년 12월 당시 보수적으로 상장 자금을 모은 결정은 결과적으로 아쉬움이 남는 결정이 됐다.

◇공격적으로 돌변한 조달 전략...3년간 매년 유증과 영구채 발행

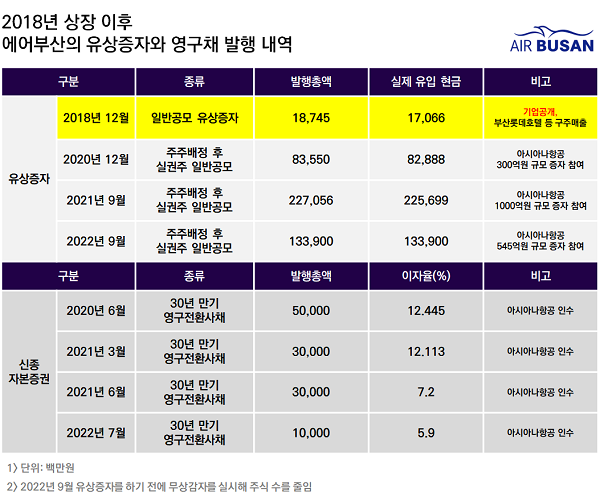

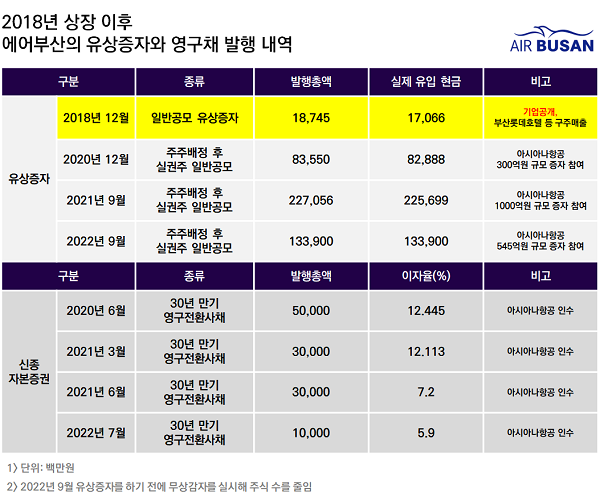

이후 에어부산은 2020년부터 2022년까지 매년 한 차례씩 유증을 실시한다. 총 세 차례 유증으로 4424억원의 현금을 확보한다. 상장으로 모았던 자금인 170억원의 약 26배에 달하는 자금을 지난 3년간 자본잠식 탈출과 운영자금 확보를 위해 끌어모았다. 상장 때와 비교하면 공격적인 자금 조달이었다.

유증에서 그치지 않고 매년 신종자본증권(영구전환사채)도 발행했다. 2020년 6월 최초로 500억원 규모의 영구채를 발행한 이후 2021년 3월과 6월에 각각 300억원, 2022년 7월에 100억원의 영구채를 추가로 발행했다. 영구채로 조달한 자금은 기타자본잉여금으로 분류돼 자본 확충에 도움을 준다.

대신 이자율이 높다는 단점이 있다. 네 차례 발행한 영구채의 평균 이자율은 9.4145%다. 모두 미상환 상태로 영구채에 대해서만 매년 약 113억원의 이자비용을 부담하고 있다. 2019년 263억원이었던 연간 이자비용은 2022년 398억원으로 50% 이상 늘었다. 현 최고재무책임자(CFO)인 민경제 상무의 과제 중 하나가 이자비용 절감이 될 전망이다.

그렇지만 최대주주의 적극적인 지원을 기반으로 최근 3년간 유증과 영구채 발행을 지속해 총 5624억원의 자본을 확충하면서 2023년 본격적인 업황 개선 국면을 맞을 수 있었다. 5624억원은 상장 자금보다 33배 크다. 올해 첫 3개월간 자본잉여금 일부를 결손금 보전에 사용하고, 당기순이익까지 올리면서 에어부산 자본구조는 더 튼튼해졌다.

업계 관계자는 "올해 2분기는 항공 운임이 감소하는 흐름이지만 코로나19 팬데믹 이전인 2019년보다 높은 수준을 유지 중이고 유류비도 하향 안정화 추세"라며 "4월 국제선 탑승 실적이 양호하고 5월 연휴 기간도 길었기 때문에 호실적이 예상된다"고 전했다.

재무구조 개선 목적으로 상장하는 기업도 있다. 상장을 하면 자본금과 자본잉여금(주식발행초과금)을 늘릴 수 있기 때문이다. 하지만 이러한 목적으로만 상장하는 기업은 상장 자금을 대부분 부채를 줄이는 데 사용하는 탓에 많은 투자자를 유인하지 못한다. 목적이 어떻든 상장은 기업에 대규모 현금을 안기고 자본 구조를 튼튼하게 만든다.

◇상장 후 13개월 뒤 찾아온 팬데믹, 그리고 자본잠식 위협

에어부산은 2018년 12월 코스피 시장에 상장했다. 상장으로 총 170억원의 현금을 확보했다. 최대주주인 아시아나항공을 포함한 기존 주주들의 구주매출이 일부 있었으나 규모는 크지 않았다. 발행총액의 90% 이상이 에어부산에 유입됐을 정도로 에어부산에 우호적인 구조의 상장 방식이었다.

단 경쟁 LCC와 비교했을 때 상장으로 확보한 자금은 크지 않았다. 같은 해 티웨이항공은 상장으로 1421억원을 조달했다. 에어부산의 8배가 넘는 규모다. 두 항공사가 상장하기 직전 해인 2017년 매출액과 영업이익에서 티웨이항공이 에어부산보다 소폭 앞섰다는 점을 감안해도 규모의 차이가 크다.

이러한 결정은 에어부산이 2009년부터 상장한 해인 2018년까지 10년 연속 당기순이익을 기록하며 이익잉여금(자본총계를 구성하는 한 요소)으로만 1000억원 넘게 쌓는 등 안정적인 자본 구조를 갖췄다고 판단했기 때문으로 풀이된다.

2018년 12월 말 에어부산의 자본 구조는 상장에도 주주들이 낸 자본(자본금과 자본잉여금)보다 회사가 그간 사업으로 쌓은 자본(이익잉여금)이 더 많았을 정도로 탄탄했다. 자본금과 자본잉여금은 총 566억원, 이익잉여금은 1022억원이었다.

하지만 2019년 '일본 불매운동'에 이어 2020년 1월 국내에서 코로나19 확진자가 처음으로 발생하면서 국제선 운항을 일제히 중단할 수밖에 없게 돼 바로 자본잠식에 빠지자, 2018년 12월 당시 보수적으로 상장 자금을 모은 결정은 결과적으로 아쉬움이 남는 결정이 됐다.

◇공격적으로 돌변한 조달 전략...3년간 매년 유증과 영구채 발행

이후 에어부산은 2020년부터 2022년까지 매년 한 차례씩 유증을 실시한다. 총 세 차례 유증으로 4424억원의 현금을 확보한다. 상장으로 모았던 자금인 170억원의 약 26배에 달하는 자금을 지난 3년간 자본잠식 탈출과 운영자금 확보를 위해 끌어모았다. 상장 때와 비교하면 공격적인 자금 조달이었다.

유증에서 그치지 않고 매년 신종자본증권(영구전환사채)도 발행했다. 2020년 6월 최초로 500억원 규모의 영구채를 발행한 이후 2021년 3월과 6월에 각각 300억원, 2022년 7월에 100억원의 영구채를 추가로 발행했다. 영구채로 조달한 자금은 기타자본잉여금으로 분류돼 자본 확충에 도움을 준다.

대신 이자율이 높다는 단점이 있다. 네 차례 발행한 영구채의 평균 이자율은 9.4145%다. 모두 미상환 상태로 영구채에 대해서만 매년 약 113억원의 이자비용을 부담하고 있다. 2019년 263억원이었던 연간 이자비용은 2022년 398억원으로 50% 이상 늘었다. 현 최고재무책임자(CFO)인 민경제 상무의 과제 중 하나가 이자비용 절감이 될 전망이다.

그렇지만 최대주주의 적극적인 지원을 기반으로 최근 3년간 유증과 영구채 발행을 지속해 총 5624억원의 자본을 확충하면서 2023년 본격적인 업황 개선 국면을 맞을 수 있었다. 5624억원은 상장 자금보다 33배 크다. 올해 첫 3개월간 자본잉여금 일부를 결손금 보전에 사용하고, 당기순이익까지 올리면서 에어부산 자본구조는 더 튼튼해졌다.

업계 관계자는 "올해 2분기는 항공 운임이 감소하는 흐름이지만 코로나19 팬데믹 이전인 2019년보다 높은 수준을 유지 중이고 유류비도 하향 안정화 추세"라며 "4월 국제선 탑승 실적이 양호하고 5월 연휴 기간도 길었기 때문에 호실적이 예상된다"고 전했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >