핵심 자회사 이랜드리테일 지배력 높인 묘책은

[이랜드월드]③프리IPO 자금 엑시트, 이랜드리테일이 대부분 자체부담

편집자주

지주사의 주요 역할 중 하나가 그룹 각 계열사에 대한 자본재분배다. 지주사는 재무건전성 우위 계열사로부터 배당수익과 상표권사용수익 등을 수취해 이를 재원으로 유상증자나 사채인수 등 방법으로 열위 계열사를 지원한다. 하지만 ‘밑 빠진 독에 물 붓기’식 무리한 자본재분배는 우위 계열사까지 망가뜨리고 지주사의 재무건전성도 악화시킬 위험이 있다. THE CFO가 각 그룹 지주사의 자본재분배 형태와 이에 따른 재무지표상 변화를 점검해본다.

이랜드월드는 배당을 수취하고 계열사 자금지원 책임 일부를 전가하는 등 이랜드리테일의 활용도를 높이고 있다. 이는 이랜드리테일에 대한 지분율이 100%로 온전한 지배력을 행사하고 있기 때문에 가능했다.

이랜드월드는 이랜드리테일에 자사주 매입·소각의 방법으로 프리IPO 투자자들의 엑시트 책임을 대부분 전가하면서 비교적 적은 비용으로 이랜드리테일에 대한 지배력을 손에 넣었다.

◇배당 수취·계열사 지원…'재무구조 우위' 이랜드리테일 활용도 증대

이랜드리테일은 이랜드그룹의 유통부문을 책임지면서 지주사인 이랜드월드의 핵심 배당수익원 역할을 하고 있다. 이랜드리테일이 이랜드월드에 지급한 배당은 코로나19 영향으로 실적이 부진했던 2021년(2억원)을 제외하면 2019년 305억원, 2020년 507억원, 지난해 600억원으로 최근 수년간 이랜드월드 전체 배당수익의 절반 이상을 책임졌다.

이랜드리테일은 이랜드월드의 그룹 내 자본재분배 역할을 분담하고 있기도 하다. 이랜드리테일은 지난해 5월 호텔·리조트 담당 계열사 이랜드파크 재무구조 개선을 위해 931억원 규모 유상증자에 출자했고 10월에는 이랜드월드로부터 이랜드건설 지분 32.8%를 617억원에 사들이면서 지주사에 현금을 지원하기도 했다. 이랜드리테일은 지난해말 잔액 기준 이랜드월드에 600억원의 대여금(장기차입금)을 제공하고 있기도 하다.

이랜드리테일이 계열사에 대한 자금지원 책임 일부를 지주사로부터 꾸준히 전가받고 있는 배경에는 한발 앞서 재무구조 개선에 성공한 역사가 자리잡고 있다. 여기에는 2017년 7월 모던하우스와 버터 등 생활용품 브랜드 사업을 담당하던 홈리빙사업부를 MBK파트너스가 조성한 사모투자펀드(PEF)에 매각하면서 6435억원을 손에 쥔 것이 큰 역할을 했다.

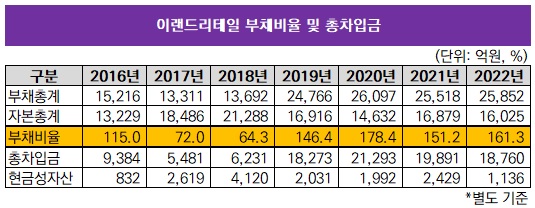

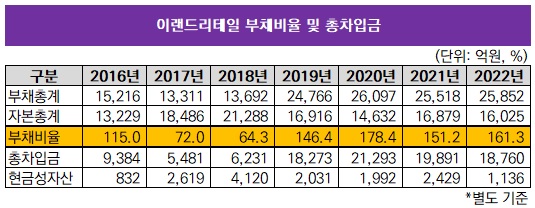

이 때문에 2016년말 별도 기준 115.0%였던 이랜드리테일 부채비율은 2017년말 72.0%로 하락했다. 케이비와이즈스타제6호위탁관리리츠(REITs) 지분 전량을 이리츠코크렙기업구조조정리츠에 510억원에 넘기는 등 추가 현금을 확보한 2018년말에는 64.3%까지 떨어지기도 했다.

◇FI 엑시트 책임 이랜드리테일에 전가…이랜드월드 자금투입 최소화

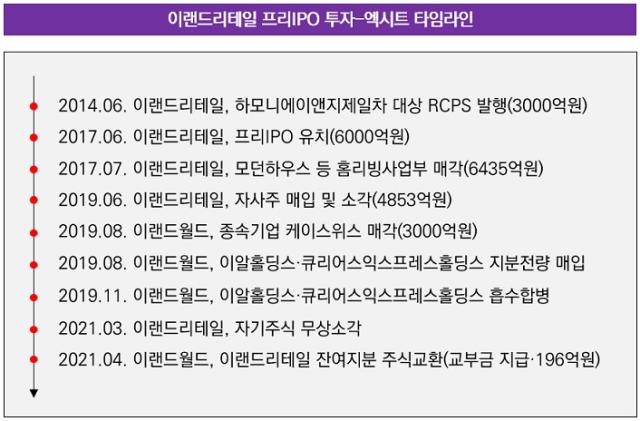

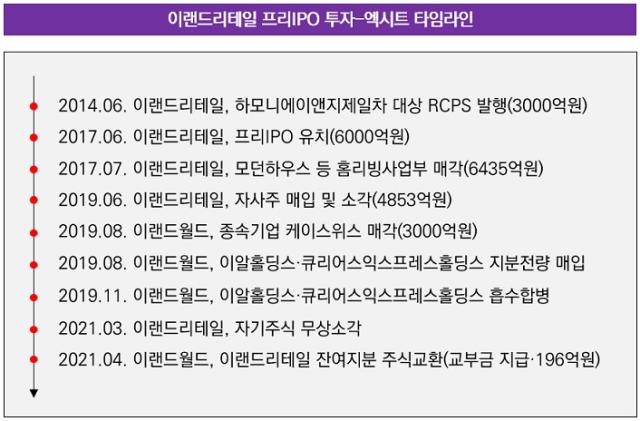

이랜드월드가 이랜드리테일의 활용도를 높일 수 있는 것은 지분 100%를 확보하면서 지배력을 온전히 행사할 수 있게 된 덕분이기도 하다. 이랜드월드는 이랜드리테일 최대주주 지위를 꾸준히 유지하긴 했지만 2014년 6월 다수 재무적투자자(FI)가 출자한 특수목적법인(SPC) 하모니에이앤지제일차에 3000억원 규모 상환전환우선주(RCPS)를 발행하면서 지분율이 63.5%(RCPS 포함)로 줄었다.

이랜드리테일은 프리IPO 명목으로 3년 뒤인 2017년 6월 FI 자금을 유치했다. 큐리어스파트너스, 프랙시스캐피탈파트너스, 큐캐피탈파트너스 등 PEF를 중심으로 총 6000억원이 투입됐다. 당시 프리IPO 자금 6000억원은 FI 합산 에쿼티 2000억원, 인수금융 2000억원 외에도 이랜드월드가 2000억원을 후순위 출자했다.

총 6000억원 중 3000억원은 하모니에이앤지제일차 보유 RCPS를 사들여 보통주로 전환했고 나머지 3000억원은 이랜드월드 보유 보통주를 인수했다. 이랜드월드 재투자분을 제외하면 1000억원이 신규유입된 셈이다. 이랜드월드는 최대주주 지위를 유지했지만 지분율은 28.7%로 크게 줄었다.

하지만 2년 뒤 이랜드월드가 이랜드리테일 IPO 작업을 중단하면서 프리IPO에 투자한 FI 자금을 물어줄 처지에 놓였다. 먼저 이랜드리테일은 2019년 6월 4853억원을 투입해 지분 45.8%를 자사주로 매입해 소각했다. 프리IPO 투자자들의 엑시트 책임을 이랜드월드가 아닌 이랜드리테일이 대부분 부담한 셈이다.

이랜드리테일은 자사주 매입대금을 자체현금과 차입 중심으로 조달했다. 이 때문에 2018년말 4120억원이었던 현금성자산이 2031억원으로 감소한 반면 총차입금이 이 기간 6231억원에서 1조8273억원으로 증가했다. 자본이 줄고 부채가 늘면서 부채비율이 146.4%로 다시 급등했다.

다만 이랜드월드가 완전히 손을 놓고 있었던 것은 아니다. 이랜드월드는 이랜드리테일로부터 제공받은 대여금 일부를 상환하면서 자사주 매입대금 일부를 지원했다. 2018년말 2111억원에 이르렀던 이랜드월드에 대한 대여금 잔액이 2019년말 1141억원으로 줄었는데 이랜드월드가 상환재원으로 활용한 것이 종속기업 케이스위스(K-Swiss) 매각대금이었다. 이랜드월드는 2019년 8월 케이스위스를 중국 엑스텝인터내셔널홀딩스에 매각하면서 3000억원을 손에 쥐었다.

프리IPO 출자자인 나머지 SPC(이알홀딩스·큐리어스익스프레스홀딩스)가 보유하고 있던 합산지분은 43.4%였는데 이랜드월드는 후순위 출자 당시 확보한 콜옵션을 행사해 2019년 8월 이들 SPC를 완전자회사로 편입했다. 콜옵션 행사에 따른 지분 매입대금 마련에도 케이스위스 매각대금이 뒷받침됐다.

2019년 11월 이랜드월드는 이들 SPC를 흡수합병하면서 지분율을 97.1%로 늘렸다. 이후 2021년 3월 자사주(1.7%) 무상소각과 4월 특수관계자 보유주식(1.1%)에 대한 주식교환(교부금 지급·196억원)을 거쳐 지분율을 최종 100%까지 끌어올렸다.

이랜드월드는 이랜드리테일에 자사주 매입·소각의 방법으로 프리IPO 투자자들의 엑시트 책임을 대부분 전가하면서 비교적 적은 비용으로 이랜드리테일에 대한 지배력을 손에 넣었다.

◇배당 수취·계열사 지원…'재무구조 우위' 이랜드리테일 활용도 증대

이랜드리테일은 이랜드그룹의 유통부문을 책임지면서 지주사인 이랜드월드의 핵심 배당수익원 역할을 하고 있다. 이랜드리테일이 이랜드월드에 지급한 배당은 코로나19 영향으로 실적이 부진했던 2021년(2억원)을 제외하면 2019년 305억원, 2020년 507억원, 지난해 600억원으로 최근 수년간 이랜드월드 전체 배당수익의 절반 이상을 책임졌다.

이랜드리테일은 이랜드월드의 그룹 내 자본재분배 역할을 분담하고 있기도 하다. 이랜드리테일은 지난해 5월 호텔·리조트 담당 계열사 이랜드파크 재무구조 개선을 위해 931억원 규모 유상증자에 출자했고 10월에는 이랜드월드로부터 이랜드건설 지분 32.8%를 617억원에 사들이면서 지주사에 현금을 지원하기도 했다. 이랜드리테일은 지난해말 잔액 기준 이랜드월드에 600억원의 대여금(장기차입금)을 제공하고 있기도 하다.

이랜드리테일이 계열사에 대한 자금지원 책임 일부를 지주사로부터 꾸준히 전가받고 있는 배경에는 한발 앞서 재무구조 개선에 성공한 역사가 자리잡고 있다. 여기에는 2017년 7월 모던하우스와 버터 등 생활용품 브랜드 사업을 담당하던 홈리빙사업부를 MBK파트너스가 조성한 사모투자펀드(PEF)에 매각하면서 6435억원을 손에 쥔 것이 큰 역할을 했다.

이 때문에 2016년말 별도 기준 115.0%였던 이랜드리테일 부채비율은 2017년말 72.0%로 하락했다. 케이비와이즈스타제6호위탁관리리츠(REITs) 지분 전량을 이리츠코크렙기업구조조정리츠에 510억원에 넘기는 등 추가 현금을 확보한 2018년말에는 64.3%까지 떨어지기도 했다.

◇FI 엑시트 책임 이랜드리테일에 전가…이랜드월드 자금투입 최소화

이랜드월드가 이랜드리테일의 활용도를 높일 수 있는 것은 지분 100%를 확보하면서 지배력을 온전히 행사할 수 있게 된 덕분이기도 하다. 이랜드월드는 이랜드리테일 최대주주 지위를 꾸준히 유지하긴 했지만 2014년 6월 다수 재무적투자자(FI)가 출자한 특수목적법인(SPC) 하모니에이앤지제일차에 3000억원 규모 상환전환우선주(RCPS)를 발행하면서 지분율이 63.5%(RCPS 포함)로 줄었다.

이랜드리테일은 프리IPO 명목으로 3년 뒤인 2017년 6월 FI 자금을 유치했다. 큐리어스파트너스, 프랙시스캐피탈파트너스, 큐캐피탈파트너스 등 PEF를 중심으로 총 6000억원이 투입됐다. 당시 프리IPO 자금 6000억원은 FI 합산 에쿼티 2000억원, 인수금융 2000억원 외에도 이랜드월드가 2000억원을 후순위 출자했다.

총 6000억원 중 3000억원은 하모니에이앤지제일차 보유 RCPS를 사들여 보통주로 전환했고 나머지 3000억원은 이랜드월드 보유 보통주를 인수했다. 이랜드월드 재투자분을 제외하면 1000억원이 신규유입된 셈이다. 이랜드월드는 최대주주 지위를 유지했지만 지분율은 28.7%로 크게 줄었다.

하지만 2년 뒤 이랜드월드가 이랜드리테일 IPO 작업을 중단하면서 프리IPO에 투자한 FI 자금을 물어줄 처지에 놓였다. 먼저 이랜드리테일은 2019년 6월 4853억원을 투입해 지분 45.8%를 자사주로 매입해 소각했다. 프리IPO 투자자들의 엑시트 책임을 이랜드월드가 아닌 이랜드리테일이 대부분 부담한 셈이다.

이랜드리테일은 자사주 매입대금을 자체현금과 차입 중심으로 조달했다. 이 때문에 2018년말 4120억원이었던 현금성자산이 2031억원으로 감소한 반면 총차입금이 이 기간 6231억원에서 1조8273억원으로 증가했다. 자본이 줄고 부채가 늘면서 부채비율이 146.4%로 다시 급등했다.

다만 이랜드월드가 완전히 손을 놓고 있었던 것은 아니다. 이랜드월드는 이랜드리테일로부터 제공받은 대여금 일부를 상환하면서 자사주 매입대금 일부를 지원했다. 2018년말 2111억원에 이르렀던 이랜드월드에 대한 대여금 잔액이 2019년말 1141억원으로 줄었는데 이랜드월드가 상환재원으로 활용한 것이 종속기업 케이스위스(K-Swiss) 매각대금이었다. 이랜드월드는 2019년 8월 케이스위스를 중국 엑스텝인터내셔널홀딩스에 매각하면서 3000억원을 손에 쥐었다.

프리IPO 출자자인 나머지 SPC(이알홀딩스·큐리어스익스프레스홀딩스)가 보유하고 있던 합산지분은 43.4%였는데 이랜드월드는 후순위 출자 당시 확보한 콜옵션을 행사해 2019년 8월 이들 SPC를 완전자회사로 편입했다. 콜옵션 행사에 따른 지분 매입대금 마련에도 케이스위스 매각대금이 뒷받침됐다.

2019년 11월 이랜드월드는 이들 SPC를 흡수합병하면서 지분율을 97.1%로 늘렸다. 이후 2021년 3월 자사주(1.7%) 무상소각과 4월 특수관계자 보유주식(1.1%)에 대한 주식교환(교부금 지급·196억원)을 거쳐 지분율을 최종 100%까지 끌어올렸다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >