위기에 진가 발휘한 한앤컴퍼니의 '클래스'

국내 PEF시장 이정표 세운 '쌍용C&E 컨티뉴에이션 펀드', SKC PET필름사업 인수 '광폭행보'

한앤컴퍼니는 글로벌 출자기관의 자금을 굴리는 국내 최정상급 사모투자펀드(PEF)다. 하지만 지난해에는 숨고르기에 나섰다. 홍원식 남양유업 회장과 벌이는 법정다툼에 집중하면서 새로운 경영권 거래(바이아웃) 투자나 투자금 회수(엑시트) 움직임을 보이지 않았다.

올 들어 경제 불확실성이 커진 상황이었지만 오히려 한앤컴퍼니가 갈고 닦은 내공이 빛을 발했다. 급격한 금리 인상이 본격화하기 전 선제적으로 포트폴리오 자산의 인수금융 차환(리파이낸싱)을 추진하는 기민함을 보였다.

또 아시아 최대 규모의 컨티뉴에이션 펀드를 조성해 엑시트의 새로운 길을 열었다. 신규 투자에서도 눈에 띄는 성과를 거뒀다. 올 하반기 경제 상황이 엄혹해진 가운데 1조6000억원 규모의 신규 바이아웃 투자를 완료하며 관심을 한몸에 받았다.

'폼은 일시적이지만 클래스는 영원하다(Form is temporary, class is permanent).' 과거 잉글랜드 리버풀FC의 사령탑을 맡았던 빌 샹클리 감독이 남긴 유명한 격언이다. 경제 위기 상황에서 클래스를 입증한 한앤컴퍼니가 내년에 어떤 행보를 보일지 주목된다.

◇연준 빅스텝 직전 선제적 리캡 추진

한앤컴퍼니는 올 초부터 분주하게 움직이기 시작했다. 먼저 기존 포트폴리오 자산 인수금융 자본재조정(리캡)을 추진했다. 올 1월 케이카(K Car) 인수금융 차환을 했다. KEB하나은행을 주선사로 선정했고 금액은 5000억원 규모였다.

앞서 한앤컴퍼니는 지난해 케이카 기업공개(IPO) 과정에서 구주매출을 통해 투자금 대부분을 회수했다. 이어 리캡을 통해 엑시트에 대한 부담을 크게 덜었다. 한앤컴퍼니는 이달 골드만삭스를 자문사로 선정해 케이카 경영권 매각을 추진하고 있다.

케이카 이후로도 한앤컴퍼니의 인수금융 차환 행보는 속도감 있게 진행됐다. 올 2월 NH투자증권을 주선사로 선정해 SK에코프라임 인수금융 차환을 단행했다. 같은 달 에이치(H)라인해운 인수금융 차환도 이뤄졌다. 이 딜은 NH투자증권과 하나은행이 공동 주선을 담당했다.

한앤컴퍼니가 잇달아 인수금융 차환을 진행한 뒤 글로벌 경제 상황이 급변하기 시작했다. 미국 연방준비제도(Fed)는 저금리 기조를 유지하다 올 3월 기준금리를 0.25%포인트 올렸다. 5월에 0.5%포인트를 올리는 빅스텝을 밟았다. 이어 4회 연속 자이언트스텝(0.75%포인트 상승)을 밟아 국내 자본시장이 급격히 경색되기 시작했다.

국내에서 인수금융을 활용한 PEF 운용사들은 차환, 만기연장에 큰 어려움을 겪었고 기한이익상실(EOD) 위기까지 불거졌다. 한앤컴퍼니로서는 최적의 타이밍에 차환을 실시한 셈이다.

◇쌍용C&E 컨티뉴에이션 펀드, 엑시트 새 지평 열어

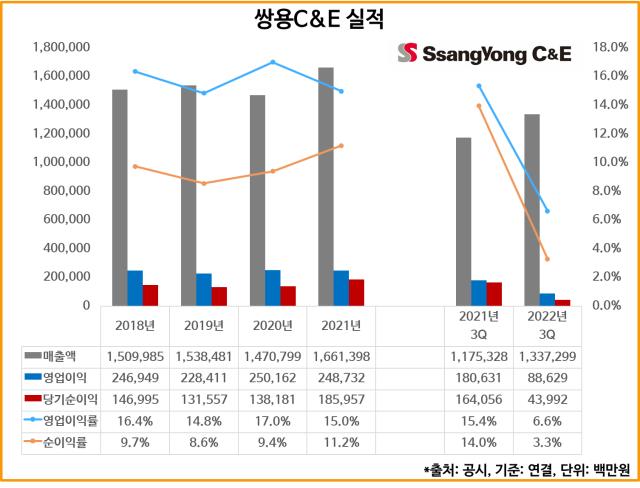

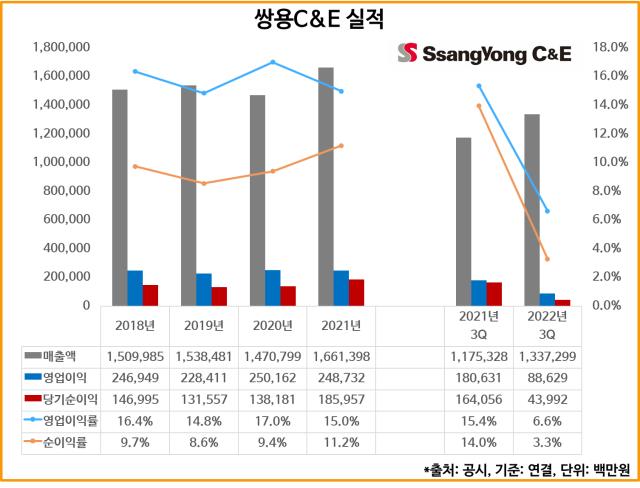

한앤컴퍼니는 올 들어 국내 PEF 엑시트에 있어 새로운 길을 제시하기도 했다. 15억달러 규모의 쌍용C&E 컨티뉴에이션(Continuation) 펀드를 조성했다. 이는 아시아 최대 규모의 컨티뉴에이션 펀드이다.

이 딜의 특징은 펀드 운용사(GP)는 유지되면서 출자자(LP)가 교체된다는 점이다. 한앤컴퍼니는 글로벌 세컨더리 시장의 강자인 콜러캐피탈을 우군으로 끌어들였다. 골드만삭스도 주요 투자자로 참여했다. 이들이 15억달러 중 10억달러를 책임졌다.

나머지 5억 달러는 국내 큰 손들과 한앤컴퍼니가 책임진 것으로 알려졌다. 기존 LP뿐 아니라 신규로 출자한 기관도 있다. 한국교직원공제회가 가장 많은 1000억원을 투자했다. 농협중앙회, 미래에셋증권, 경찰공제회 등도 투자자 명단에 이름을 올렸다.

이 딜을 통해 한앤컴퍼니는 완전히 지분을 매각하는 풀 엑시트(Full Exit)가 아니어도 다른 출구가 있다는 점을 입증했다. 또 PEF 운용사도 장기 투자를 실행할 수 있다는 점 역시 증명했다.

◇투심 악화 불구 'SKC PET필름사업' 인수 완결

SKC 폴리에스터(PET)필름사업 인수는 올해 한앤컴퍼니가 보인 광폭행보의 화룡점정이다. 앞서 한앤컴퍼니는 올 6월 8일 SKC와 PET 필름사업 매매계약(SPA)를 체결했다. SKC가 물적분할을 통해 SKC미래소재를 설립하면 한앤컴퍼니가 인수하는 구조다. 거래가는 1조5950억원이다.

M&A가 공표된 후 급격한 금리 인상 등으로 경제 불확실성이 증대되면서 거래종결(딜클로징) 여부가 주목받았다. 레버리지 효과를 위해서는 인수금융 조달이 필요한 데 거래 발표 후 금리가 빠른 속도로 오르면서 고민이 커졌다.

하지만 한앤컴퍼니는 예정했던 일정보다 빠르게 거래를 완결했다. 애초 딜클로징 예정일은 이달 31일이었다. 그런데 기업결합심사, 자금조달을 비롯한 관련 절차가 빠르게 마무리되면서 이달 2일 거래가 마무리됐다.

인수금융 조달도 순조롭게 진행되며 한앤컴퍼니에 대한 금융권의 신뢰를 재확인했다. 인수금융 주선사는 신한은행이 맡았다. 금액은 총 4000억원 규모로 차입 원금인 텀론(Term-Loan)은 3000억원, 한도대출(RCF)는 1000억원이다. 이자율은 7% 선에서 결정됐다.

셀다운도 속전속결이었다. 주선사인 신한은행에서 1000억원을 인수했다. 또 신한금융그룹 계열 신한자산운용에서 론펀드(Loan Fund)를 통해 1000억원을 집행했다. 나머지는 NH농협은행, 키움증권, 흥국생명 계열 론펀드, 롯데캐피탈, JB전북은행 등에서 인수했다.

SKC PET필름사업 거래는 올 들어 국내에서 PEF 운용사가 딜클로징한 바이아웃 투자 중 최대 규모로 기록됐다.

올 들어 경제 불확실성이 커진 상황이었지만 오히려 한앤컴퍼니가 갈고 닦은 내공이 빛을 발했다. 급격한 금리 인상이 본격화하기 전 선제적으로 포트폴리오 자산의 인수금융 차환(리파이낸싱)을 추진하는 기민함을 보였다.

또 아시아 최대 규모의 컨티뉴에이션 펀드를 조성해 엑시트의 새로운 길을 열었다. 신규 투자에서도 눈에 띄는 성과를 거뒀다. 올 하반기 경제 상황이 엄혹해진 가운데 1조6000억원 규모의 신규 바이아웃 투자를 완료하며 관심을 한몸에 받았다.

'폼은 일시적이지만 클래스는 영원하다(Form is temporary, class is permanent).' 과거 잉글랜드 리버풀FC의 사령탑을 맡았던 빌 샹클리 감독이 남긴 유명한 격언이다. 경제 위기 상황에서 클래스를 입증한 한앤컴퍼니가 내년에 어떤 행보를 보일지 주목된다.

◇연준 빅스텝 직전 선제적 리캡 추진

한앤컴퍼니는 올 초부터 분주하게 움직이기 시작했다. 먼저 기존 포트폴리오 자산 인수금융 자본재조정(리캡)을 추진했다. 올 1월 케이카(K Car) 인수금융 차환을 했다. KEB하나은행을 주선사로 선정했고 금액은 5000억원 규모였다.

앞서 한앤컴퍼니는 지난해 케이카 기업공개(IPO) 과정에서 구주매출을 통해 투자금 대부분을 회수했다. 이어 리캡을 통해 엑시트에 대한 부담을 크게 덜었다. 한앤컴퍼니는 이달 골드만삭스를 자문사로 선정해 케이카 경영권 매각을 추진하고 있다.

케이카 이후로도 한앤컴퍼니의 인수금융 차환 행보는 속도감 있게 진행됐다. 올 2월 NH투자증권을 주선사로 선정해 SK에코프라임 인수금융 차환을 단행했다. 같은 달 에이치(H)라인해운 인수금융 차환도 이뤄졌다. 이 딜은 NH투자증권과 하나은행이 공동 주선을 담당했다.

한앤컴퍼니가 잇달아 인수금융 차환을 진행한 뒤 글로벌 경제 상황이 급변하기 시작했다. 미국 연방준비제도(Fed)는 저금리 기조를 유지하다 올 3월 기준금리를 0.25%포인트 올렸다. 5월에 0.5%포인트를 올리는 빅스텝을 밟았다. 이어 4회 연속 자이언트스텝(0.75%포인트 상승)을 밟아 국내 자본시장이 급격히 경색되기 시작했다.

국내에서 인수금융을 활용한 PEF 운용사들은 차환, 만기연장에 큰 어려움을 겪었고 기한이익상실(EOD) 위기까지 불거졌다. 한앤컴퍼니로서는 최적의 타이밍에 차환을 실시한 셈이다.

◇쌍용C&E 컨티뉴에이션 펀드, 엑시트 새 지평 열어

한앤컴퍼니는 올 들어 국내 PEF 엑시트에 있어 새로운 길을 제시하기도 했다. 15억달러 규모의 쌍용C&E 컨티뉴에이션(Continuation) 펀드를 조성했다. 이는 아시아 최대 규모의 컨티뉴에이션 펀드이다.

이 딜의 특징은 펀드 운용사(GP)는 유지되면서 출자자(LP)가 교체된다는 점이다. 한앤컴퍼니는 글로벌 세컨더리 시장의 강자인 콜러캐피탈을 우군으로 끌어들였다. 골드만삭스도 주요 투자자로 참여했다. 이들이 15억달러 중 10억달러를 책임졌다.

나머지 5억 달러는 국내 큰 손들과 한앤컴퍼니가 책임진 것으로 알려졌다. 기존 LP뿐 아니라 신규로 출자한 기관도 있다. 한국교직원공제회가 가장 많은 1000억원을 투자했다. 농협중앙회, 미래에셋증권, 경찰공제회 등도 투자자 명단에 이름을 올렸다.

이 딜을 통해 한앤컴퍼니는 완전히 지분을 매각하는 풀 엑시트(Full Exit)가 아니어도 다른 출구가 있다는 점을 입증했다. 또 PEF 운용사도 장기 투자를 실행할 수 있다는 점 역시 증명했다.

◇투심 악화 불구 'SKC PET필름사업' 인수 완결

SKC 폴리에스터(PET)필름사업 인수는 올해 한앤컴퍼니가 보인 광폭행보의 화룡점정이다. 앞서 한앤컴퍼니는 올 6월 8일 SKC와 PET 필름사업 매매계약(SPA)를 체결했다. SKC가 물적분할을 통해 SKC미래소재를 설립하면 한앤컴퍼니가 인수하는 구조다. 거래가는 1조5950억원이다.

M&A가 공표된 후 급격한 금리 인상 등으로 경제 불확실성이 증대되면서 거래종결(딜클로징) 여부가 주목받았다. 레버리지 효과를 위해서는 인수금융 조달이 필요한 데 거래 발표 후 금리가 빠른 속도로 오르면서 고민이 커졌다.

하지만 한앤컴퍼니는 예정했던 일정보다 빠르게 거래를 완결했다. 애초 딜클로징 예정일은 이달 31일이었다. 그런데 기업결합심사, 자금조달을 비롯한 관련 절차가 빠르게 마무리되면서 이달 2일 거래가 마무리됐다.

인수금융 조달도 순조롭게 진행되며 한앤컴퍼니에 대한 금융권의 신뢰를 재확인했다. 인수금융 주선사는 신한은행이 맡았다. 금액은 총 4000억원 규모로 차입 원금인 텀론(Term-Loan)은 3000억원, 한도대출(RCF)는 1000억원이다. 이자율은 7% 선에서 결정됐다.

셀다운도 속전속결이었다. 주선사인 신한은행에서 1000억원을 인수했다. 또 신한금융그룹 계열 신한자산운용에서 론펀드(Loan Fund)를 통해 1000억원을 집행했다. 나머지는 NH농협은행, 키움증권, 흥국생명 계열 론펀드, 롯데캐피탈, JB전북은행 등에서 인수했다.

SKC PET필름사업 거래는 올 들어 국내에서 PEF 운용사가 딜클로징한 바이아웃 투자 중 최대 규모로 기록됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >