'엇갈린' 항공사 신용도, 조달전략 '확연한' 차이

여전히 '등급 없는' 아시아나항공…'A급' 대한항공, 공모채 발행 '자신감'

코로나19 엔데믹(감염병의 풍토병화)을 계기로 주춤했던 국내 양대 항공사의 실적 개선세가 뚜렷하다. 여행 수요가 폭발적으로 증가하면서 코로나19 전보다 수익성이 더 나아졌다. 달라진 시장 여건을 바탕으로 자신 있게 공모 조달에 나서는 회사도 있지만 여전히 대안을 찾는 곳도 있다.

아시아나항공은 아직 조달을 고민하는 쪽이다. 앞으로 모회사가 될 대한항공에게 영구 CB(전환사채)를 발행해 자본을 확충하기로 했다. 연초에는 6년 만에 공모 ABS(자산유동화증권)를 발행해 조달 대안을 찾았다.

대한항공 역시 조달 수단 다각화를 위해 ABS를 택할 수 있다는 분석도 나왔지만 잇따라 공모채 발행을 결정했다. 지난 2월 공모채 조달 후 4개월 만에 다시 공모 시장에 복귀해 4000억원 회사채 발행을 확정했다. 대한항공 입장에선 굳이 다른 대안을 고민할 필요가 없다는 이야기다.

◇아시아나항공, 영구CB·공모ABS '선회'

24일 투자은행(IB)업계에 따르면 대한항공은 최근 모집액 2500억원 규모 공모채 수요를 확인한 뒤 4000억원으로 증액 발행을 결정했다. 2년물 500억원, 3년물 1500억원, 5년물 500억원으로 나눠 투자자를 찾았는데 총 9070억원의 주문이 들어왔다.

올해 대한항공은 벌써 두 번이나 공모채를 찍었다. 지난 2월 발행 때도 마찬가지로 2500억원 규모 발행을 계획했는데 당시 7540억원의 수요가 확인됐다. 연달아 투자 수요를 확인했는데 주문이 더 늘어난 셈이다.

하지만 양대 항공사 중 하나인 아시아나항공은 상황이 다르다. 최근 대한항공이 공모채 투자자를 찾을 때와 비슷한 시기 대한항공을 대상으로 1750억원 규모 영구 CB를 발행한다고 공시했다. 이자율은 연 5.1%이다. 자본으로 인정되는 특성상 만기는 30년이지만 중도 상환하지 않으면 2년 후 스텝업(Step-up) 조건에 따라 금리가 3%포인트 더해진다.

지난 3월에는 항공기 운임 매출채권을 기초자산으로 3000억원 규모 공모 ABS를 발행해 자금을 수혈했다. 사실 항공사 ABS는 코로나19 전까지 양대 항공사의 주된 조달 수단이었다. 실적 부진으로 공모채 발행이 어려워지자 장래 매출을 기반으로 자금을 확보했다.

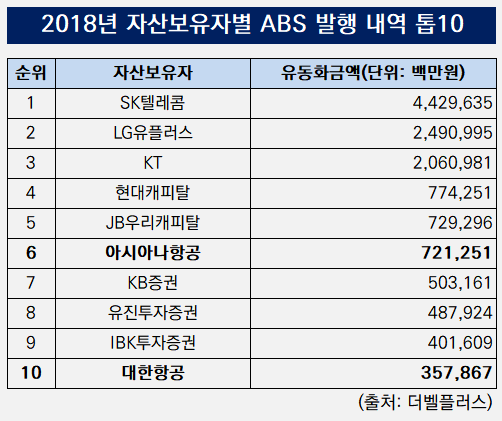

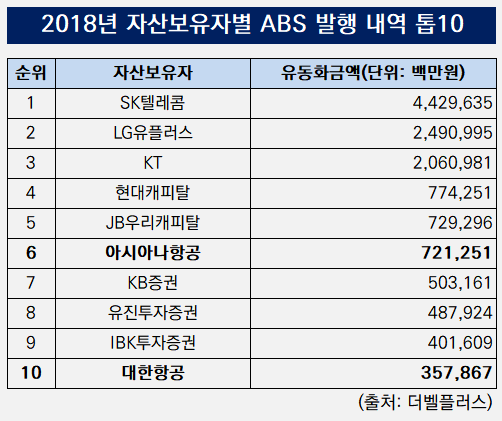

실제로 아시아나항공이 마지막으로 공모 ABS를 발행한 2018년까지 자산보유자별 유동화 순위 톱10에는 양대 항공사가 모두 자리했다. 더벨플러스에 따르면 아시아나항공은 이 해 7213억원을 유동화해 6위에 올랐다. 대한항공도 3579억원을 유동화 해 10위를 기록했다.

◇아시아나 인수 후에도 '조달여력' 이상 없다

하지만 대한항공은 아시아나항공이 공모 ABS 발행을 재개한 뒤에도 이렇다 할 관심을 보이지 않았다는 후문이다. 이는 한창 ABS를 찍을 무렵 두 항공사의 신용도와 관련이 깊다.

아시아나항공은 2016년 말 신용등급이 'BBB'에서 'BBB-'로 하락한 뒤 공모채 발행이 어려워져 ABS를 핵심 조달 수단으로 삼았다. 대한항공은 아시아나항공보다 사정이 나았지만 2010년대 중반 신용등급 전망이 'BBB+, 안정적'에서 'BBB+, 부정적'으로 하향 조정되면서 ABS로 선회하기 시작했다.

IB업계 관계자는 "대한항공은 연초 올해 첫 공모채 조달 이후 얼마 지나지 않아 재차 발행 의사를 전달했다"며 "신용등급이 상향된 만큼 다른 수단에는 큰 관심이 없었다"고 말했다.

대한항공은 지난해 말 국내 3대 신용평가사로부터 모두 'A-, 안정적' 평가를 받았다. 기존 'BBB+, 긍정적'에서 A급 진입에 성공했다. 해외 여행 수요 증가로 인해 영업이익이 크게 늘어나면서 코로나19 전보다 낫다는 평가를 받는다. 반면 아시아나항공은 신용평가사의 등급이 만료된 후 다시 공개적인 평가를 받지 않고 있다. 여전히 2000%대를 상회하는 부채비율로 인해 부담을 느끼는 것으로 전해진다.

관심은 대한항공이 아시아나항공을 인수한 뒤에도 지금과 같은 조달 체력을 유지할 수 있을지 여부다. 대한항공은 제3자 배정 유상증자 형태로 총 1조5000억원을 투입해 아시아나항공을 자회사로 편입시킬 예정이다. 이미 7000억원을 지급해 잔금 8000억원이 남은 상태다.

신용평가업계 관계자는 "대한항공이 국내 최대 항공사로 규모가 커지는 만큼 실적도 덩달아 성장할 것으로 점쳐진다"며 "자금 융통 여력에 변화가 없을 것으로 여겨져 지금과 같은 조달 경쟁력을 갖출 것으로 보인다"고 말했다.

아시아나항공은 아직 조달을 고민하는 쪽이다. 앞으로 모회사가 될 대한항공에게 영구 CB(전환사채)를 발행해 자본을 확충하기로 했다. 연초에는 6년 만에 공모 ABS(자산유동화증권)를 발행해 조달 대안을 찾았다.

대한항공 역시 조달 수단 다각화를 위해 ABS를 택할 수 있다는 분석도 나왔지만 잇따라 공모채 발행을 결정했다. 지난 2월 공모채 조달 후 4개월 만에 다시 공모 시장에 복귀해 4000억원 회사채 발행을 확정했다. 대한항공 입장에선 굳이 다른 대안을 고민할 필요가 없다는 이야기다.

◇아시아나항공, 영구CB·공모ABS '선회'

24일 투자은행(IB)업계에 따르면 대한항공은 최근 모집액 2500억원 규모 공모채 수요를 확인한 뒤 4000억원으로 증액 발행을 결정했다. 2년물 500억원, 3년물 1500억원, 5년물 500억원으로 나눠 투자자를 찾았는데 총 9070억원의 주문이 들어왔다.

올해 대한항공은 벌써 두 번이나 공모채를 찍었다. 지난 2월 발행 때도 마찬가지로 2500억원 규모 발행을 계획했는데 당시 7540억원의 수요가 확인됐다. 연달아 투자 수요를 확인했는데 주문이 더 늘어난 셈이다.

하지만 양대 항공사 중 하나인 아시아나항공은 상황이 다르다. 최근 대한항공이 공모채 투자자를 찾을 때와 비슷한 시기 대한항공을 대상으로 1750억원 규모 영구 CB를 발행한다고 공시했다. 이자율은 연 5.1%이다. 자본으로 인정되는 특성상 만기는 30년이지만 중도 상환하지 않으면 2년 후 스텝업(Step-up) 조건에 따라 금리가 3%포인트 더해진다.

지난 3월에는 항공기 운임 매출채권을 기초자산으로 3000억원 규모 공모 ABS를 발행해 자금을 수혈했다. 사실 항공사 ABS는 코로나19 전까지 양대 항공사의 주된 조달 수단이었다. 실적 부진으로 공모채 발행이 어려워지자 장래 매출을 기반으로 자금을 확보했다.

실제로 아시아나항공이 마지막으로 공모 ABS를 발행한 2018년까지 자산보유자별 유동화 순위 톱10에는 양대 항공사가 모두 자리했다. 더벨플러스에 따르면 아시아나항공은 이 해 7213억원을 유동화해 6위에 올랐다. 대한항공도 3579억원을 유동화 해 10위를 기록했다.

◇아시아나 인수 후에도 '조달여력' 이상 없다

하지만 대한항공은 아시아나항공이 공모 ABS 발행을 재개한 뒤에도 이렇다 할 관심을 보이지 않았다는 후문이다. 이는 한창 ABS를 찍을 무렵 두 항공사의 신용도와 관련이 깊다.

아시아나항공은 2016년 말 신용등급이 'BBB'에서 'BBB-'로 하락한 뒤 공모채 발행이 어려워져 ABS를 핵심 조달 수단으로 삼았다. 대한항공은 아시아나항공보다 사정이 나았지만 2010년대 중반 신용등급 전망이 'BBB+, 안정적'에서 'BBB+, 부정적'으로 하향 조정되면서 ABS로 선회하기 시작했다.

IB업계 관계자는 "대한항공은 연초 올해 첫 공모채 조달 이후 얼마 지나지 않아 재차 발행 의사를 전달했다"며 "신용등급이 상향된 만큼 다른 수단에는 큰 관심이 없었다"고 말했다.

대한항공은 지난해 말 국내 3대 신용평가사로부터 모두 'A-, 안정적' 평가를 받았다. 기존 'BBB+, 긍정적'에서 A급 진입에 성공했다. 해외 여행 수요 증가로 인해 영업이익이 크게 늘어나면서 코로나19 전보다 낫다는 평가를 받는다. 반면 아시아나항공은 신용평가사의 등급이 만료된 후 다시 공개적인 평가를 받지 않고 있다. 여전히 2000%대를 상회하는 부채비율로 인해 부담을 느끼는 것으로 전해진다.

관심은 대한항공이 아시아나항공을 인수한 뒤에도 지금과 같은 조달 체력을 유지할 수 있을지 여부다. 대한항공은 제3자 배정 유상증자 형태로 총 1조5000억원을 투입해 아시아나항공을 자회사로 편입시킬 예정이다. 이미 7000억원을 지급해 잔금 8000억원이 남은 상태다.

신용평가업계 관계자는 "대한항공이 국내 최대 항공사로 규모가 커지는 만큼 실적도 덩달아 성장할 것으로 점쳐진다"며 "자금 융통 여력에 변화가 없을 것으로 여겨져 지금과 같은 조달 경쟁력을 갖출 것으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >