‘ROE·ROA’ 상승세로 증명한 지속적인 수익성 개선

④10년간 총자산 2.2배, 총자본 1.9배 증가…영업수익은 2.3배, 순이익은 2.4배 증대

편집자주

K-밸류업 정책이 본격화 하면서 구체적인 프로그램이 윤곽을 드러냈다. 기업들은 정부의 가이드라인에 맞춰 기업가치 제고 계획을 공시하는 등 바쁘게 움직이는 모습이다. 지배구조, 이익창출력, 주주가치 등 여러 방면에서 전략을 마련하고 있다. 정책에 호응하는 한편 미래지속가능성장을 위한 투자유치 기회로 삼았다. KB금융이 준비하는 밸류업 전략을 살펴보고 시장의 가치평가 기준이 되는 여러 재무·비재무 요소를 짚어본다.

KB금융그룹의 주가 상승 여력에 대한 긍정적 전망의 배경 중 하나는 실적이다. KB금융은 최근 10년 동안 꾸준한 영업수익 확대와 수익성 개선을 통해 탄탄한 경쟁력을 증명했다. 매년 두 자릿수에 육박하는 순이익 성장세를 보이면서 리딩금융의 면모를 과시하고 있다.

수익성 관련 지표에서 KB금융의 탄탄함은 또 한번 증명된다. 자산과 자본의 적절한 활용에 더해 이익 극대화를 통해 효율성을 높이며 각종 수익성 지표 상승세를 유지하고 있다. 최근 그 상승세가 더 가팔라지는 모습이다.

◇이익기반 확충, 꾸준히 증대되는 실적

KB금융의 실적은 최근 10년 꾸준히 성장했다. 주력인 KB국민은행의 대출자산 증대 영향으로 순이자이익이 매년 불어났다. 더불어 비이자이익 극대화 전략으로 순수수료수익과 보험수익이 증대되면서 외형이 커졌다.

최근 10년 순이자이익 추이를 살펴보면 2015년 6조2032억원 수준에서 2023년 12조1417억원으로2배 가까이 불어났다. 대출자산이 꾸준히 늘어나는 가운데 저원가수신을 관리하면서 순이자마진(NIM)을 키운 결과다.

순수수료수익도 비은행 및 비이자 포트폴리오 다변화의 결과 크게 증대됐다. 2015년 1조5350억원 수준에서 2023년 3조6735억원으로 2.4배 가량 커졌다. 국민은행의 이자상품 판매 증가와 비은행 계열사들의 각종 수수료이익 기반이 넓어진 결과다.

보험업에 대한 집중적인 투자로 보험수익도 크게 증가했다. 특히 2015년과 2016년 연이어 보험손실이 발생하며 부진을 면치 못했지만 2016년 5937억원의 보험수익을 올린 이후 2013년 1조 4430억원으로 2.4배 가량 보험수익이 증대됐다.

이자와 수수료, 보험까지 영위하고 있는 금융업 전반에서 KB금융은 지난 10년간 평균 2.3배 가량 외형이 커졌다. 이자와 수수료, 보험 등 손익을 단순 합계한 영업수익은 2015년 7조6326억원에서 2023년 17조2382억원으로 증대됐다.

단순히 실적이 불어난 데서 그치지 않고 수익성도 개선됐다. 매년 순이익 극대화가 이뤄지면서 사상 최대 실적 기록을 갱신하고 있다. KB금융 순이익은 2015년 1조7273억원을 시작으로 2016년 2조1902억원으로 최초 2조원 시대를 열었다. 이후 불과 1년만인 2017년 3조3435억원의 순이익을 기록하며 최초 3조원을 돌파했다.

이후 매년 순이익 극대화가 거듭됐다. 2018년 3조619억원, 2019년 3조3132억원, 2020년 3조5023억원으로 꾸준히 성장하다 2021년 4조3844억원으로 최초 4조원 시대를 열었다. 이어 2022년 3조9314억원, 2023년 4조5634억원 등 게속해 순이익이 커졌다.

◇수익성 지표 상승세, 자산·자본 활용 극대화

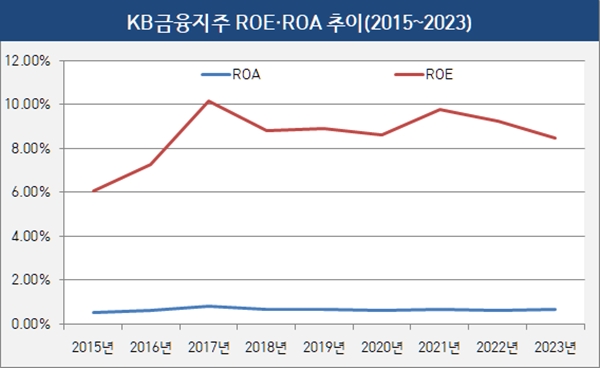

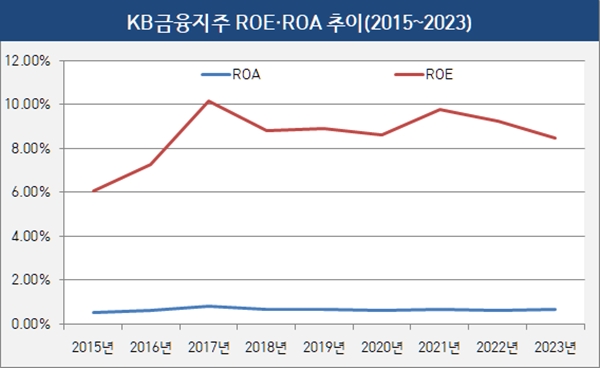

영업수익과 순이익이 지속적으로 늘어나면서 각종 수익성 지표들도 상승세를 보이고 있다. 자산과 자본의 적절한 관리와 이익창출력 극대화가 동시에 진행되면서 안정적으로 지표들이 관리되는 모습이다.

외형 증대에 따라 KB금융 총자산(평잔)은 거듭 증대됐다. 2015년 319조291억원에서 2023년 706조2204억원으로 2.2배 가량 늘었다. 같은 기간 자기자본(평잔)은 28조174억원에서 54조411억원으로 1.9배 가량 증가했다.

전체적으로 외형이 커진 가운데 각종 수익성 지표도 개선됐다. 자산과 자본의 증대 속도보다 순이익 증가세가 더 가팔라지면서 총자산순이익률(ROA) 자기자본순이익률(ROE) 등 수익성 지표가 상승세를 보였다.

KB금융 ROA는 2015년 0.53%를 시작으로 2017년 0.81%로 정점을 찍었다. 이후 0.6% 중반대를 계속 기록했다. 2023년 0.59%로 집계됐다. 2017년 이후 집중된 인수합병(M&A)으로 인해 자산이 크게 증대되면서 ROA가 0.6%대로 정착한 것으로 평가된다.

자본활용의 추이를 살펴볼 수 있는 ROE는 더 극적인 흐름을 보인다. 2015년 6.06%로 저하됐던 ROE는 2016년부터 반등을 시작했다. 2017년 7.26%, 2018년 10.18%로 정점을 찍었다. 이후 M&A에 자본을 투입하면서 9.0%대 전후로 ROE가 고정된 흐름을 보였다.

2021년 순이익 극대화가 이뤄지면서 ROE는 9.8%를 찍었다. 당시 ‘오버 캐피탈’ 이슈가 발생할 정도로 자본이 과도하게 축적돼 있다는 시장의 평가가 있었음에도 ROE가 10%대에 근접할 만큼 수익성이 크게 높아졌다.

이후 KB금융은 자본을 주주환원에 적극 활용하면서 오버 캐피탈 이슈를 일부 해소했다. 이런 가운데 ROE는 2022년 9.24%, 2023년 8.5% 등 꾸준히 안정화 추세를 보이고 있다. 탄탄한 이익창출력과 자본 활용의 효율성 극대화가 동시에 이뤄진 것으로 평가된다.

수익성 관련 지표에서 KB금융의 탄탄함은 또 한번 증명된다. 자산과 자본의 적절한 활용에 더해 이익 극대화를 통해 효율성을 높이며 각종 수익성 지표 상승세를 유지하고 있다. 최근 그 상승세가 더 가팔라지는 모습이다.

◇이익기반 확충, 꾸준히 증대되는 실적

KB금융의 실적은 최근 10년 꾸준히 성장했다. 주력인 KB국민은행의 대출자산 증대 영향으로 순이자이익이 매년 불어났다. 더불어 비이자이익 극대화 전략으로 순수수료수익과 보험수익이 증대되면서 외형이 커졌다.

최근 10년 순이자이익 추이를 살펴보면 2015년 6조2032억원 수준에서 2023년 12조1417억원으로2배 가까이 불어났다. 대출자산이 꾸준히 늘어나는 가운데 저원가수신을 관리하면서 순이자마진(NIM)을 키운 결과다.

순수수료수익도 비은행 및 비이자 포트폴리오 다변화의 결과 크게 증대됐다. 2015년 1조5350억원 수준에서 2023년 3조6735억원으로 2.4배 가량 커졌다. 국민은행의 이자상품 판매 증가와 비은행 계열사들의 각종 수수료이익 기반이 넓어진 결과다.

보험업에 대한 집중적인 투자로 보험수익도 크게 증가했다. 특히 2015년과 2016년 연이어 보험손실이 발생하며 부진을 면치 못했지만 2016년 5937억원의 보험수익을 올린 이후 2013년 1조 4430억원으로 2.4배 가량 보험수익이 증대됐다.

이자와 수수료, 보험까지 영위하고 있는 금융업 전반에서 KB금융은 지난 10년간 평균 2.3배 가량 외형이 커졌다. 이자와 수수료, 보험 등 손익을 단순 합계한 영업수익은 2015년 7조6326억원에서 2023년 17조2382억원으로 증대됐다.

단순히 실적이 불어난 데서 그치지 않고 수익성도 개선됐다. 매년 순이익 극대화가 이뤄지면서 사상 최대 실적 기록을 갱신하고 있다. KB금융 순이익은 2015년 1조7273억원을 시작으로 2016년 2조1902억원으로 최초 2조원 시대를 열었다. 이후 불과 1년만인 2017년 3조3435억원의 순이익을 기록하며 최초 3조원을 돌파했다.

이후 매년 순이익 극대화가 거듭됐다. 2018년 3조619억원, 2019년 3조3132억원, 2020년 3조5023억원으로 꾸준히 성장하다 2021년 4조3844억원으로 최초 4조원 시대를 열었다. 이어 2022년 3조9314억원, 2023년 4조5634억원 등 게속해 순이익이 커졌다.

◇수익성 지표 상승세, 자산·자본 활용 극대화

영업수익과 순이익이 지속적으로 늘어나면서 각종 수익성 지표들도 상승세를 보이고 있다. 자산과 자본의 적절한 관리와 이익창출력 극대화가 동시에 진행되면서 안정적으로 지표들이 관리되는 모습이다.

외형 증대에 따라 KB금융 총자산(평잔)은 거듭 증대됐다. 2015년 319조291억원에서 2023년 706조2204억원으로 2.2배 가량 늘었다. 같은 기간 자기자본(평잔)은 28조174억원에서 54조411억원으로 1.9배 가량 증가했다.

전체적으로 외형이 커진 가운데 각종 수익성 지표도 개선됐다. 자산과 자본의 증대 속도보다 순이익 증가세가 더 가팔라지면서 총자산순이익률(ROA) 자기자본순이익률(ROE) 등 수익성 지표가 상승세를 보였다.

KB금융 ROA는 2015년 0.53%를 시작으로 2017년 0.81%로 정점을 찍었다. 이후 0.6% 중반대를 계속 기록했다. 2023년 0.59%로 집계됐다. 2017년 이후 집중된 인수합병(M&A)으로 인해 자산이 크게 증대되면서 ROA가 0.6%대로 정착한 것으로 평가된다.

자본활용의 추이를 살펴볼 수 있는 ROE는 더 극적인 흐름을 보인다. 2015년 6.06%로 저하됐던 ROE는 2016년부터 반등을 시작했다. 2017년 7.26%, 2018년 10.18%로 정점을 찍었다. 이후 M&A에 자본을 투입하면서 9.0%대 전후로 ROE가 고정된 흐름을 보였다.

2021년 순이익 극대화가 이뤄지면서 ROE는 9.8%를 찍었다. 당시 ‘오버 캐피탈’ 이슈가 발생할 정도로 자본이 과도하게 축적돼 있다는 시장의 평가가 있었음에도 ROE가 10%대에 근접할 만큼 수익성이 크게 높아졌다.

이후 KB금융은 자본을 주주환원에 적극 활용하면서 오버 캐피탈 이슈를 일부 해소했다. 이런 가운데 ROE는 2022년 9.24%, 2023년 8.5% 등 꾸준히 안정화 추세를 보이고 있다. 탄탄한 이익창출력과 자본 활용의 효율성 극대화가 동시에 이뤄진 것으로 평가된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >