타개책은 IPO, 캐시카우 이용해 '시간을 벌어라'

⑦업황 악화에 배터리 기업들 시총 반토막…시황 개선까지 '인내심' 필요

편집자주

SK그룹이 체질 변화를 선언했다. 배터리 사업 육성과 환경, 소재, 수소 등 신사업 발굴 과정에서 발생한 막대한 자금 유출이 부메랑이 돼 돌아온 결과다. 리밸런싱 선언을 SK그룹의 '후퇴'라고 볼 수는 없다. 다음 단계로 진화하기 위한 일시적인 진통에 가깝다. THE CFO는 SK그룹의 성장 전략과 핵심 계열사들의 재무구조를 점검한다. 나아가 2024년 현재 SK그룹이 직면한 리스크의 실체와 크기를 객관적으로 진단한다.

기업공개(IPO)는 기업의 재무 상황을 180도 역전시킬 수 있는 이벤트다. 재무구조 개선과 더불어 투자 재원 모집을 위해 IPO를 단행하는 기업들은 '기를 쓰고' 몸값을 최대한 받아내려 한다. LG에너지솔루션의 2022년 초 12조원 규모의 IPO처럼 SK그룹도 IPO의 타이밍을 잡았다면 재무 리스크의 크기는 지금보다 작았을 공산이 크다.

SK온 등 재무적 리스크가 상당히 크다고 여겨지는 기업들이 이번 그룹 차원의 사업 재편의 방아쇠를 당겼지만 여전히 IPO라는 카드가 있다. SK온 등 현금에 목 마른 기업들은 IPO를 통해 재무 상태를 개선하고 미래 투자 재원까지 마련할 방안을 모색 중이다.

IPO로 제 몸 값을 받는 방법은 다양하다. 밸류에이션 시 통상 수익 가치와 자산 가치를 종합적으로 검토하지만 당장 이익이 나지 않을 경우 매출의 규모만으로도 시장에서의 몸값을 평가받을 수 있다. 쿠팡이 대표적이다. 2021년 당시 흑자전환이 요원했던 쿠팡은 PSR(주가매출비율)을 통해 기업가치를 산출해 공모가 35달러라는 결과물을 만들어냈다.

SK온과 피어 기업인 LG에너지솔루션은 당시 뜨거웠던 시장 분위기를 이용해 EV/EBITDA 모형을 택했다. 글로벌 단위의 피어 기업인 CATL과 삼성SDI의 EV/EBITDA 배수를 산출해 자사에 적용하면서 12조원이 넘는 공모금액을 끌어안았다.

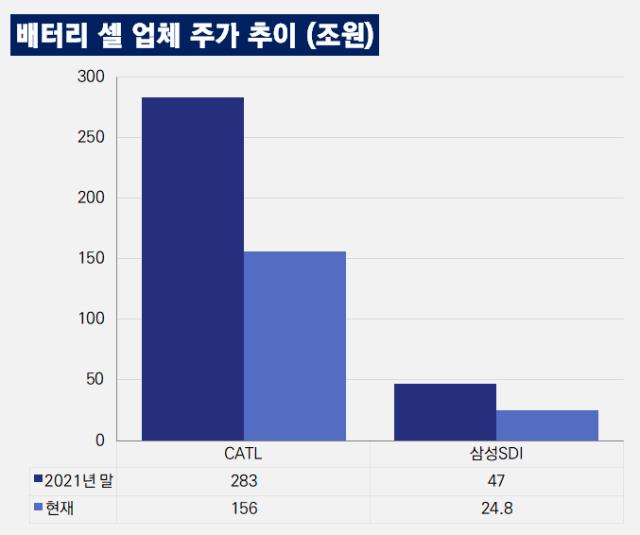

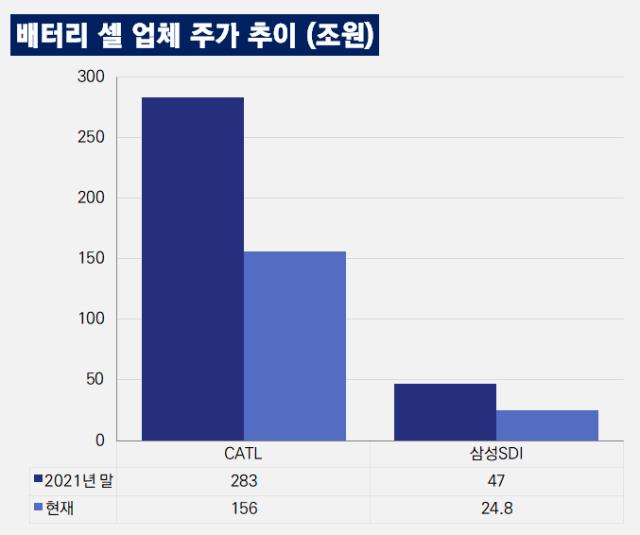

당시는 저금리 시기와 맞물려 전기차 배터리에 대한 시장의 관심도가 '폭발'하던 시기로 양 사의 주가는 현재 대비 매우 높았다. CATL과 삼성SDI의 기준주가는 각각 283조원, 47조원이었다. 현재 양 사의 시가총액은 약 156조3500억원, 24조8000억원이다. EBITDA 못지 않게 EV(시가총액과 순차입금의 합)가 높을 수록 몸값 산정에 유리한 EV/EBITDA 모형을 택하면서 51.4배라는 배수를 끌어냈다.

이러한 '시장 상황'은 현재 그룹의 가장 큰 문제로 지목되는 SK온이 현재 시점 IPO에 나설 수 없는 배경이기도 하다. 2024년 현재 SK온이 속한 배터리 사업의 업황은 부진하다. 앞서 언급한 CATL과 삼성SDI의 현재 주가 수준을 보면 알 수 있다. LG에너지솔루션 역시 시가총액이 약 76조7000억원으로 최고점(147조원) 대비 많이 가라앉은 상황이다.

배터리 셀 제조업종이 쿠팡처럼 PSR이 먹히는 곳이라고 보기도 힘들다. '메가 플레이어'로 진화하면서 물류창고 등 고정비 자산에 초기 투자로 매출 파이를 불린 후 특정 시점 이후 이익을 흡수하는 온라인 유통업과 다르게 SK온은 제조업이자 변동비(양극재) 비중이 절대적인 사업이다.

SK온 입장에서는 자체 조달을 통해 추가 투자 재원을 확보하거나 혹은 모회사 단의 결단으로 '돈 되는 캐시카우'를 SK온에 붙여주는 것을 기대해야 하는 상황이다. 다만 이미 금융권 조달과 더불어 재무적 투자자(FI)들에게 CPS를 발행하는 등 자체 조달이 한계에 봉착할 여지가 있다. 즉 SK온이 자력으로 수익 가치를 창출할 수 있고 배터리 시장 환경이 개선될 때까지 함께 버텨줄 '캐시카우'가 필요한 셈이다.

또 이 캐시카우는 자체 CAPEX 지출 등이 적을 수록 유리하다. 배터리 사업의 추가 투자 재원 확보를 위한 역할에 충실할 것으로 보이는 이 '구원 투수'가 자체 사업 확대를 위해 현금을 쓴다면 구원 투수의 의미가 퇴색되기 때문이다.

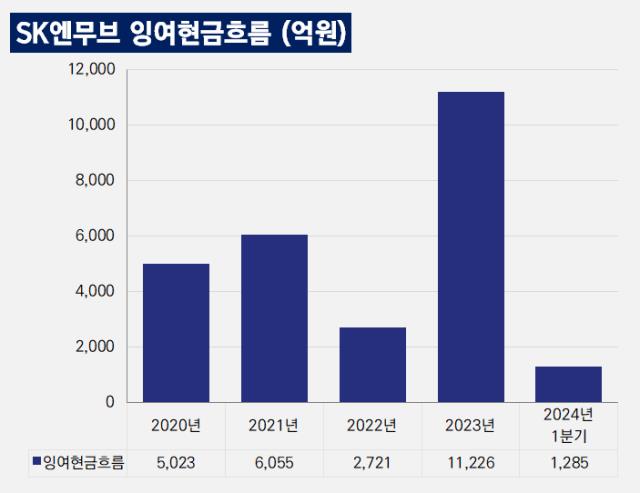

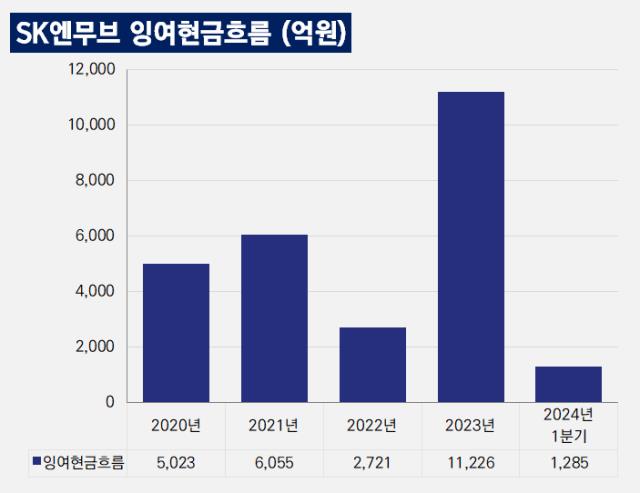

몇 달 전부터 시장의 유력한 '설'로 도는 SK엔무브가 주목받는 이유다. SK엔무브의 고부가가치 윤활유 사업은 자체 투자의 필요성이 적을 뿐더러 현금창출력이 뛰어나다. 작년 SK엔무브의 영업활동현금흐름은 1조636억원, 잉여현금흐름은 1조528억원이었다. 또 작년 말 기준 SK엔무브는 1조566억원의 자체 현금성자산을 보유하고 있다.

SK온이 SK엔무브를 합병한다고 가정하면 몇 년 후 IPO에서도 더 높은 기업가치를 인정 받을 여지가 있다. 윤활유 사업을 흡수한 SK온은 배터리 사업 외 윤활유 사업에서 발생하는 수익가치까지 인정받는다. IPO 시장에 등장하면서 기업을 어떻게 포장할 지는 추후의 문제지만, SK온의 당장의 갈증을 해결해 줄 유력한 후보다.

SK온 등 재무적 리스크가 상당히 크다고 여겨지는 기업들이 이번 그룹 차원의 사업 재편의 방아쇠를 당겼지만 여전히 IPO라는 카드가 있다. SK온 등 현금에 목 마른 기업들은 IPO를 통해 재무 상태를 개선하고 미래 투자 재원까지 마련할 방안을 모색 중이다.

IPO로 제 몸 값을 받는 방법은 다양하다. 밸류에이션 시 통상 수익 가치와 자산 가치를 종합적으로 검토하지만 당장 이익이 나지 않을 경우 매출의 규모만으로도 시장에서의 몸값을 평가받을 수 있다. 쿠팡이 대표적이다. 2021년 당시 흑자전환이 요원했던 쿠팡은 PSR(주가매출비율)을 통해 기업가치를 산출해 공모가 35달러라는 결과물을 만들어냈다.

SK온과 피어 기업인 LG에너지솔루션은 당시 뜨거웠던 시장 분위기를 이용해 EV/EBITDA 모형을 택했다. 글로벌 단위의 피어 기업인 CATL과 삼성SDI의 EV/EBITDA 배수를 산출해 자사에 적용하면서 12조원이 넘는 공모금액을 끌어안았다.

당시는 저금리 시기와 맞물려 전기차 배터리에 대한 시장의 관심도가 '폭발'하던 시기로 양 사의 주가는 현재 대비 매우 높았다. CATL과 삼성SDI의 기준주가는 각각 283조원, 47조원이었다. 현재 양 사의 시가총액은 약 156조3500억원, 24조8000억원이다. EBITDA 못지 않게 EV(시가총액과 순차입금의 합)가 높을 수록 몸값 산정에 유리한 EV/EBITDA 모형을 택하면서 51.4배라는 배수를 끌어냈다.

이러한 '시장 상황'은 현재 그룹의 가장 큰 문제로 지목되는 SK온이 현재 시점 IPO에 나설 수 없는 배경이기도 하다. 2024년 현재 SK온이 속한 배터리 사업의 업황은 부진하다. 앞서 언급한 CATL과 삼성SDI의 현재 주가 수준을 보면 알 수 있다. LG에너지솔루션 역시 시가총액이 약 76조7000억원으로 최고점(147조원) 대비 많이 가라앉은 상황이다.

배터리 셀 제조업종이 쿠팡처럼 PSR이 먹히는 곳이라고 보기도 힘들다. '메가 플레이어'로 진화하면서 물류창고 등 고정비 자산에 초기 투자로 매출 파이를 불린 후 특정 시점 이후 이익을 흡수하는 온라인 유통업과 다르게 SK온은 제조업이자 변동비(양극재) 비중이 절대적인 사업이다.

SK온 입장에서는 자체 조달을 통해 추가 투자 재원을 확보하거나 혹은 모회사 단의 결단으로 '돈 되는 캐시카우'를 SK온에 붙여주는 것을 기대해야 하는 상황이다. 다만 이미 금융권 조달과 더불어 재무적 투자자(FI)들에게 CPS를 발행하는 등 자체 조달이 한계에 봉착할 여지가 있다. 즉 SK온이 자력으로 수익 가치를 창출할 수 있고 배터리 시장 환경이 개선될 때까지 함께 버텨줄 '캐시카우'가 필요한 셈이다.

또 이 캐시카우는 자체 CAPEX 지출 등이 적을 수록 유리하다. 배터리 사업의 추가 투자 재원 확보를 위한 역할에 충실할 것으로 보이는 이 '구원 투수'가 자체 사업 확대를 위해 현금을 쓴다면 구원 투수의 의미가 퇴색되기 때문이다.

몇 달 전부터 시장의 유력한 '설'로 도는 SK엔무브가 주목받는 이유다. SK엔무브의 고부가가치 윤활유 사업은 자체 투자의 필요성이 적을 뿐더러 현금창출력이 뛰어나다. 작년 SK엔무브의 영업활동현금흐름은 1조636억원, 잉여현금흐름은 1조528억원이었다. 또 작년 말 기준 SK엔무브는 1조566억원의 자체 현금성자산을 보유하고 있다.

SK온이 SK엔무브를 합병한다고 가정하면 몇 년 후 IPO에서도 더 높은 기업가치를 인정 받을 여지가 있다. 윤활유 사업을 흡수한 SK온은 배터리 사업 외 윤활유 사업에서 발생하는 수익가치까지 인정받는다. IPO 시장에 등장하면서 기업을 어떻게 포장할 지는 추후의 문제지만, SK온의 당장의 갈증을 해결해 줄 유력한 후보다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >