넷마블과 다르다…연말까지 양도제한 걸린 하이브 지분

거래일로부터 3년간 못 팔아, 하이브가 우선매수청구권 보유

편집자주

이제 투자를 빼놓고 최고재무책임자(CFO)의 역할을 말할 수 없게 됐다. 실제 대기업 다수의 CFO가 전략 수립과 투자 의사결정 과정에 참여하는 것으로 파악된다. CFO가 기업가치를 수치로 측정하는 업무를 하는 점을 고려하면 이상할 게 없다. THE CFO가 CFO의 또 다른 성과지표로 떠오른 투자 포트폴리오 현황과 변화를 기업별로 살펴본다.

하이브 지분을 가진 두 회사 넷마블과 두나무는 완연하게 다른 행보를 걷고 있다. 급전이 필요한 넷마블은 지난해 11월에 이어 최근에도 하이브 지분을 통해 자금을 끌어왔다. 반면 두나무는 주주 간 약정으로 인해 올해 11월까지 팔지 못하는 데다 하이브 측에서 우선매수권을 갖고 있다. 더불어 두나무는 자금사정이 좋아 하이브 주식을 굳이 처분할 필요성도 적다.

하이브 주가가 자회사 어도어 분쟁으로 흔들리고 있다. 한달 전만 해도 22만~23만원을 오르내리던 주가가 이제는 20만원대가 깨진 채 하락세를 타고 있다. 하이브 지분을 가진 업체들 입장에선 평가손실 등을 감수할 수밖에 없다. 두나무도 그 중 하나다.

두나무는 2021년 11월 대체불가토큰(NFT) 부문 협력을 위해 하이브와 상호투자를 단행하면서 지분 5.57%를 취득했으나 평가손실이 커지고 있는 상황이다. 당시 두나무는 하이브 유상증자에 7000억원을 투입해 주식 1주당 30만4008원에 매입했다. 현재 주가와 10만원 넘게 차이가 나며 현재까지 총액 2302억원의 평가손실이 발생했다.

그런 와중에 하이브의 2대주주였던 넷마블은 최근 110만주(약 2.6%)를 2199억원에 유동화했다. 지난해 11월 블록딜(시간외대량매매) 방식으로 250만주(6%)를 처분해 5235억원을 확보한데 이어 두 번째다. 18%였던 지분율도 9%대까지 떨어졌다. 미국 소셜카지노 게임사 '스핀엑스' 인수할 때 빌린 1조원 이상의 인수금융이 부담되자 이를 상환하기 위한 유동성 확보가 필요했다.

두나무의 경우는 하이브 지분을 당장 팔지 못한다. 양사 간 주주 약정에 따라 거래종결일(2021년 11월 23일)로부터 3년간 주식양도제한 조건이 붙어있다. 또 사전 합의한 요건에 해당할 경우 하이브는 두나무가 보유한 지분 전부 또는 일부에 대해 우선매수청구권을 갖고 있다. 올해 연말까지 팔 수 없으며 처분해도 하이브가 1순위 매수권을 갖고 있는 셈이다.

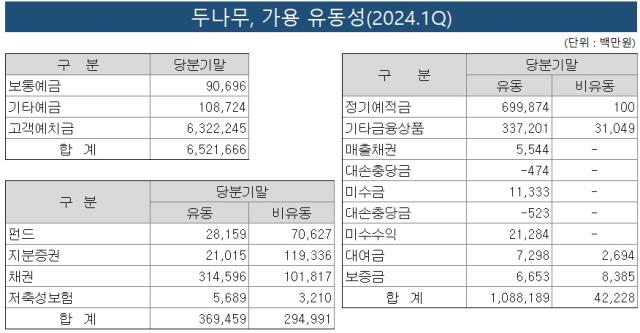

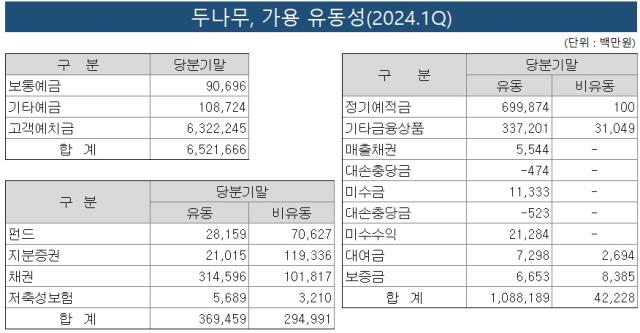

물론 두나무가 하이브 주식을 팔아야 할 유인도 적다. 급하게 상환해야 할 부채가 있는 것도 아니고 현금보유량도 상당하다. 올 1분기 재무상태표상 현금성자산은 6조5613억원, 이 가운데 6조3222억원이 고객예치금인 점을 감안하면 가용현금은 대략 2390억원 정도다.

다만 만기 1년 미만의 정기 예·적금 6998억원, 기타금융자산 3372억원, 처분 가능한 채권 3145억원을 보유하고 있다. 가용 유동성 규모는 1조원을 넘는다. 이에 반해 같은 기간 두나무의 차입금은 2680억원이다. 우리은행, 신한은행, 중국은행 등으로부터 빌린 원화대출로 만기가 2025년 6월에 걸쳐있다.

여기에는 건물, 토지 등 3216억원어치의 부동산 담보가 걸려 있다. 은행대출은 차주가 특별한 상황에 처해있지 않는 한 롤오버(만기연장)가 수월하다. 만기연장이 안 돼서 갚아야 한다 해도 두나무의 보유 유동성으로 대응 가능한 수준이다.

하이브 주가가 자회사 어도어 분쟁으로 흔들리고 있다. 한달 전만 해도 22만~23만원을 오르내리던 주가가 이제는 20만원대가 깨진 채 하락세를 타고 있다. 하이브 지분을 가진 업체들 입장에선 평가손실 등을 감수할 수밖에 없다. 두나무도 그 중 하나다.

두나무는 2021년 11월 대체불가토큰(NFT) 부문 협력을 위해 하이브와 상호투자를 단행하면서 지분 5.57%를 취득했으나 평가손실이 커지고 있는 상황이다. 당시 두나무는 하이브 유상증자에 7000억원을 투입해 주식 1주당 30만4008원에 매입했다. 현재 주가와 10만원 넘게 차이가 나며 현재까지 총액 2302억원의 평가손실이 발생했다.

그런 와중에 하이브의 2대주주였던 넷마블은 최근 110만주(약 2.6%)를 2199억원에 유동화했다. 지난해 11월 블록딜(시간외대량매매) 방식으로 250만주(6%)를 처분해 5235억원을 확보한데 이어 두 번째다. 18%였던 지분율도 9%대까지 떨어졌다. 미국 소셜카지노 게임사 '스핀엑스' 인수할 때 빌린 1조원 이상의 인수금융이 부담되자 이를 상환하기 위한 유동성 확보가 필요했다.

두나무의 경우는 하이브 지분을 당장 팔지 못한다. 양사 간 주주 약정에 따라 거래종결일(2021년 11월 23일)로부터 3년간 주식양도제한 조건이 붙어있다. 또 사전 합의한 요건에 해당할 경우 하이브는 두나무가 보유한 지분 전부 또는 일부에 대해 우선매수청구권을 갖고 있다. 올해 연말까지 팔 수 없으며 처분해도 하이브가 1순위 매수권을 갖고 있는 셈이다.

물론 두나무가 하이브 주식을 팔아야 할 유인도 적다. 급하게 상환해야 할 부채가 있는 것도 아니고 현금보유량도 상당하다. 올 1분기 재무상태표상 현금성자산은 6조5613억원, 이 가운데 6조3222억원이 고객예치금인 점을 감안하면 가용현금은 대략 2390억원 정도다.

다만 만기 1년 미만의 정기 예·적금 6998억원, 기타금융자산 3372억원, 처분 가능한 채권 3145억원을 보유하고 있다. 가용 유동성 규모는 1조원을 넘는다. 이에 반해 같은 기간 두나무의 차입금은 2680억원이다. 우리은행, 신한은행, 중국은행 등으로부터 빌린 원화대출로 만기가 2025년 6월에 걸쳐있다.

여기에는 건물, 토지 등 3216억원어치의 부동산 담보가 걸려 있다. 은행대출은 차주가 특별한 상황에 처해있지 않는 한 롤오버(만기연장)가 수월하다. 만기연장이 안 돼서 갚아야 한다 해도 두나무의 보유 유동성으로 대응 가능한 수준이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >