SK E&S, 차입부담 가중…자회사 추가 감자여력은

②작년부터 배당수취 급증, 영남·충청에너지 감자 여력 있어

편집자주

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

SK E&S가 코원에너지서비스 유상감자를 실시한 배경에는 신사업 추진에 따른 순차입금 급증이 있다. 이미 올 들어 3분기까지 부담한 이자비용만 1200억원에 근접한다.

최근 자회사들로부터 막대한 배당금을 끌어오고 있는 점도 같은 맥락이다. 여전히 부산정관에너지와 영남에너지서비스 등 일부 자회사가 추가 유상감자 여력이 있는 만큼 현금보강 수단으로 활용할 수 있을 전망이다.

◇그린포트폴리오 전략으로 신사업 추진…외부조달 급증

SK E&S는 내달 23일 완전자회사 코원에너지서비스에 1000억원 규모 유상감자를 단행할 예정이다. 코원에너지서비스로서는 지난해 말 3494억원이었던 자본총계가 1000억원 감소하지만 SK E&S는 1000억원의 현금을 일시에 쥐게 된다. SK E&S는 그동안 코원에너지서비스로부터 매년 100억원 안팎의 배당금을 수취해 왔으나 유상감자로 일시에 자금을 끌어온 것은 이번이 처음이다.

SK E&S가 코원에너지서비스 유상감자를 실시한 것은 최근 급증한 순차입금과 무관하지 않다. SK E&S의 올해 3분기 말 별도 기준 순차입금은 3조7179억원이다. 2019년 말 1조1126억원이었던 점을 고려하면 약 4년 만에 2조6000억원 이상 급증했다.

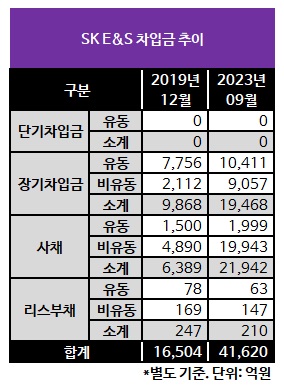

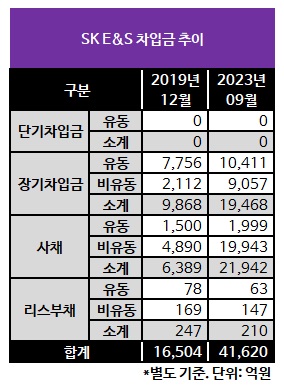

이 기간 현금성자산이 4441억원으로 1000억원 가까이 줄어든 반면 총차입금은 4조1620억원으로 2조5000억원 이상 늘었다. 차입금 유형별로 보면 장기차입금(유동·비유동 포함)이 1조원 가까이 늘었고 사채가 1조5000억원 이상 증가했다. 단기차입금은 조달하지 않고 있지만 현재 잔존만기 1년 미만의 차입금이 1조원 이상이다.

차입 외에도 상환전환우선주(RCPS)를 대거 발행했다. 2021년 11월 2조4000억원에 이어 올해 1월 3675억원, 10월 3675억원의 합산 3조1350억원에 이른다. 전환청구기간 30년짜리 RCPS라 조달분 전액이 자본으로 분류되므로 차입금 급증에도 올해 3분기 말 부채비율이 73.7%에 머무는 결정적인 계기가 됐다.

하지만 RCPS 우선배당률이 3.99%, 상환가격이 내부수익률(IRR) 기준 7.5%(올해 발행분은 9.5%)로 조달비용이 높은 편이다. 여기에 기준가치(IRR 17.5%) 미달로 보통주 전환이 이뤄지지 않을 경우 연 5%(올해 발행분은 연 5.5%)의 배당률이 가산되고 참가적 우선주로 변경돼 상환 압력에서 자유롭지 않다.

SK E&S가 이처럼 외부 조달에 열을 올린 것은 그린포트폴리오 전략과 관련이 있다. 재생에너지, 수소, 에너지솔루션, 저탄소 LNG 등 4대 핵심사업을 추진하는 내용이다. 호주 바로사-깔디따 해상가스전 개발, 미국 수소에너지 기업 플러그파워(Plug Power) 지분 매입, 미국 그리드솔루션 기업 KCE(Key Capture Energy) 지분 인수, 미국 에너지솔루션 기업 레브리뉴어블스(Rev Renewables) 지분 인수, 미국 전기차 충전기업 에버차지(Evercharge) 지분 인수 등 막대한 자금소요가 뒤따랐다.

◇작년부터 배당수취 급증…현금보강 수단 활용

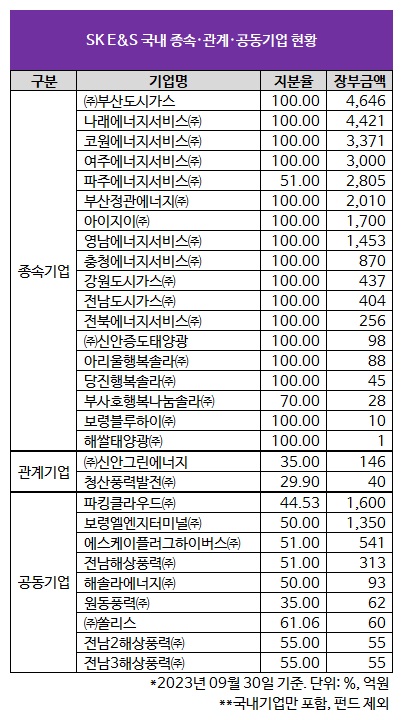

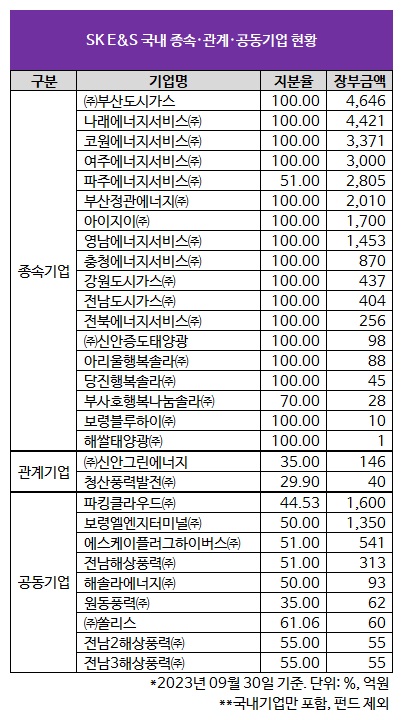

문제는 외부조달을 늘리면서 이자비용이 급증한 점이다. 2021년 631억원, 지난해 918억원이었던 이자비용은 올해 3분기 누적 1153억원으로 불어났다. SK E&S는 지난해 별도 기준으로 2841억원의 영업이익을 창출했다. 그러나 이자 부담이 커진 만큼 자회사로부터 자금을 끌어올려 현금을 보강할 수 있다. 올해 3분기 말 별도 기준 SK E&S 자산총계 10조2720억원 가운데 종속·공동·관계기업 투자지분(장부금액 기준)이 8조5342억원으로 높은 비중을 차지하고 있다.

SK E&S는 이들 자회사로부터 매년 배당금을 수취하고 있다. 지난해 파주에너지서비스 380억원, 영남에너지서비스 302억원, 충청에너지서비스 177억원 등의 배당금을 거둬들였다. 특히 국내 자회사 중 지분가치(장부가액 기준·4646억원)가 가장 큰 부산도시가스로부터는 중간배당으로 일시에 2000억원을 가져왔다.

올 들어 3분기까지 충청에너지서비스 220억원, 영남에너지서비스 220억원, 코원에너지서비스 200억원, 전남도시가스 70억원, 강원도시가스 60억원 등 배당금을 받았다. 특히 부산도시가스로부터 3974억원, 파주에너지서비스로부터 1121억원의 배당금을 각각 수취한 점이 두드러졌다. 이번 코원에너지서비스 유상감자 결정으로 미뤄보면 향후 자회사 현금을 끌어오는 수단으로 배당 외에 유상감자도 적극적으로 이용하려는 의도로 읽힌다.

이미 많은 배당을 실시한 부산도시가스와 파주에너지서비스, 유상감자를 실시한 코원에너지서비스, 최근 SK E&S로부터 유상증자 자금을 받아간 부산정관에너지를 제외하면 유상감자 여력이 있는 자회사가 많지는 않다. 나래에너지서비스는 왕숙지구 집단에너지사업을 추진해야 하고 여주에너지서비스는 올해부터 매출이 발생해 유상감자 여력이 미지수다.

그럼에도 영남에너지서비스와 충청에너지서비스 등 자회사는 여유가 있는 편이다. 영남에너지서비스는 자본총계가 2296억원, 현금성자산이 920억원이다. 충청에너지서비스는 자본총계가 1459억원, 현금성자산이 747억원이다.

최근 자회사들로부터 막대한 배당금을 끌어오고 있는 점도 같은 맥락이다. 여전히 부산정관에너지와 영남에너지서비스 등 일부 자회사가 추가 유상감자 여력이 있는 만큼 현금보강 수단으로 활용할 수 있을 전망이다.

◇그린포트폴리오 전략으로 신사업 추진…외부조달 급증

SK E&S는 내달 23일 완전자회사 코원에너지서비스에 1000억원 규모 유상감자를 단행할 예정이다. 코원에너지서비스로서는 지난해 말 3494억원이었던 자본총계가 1000억원 감소하지만 SK E&S는 1000억원의 현금을 일시에 쥐게 된다. SK E&S는 그동안 코원에너지서비스로부터 매년 100억원 안팎의 배당금을 수취해 왔으나 유상감자로 일시에 자금을 끌어온 것은 이번이 처음이다.

SK E&S가 코원에너지서비스 유상감자를 실시한 것은 최근 급증한 순차입금과 무관하지 않다. SK E&S의 올해 3분기 말 별도 기준 순차입금은 3조7179억원이다. 2019년 말 1조1126억원이었던 점을 고려하면 약 4년 만에 2조6000억원 이상 급증했다.

이 기간 현금성자산이 4441억원으로 1000억원 가까이 줄어든 반면 총차입금은 4조1620억원으로 2조5000억원 이상 늘었다. 차입금 유형별로 보면 장기차입금(유동·비유동 포함)이 1조원 가까이 늘었고 사채가 1조5000억원 이상 증가했다. 단기차입금은 조달하지 않고 있지만 현재 잔존만기 1년 미만의 차입금이 1조원 이상이다.

차입 외에도 상환전환우선주(RCPS)를 대거 발행했다. 2021년 11월 2조4000억원에 이어 올해 1월 3675억원, 10월 3675억원의 합산 3조1350억원에 이른다. 전환청구기간 30년짜리 RCPS라 조달분 전액이 자본으로 분류되므로 차입금 급증에도 올해 3분기 말 부채비율이 73.7%에 머무는 결정적인 계기가 됐다.

하지만 RCPS 우선배당률이 3.99%, 상환가격이 내부수익률(IRR) 기준 7.5%(올해 발행분은 9.5%)로 조달비용이 높은 편이다. 여기에 기준가치(IRR 17.5%) 미달로 보통주 전환이 이뤄지지 않을 경우 연 5%(올해 발행분은 연 5.5%)의 배당률이 가산되고 참가적 우선주로 변경돼 상환 압력에서 자유롭지 않다.

SK E&S가 이처럼 외부 조달에 열을 올린 것은 그린포트폴리오 전략과 관련이 있다. 재생에너지, 수소, 에너지솔루션, 저탄소 LNG 등 4대 핵심사업을 추진하는 내용이다. 호주 바로사-깔디따 해상가스전 개발, 미국 수소에너지 기업 플러그파워(Plug Power) 지분 매입, 미국 그리드솔루션 기업 KCE(Key Capture Energy) 지분 인수, 미국 에너지솔루션 기업 레브리뉴어블스(Rev Renewables) 지분 인수, 미국 전기차 충전기업 에버차지(Evercharge) 지분 인수 등 막대한 자금소요가 뒤따랐다.

◇작년부터 배당수취 급증…현금보강 수단 활용

문제는 외부조달을 늘리면서 이자비용이 급증한 점이다. 2021년 631억원, 지난해 918억원이었던 이자비용은 올해 3분기 누적 1153억원으로 불어났다. SK E&S는 지난해 별도 기준으로 2841억원의 영업이익을 창출했다. 그러나 이자 부담이 커진 만큼 자회사로부터 자금을 끌어올려 현금을 보강할 수 있다. 올해 3분기 말 별도 기준 SK E&S 자산총계 10조2720억원 가운데 종속·공동·관계기업 투자지분(장부금액 기준)이 8조5342억원으로 높은 비중을 차지하고 있다.

SK E&S는 이들 자회사로부터 매년 배당금을 수취하고 있다. 지난해 파주에너지서비스 380억원, 영남에너지서비스 302억원, 충청에너지서비스 177억원 등의 배당금을 거둬들였다. 특히 국내 자회사 중 지분가치(장부가액 기준·4646억원)가 가장 큰 부산도시가스로부터는 중간배당으로 일시에 2000억원을 가져왔다.

올 들어 3분기까지 충청에너지서비스 220억원, 영남에너지서비스 220억원, 코원에너지서비스 200억원, 전남도시가스 70억원, 강원도시가스 60억원 등 배당금을 받았다. 특히 부산도시가스로부터 3974억원, 파주에너지서비스로부터 1121억원의 배당금을 각각 수취한 점이 두드러졌다. 이번 코원에너지서비스 유상감자 결정으로 미뤄보면 향후 자회사 현금을 끌어오는 수단으로 배당 외에 유상감자도 적극적으로 이용하려는 의도로 읽힌다.

이미 많은 배당을 실시한 부산도시가스와 파주에너지서비스, 유상감자를 실시한 코원에너지서비스, 최근 SK E&S로부터 유상증자 자금을 받아간 부산정관에너지를 제외하면 유상감자 여력이 있는 자회사가 많지는 않다. 나래에너지서비스는 왕숙지구 집단에너지사업을 추진해야 하고 여주에너지서비스는 올해부터 매출이 발생해 유상감자 여력이 미지수다.

그럼에도 영남에너지서비스와 충청에너지서비스 등 자회사는 여유가 있는 편이다. 영남에너지서비스는 자본총계가 2296억원, 현금성자산이 920억원이다. 충청에너지서비스는 자본총계가 1459억원, 현금성자산이 747억원이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >