'전기차 부품' 계획이 가른 HL만도·현대위아

실적보다 기대감에 들썩인 시총…자율주행·EV 열관리가 쥐락펴락

편집자주

기업의 가치는 어떻게 가늠할까. 장부는 명확하지만 미래에 대한 예측은 가변적이며 주관적인 판단이 개입된다. 기업가치 평가에 한계가 있는 이유다. 따라서 주식이 거래되고 있다면 시장가치를 따르는 게 손쉽다. 그런데 시장은 종종 동일한 업종의 기업가치에 아주 다른 점수를 내린다. 라이벌 기업들의 기업가치가 어떻게, 왜 움직였는지 THE CFO가 비교해봤다.

자동차 부품사들은 같은 산업군에 속해있지만 타이어 3사를 제외하면 제품 영역이 천차만별이다. 현대차그룹이라는 사실상 하나의 주요 고객에 납품하는 시장이 형성돼 있는 데다 완성차 시장의 규모도 적지 않다. 각자의 비기로도 매출을 올릴 수 있어 경쟁을 꺼린다.

특히 내연기관차 내에서는 부품의 영역이 명확히 갈렸다. 가장 덩치가 큰 현대모비스가 전방위 부품을 생산한다면 한온시스템은 차내 공기와 온도 관리 부품을, 명신산업이 차체 부품을, 에스엘은 램프를 주력으로 삼는다.

전기차 시대로 넘어오며 부품 시장에도 변화가 일고 있다. 서로의 사업 영역도 일부 섞이는 추세다. 전동화와 자율주행의 대전제 아래 각자의 영토를 다시 만들고 있는 셈이다. 시가총액은 기업의 미래 가치를 반영하니 현재의 부품사 몸값은 전기차(EV) 시대 재편될 기업들의 자리를 예고하는 힌트이기도 하다.

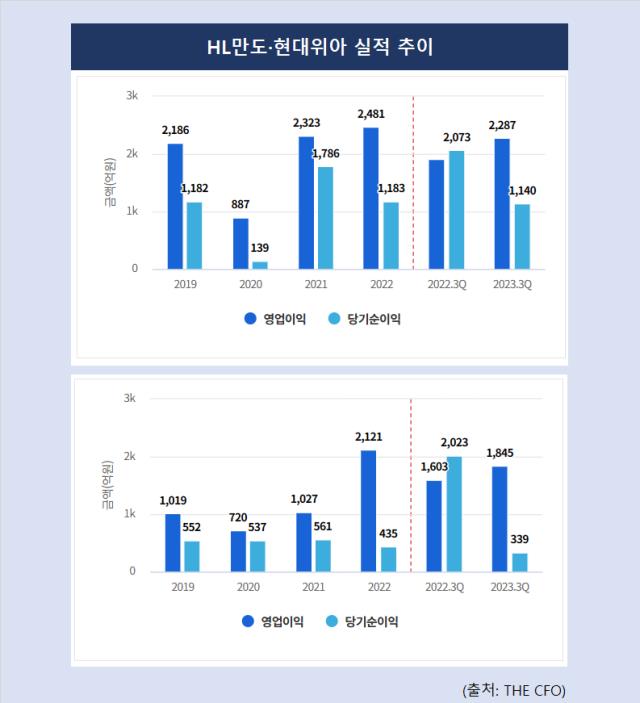

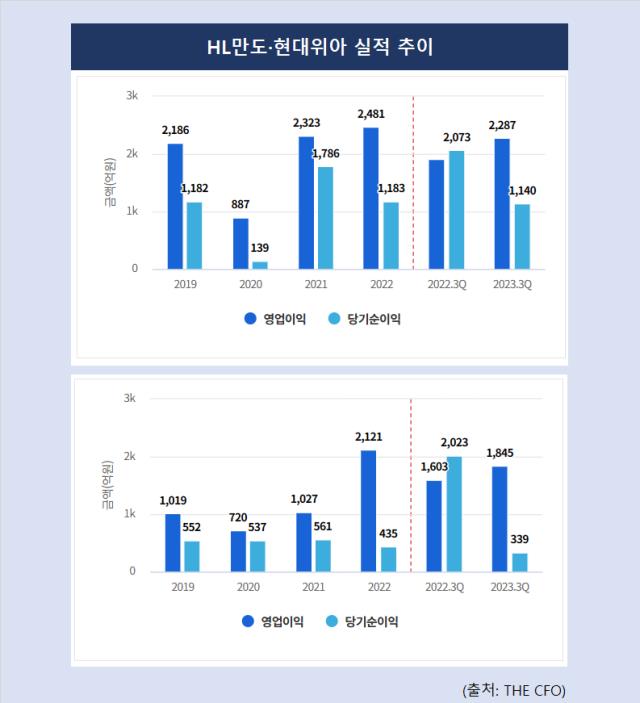

시총이 조 단위를 넘겨 경쟁을 붙여볼 만한 부품사는 손에 꼽는다. 이중 덩치가 가장 비슷한 곳이 HL만도와 현대위아다. 한때 두 배까지 벌어졌던 HL만도와 현대위아의 격차는 지난달 100억원대까지 줄어든 바 있다. 3분기 기준 매출과 영업이익도 대동소이하다.

다만 재료에 따라 두 기업의 갭이 커지는 기간도 존재해 추세선이 완벽히 겹쳐진다고 보기는 어렵다. HL만도가 자율주행의 여파로 급등과 급락을 겪은 사이 현대위아도 풍랑에 놓였다. HL클레무브의 상장 가능성과 전기차 시황 등의 이벤트가 남아있어 변화가 점쳐진다.

◇전기차 '장밋빛 전망'이 부풀렸던 시총

두 기업의 시총은 올 하반기부터 1조5000억~1조7000억원 구간에서 움직이는 중이다. 두 기업의 시총 차이는 약 1000억원 수준이다. 부품주 대장인 현대모비스의 시총이 약 21조8000억원에 육박하고 한온시스템도 3조8800억원을 넘는다.

두 기업의 시총 그래프는 2020년 상반기까지만 해도 비슷했다. 올 하반기 들어 다시 체급이 같아졌다. 두 기업의 시총이 동반 상승하면서도 동시에 갭을 키운 건 2020년 말 이후부터다.

재료는 우선 시장 상황이다. 이 시기 실적은 반도체 공급 이슈 등으로 두 기업 모두 시장 기대치를 하회할 만큼 좋지 못했다. 하지만 성장 기대감이 컸다. 현대차그룹 신차의 글로벌 수요 확대와 전기차(EV) 시대에 대한 장밋빛 전망이 나왔다.

두 기업의 시총 갭이 가장 크게 벌어진 때도 이 구간이다. HL만도의 시총은 2020년 3월 저점을 찍은 뒤 오르다가 연말과 2021년 연초 급상승했다. HL만도의 주가가 단시일에 급상승하며 '주가가 너무 빨리 올라 숨고르기를 해야 한다'는 리포트가 나왔을 정도다.

한국거래소에 따르면 최근 4년 사이 두 기업의 시총의 차이가 가장 컸던 때가 2020년 12월 말과 2021년 1월에 몰려 있다. 2020년 12월 23일 HL만도의 시총은 2조7705억원, 현대위아의 시총이 1조2849억원으로 차이가 두 배가 넘는 약 1조4855억원이다.

◇자율주행이 쥐락펴락한 HL만도, EV 열관리가 밀어올린 현대위아

새 먹거리 기대감 속에서 영향력이 컸던 건 두 곳의 주력 기술이다. 특히 전기차 부품 생산 계획이 본격화되면서 몸값이 뛰었다.

HL만도는 제동·조향·현가의 명가였지만 이 시기에는 자율주행 기술의 근간인 첨단 운전자 보조시스템(ADAS) 덕을 톡톡히 봤다. 두 회사 모두 시총을 불렸지만 HL만도가 더 큰 차이를 만들어낸 건 ADAS의 성장세 덕이었다. 사업 전략이 전장과 자율주행으로 확실해졌고 그 기대감이 기업가치를 밀어올린 셈이다.

갭을 줄인 발단도 ADAS다. HL만도가 2021년 9월 물적분할에 나서며 주가가 하락하기 시작했다. 존속법인인 HL만도는 전기차 부품 사업에 주력하고 자율주행 기술은 물적분할 회사에 모은다는 계획이었다.

알짜 사업부를 분할한다는 소식에 시총이 하루만에 10% 가깝게 하락하는 등 급락했다. HL만도는 공식적으로는 HL클레무브의 기업공개(IPO)를 준비하지 않고 있다. 하지만 시장에서는 물적분할을 결정한 2021년 6월부터 자회사의 IPO 가능성을 염두에 뒀다. 일각의 긍정적 전망도 시총의 흐름을 보면 투심과는 차이가 있었던 것으로 보인다.

현대위아도 꽤 가파른 변화를 겪었다. 현대위아는 '현대차그룹주'라는 또 다른 카테고리로 묶여 현대차그룹의 시총 흐름과도 같은 배를 탔다. 역시 전기차 전환 기대감이 반영된 것으로 보인다. 현대위아의 주요 제품은 엔진과 모듈인데 이 시기 현대차그룹이 현대위아를 앞세워 친환경차 '열관리 시스템'을 자체 양산하겠다고 선언한 바 있다.

◇확 줄어든 시총 차이, 교차 가능성도

이후 시총 차이는 점차 줄어들어 올해 10월에는 약 100억원대의 차이를 기록하기도 했다. 현재까지도 같은 체급을 유지 중이다. 두 기업의 시총 평행선이 언제까지 이어질 지는 장담할 수 없지만 추세의 변화를 전망하게 하는 몇 가지 요소는 존재한다. HL클레무브의 자금유치 방안이 먼저다.

다만 금융위원회가 지난해 9월 주주 보호방안을 발표하면서 당장의 상장 가능성은 낮아진 상태다. 물적분할 후 5년 이내에 자회사를 상장할 때에는 거래소가 모회사의 일반주주에 대한 보호노력을 심사하고 미흡할 경우 상장 계획을 반려할 수 있다. HL클레무브가 이 심사를 피하려면 적어도 2026년 하반기까지는 상장을 추진할 수 없다는 의미다.

기업가치의 기초 재료인 실적은 회복세다. 3분기 실적을 보면 현대위아는 매출액 2조99억1200만원, 영업이익 683억2000만원을 기록했다. 전년 동기 대비 각각 0.9%, 22.6% 늘었다. HL만도는 3분기 매출 2조1191억원과 영업이익 815억원을 거뒀다. 전년 대비 매출은 7.7%, 영업이익은 6.4% 확대됐다.

반면 내년 전기차 시장 전망이 엇갈리면서 시총은 단기적인 동반 하락 가능성이 우선 점쳐진다. 하반기들어 주요 자동차 부품주들의 주가는 하락하고 있다. 전기차 등 친환경 차량의 성장속도가 둔화하면서 자동차 부품주를 끌어내리고 있는 상황이다.

같은 상황 속에서 HL만도의 하락세가 더 가파르다. HL만도의 연고점 대비 28일 현재 시총 차이는 8194억원으로 약 32.37%가 빠졌다. 현대위아의 연고점 대비 시총 차이는 마이너스(-)12.79% 다.

특히 내연기관차 내에서는 부품의 영역이 명확히 갈렸다. 가장 덩치가 큰 현대모비스가 전방위 부품을 생산한다면 한온시스템은 차내 공기와 온도 관리 부품을, 명신산업이 차체 부품을, 에스엘은 램프를 주력으로 삼는다.

전기차 시대로 넘어오며 부품 시장에도 변화가 일고 있다. 서로의 사업 영역도 일부 섞이는 추세다. 전동화와 자율주행의 대전제 아래 각자의 영토를 다시 만들고 있는 셈이다. 시가총액은 기업의 미래 가치를 반영하니 현재의 부품사 몸값은 전기차(EV) 시대 재편될 기업들의 자리를 예고하는 힌트이기도 하다.

시총이 조 단위를 넘겨 경쟁을 붙여볼 만한 부품사는 손에 꼽는다. 이중 덩치가 가장 비슷한 곳이 HL만도와 현대위아다. 한때 두 배까지 벌어졌던 HL만도와 현대위아의 격차는 지난달 100억원대까지 줄어든 바 있다. 3분기 기준 매출과 영업이익도 대동소이하다.

다만 재료에 따라 두 기업의 갭이 커지는 기간도 존재해 추세선이 완벽히 겹쳐진다고 보기는 어렵다. HL만도가 자율주행의 여파로 급등과 급락을 겪은 사이 현대위아도 풍랑에 놓였다. HL클레무브의 상장 가능성과 전기차 시황 등의 이벤트가 남아있어 변화가 점쳐진다.

◇전기차 '장밋빛 전망'이 부풀렸던 시총

두 기업의 시총은 올 하반기부터 1조5000억~1조7000억원 구간에서 움직이는 중이다. 두 기업의 시총 차이는 약 1000억원 수준이다. 부품주 대장인 현대모비스의 시총이 약 21조8000억원에 육박하고 한온시스템도 3조8800억원을 넘는다.

두 기업의 시총 그래프는 2020년 상반기까지만 해도 비슷했다. 올 하반기 들어 다시 체급이 같아졌다. 두 기업의 시총이 동반 상승하면서도 동시에 갭을 키운 건 2020년 말 이후부터다.

재료는 우선 시장 상황이다. 이 시기 실적은 반도체 공급 이슈 등으로 두 기업 모두 시장 기대치를 하회할 만큼 좋지 못했다. 하지만 성장 기대감이 컸다. 현대차그룹 신차의 글로벌 수요 확대와 전기차(EV) 시대에 대한 장밋빛 전망이 나왔다.

두 기업의 시총 갭이 가장 크게 벌어진 때도 이 구간이다. HL만도의 시총은 2020년 3월 저점을 찍은 뒤 오르다가 연말과 2021년 연초 급상승했다. HL만도의 주가가 단시일에 급상승하며 '주가가 너무 빨리 올라 숨고르기를 해야 한다'는 리포트가 나왔을 정도다.

한국거래소에 따르면 최근 4년 사이 두 기업의 시총의 차이가 가장 컸던 때가 2020년 12월 말과 2021년 1월에 몰려 있다. 2020년 12월 23일 HL만도의 시총은 2조7705억원, 현대위아의 시총이 1조2849억원으로 차이가 두 배가 넘는 약 1조4855억원이다.

◇자율주행이 쥐락펴락한 HL만도, EV 열관리가 밀어올린 현대위아

새 먹거리 기대감 속에서 영향력이 컸던 건 두 곳의 주력 기술이다. 특히 전기차 부품 생산 계획이 본격화되면서 몸값이 뛰었다.

HL만도는 제동·조향·현가의 명가였지만 이 시기에는 자율주행 기술의 근간인 첨단 운전자 보조시스템(ADAS) 덕을 톡톡히 봤다. 두 회사 모두 시총을 불렸지만 HL만도가 더 큰 차이를 만들어낸 건 ADAS의 성장세 덕이었다. 사업 전략이 전장과 자율주행으로 확실해졌고 그 기대감이 기업가치를 밀어올린 셈이다.

갭을 줄인 발단도 ADAS다. HL만도가 2021년 9월 물적분할에 나서며 주가가 하락하기 시작했다. 존속법인인 HL만도는 전기차 부품 사업에 주력하고 자율주행 기술은 물적분할 회사에 모은다는 계획이었다.

알짜 사업부를 분할한다는 소식에 시총이 하루만에 10% 가깝게 하락하는 등 급락했다. HL만도는 공식적으로는 HL클레무브의 기업공개(IPO)를 준비하지 않고 있다. 하지만 시장에서는 물적분할을 결정한 2021년 6월부터 자회사의 IPO 가능성을 염두에 뒀다. 일각의 긍정적 전망도 시총의 흐름을 보면 투심과는 차이가 있었던 것으로 보인다.

현대위아도 꽤 가파른 변화를 겪었다. 현대위아는 '현대차그룹주'라는 또 다른 카테고리로 묶여 현대차그룹의 시총 흐름과도 같은 배를 탔다. 역시 전기차 전환 기대감이 반영된 것으로 보인다. 현대위아의 주요 제품은 엔진과 모듈인데 이 시기 현대차그룹이 현대위아를 앞세워 친환경차 '열관리 시스템'을 자체 양산하겠다고 선언한 바 있다.

◇확 줄어든 시총 차이, 교차 가능성도

이후 시총 차이는 점차 줄어들어 올해 10월에는 약 100억원대의 차이를 기록하기도 했다. 현재까지도 같은 체급을 유지 중이다. 두 기업의 시총 평행선이 언제까지 이어질 지는 장담할 수 없지만 추세의 변화를 전망하게 하는 몇 가지 요소는 존재한다. HL클레무브의 자금유치 방안이 먼저다.

다만 금융위원회가 지난해 9월 주주 보호방안을 발표하면서 당장의 상장 가능성은 낮아진 상태다. 물적분할 후 5년 이내에 자회사를 상장할 때에는 거래소가 모회사의 일반주주에 대한 보호노력을 심사하고 미흡할 경우 상장 계획을 반려할 수 있다. HL클레무브가 이 심사를 피하려면 적어도 2026년 하반기까지는 상장을 추진할 수 없다는 의미다.

기업가치의 기초 재료인 실적은 회복세다. 3분기 실적을 보면 현대위아는 매출액 2조99억1200만원, 영업이익 683억2000만원을 기록했다. 전년 동기 대비 각각 0.9%, 22.6% 늘었다. HL만도는 3분기 매출 2조1191억원과 영업이익 815억원을 거뒀다. 전년 대비 매출은 7.7%, 영업이익은 6.4% 확대됐다.

반면 내년 전기차 시장 전망이 엇갈리면서 시총은 단기적인 동반 하락 가능성이 우선 점쳐진다. 하반기들어 주요 자동차 부품주들의 주가는 하락하고 있다. 전기차 등 친환경 차량의 성장속도가 둔화하면서 자동차 부품주를 끌어내리고 있는 상황이다.

같은 상황 속에서 HL만도의 하락세가 더 가파르다. HL만도의 연고점 대비 28일 현재 시총 차이는 8194억원으로 약 32.37%가 빠졌다. 현대위아의 연고점 대비 시총 차이는 마이너스(-)12.79% 다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >