'트랙 레코드' 쌓는 AK홀딩스 이장환 CFO

지난해 영입 첫해 교환사채 발행으로 제주항공 출자 성과...올해는 AKS&D 지원 완료

편집자주

기업의 최고재무책임자(CFO)들의 역할과 책임이 커지는 '지금' 그들은 무슨 일로 바쁘게 움직이고 있을까. THE CFO가 현재 CFO들이 맞닥뜨린 이슈와 과제, 그리고 대응전략은 무엇인지 살펴본다.

'혁신의 기수'로 외부에서 영입된 임원은 내부 신뢰를 필히 획득해야 한다. 그렇지 않으면 본인에게 주어진 혁신이라는 과제를 수행하기 어렵다. 본인을 직접 영입한 이(대개 오너 혹은 대표)의 권위에만 기대었다가는 내부의 거센 반발로 혁신을 위한 첫발도 떼지 못할 수 있다. 외부 영입 임원들이 먼저 작은 '실적(트랙 레코드)'에 집중하는 이유다.

애경그룹 지주사이자 제주항공 모회사인 AK홀딩스는 지난해 1월 이장환 전 롯데손해보험 금융투자그룹장을 최고재무책임자(CFO)로 영입했다. 직급은 상무로 영입과 함께 사내이사로도 추천했다. 예민한 업무인 '자금 흐름'을 외부 인물에 맡겼을 뿐 아니라 곧바로 최고 의사결정기구 한자리에 앉힌 것이다.

회사 측은 이 상무에 대해 "재무 분야에 대한 지식과 경험이 풍부"하다고 평가했다. 실제 그는 화려한 이력을 자랑한다. 서울대 경제학과를 졸업했고 미국 시카고대에서 MBA를 받았다. 금융감독원과 베인앤드컴퍼니, 삼성생명, 롯데지주, 롯데손해보험 등 금융당국과 글로벌 컨설팅 업체, 대형 금융사 등에서 다양한 업무를 경험했다.

이런 이 상무에게도 트랙 레코드는 필수였다. 특히 이 상무를 영입하기 직전인 2021년 8월 애경그룹은 애경유화와 애경화학, AK켐텍 등 3개 화학 계열사를 애경케미칼이라는 이름으로 통합하며 지배구조 개편을 단행한 상황이었다. 그의 역할은 지주사 CFO로서 더 구체적인 사업 재편 청사진을 제시하고 실행 전략을 짜는 것이었던 셈이다.

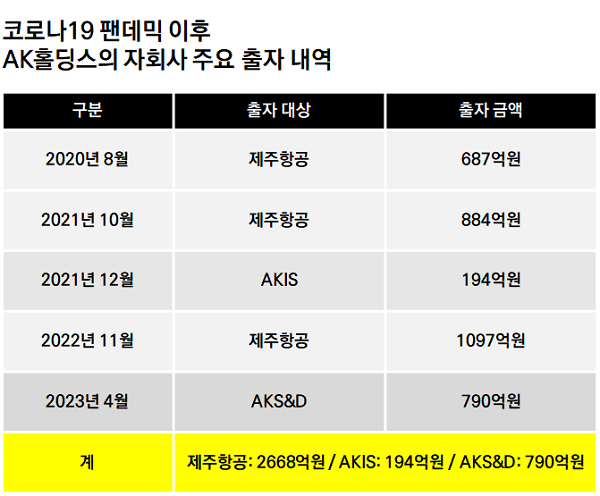

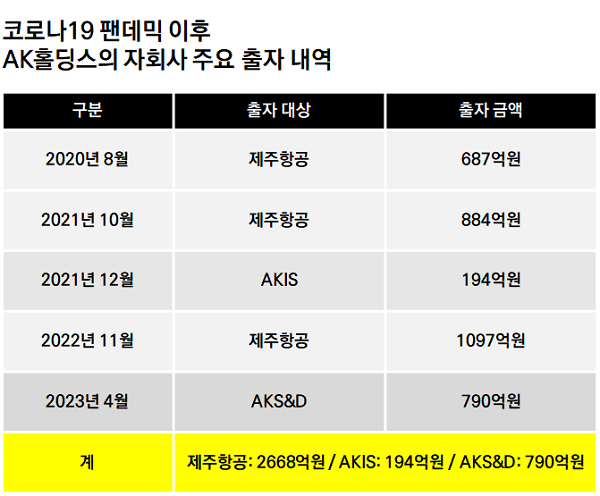

다만 당시 기준 예상보다 길어지는 코로나19 팬데믹으로 사업 재편 작업은 차일피일 미뤄지는 중이었다. 이에 따라 이 상무 임무도 팬데믹의 직격탄을 맞은 제주항공에 대한 지원으로 바뀌었다. 매분기 계속된 수백억원의 순손실로 제주항공은 자본 수혈이 지속해서 필요했다. 이 상무는 제주항공의 기타비상무이사로 이사회 일원이기도 했다.

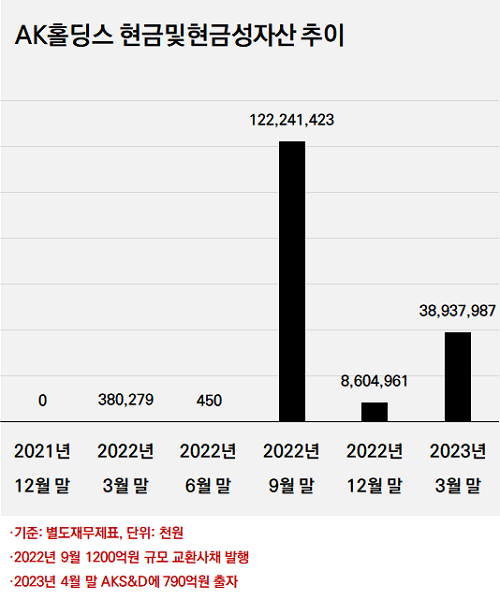

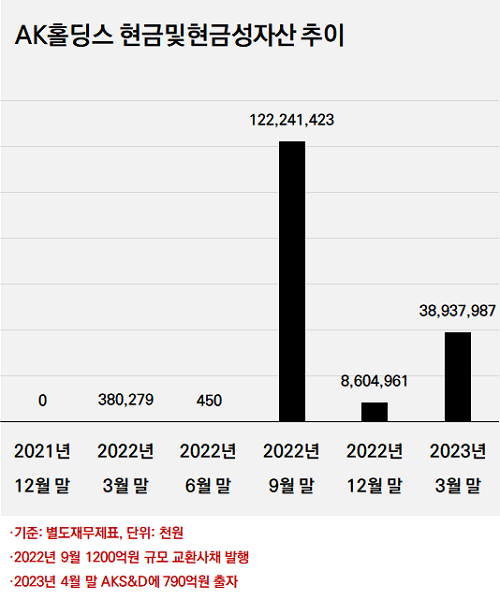

문제는 앞서 2년 연속 제주항공 유상증자에 참여하면서 AK홀딩스 유동성은 바닥을 드러내고 있었다는 점이다. 2022년 6월 말 AK홀딩스 현금및현금성자산은 45만원이었다. 그렇다고 2022년에도 실시하는 제주항공 유증에 참여하지 않고 지배력 저하를 감수하는 건 적절치 않았다. 제주항공은 애경그룹의 '캐시 카우'였다.

이런 상황에서 이 상무는 AK홀딩스가 보유 중인 제주항공 주식을 대상으로 교환사채를 발행하는 선택을 했다. 그는 팬데믹이 안정화하면 가장 수혜를 입을 국내 저비용항공사가 제주항공이라는 점, 대한항공과 아시아나항공 합병이 슬롯 재분배라는 조건으로 승인되면 제주항공이 큰 수혜를 입을 거라는 점 등을 투자자들에게 적극 어필했다.

결과는 어땠을까. AK홀딩스는 교환사채 발행으로 제주항공 유증 자금인 1200억원을 조달하는 데 성공했다. 더군다나 표면이자율은 0.0%, 만기이자율은 3.0%였다. 매년 투자자에게 지급하는 이자비용은 없고 5년 뒤 만기 상환할 때 3%의 수익률만 챙겨주면 됐다. 계열사 지원으로 가용 현금이 부족한 AK홀딩스 어깨를 가볍게 하는 조건이었다.

성공적인 교환사채 발행과 제주항공 추가 출자는 지난해 4분기 제주항공이 2019년 2분기 이후 처음으로 분기 기준 영업손익 흑자를 낼 수 있게 만드는 원동력 중 하나였다. 흑자를 내기까지 버틸 수 있는 체력을 제공한 셈이었다. 이러한 성과는 이 상무에 대한 내부 신뢰를 높이는 결과로 이어졌다는 평가다.

그리고 CFO 선임 2년차를 맞은 올해 4월 이 상무는 또다른 '아픈 손가락'인 AKS&D에 790억원을 출자했다. AK플라자를 운영하는 AKS&D는 쇼핑 트렌드가 온라인과 가성비, 명품 등으로 바뀌는 점에 적절히 대응 못하면서 순손실이 지속됐다. 지난해는 신용등급이 'BBB-/부정적'에서 'BB+/안정적'으로 하향 조정되는 등 조달 여건도 악화했다.

모회사인 AK홀딩스의 이번 출자로 AKS&D는 자본잠식에서 벗어날 뿐 아니라 흑자 전환을 위한 체력도 확보한 것으로 풀이된다. 이로써 이 상무는 코로나19 팬데믹처럼 예상보다 길어진 계열사 회생이라는 임무를 완수함과 동시에 내부 신뢰도 얻게 됐다. 이제 계열사 사후 관리와 함께 그룹 사업 재편에 힘을 쏟을 전망이다.

애경그룹 지주사이자 제주항공 모회사인 AK홀딩스는 지난해 1월 이장환 전 롯데손해보험 금융투자그룹장을 최고재무책임자(CFO)로 영입했다. 직급은 상무로 영입과 함께 사내이사로도 추천했다. 예민한 업무인 '자금 흐름'을 외부 인물에 맡겼을 뿐 아니라 곧바로 최고 의사결정기구 한자리에 앉힌 것이다.

회사 측은 이 상무에 대해 "재무 분야에 대한 지식과 경험이 풍부"하다고 평가했다. 실제 그는 화려한 이력을 자랑한다. 서울대 경제학과를 졸업했고 미국 시카고대에서 MBA를 받았다. 금융감독원과 베인앤드컴퍼니, 삼성생명, 롯데지주, 롯데손해보험 등 금융당국과 글로벌 컨설팅 업체, 대형 금융사 등에서 다양한 업무를 경험했다.

이런 이 상무에게도 트랙 레코드는 필수였다. 특히 이 상무를 영입하기 직전인 2021년 8월 애경그룹은 애경유화와 애경화학, AK켐텍 등 3개 화학 계열사를 애경케미칼이라는 이름으로 통합하며 지배구조 개편을 단행한 상황이었다. 그의 역할은 지주사 CFO로서 더 구체적인 사업 재편 청사진을 제시하고 실행 전략을 짜는 것이었던 셈이다.

다만 당시 기준 예상보다 길어지는 코로나19 팬데믹으로 사업 재편 작업은 차일피일 미뤄지는 중이었다. 이에 따라 이 상무 임무도 팬데믹의 직격탄을 맞은 제주항공에 대한 지원으로 바뀌었다. 매분기 계속된 수백억원의 순손실로 제주항공은 자본 수혈이 지속해서 필요했다. 이 상무는 제주항공의 기타비상무이사로 이사회 일원이기도 했다.

문제는 앞서 2년 연속 제주항공 유상증자에 참여하면서 AK홀딩스 유동성은 바닥을 드러내고 있었다는 점이다. 2022년 6월 말 AK홀딩스 현금및현금성자산은 45만원이었다. 그렇다고 2022년에도 실시하는 제주항공 유증에 참여하지 않고 지배력 저하를 감수하는 건 적절치 않았다. 제주항공은 애경그룹의 '캐시 카우'였다.

이런 상황에서 이 상무는 AK홀딩스가 보유 중인 제주항공 주식을 대상으로 교환사채를 발행하는 선택을 했다. 그는 팬데믹이 안정화하면 가장 수혜를 입을 국내 저비용항공사가 제주항공이라는 점, 대한항공과 아시아나항공 합병이 슬롯 재분배라는 조건으로 승인되면 제주항공이 큰 수혜를 입을 거라는 점 등을 투자자들에게 적극 어필했다.

결과는 어땠을까. AK홀딩스는 교환사채 발행으로 제주항공 유증 자금인 1200억원을 조달하는 데 성공했다. 더군다나 표면이자율은 0.0%, 만기이자율은 3.0%였다. 매년 투자자에게 지급하는 이자비용은 없고 5년 뒤 만기 상환할 때 3%의 수익률만 챙겨주면 됐다. 계열사 지원으로 가용 현금이 부족한 AK홀딩스 어깨를 가볍게 하는 조건이었다.

성공적인 교환사채 발행과 제주항공 추가 출자는 지난해 4분기 제주항공이 2019년 2분기 이후 처음으로 분기 기준 영업손익 흑자를 낼 수 있게 만드는 원동력 중 하나였다. 흑자를 내기까지 버틸 수 있는 체력을 제공한 셈이었다. 이러한 성과는 이 상무에 대한 내부 신뢰를 높이는 결과로 이어졌다는 평가다.

그리고 CFO 선임 2년차를 맞은 올해 4월 이 상무는 또다른 '아픈 손가락'인 AKS&D에 790억원을 출자했다. AK플라자를 운영하는 AKS&D는 쇼핑 트렌드가 온라인과 가성비, 명품 등으로 바뀌는 점에 적절히 대응 못하면서 순손실이 지속됐다. 지난해는 신용등급이 'BBB-/부정적'에서 'BB+/안정적'으로 하향 조정되는 등 조달 여건도 악화했다.

모회사인 AK홀딩스의 이번 출자로 AKS&D는 자본잠식에서 벗어날 뿐 아니라 흑자 전환을 위한 체력도 확보한 것으로 풀이된다. 이로써 이 상무는 코로나19 팬데믹처럼 예상보다 길어진 계열사 회생이라는 임무를 완수함과 동시에 내부 신뢰도 얻게 됐다. 이제 계열사 사후 관리와 함께 그룹 사업 재편에 힘을 쏟을 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >