비주력사 지분매각, 두마리 토끼 잡은 비결

[세아홀딩스]③세아에프에스 등 지분처분…차입부담 경감·이중레버리지비율 통제

편집자주

지주사의 주요 역할 중 하나가 그룹 각 계열사에 대한 자본재분배다. 지주사는 재무건전성 우위 계열사로부터 배당수익과 상표권사용수익 등을 수취해 이를 재원으로 유상증자나 사채인수 등 방법으로 열위 계열사를 지원한다. 하지만 ‘밑 빠진 독에 물 붓기’식 무리한 자본재분배는 우위 계열사까지 망가뜨리고 지주사의 재무건전성도 악화시킬 위험이 있다. THE CFO가 각 그룹 지주사의 자본재분배 형태와 이에 따른 재무지표상 변화를 점검해본다.

세아홀딩스는 일부 자회사 지분매각으로 비경상적인 현금흐름을 만들어내면서 그룹 내 자본재분배에 필요한 재원을 보강하고 있다. 최근에도 세아메탈, 세아에프에스, 세아에삽, S&G홀딩스 지분을 매각하면서 자회사 자금지원을 위한 차입부담을 낮추고 이중레버리지비율도 안정적으로 통제하는 두 마리 토끼를 잡았다.

◇자회사 처분으로 현금흐름 보강…세아특수강에 세아메탈 매각

세아홀딩스는 세아베스틸지주와 세아특수강 등 자회사로부터 거둬들이는 배당수익 중심으로 경상적인 현금흐름을 확보하고 있다. 자체사업이 없는 순수지주사이기 때문에 경상적인 현금흐름은 세아홀딩스의 그룹 내 자본재분배에서 주요 원천이 된다.

하지만 최근 수년간 배당수익을 포함한 연간 영업수익은 500억원 안팎으로 여기에서 금융비용과 배당지급을 제외하면 실제 자본재분배 재원으로 활용할 수 있는 자금은 300억원 정도다. 지난해의 경우 배당수익 440억원을 포함한 별도 기준 영업수익 567억원에서 금융비용 38억원과 배당지급 99억원 등을 제외한 잉여현금흐름(FCF)이 241억원이었다.

이 때문에 세아홀딩스는 경상적인 현금흐름에 더해 회사채 발행과 투자지분 매각 중심으로 비경상적인 현금흐름을 창출해 자본재분배 재원을 늘려왔다. 하지만 회사채의 경우 지난해말 기준 미상환 물량이 2021년 5월 발행한 1000억원 규모 3년 만기 공모채뿐이므로 발행이 빈번한 편은 아니다. 이 때문에 투자지분 매각이 비경상적인 현금흐름 창출의 핵심 수단이 된다.

최근 세아홀딩스의 투자지분 매각 형태를 보면 지배구조 개편에 따른 사업효율화와 비주력 자회사 처분에 따른 현금확보 목적으로 진행됐다. 투자지분 매각은 현금확보로 자회사 자금지원을 위한 차입부담을 낮추면서 이중레버리지비율 상승을 통제하는 두 마리 토끼를 잡는 효과가 있다.

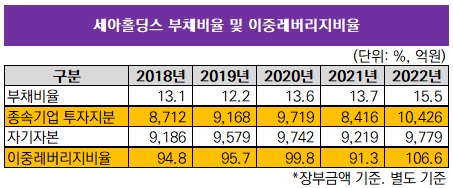

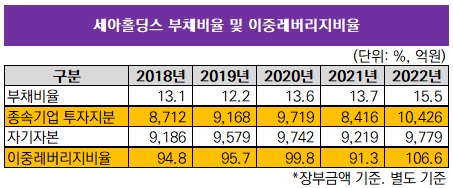

지난해말 세아홀딩스의 부채비율은 15.5%에 불과하며 자회사 자금지원 여력을 보여주는 이중레버리지비율(종속회사 투자지분 장부금액/자기자본)도 106.6%로 상승하기는 했지만 여전히 안정권에 있다.

세아홀딩스 완전자회사였던 세아메탈을 또다른 자회사(지분율 68.70%) 세아특수강의 자회사로 붙인 것은 사업효율화와 함께 현금을 유입한 대표적인 사례다. 세아메탈은 스테인리스 와이어 등 선재와 랙바(Rack Bar) 등 자동차부품을 생산하는 계열사로 애초 세아그룹이 1994년 3월 세아금속이라는 이름으로 설립해 줄곧 세아홀딩스의 완전자회사로 존재해왔다. 세아특수강 사업영역도 선재와 봉강으로 세아메탈과 겹치는 부분이 많았다. 세아특수강은 1997년 7월 세아메탈의 스테인리스 봉강 사업을 인수하기도 했다.

2019년 9월 세아홀딩스는 보유하고 있던 세아메탈 지분 100%를 세아특수강에 매각하면서 387억원을 손에 쥐었다. 세아메탈이 세아홀딩스의 자회사에서 손자회사로 지배구조가 변경된 셈이다. 세아특수강으로서는 스테인리스 와이어 사업부문을 강화하고 자동차부품 사업부문을 확장하는 사업적인 시너지 효과가 기대됐다.

다만 세아특수강은 세아메탈 인수 직전인 2019년 6월말 별도 기준 현금성자산이 66억원에 불과했다. 이 때문에 장기차입금 100억원과 단기차입금(기업어음·CP) 180억원 등 총차입금 280억원을 신규로 늘려 자금소요에 대응했다. 그럼에도 6월말 부채비율이 30.2%로 차입여력이 충분했기 때문에 세아메탈 인수 직후인 9월말 39.6%로 늘어나는 데 그쳤다.

◇비주력사 정리로 현금확보…세아에프에스·세아에삽·S&G홀딩스 패키지 매각

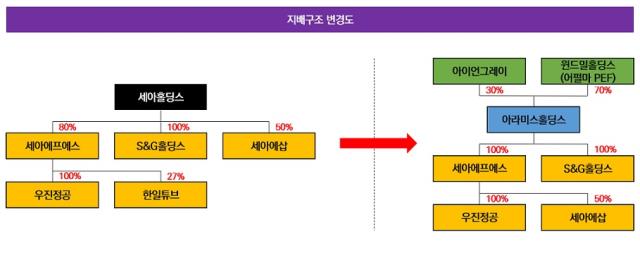

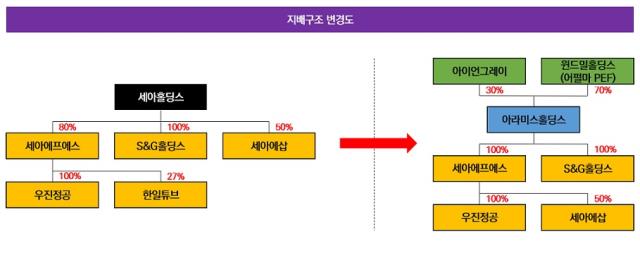

지난해 세아에프에스, 우진정공, 세아에삽, 홍콩 S&G홀딩스(S&G Holdings)를 패키지로 매각한 것은 비주력 자회사를 처분해 현금을 확보한 사례다. 세아에프에스는 소구경강관 제조 계열사로 세아홀딩스가 지분 80%를 보유했던 자회사다. 세아에프에스는 자동차·냉장고용 튜브를 생산하는 우진정공 지분 100%와 중장비용 파이프를 가공하는 한일튜브 지분 27%를 보유하고 있었다.

세아홀딩스가 세아에프에스 매각을 본격화한 것은 2021년부터다. 2021년 7월 세아에프에스는 광주공장을 286억원에 매각했고 이어 중간배당을 실시해 공장 매각대금을 포함한 338억원을 세아홀딩스로 올려보냈다.

세아에프에스 잔여지분 20%와 한일튜브 잔여지분 73%를 보유하고 있었던 곳은 외국계 자동차 부품회사인 티아이오토모티브였다. 세아에프에스는 2021년 12월 한일튜브 지분 27% 전량을 티아이오토모티브에 210억원에 매각했다. 동시에 세아홀딩스는 2021년 세아에프에스로부터 수취한 배당 등을 이용해 티아이오토모티브로부터 세아에프에스 지분 20% 전량을 210억원에 사들이면서 완전자회사화했다.

지난해 2월 세아홀딩스는 세아에프에스 지분전량을 아라미스홀딩스에 655억원에 매각했다. 세아에프에스 완전자회사인 우진정공도 이때 함께 넘어갔다. 동시에 세아홀딩스는 홍콩 투자자문사 S&G홀딩스 지분 100% 전량도 아라미스홀딩스에 169억원에 넘겼다. 아라미스홀딩스는 사모투자펀드(PEF) 운용사 어펄마캐피탈이 세아에프에스와 S&G홀딩스 인수를 위해 설립한 특수목적법인(SPC)이다.

대신 세아홀딩스의 완전자회사로 그룹에서 투자사업을 책임지고 있는 아이언그레이(옛 세아알엔아이)가 347억원을 투입해 아라미스홀딩스 지분 30%를 확보했다. 아이언그레이의 아라미스홀딩스 출자 직전 세아홀딩스는 아이언그레이에 유상증자로 2000억원을 투입했다.

이어 세아홀딩스는 보유하고 있던 세아에삽 지분 50% 전량을 세아에프에스에 531억원에 매각했다. 세아에삽은 용접선·용접봉 제조 계열사로 잔여지분 50%는 스웨덴 용접장비 제조회사 엑셀비아(Exelvia Holdings)가 현재도 그대로 보유하고 있다.

다소 복잡한 형태를 취했지만 결국 세아그룹은 세아에프에스, 우진정공, 세아에삽, S&G홀딩스의 지배력을 어펄마캐피탈에 내주면서 현금을 확보하는 대신 아이언그레이를 통한 일부 재투자로 이들 기업의 주요주주로서 영향력을 이어가는 형태다.

세아에프에스(655억원), S&G홀딩스(169억원), 세아에삽(531억원) 매각대금을 합치면 약 1355억원인 반면 아이언그레이의 재투자금이 347억원이므로 세아그룹으로서는 패키지 매각으로 약 1000억원의 현금을 마련한 셈이다.

◇자회사 처분으로 현금흐름 보강…세아특수강에 세아메탈 매각

세아홀딩스는 세아베스틸지주와 세아특수강 등 자회사로부터 거둬들이는 배당수익 중심으로 경상적인 현금흐름을 확보하고 있다. 자체사업이 없는 순수지주사이기 때문에 경상적인 현금흐름은 세아홀딩스의 그룹 내 자본재분배에서 주요 원천이 된다.

하지만 최근 수년간 배당수익을 포함한 연간 영업수익은 500억원 안팎으로 여기에서 금융비용과 배당지급을 제외하면 실제 자본재분배 재원으로 활용할 수 있는 자금은 300억원 정도다. 지난해의 경우 배당수익 440억원을 포함한 별도 기준 영업수익 567억원에서 금융비용 38억원과 배당지급 99억원 등을 제외한 잉여현금흐름(FCF)이 241억원이었다.

이 때문에 세아홀딩스는 경상적인 현금흐름에 더해 회사채 발행과 투자지분 매각 중심으로 비경상적인 현금흐름을 창출해 자본재분배 재원을 늘려왔다. 하지만 회사채의 경우 지난해말 기준 미상환 물량이 2021년 5월 발행한 1000억원 규모 3년 만기 공모채뿐이므로 발행이 빈번한 편은 아니다. 이 때문에 투자지분 매각이 비경상적인 현금흐름 창출의 핵심 수단이 된다.

최근 세아홀딩스의 투자지분 매각 형태를 보면 지배구조 개편에 따른 사업효율화와 비주력 자회사 처분에 따른 현금확보 목적으로 진행됐다. 투자지분 매각은 현금확보로 자회사 자금지원을 위한 차입부담을 낮추면서 이중레버리지비율 상승을 통제하는 두 마리 토끼를 잡는 효과가 있다.

지난해말 세아홀딩스의 부채비율은 15.5%에 불과하며 자회사 자금지원 여력을 보여주는 이중레버리지비율(종속회사 투자지분 장부금액/자기자본)도 106.6%로 상승하기는 했지만 여전히 안정권에 있다.

세아홀딩스 완전자회사였던 세아메탈을 또다른 자회사(지분율 68.70%) 세아특수강의 자회사로 붙인 것은 사업효율화와 함께 현금을 유입한 대표적인 사례다. 세아메탈은 스테인리스 와이어 등 선재와 랙바(Rack Bar) 등 자동차부품을 생산하는 계열사로 애초 세아그룹이 1994년 3월 세아금속이라는 이름으로 설립해 줄곧 세아홀딩스의 완전자회사로 존재해왔다. 세아특수강 사업영역도 선재와 봉강으로 세아메탈과 겹치는 부분이 많았다. 세아특수강은 1997년 7월 세아메탈의 스테인리스 봉강 사업을 인수하기도 했다.

2019년 9월 세아홀딩스는 보유하고 있던 세아메탈 지분 100%를 세아특수강에 매각하면서 387억원을 손에 쥐었다. 세아메탈이 세아홀딩스의 자회사에서 손자회사로 지배구조가 변경된 셈이다. 세아특수강으로서는 스테인리스 와이어 사업부문을 강화하고 자동차부품 사업부문을 확장하는 사업적인 시너지 효과가 기대됐다.

다만 세아특수강은 세아메탈 인수 직전인 2019년 6월말 별도 기준 현금성자산이 66억원에 불과했다. 이 때문에 장기차입금 100억원과 단기차입금(기업어음·CP) 180억원 등 총차입금 280억원을 신규로 늘려 자금소요에 대응했다. 그럼에도 6월말 부채비율이 30.2%로 차입여력이 충분했기 때문에 세아메탈 인수 직후인 9월말 39.6%로 늘어나는 데 그쳤다.

◇비주력사 정리로 현금확보…세아에프에스·세아에삽·S&G홀딩스 패키지 매각

지난해 세아에프에스, 우진정공, 세아에삽, 홍콩 S&G홀딩스(S&G Holdings)를 패키지로 매각한 것은 비주력 자회사를 처분해 현금을 확보한 사례다. 세아에프에스는 소구경강관 제조 계열사로 세아홀딩스가 지분 80%를 보유했던 자회사다. 세아에프에스는 자동차·냉장고용 튜브를 생산하는 우진정공 지분 100%와 중장비용 파이프를 가공하는 한일튜브 지분 27%를 보유하고 있었다.

세아홀딩스가 세아에프에스 매각을 본격화한 것은 2021년부터다. 2021년 7월 세아에프에스는 광주공장을 286억원에 매각했고 이어 중간배당을 실시해 공장 매각대금을 포함한 338억원을 세아홀딩스로 올려보냈다.

세아에프에스 잔여지분 20%와 한일튜브 잔여지분 73%를 보유하고 있었던 곳은 외국계 자동차 부품회사인 티아이오토모티브였다. 세아에프에스는 2021년 12월 한일튜브 지분 27% 전량을 티아이오토모티브에 210억원에 매각했다. 동시에 세아홀딩스는 2021년 세아에프에스로부터 수취한 배당 등을 이용해 티아이오토모티브로부터 세아에프에스 지분 20% 전량을 210억원에 사들이면서 완전자회사화했다.

지난해 2월 세아홀딩스는 세아에프에스 지분전량을 아라미스홀딩스에 655억원에 매각했다. 세아에프에스 완전자회사인 우진정공도 이때 함께 넘어갔다. 동시에 세아홀딩스는 홍콩 투자자문사 S&G홀딩스 지분 100% 전량도 아라미스홀딩스에 169억원에 넘겼다. 아라미스홀딩스는 사모투자펀드(PEF) 운용사 어펄마캐피탈이 세아에프에스와 S&G홀딩스 인수를 위해 설립한 특수목적법인(SPC)이다.

대신 세아홀딩스의 완전자회사로 그룹에서 투자사업을 책임지고 있는 아이언그레이(옛 세아알엔아이)가 347억원을 투입해 아라미스홀딩스 지분 30%를 확보했다. 아이언그레이의 아라미스홀딩스 출자 직전 세아홀딩스는 아이언그레이에 유상증자로 2000억원을 투입했다.

이어 세아홀딩스는 보유하고 있던 세아에삽 지분 50% 전량을 세아에프에스에 531억원에 매각했다. 세아에삽은 용접선·용접봉 제조 계열사로 잔여지분 50%는 스웨덴 용접장비 제조회사 엑셀비아(Exelvia Holdings)가 현재도 그대로 보유하고 있다.

다소 복잡한 형태를 취했지만 결국 세아그룹은 세아에프에스, 우진정공, 세아에삽, S&G홀딩스의 지배력을 어펄마캐피탈에 내주면서 현금을 확보하는 대신 아이언그레이를 통한 일부 재투자로 이들 기업의 주요주주로서 영향력을 이어가는 형태다.

세아에프에스(655억원), S&G홀딩스(169억원), 세아에삽(531억원) 매각대금을 합치면 약 1355억원인 반면 아이언그레이의 재투자금이 347억원이므로 세아그룹으로서는 패키지 매각으로 약 1000억원의 현금을 마련한 셈이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >