'세아메탈 흡수합병' 세아특수강, 이자비용 고민

차입금 3년새 1000억 증가…이자비용 감내능력 위축

편집자주

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

세아특수강의 이자비용 고민이 깊어지고 있다. 최근 수년간 단기차입금 증가로 이자 부담이 커지고 있는 가운데 영업이익폭이 줄어들면서 이자비용 감내능력이 약화되고 있는 탓이다. 자회사 세아메탈에 대한 핵심 사업부문 영업정지와 흡수합병을 결정한 것은 경영 효율성을 제고해야 하는 이런 상황과 무관하지 않다.

◇와이어 영업정지 세아메탈 합병…차입금 3년새 1000억 증가

세아홀딩스 자회사(지분율 68.7%)로 자동차·건설·조선용 선재(CHQ Wire)와 봉강(CD Bar)을 생산하는 세아특수강은 오는 31일 스테인리스 와이어와 자동차 부품(랙바·Rack Bar)을 제조하는 완전자회사 세아메탈을 흡수합병할 예정이다. 세아특수강이 2019년 9월 세아홀딩스로부터 세아메탈 지분 전량을 396억원에 인수해 자회사로 편입한 지 약 4년 반 만이다. 세아메탈은 세아특수강의 유일한 국내 자회사다. 이외에는 중국 난퉁과 톈진, 태국에 해외 자회사를 두고 있다.

세아특수강이 세아메탈을 흡수합병하는 데는 세아메탈이 지난달 29일 스테인리스 와이어 사업에 대한 영업정지를 결정한 이유가 크다. 저가 수입품의 국내 유입으로 수익성이 악화된 탓이다. 2022년 기준 세아메탈 스테인리스 와이어 사업이 창출한 매출액은 837억원으로 세아특수강 연결 매출액(1조744억원)의 7.8%에 해당한다. 세아특수강은 세아메탈 자동차 부품사업은 남겨 흡수합병 후에도 영업을 이어간다.

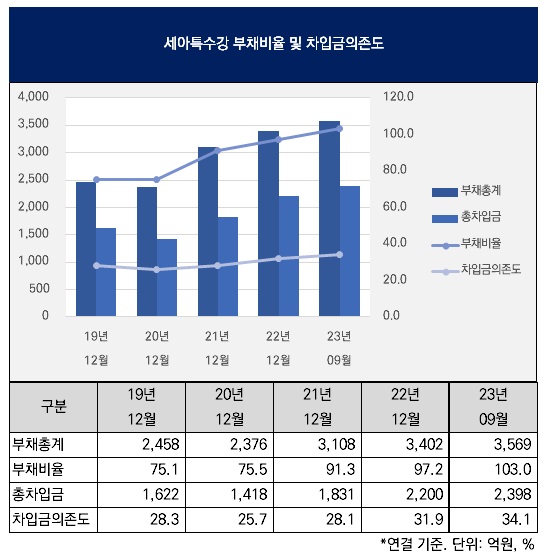

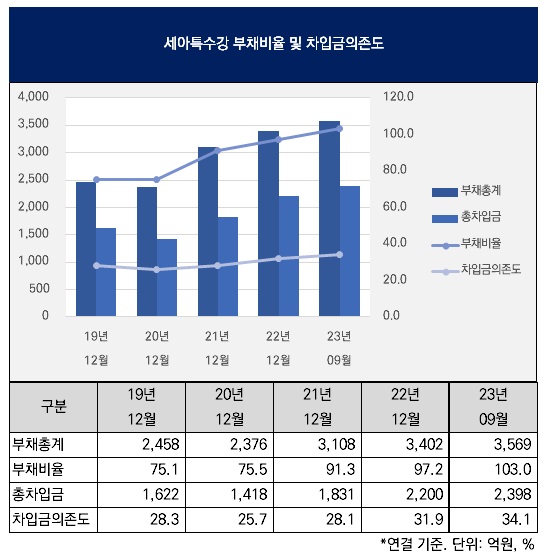

세아특수강의 연결 기준 차입금은 최근 수년간 꾸준히 늘었다. 2020년말 1418억원이었던 총차입금(리스부채 포함)은 지난해 3분기말 2398억원으로 약 3년 만에 1000억원 가까이 증가했다. 영업이익 흑자를 이어온 데다 자본적지출(CAPEX)과 배당금지급에서 두드러진 변화를 찾을 수 없었지만 매출채권이 꾸준히 늘면서 운전자본 부담이 늘어난 것이 총차입금 증가의 주요 요인이 된 것으로 보인다.

차입금이 늘면서 부채총계도 증가했다. 세아특수강은 2020년을 제외하고 2021년부터 당기순이익 흑자를 달성하면서 자본총계를 키워왔지만 자본총계보다 부채총계가 더 크게 늘면서 지난해 3분기말 부채비율이 103.0%로 100%를 돌파했다. 차입금의존도도 34.1%로 30%를 넘겼다.

◇단기차입금 의존 심화…이자비용 감내능력 위축

차입금 항목 중에서는 단기차입금 증가가 두드러졌다. 2020년말 881억원이었던 단기차입금은 지난해 3분기말 2095억원으로 약 3년 만에 1200억원 넘게 증가했다. 장기차입금(유동·비유동 합산)이나 리스부채가 이 기간 오히려 줄어든 것과 차이를 보인다. 이 때문에 단기차입금의존도도 32.7%로 15%를 크게 웃돌았다.

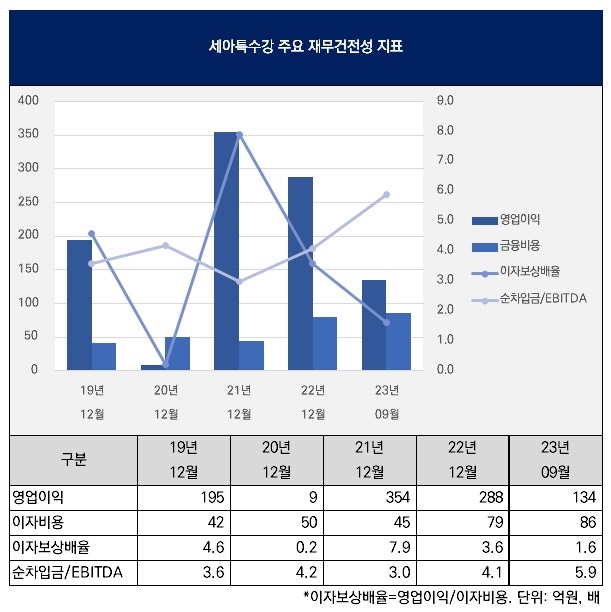

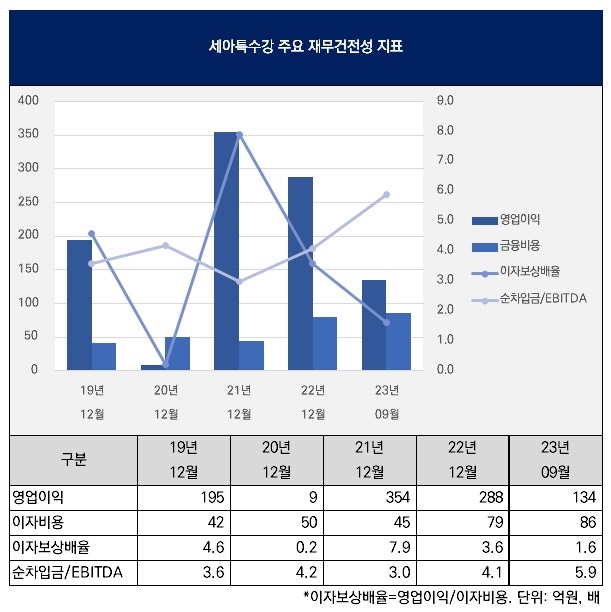

단기차입금 항목을 보면 일반자금이 1700억원으로 대부분을 차지했고 무역자금(254억원)과 시설자금(141억원)도 일부 있었다. 이자율의 경우 특히 시설자금이 5.00~7.02%로 높은 편이었다. 일반자금은 3.40~5.59%, 무역자금은 4.50~5.70%였다. 이는 2020년 50억원이었던 이자비용이 지난해 3분기 누적으로만 86억원으로 늘어나는 계기가 됐다.

영업이익 흑자를 이어오고 있는 점은 고무적이다. 2020년 코로나19 영향으로 주춤했던 영업이익이 이후 회복한 덕분이다. 그럼에도 영업이익폭은 줄어 2022년 288억원과 지난해 3분기 누적 134억원을 냈다.

이 때문에 이자비용 감내능력을 보여주는 이자보상배율(영업이익/이자비용)은 지난해 3분기 누적 1.6배로 하락했다. 이자보상배율이 1이면 이자비용을 모두 충당하면 남는 영업이익이 없다는 의미다. 채무상환력을 나타내는 순차입금/EBITDA도 2022년 4.1배에서 지난해 3분기 누적 5.9배로 늘었다.

◇와이어 영업정지 세아메탈 합병…차입금 3년새 1000억 증가

세아홀딩스 자회사(지분율 68.7%)로 자동차·건설·조선용 선재(CHQ Wire)와 봉강(CD Bar)을 생산하는 세아특수강은 오는 31일 스테인리스 와이어와 자동차 부품(랙바·Rack Bar)을 제조하는 완전자회사 세아메탈을 흡수합병할 예정이다. 세아특수강이 2019년 9월 세아홀딩스로부터 세아메탈 지분 전량을 396억원에 인수해 자회사로 편입한 지 약 4년 반 만이다. 세아메탈은 세아특수강의 유일한 국내 자회사다. 이외에는 중국 난퉁과 톈진, 태국에 해외 자회사를 두고 있다.

세아특수강이 세아메탈을 흡수합병하는 데는 세아메탈이 지난달 29일 스테인리스 와이어 사업에 대한 영업정지를 결정한 이유가 크다. 저가 수입품의 국내 유입으로 수익성이 악화된 탓이다. 2022년 기준 세아메탈 스테인리스 와이어 사업이 창출한 매출액은 837억원으로 세아특수강 연결 매출액(1조744억원)의 7.8%에 해당한다. 세아특수강은 세아메탈 자동차 부품사업은 남겨 흡수합병 후에도 영업을 이어간다.

세아특수강의 연결 기준 차입금은 최근 수년간 꾸준히 늘었다. 2020년말 1418억원이었던 총차입금(리스부채 포함)은 지난해 3분기말 2398억원으로 약 3년 만에 1000억원 가까이 증가했다. 영업이익 흑자를 이어온 데다 자본적지출(CAPEX)과 배당금지급에서 두드러진 변화를 찾을 수 없었지만 매출채권이 꾸준히 늘면서 운전자본 부담이 늘어난 것이 총차입금 증가의 주요 요인이 된 것으로 보인다.

차입금이 늘면서 부채총계도 증가했다. 세아특수강은 2020년을 제외하고 2021년부터 당기순이익 흑자를 달성하면서 자본총계를 키워왔지만 자본총계보다 부채총계가 더 크게 늘면서 지난해 3분기말 부채비율이 103.0%로 100%를 돌파했다. 차입금의존도도 34.1%로 30%를 넘겼다.

◇단기차입금 의존 심화…이자비용 감내능력 위축

차입금 항목 중에서는 단기차입금 증가가 두드러졌다. 2020년말 881억원이었던 단기차입금은 지난해 3분기말 2095억원으로 약 3년 만에 1200억원 넘게 증가했다. 장기차입금(유동·비유동 합산)이나 리스부채가 이 기간 오히려 줄어든 것과 차이를 보인다. 이 때문에 단기차입금의존도도 32.7%로 15%를 크게 웃돌았다.

단기차입금 항목을 보면 일반자금이 1700억원으로 대부분을 차지했고 무역자금(254억원)과 시설자금(141억원)도 일부 있었다. 이자율의 경우 특히 시설자금이 5.00~7.02%로 높은 편이었다. 일반자금은 3.40~5.59%, 무역자금은 4.50~5.70%였다. 이는 2020년 50억원이었던 이자비용이 지난해 3분기 누적으로만 86억원으로 늘어나는 계기가 됐다.

영업이익 흑자를 이어오고 있는 점은 고무적이다. 2020년 코로나19 영향으로 주춤했던 영업이익이 이후 회복한 덕분이다. 그럼에도 영업이익폭은 줄어 2022년 288억원과 지난해 3분기 누적 134억원을 냈다.

이 때문에 이자비용 감내능력을 보여주는 이자보상배율(영업이익/이자비용)은 지난해 3분기 누적 1.6배로 하락했다. 이자보상배율이 1이면 이자비용을 모두 충당하면 남는 영업이익이 없다는 의미다. 채무상환력을 나타내는 순차입금/EBITDA도 2022년 4.1배에서 지난해 3분기 누적 5.9배로 늘었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >