대우조선 1조 투입하는 '합병' 한화에어로 재무상태는

선수금 증자 재원 투입 논란…현금창출력만큼 늘어나는 '빚'의 무게

편집자주

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. 더벨은 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

대우조선해양 인수에 가장 많은 자금을 투입하는 한화 계열사는 한화에어로스페이스다. 정확히는 다음 달 1일 100% 자회사 '한화디펜스'를 흡수합병한 한화에어로스페이스다. 한화그룹의 총 투자액 2조원 중 한화에어로스페이스가 1조원을 출자하기로 했다.

한화에어로스페이스는 한화디펜스를 흡수함으로써 한화디펜스의 재무적 이점과 현금창출력도 취하게 된다. 한화디펜스의 우량한 재무 상황과 보유 현금이 모두 한화에어로스페이스의 몫이 되는 셈이다. 사실상 대우조선해양 딜을 위한 사전 작업이다.

◇견조한 한화디펜스 영업이익 창출력 '흡수'

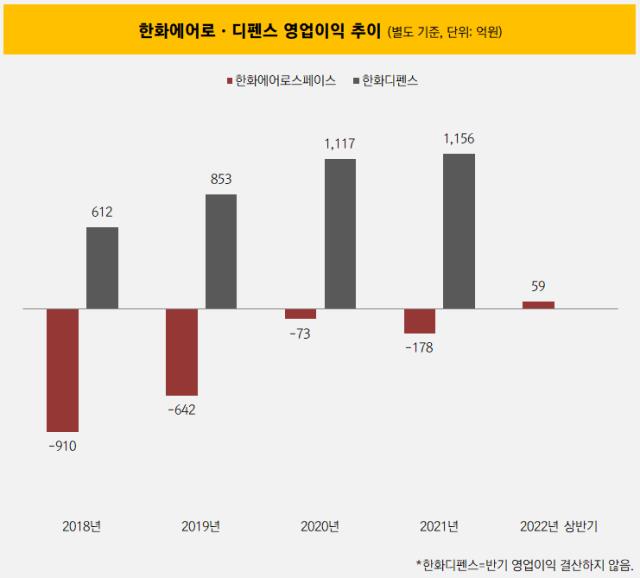

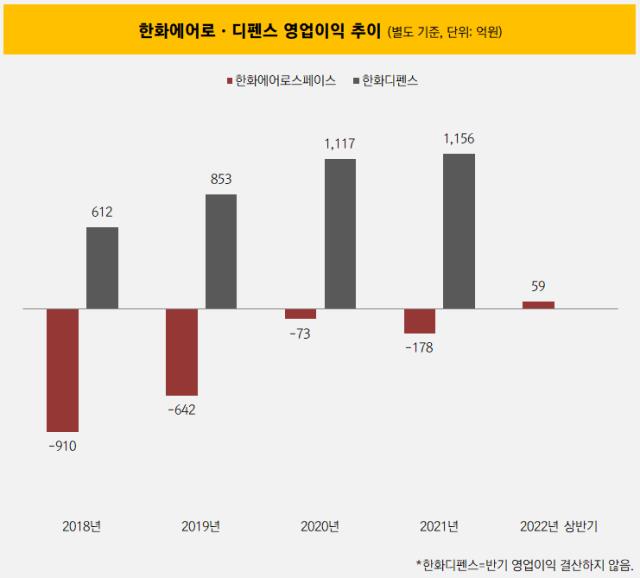

'합병' 한화에어로스페이스는 합병 전보다 영업이익이 눈에 띄게 개선된다. 합병 전 한화에어로스페이스는 별도 기준 영업활동으로 이익을 제대로 내지 못하던 회사다. 2017년 이후 작년까지 매년 영업적자를 기록했다. 자회사로부터 얻은 배당수익으로 순이익은 양수를 기록했으나 근본적으로 영업활동으로 인한 현금창출력은 회복하지 못한 상태다. 올해 상반기 기준 흑자전환했지만 영업이익 규모는 59억원에 그친다.

반면 한화디펜스는 매년 견조한 수준의 이익을 뽑아내는 든든한 자회사다. 작년 178억원의 영업손실을 기록한 한화에어로스페이스에 비해 한화디펜스는 1156억원의 영업이익을 기록했다. 작년 뿐만 아니라 2017년 설립 이후 매년 영업이익 규모를 키워왔다.

다음 달 한화디펜스를 합병하면 한화에어로스페이스의 별도 영업이익이 힘을 받을 수 있다. 상각전영업이익(EBITDA)도 마찬가지다. 작년 한화에어로스페이스의 별도 EBITDA는 280억원이다. 한화디펜스의 EBITDA와 합하면 1814억원으로 수치가 늘어난다.

한화디펜스의 영업이익이 합세하면서 그간 에어로스페이스의 어깨를 짓눌러왔던 차입금 이자에 대한 대응도 보다 원활해질 전망이다. 작년 기준 한화에어로스페이스의 이자보상배율은 마이너스(-) 이지만 디펜스의 영업이익·금융비용을 반영하면 이자보상배율이 1.9배가 된다.

합병 이후 한화에어로스페이스의 부채비율은 소폭 상승한다. 올해 상반기 말 기준 한화에어로스페이스와 한화디펜스의 별도 기준 부채비율은 각각 132.7%, 223.4%다. 양 사 재무상태를 단순 합산하면 부채비율은 154.8%가 된다.

◇그럼에도 현금 부족해 '선수금' 투입…재무구조 훼손 불가피

한화디펜스 합병으로 별도 재무상태표와 손익계산서에 긍정적인 효과가 기대되지만 대우조선해양 1조원 증자가 관건이다. 우선 양 사가 합병하더라도 보유한 현금성자산으로는 1조원을 메꾸기 어려운 것으로 보인다.

한화에어로스페이스의 상반기 현금성자산은 1541억원에 불과하다. 한화디펜스는 작년 말 기준 3537억원의 현금성자산을 보유 중이다. 한화디펜스는 비상장사라 반기 회계결산을 하지 않는다.

한화그룹은 한화에어로스페이스와 한화디펜스가 각각 수주한 프로젝트에 대한 선수금과 차입을 통해 증자 재원을 마련하겠다고 밝혔다. 업계는 선수금을 증자 재원으로 사용하는 것에 대한 적절성을 비롯해 추후 선수금을 메꾸기 위한 차입 등이 진행될 경우 재무구조가 훼손될 수 있다는 가능성을 제기한다.

한화에어로스페이스는 올해 7월과 8월 한국항공우주산업(KAI)과 T-50계열 부품·엔진공급계약을 맺었다. 두 건의 수주액을 합치면 4966억원이 나온다. 이외 8월 말 영국의 Vertical Aerospace Group과 VX4기체용 EMA 개발 및 공급 계약을 따냈다. 수주액은 2912억원이다.

여기에 한화디펜스가 7월 말 폴란드 정부와 K9 자주포 등 지상방산체계를 약 3조2000억원에 공급하는 계약을 맺었다. 이 계약으로 들어오는 선수금을 대우조선해양 지분 취득에 사용하겠다는 것이다.

선수금은 제품 제작을 위해 거래처로부터 받는 일부 대금으로 '꼬리표'가 있는 금액으로 분류된다. 재계 관계자는 "기업과의 계약으로 받는 선수금을 다른 용도에 사용할 경우 추후 선수금을 써야 할 때 현금이 없을 경우 차입이 이뤄질 수밖에 없다"라면서 "미래 불확실성에 대한 리스크를 배제한 것"이라고 말했다.

어떤 식으로든 1조원 증자가 이뤄진 후에는 재무구조 훼손이 불가피해 보인다. 이 경우 차입금 이자비용이 현재보다 늘어날 가능성이 있다.

올해 상반기 기준 한화에어로스페이스의 금융비용은 213억원으로 연 환산시 426억원이다. 한해 약 70~80억원의 금융비용을 기록하는 한화디펜스의 이자비용까지 합하면 한해 이자비용만 500억원이 넘어갈 가능성이 있다. '합병' 이후 영업이익 창출이 분명 원활해지지만 그만큼 짊어질 빚의 무게도 늘어나는 셈이다.

한화에어로스페이스는 한화디펜스를 흡수함으로써 한화디펜스의 재무적 이점과 현금창출력도 취하게 된다. 한화디펜스의 우량한 재무 상황과 보유 현금이 모두 한화에어로스페이스의 몫이 되는 셈이다. 사실상 대우조선해양 딜을 위한 사전 작업이다.

◇견조한 한화디펜스 영업이익 창출력 '흡수'

'합병' 한화에어로스페이스는 합병 전보다 영업이익이 눈에 띄게 개선된다. 합병 전 한화에어로스페이스는 별도 기준 영업활동으로 이익을 제대로 내지 못하던 회사다. 2017년 이후 작년까지 매년 영업적자를 기록했다. 자회사로부터 얻은 배당수익으로 순이익은 양수를 기록했으나 근본적으로 영업활동으로 인한 현금창출력은 회복하지 못한 상태다. 올해 상반기 기준 흑자전환했지만 영업이익 규모는 59억원에 그친다.

반면 한화디펜스는 매년 견조한 수준의 이익을 뽑아내는 든든한 자회사다. 작년 178억원의 영업손실을 기록한 한화에어로스페이스에 비해 한화디펜스는 1156억원의 영업이익을 기록했다. 작년 뿐만 아니라 2017년 설립 이후 매년 영업이익 규모를 키워왔다.

다음 달 한화디펜스를 합병하면 한화에어로스페이스의 별도 영업이익이 힘을 받을 수 있다. 상각전영업이익(EBITDA)도 마찬가지다. 작년 한화에어로스페이스의 별도 EBITDA는 280억원이다. 한화디펜스의 EBITDA와 합하면 1814억원으로 수치가 늘어난다.

한화디펜스의 영업이익이 합세하면서 그간 에어로스페이스의 어깨를 짓눌러왔던 차입금 이자에 대한 대응도 보다 원활해질 전망이다. 작년 기준 한화에어로스페이스의 이자보상배율은 마이너스(-) 이지만 디펜스의 영업이익·금융비용을 반영하면 이자보상배율이 1.9배가 된다.

합병 이후 한화에어로스페이스의 부채비율은 소폭 상승한다. 올해 상반기 말 기준 한화에어로스페이스와 한화디펜스의 별도 기준 부채비율은 각각 132.7%, 223.4%다. 양 사 재무상태를 단순 합산하면 부채비율은 154.8%가 된다.

◇그럼에도 현금 부족해 '선수금' 투입…재무구조 훼손 불가피

한화디펜스 합병으로 별도 재무상태표와 손익계산서에 긍정적인 효과가 기대되지만 대우조선해양 1조원 증자가 관건이다. 우선 양 사가 합병하더라도 보유한 현금성자산으로는 1조원을 메꾸기 어려운 것으로 보인다.

한화에어로스페이스의 상반기 현금성자산은 1541억원에 불과하다. 한화디펜스는 작년 말 기준 3537억원의 현금성자산을 보유 중이다. 한화디펜스는 비상장사라 반기 회계결산을 하지 않는다.

한화그룹은 한화에어로스페이스와 한화디펜스가 각각 수주한 프로젝트에 대한 선수금과 차입을 통해 증자 재원을 마련하겠다고 밝혔다. 업계는 선수금을 증자 재원으로 사용하는 것에 대한 적절성을 비롯해 추후 선수금을 메꾸기 위한 차입 등이 진행될 경우 재무구조가 훼손될 수 있다는 가능성을 제기한다.

한화에어로스페이스는 올해 7월과 8월 한국항공우주산업(KAI)과 T-50계열 부품·엔진공급계약을 맺었다. 두 건의 수주액을 합치면 4966억원이 나온다. 이외 8월 말 영국의 Vertical Aerospace Group과 VX4기체용 EMA 개발 및 공급 계약을 따냈다. 수주액은 2912억원이다.

여기에 한화디펜스가 7월 말 폴란드 정부와 K9 자주포 등 지상방산체계를 약 3조2000억원에 공급하는 계약을 맺었다. 이 계약으로 들어오는 선수금을 대우조선해양 지분 취득에 사용하겠다는 것이다.

선수금은 제품 제작을 위해 거래처로부터 받는 일부 대금으로 '꼬리표'가 있는 금액으로 분류된다. 재계 관계자는 "기업과의 계약으로 받는 선수금을 다른 용도에 사용할 경우 추후 선수금을 써야 할 때 현금이 없을 경우 차입이 이뤄질 수밖에 없다"라면서 "미래 불확실성에 대한 리스크를 배제한 것"이라고 말했다.

어떤 식으로든 1조원 증자가 이뤄진 후에는 재무구조 훼손이 불가피해 보인다. 이 경우 차입금 이자비용이 현재보다 늘어날 가능성이 있다.

올해 상반기 기준 한화에어로스페이스의 금융비용은 213억원으로 연 환산시 426억원이다. 한해 약 70~80억원의 금융비용을 기록하는 한화디펜스의 이자비용까지 합하면 한해 이자비용만 500억원이 넘어갈 가능성이 있다. '합병' 이후 영업이익 창출이 분명 원활해지지만 그만큼 짊어질 빚의 무게도 늘어나는 셈이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >