펌텍코리아 '프리몰드 전략' 통했다…용기 1위 우뚝

[부자재]①선두주자 '연우'와 매출차 지속 확대, "범용성 높아 마진 확보 유리"

편집자주

기업은 숫자로 말한다. 매출과 영업이익 기반의 영업활동과 유·무형자산 처분과 매입의 투자활동, 차입과 상환, 배당 등 재무활동의 결과물이 모두 숫자로 나타난다. THE CFO는 기업 집단이 시장과 투자자에 전달하는 각종 숫자와 지표(Financial Index)들을 분석했다. 숫자들을 통해 기업집단 내 주목해야 할 개별 기업들을 가려보고 기업집단의 재무 현황을 살펴본다. 이를 넘어 숫자를 기반으로 기업집단과 기업집단 간의 비교도 실시해봤다.

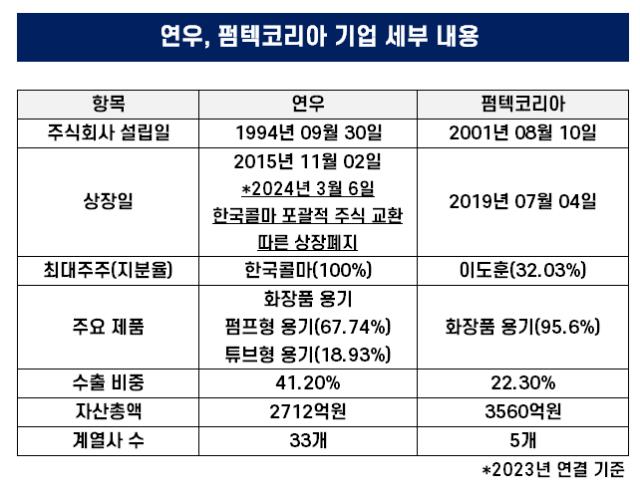

국내 화장품 용기 시장은 크게 양강 구도로 이뤄져 있다. 2000년 전후로 등장한 '연우'와 '펌텍코리아'가 대표적이다. 이들은 국내외 화장품 브랜드 및 위탁생산업체(OEM·ODM) 주문 물량을 신속히 확보하며 성장 곡선을 그려왔다. 2010년대 부자재 업체 성장률은 화장품 전체 밸류체인 가운데 OEM·ODM에 이어 가장 높은 것으로 나타났다.

다만 최근 몇 년간 이 양강 구도엔 눈에 띄는 변화가 감지된다. 선두주자 자리가 뒤바뀐 상황이다. 기존 부자재 시장을 주도하던 연우가 주춤하는 가운데 펌텍코리아가 치고 나섰다. 상대적으로 중국 시장 의존도가 낮고 국내 중소형 인디 브랜드 중심으로 활발한 영업을 펼친 것이 급속한 성장 발판이 됐다. 최근 실적 차이를 더 늘리며 성장세를 지속하고 있다.

THE CFO는 국내 주요 화장품 부자재 업체인 연우와 펌텍코리아 재무 변화 추이를 비교했다. 올해를 기점으로 지난 10여 년간의 재무구조 변천사를 되짚었다. 로드숍(원브랜드숍) 업체가 주축이 됐던 2010년대 초반 이후 화장품 브랜드와 유통이 본격적으로 분리된 중후반 기간의 움직임을 조명했다. 화장품 산업 밸류체인 세분화 속 신생 중소 브랜드들이 전면에 나서며 용기 등 부자재 기업의 먹거리도 보다 다채로워졌다.

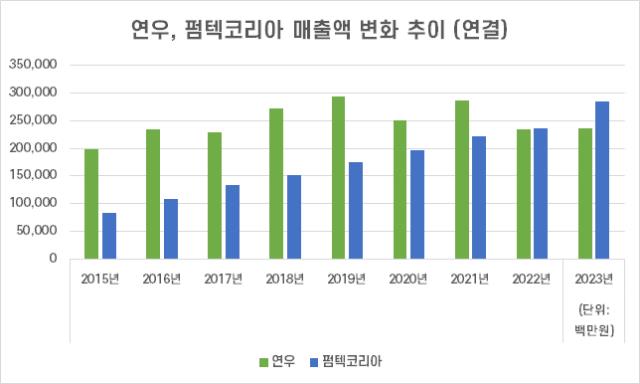

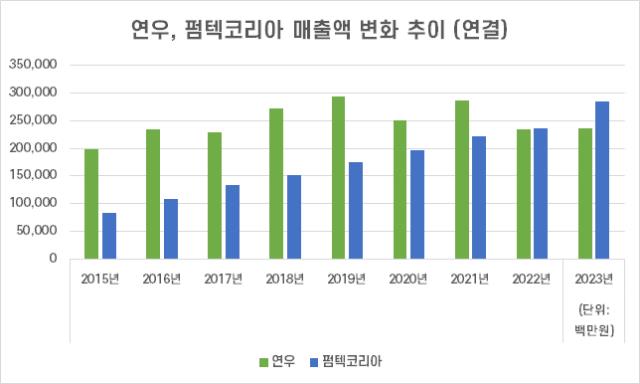

직접적인 수혜를 입은 곳은 펌텍코리아다. 펌텍코리아는 지난 10여 년간 꾸준히 성장 추세를 유지해 왔다. 매년 매출액이 확대되는 흐름을 보이고 있다. 지난해 특히 성장세가 두드러졌다. 연결 기준 직전년도 대비 약 20% 증가한 2800억원대 매출을 달성했다. 이에 따라 연우와의 매출 차도 더 커졌다.

펌텍코리아는 이전까지 용기 시장 후발주자에 그쳤다. 최초 설립일 기준 연우 보다 20년 가까이 늦었던 탓이다. 2010년대 후반까지도 펌텍코리아 대비 연우가 매출 면에서 우위를 점했다. 연우가 아모레퍼시픽, LG생활건강 등 국내 대형 화장품 브랜드 위주로 영업을 전개한 것도 산업 부흥기와 맞물려 성장에 긍정적으로 작용했다.

코로나 시기를 지나며 분위기는 급변했다. 대형 브랜드를 주축으로 중국 중심 사업을 펼쳤던 연우가 침체기에 접어들었다. 중국 락다운(도시 봉쇄) 및 경기 부진에 따라 동 시장에서 약진하던 브랜드 매출이 꺾인 탓이다. 실제 연우는 2022년 전년대비 매출이 18% 이상 감소하며 당해 펌텍코리아에 부자재 1위 업체 자리를 내줬다.

펌텍코리아 측은 인디 뷰티 브랜드 공략 전략이 효과를 봤다는 입장이다. 동 기업 관계자는 "설립 자체가 이르지 않았기 때문에 초기부터 연구개발(R&D) 작업에 많은 노력을 기울였던 편"이라며 "자체 몰드를 다수 개발해서 이를 중소형 고객사에 선 제안하는 방식으로 영업하며 성장해 왔다"고 말했다. 최근 국내 뷰티 시장에서 약진하는 신생 브랜드들과 궤를 같이 하며 동반 성장해왔다는 설명이다.

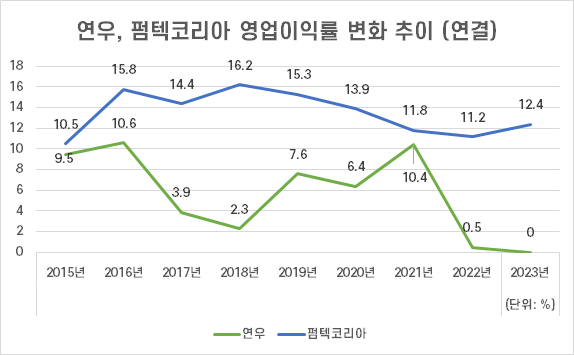

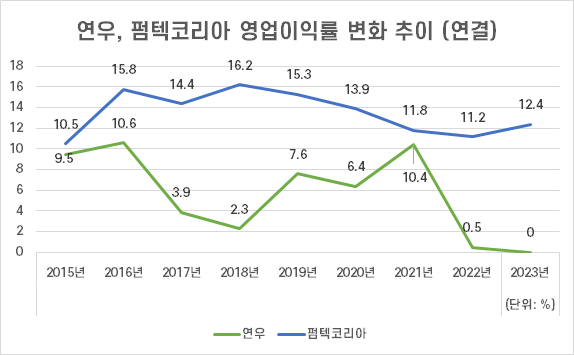

아울러 이같은 전략은 마진 측면에서도 강점을 지닌다. 펌텍코리아는 지난 10여 년간 영업이익률 면에서 매년 연우를 앞서왔다. 근래 연우 매출이 축소되며 마진율 차이는 더 확대된 상황이다. 일례로 지난해 펌텍코리아 연결 영업이익률이 12.4%를 기록했던 반면 연우 연결 영업이익률은 0%에 그쳤다. 수익성만 따지면 펌텍코리아가 연우 대비 우위에 있다.

제품 범용 가능성에서 당락이 갈렸다. 펌텍코리아 관계자는 "자체 개발한 프리 몰드를 사용하기 때문에 여러 고객사에 두루 판매 가능하다는 점이 이익률 확보 측면에서 긍정적으로 작용했다"며 "반면 주문 제작형 몰드는 특정 고객사 맞춤이다 보니 이를 제외한 타 브랜드에 공급하지 못해 마진 확보에 불리한 구조"라고 설명했다.

현재 연우는 상대적으로 주문 제작형 몰드 비중이 높다. 전체 매출 가운데 약 절반 비중을 차지한다. 비교적 빅 브랜드 위주 사업을 전개하다 보니 이들의 뚜렷한 제품 정체성에 맞춰 용기를 생산하는 식이다. 반면 같은 기간 펌텍코리아의 주문 제작형 몰드 비중은 20%대로 이를 제외한 나머지는 모두 프리 몰드 제품으로 구성돼 있다. 연우 또한 내부적으로 프리 몰드 비중을 확대하기 위한 노력을 기울이고 있다.

다만 최근 몇 년간 이 양강 구도엔 눈에 띄는 변화가 감지된다. 선두주자 자리가 뒤바뀐 상황이다. 기존 부자재 시장을 주도하던 연우가 주춤하는 가운데 펌텍코리아가 치고 나섰다. 상대적으로 중국 시장 의존도가 낮고 국내 중소형 인디 브랜드 중심으로 활발한 영업을 펼친 것이 급속한 성장 발판이 됐다. 최근 실적 차이를 더 늘리며 성장세를 지속하고 있다.

THE CFO는 국내 주요 화장품 부자재 업체인 연우와 펌텍코리아 재무 변화 추이를 비교했다. 올해를 기점으로 지난 10여 년간의 재무구조 변천사를 되짚었다. 로드숍(원브랜드숍) 업체가 주축이 됐던 2010년대 초반 이후 화장품 브랜드와 유통이 본격적으로 분리된 중후반 기간의 움직임을 조명했다. 화장품 산업 밸류체인 세분화 속 신생 중소 브랜드들이 전면에 나서며 용기 등 부자재 기업의 먹거리도 보다 다채로워졌다.

직접적인 수혜를 입은 곳은 펌텍코리아다. 펌텍코리아는 지난 10여 년간 꾸준히 성장 추세를 유지해 왔다. 매년 매출액이 확대되는 흐름을 보이고 있다. 지난해 특히 성장세가 두드러졌다. 연결 기준 직전년도 대비 약 20% 증가한 2800억원대 매출을 달성했다. 이에 따라 연우와의 매출 차도 더 커졌다.

펌텍코리아는 이전까지 용기 시장 후발주자에 그쳤다. 최초 설립일 기준 연우 보다 20년 가까이 늦었던 탓이다. 2010년대 후반까지도 펌텍코리아 대비 연우가 매출 면에서 우위를 점했다. 연우가 아모레퍼시픽, LG생활건강 등 국내 대형 화장품 브랜드 위주로 영업을 전개한 것도 산업 부흥기와 맞물려 성장에 긍정적으로 작용했다.

코로나 시기를 지나며 분위기는 급변했다. 대형 브랜드를 주축으로 중국 중심 사업을 펼쳤던 연우가 침체기에 접어들었다. 중국 락다운(도시 봉쇄) 및 경기 부진에 따라 동 시장에서 약진하던 브랜드 매출이 꺾인 탓이다. 실제 연우는 2022년 전년대비 매출이 18% 이상 감소하며 당해 펌텍코리아에 부자재 1위 업체 자리를 내줬다.

펌텍코리아 측은 인디 뷰티 브랜드 공략 전략이 효과를 봤다는 입장이다. 동 기업 관계자는 "설립 자체가 이르지 않았기 때문에 초기부터 연구개발(R&D) 작업에 많은 노력을 기울였던 편"이라며 "자체 몰드를 다수 개발해서 이를 중소형 고객사에 선 제안하는 방식으로 영업하며 성장해 왔다"고 말했다. 최근 국내 뷰티 시장에서 약진하는 신생 브랜드들과 궤를 같이 하며 동반 성장해왔다는 설명이다.

아울러 이같은 전략은 마진 측면에서도 강점을 지닌다. 펌텍코리아는 지난 10여 년간 영업이익률 면에서 매년 연우를 앞서왔다. 근래 연우 매출이 축소되며 마진율 차이는 더 확대된 상황이다. 일례로 지난해 펌텍코리아 연결 영업이익률이 12.4%를 기록했던 반면 연우 연결 영업이익률은 0%에 그쳤다. 수익성만 따지면 펌텍코리아가 연우 대비 우위에 있다.

제품 범용 가능성에서 당락이 갈렸다. 펌텍코리아 관계자는 "자체 개발한 프리 몰드를 사용하기 때문에 여러 고객사에 두루 판매 가능하다는 점이 이익률 확보 측면에서 긍정적으로 작용했다"며 "반면 주문 제작형 몰드는 특정 고객사 맞춤이다 보니 이를 제외한 타 브랜드에 공급하지 못해 마진 확보에 불리한 구조"라고 설명했다.

현재 연우는 상대적으로 주문 제작형 몰드 비중이 높다. 전체 매출 가운데 약 절반 비중을 차지한다. 비교적 빅 브랜드 위주 사업을 전개하다 보니 이들의 뚜렷한 제품 정체성에 맞춰 용기를 생산하는 식이다. 반면 같은 기간 펌텍코리아의 주문 제작형 몰드 비중은 20%대로 이를 제외한 나머지는 모두 프리 몰드 제품으로 구성돼 있다. 연우 또한 내부적으로 프리 몰드 비중을 확대하기 위한 노력을 기울이고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >