건재·도료·실리콘 '3박자' KCC, 전망치 웃돈 회복세

[컨센서스 상회]전망치 상향에도 실제 영업익 12% 웃돌아…2개 분기 연속, 전망치 상회

지난해까지 KCC의 사업 포트폴리오 확대를 바라보는 외부 시선은 곱지 않았다. 2019년 미국 실리콘 제조업체 모멘티브 퍼포먼스 머티리얼스(Momentive Performance Materials)를 인수하며 단번에 연간 3조원대 규모의 실리콘 매출을 확보했으나 지난해 해당 사업에서 적자를 내며 KCC 수익성 창출의 발목을 잡았기 때문이다. 여기에 인수 당시 재무적투자자(FI)와 맺은 조약에 따른 모멘티브 상장 시점도 다가왔다.

이 가운데 KCC는 모멘티브 직·간접 잔여지분 20%를 그대로 인수하며 실리콘 사업에 대한 의지를 재확인시켰다. 기존 주력 사업인 도료와 건자재에서 안정적인 수익을 창출하는 만큼 포트폴리오 확장은 선택이 아닌 필수라는 판단에서다. 올해 실리콘 사업은 점진적으로 회복하며 그 기대에 부응하고 있다.

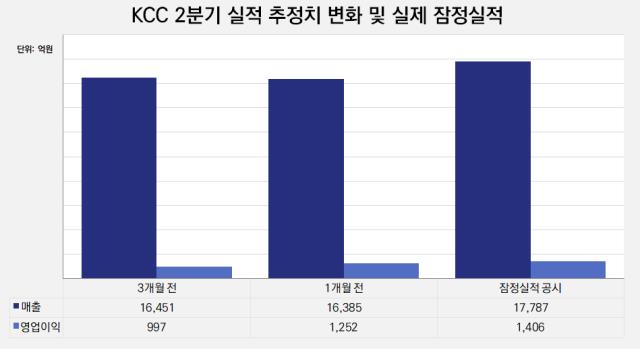

5일 KCC는 올 2분기 실적으로 매출 1조7787억원, 영업이익 1406억원을 기록했다고 공시했다. 지난해 2분기와 비교하면 매출과 영업이익이 각각 12.0%와 55.5% 증가했다.

시장에선 올 초부터 KCC의 수익성 회복을 기대했다. 건자재 사업과 도료 사업이 분기별로 각각 500억원 내외의 영업이익을 유지하던 가운데 분기 적자를 내던 실리콘 사업의 점진적인 적자폭 감소 후 흑자전환이 예상됐다.

지난해 2분기(-160억원) 분기 적자전환한 실리콘 사업은 3분기 -383억원, 4분기 -421억원 등으로 적자 폭이 커지다가 올해 1분기(27억원) 흑자로 돌아서는 데 성공했다. 이러한 1분기 실적이 공개될 당시인 3개월 전만 해도 KCC의 2분기 영업이익 추정치(컨센서스)는 997억원 수준이었다. 그러나 실리콘 사업의 수익성 개선이 예상보다 빠를 것으로 전망되며 최근 1개월 전에는 그 수치가 1252억원 규모까지 올라왔다.

실제 2분기 영업이익이 1406억원이었다는 점을 고려하면 KCC는 추정치 대비 12.3% 높은 수익성을 거둔 셈이다. KCC가 아직 사업부문별 구체적인 실적을 공개하진 않았으나 시장에선 건자재·도료 사업이 안정적인 수익성을 내는 동시에 실리콘 사업에서 1분기보다 많은 영업이익을 거뒀을 것으로 전망한다.

KCC는 앞서 1분기에도 증권가 영업이익 추정치를 넘어서는 실적을 기록하기도 했다. 지난 1분기 KCC의 영업이익 추정치는 1000억원에 미치지 못하는 767억원 수준이었다. 당시까지만 해도 KCC 실리콘 사업이 적자를 면치 못하며 전체 영업이익을 깎는 요인으로 작용했을 것으로 예상됐다.

그러나 실제 뚜껑을 열어 보니 실리콘 사업에서 흑자를 내며 1분기 전체 영업이익으로 1069억원을 기록했다. 추정치를 39.4% 웃돈 수치다. 이러한 실적 회복에 힘입어 증권가에서도 KCC의 영업이익 추정치를 점차 올려갔다. 이 가운데 올해 2분기에도 수익성 확대에 성공한 KCC는 2개 분기 연속 컨센서스 대비 두자릿수대의 이익 증가를 기록하게 됐다.

이 가운데 KCC는 모멘티브 직·간접 잔여지분 20%를 그대로 인수하며 실리콘 사업에 대한 의지를 재확인시켰다. 기존 주력 사업인 도료와 건자재에서 안정적인 수익을 창출하는 만큼 포트폴리오 확장은 선택이 아닌 필수라는 판단에서다. 올해 실리콘 사업은 점진적으로 회복하며 그 기대에 부응하고 있다.

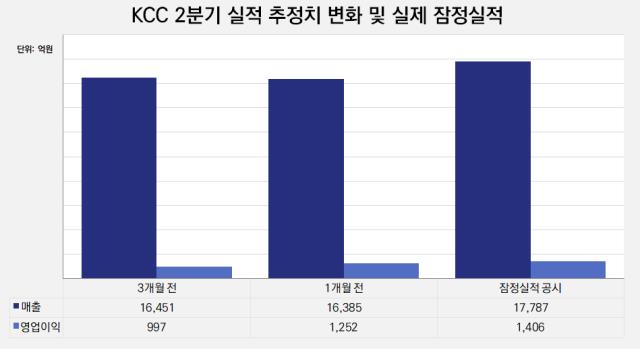

5일 KCC는 올 2분기 실적으로 매출 1조7787억원, 영업이익 1406억원을 기록했다고 공시했다. 지난해 2분기와 비교하면 매출과 영업이익이 각각 12.0%와 55.5% 증가했다.

시장에선 올 초부터 KCC의 수익성 회복을 기대했다. 건자재 사업과 도료 사업이 분기별로 각각 500억원 내외의 영업이익을 유지하던 가운데 분기 적자를 내던 실리콘 사업의 점진적인 적자폭 감소 후 흑자전환이 예상됐다.

지난해 2분기(-160억원) 분기 적자전환한 실리콘 사업은 3분기 -383억원, 4분기 -421억원 등으로 적자 폭이 커지다가 올해 1분기(27억원) 흑자로 돌아서는 데 성공했다. 이러한 1분기 실적이 공개될 당시인 3개월 전만 해도 KCC의 2분기 영업이익 추정치(컨센서스)는 997억원 수준이었다. 그러나 실리콘 사업의 수익성 개선이 예상보다 빠를 것으로 전망되며 최근 1개월 전에는 그 수치가 1252억원 규모까지 올라왔다.

실제 2분기 영업이익이 1406억원이었다는 점을 고려하면 KCC는 추정치 대비 12.3% 높은 수익성을 거둔 셈이다. KCC가 아직 사업부문별 구체적인 실적을 공개하진 않았으나 시장에선 건자재·도료 사업이 안정적인 수익성을 내는 동시에 실리콘 사업에서 1분기보다 많은 영업이익을 거뒀을 것으로 전망한다.

KCC는 앞서 1분기에도 증권가 영업이익 추정치를 넘어서는 실적을 기록하기도 했다. 지난 1분기 KCC의 영업이익 추정치는 1000억원에 미치지 못하는 767억원 수준이었다. 당시까지만 해도 KCC 실리콘 사업이 적자를 면치 못하며 전체 영업이익을 깎는 요인으로 작용했을 것으로 예상됐다.

그러나 실제 뚜껑을 열어 보니 실리콘 사업에서 흑자를 내며 1분기 전체 영업이익으로 1069억원을 기록했다. 추정치를 39.4% 웃돈 수치다. 이러한 실적 회복에 힘입어 증권가에서도 KCC의 영업이익 추정치를 점차 올려갔다. 이 가운데 올해 2분기에도 수익성 확대에 성공한 KCC는 2개 분기 연속 컨센서스 대비 두자릿수대의 이익 증가를 기록하게 됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >