글로벌세아그룹의 계열사 지원…출자보다 대여금

②오너일가 높은 지배력, 대여 결정 용이…'캐시카우 수직 분포' 지배구조 약점 보완

편집자주

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

글로벌세아그룹의 계열사 간 현금 이동에서 핵심이 되는 전략은 대여다. 이는 출자보다 빌려주는 게 유리한 구조적인 원인 때문이다. 김웅기 글로벌세아그룹 회장을 비롯한 오너일가가 캐시카우 계열사들에 높은 지배력을 보유해 대여금 지급 결정이 용이하다. 대여는 캐시카우 계열사들이 수직적으로 분포한 지배구조의 약점을 보완하는 수단이 되기도 한다.

◇계열사 지원, 출자보다 대여…지주사 글로벌세아 출자 미미

글로벌세아그룹은 지주사를 포함한 계열사 간 대여 관계가 긴밀하게 얽혀있다. 이는 계열사 간 현금 이동에 출자보다 대여를 빈번하게 이용하는 그룹 차원의 재무전략 때문이다. 글로벌세아 측도 "계열사 차입은 은행 등 외부에서 차입하는 대신 그룹 내에서 적정한 금리를 주는 등 자금을 효율적으로 사용하기 위해 이뤄졌다"는 입장이다.

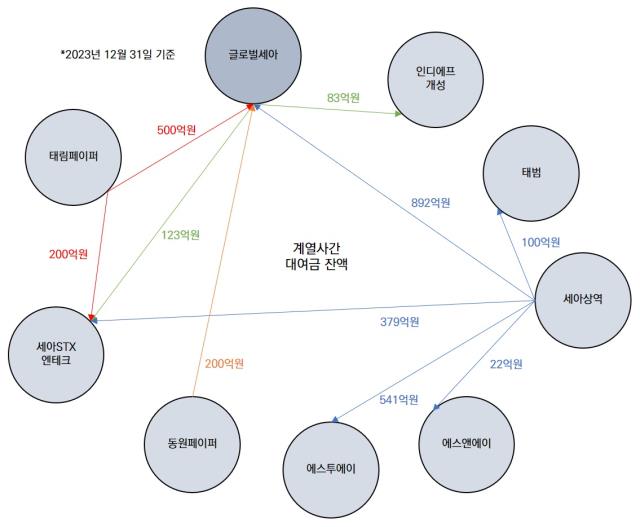

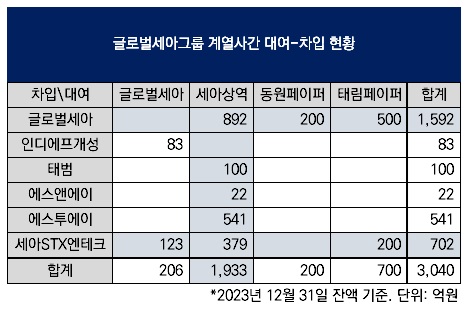

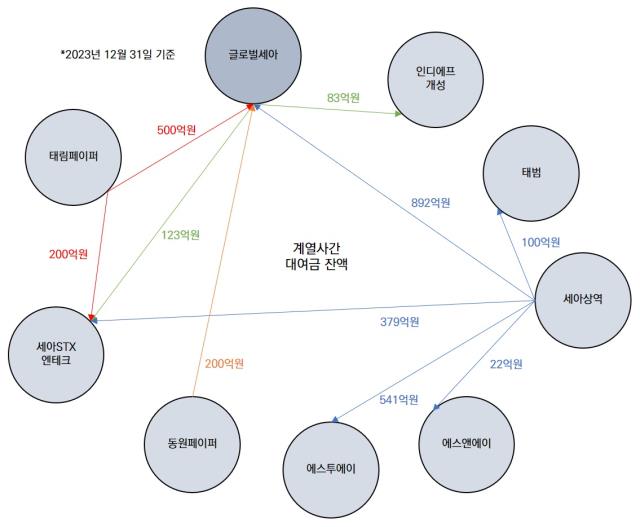

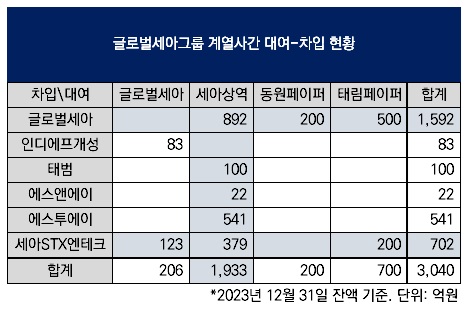

지난해 말 별도 기준으로 글로벌세아가 계열사에 제공한 대여금 잔액은 세아STX엔테크 123억원과 인디에프개성 83억원을 합한 206억원이다. 세아상역의 경우 계열사에 제공한 대여금은 글로벌세아 892억원, 에스투에이 541억원, 세아STX엔테크 379억원, 태범 100억원, 에스앤에이 22억원을 합한 1933억원이다.

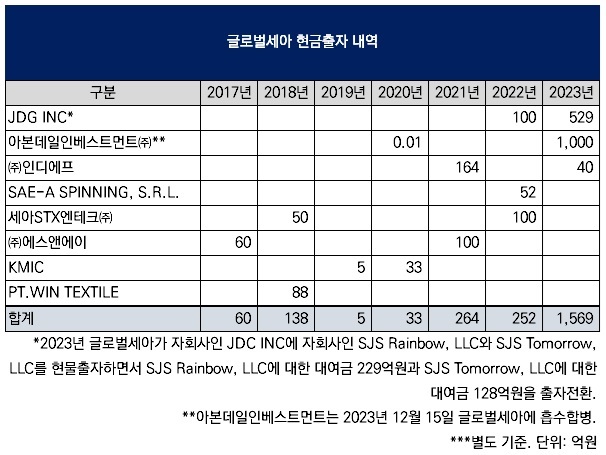

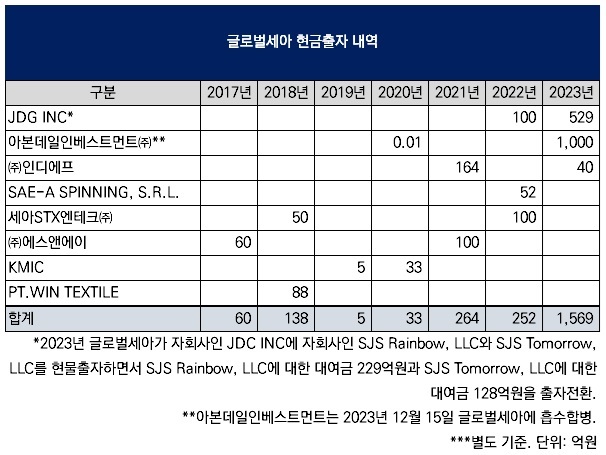

글로벌세아는 지주사이지만 출자가 빈번한 편이 아니다. 국내외 자회사에 대한 현금출자액은 2019년 5억원, 2020년 33억원에 불과했다. 2021년 인디에프 164억원과 에스앤에이 100억원을 합한 264억원이었으며 2022년 미국 JDG 100억원, 코스타리카 세아스피닝(SAE-A Spinning) 52억원, 세아STX엔테크 100억원을 합한 252억원이었다.

지난해의 경우 JDG 529억원, 아본데일인베스트먼트 1000억원, 인디에프 40억원을 합한 1569억원이었다. 하지만 JDG 현금출자액 중 357억원은 지난해 글로벌세아가 JDG에 미국 자회사 SJS레인보우(SJS Rainbow)와 SJS투모로우(SJS Tomorrow)를 현물출자하면서 두 자회사에 제공하고 있던 대여금 229억원과 128억원을 출자전환한 것이다.

아본데일인베스트먼트의 경우에도 현금출자 직후인 지난해 12월 글로벌세아가 쌍용건설을 자회사로 만들기 위해 아본데일인베스트먼트를 흡수합병했기 때문에 큰 의미는 없다. 이를 고려하면 지난해 실질적인 현금출자액도 예년 수준으로 떨어진다.

◇김웅기 회장 일가 높은 지배력…대여금 지급 결정 용이

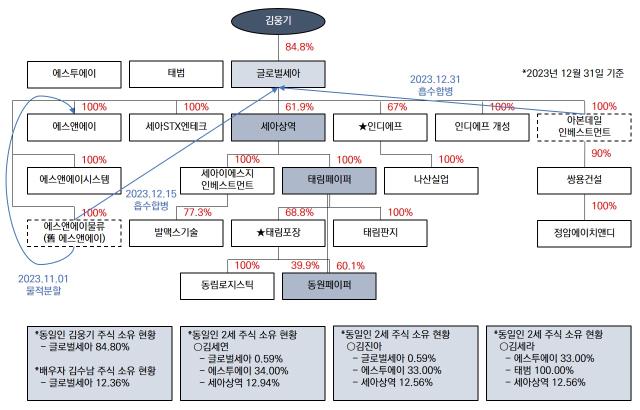

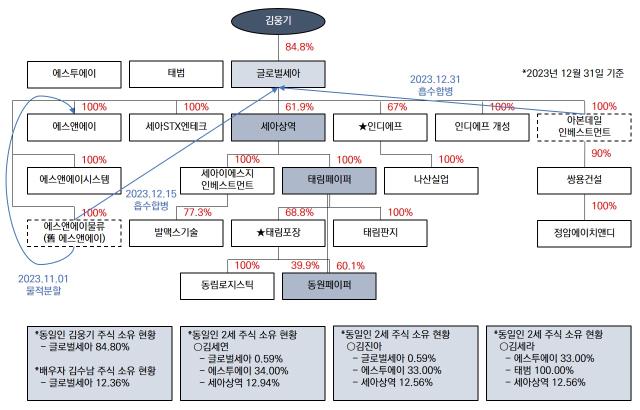

글로벌세아그룹이 출자보다 대여를 빈번하게 이용할 수 있는 기본적인 토대는 김웅기 회장을 비롯한 오너일가의 높은 지배력이다. 그룹을 지배하는 핵심 축은 김웅기 회장→글로벌세아→세아상역→태림페이퍼다. 지주사인 글로벌세아는 김웅기 회장 지분이 84.8%이며 배우자인 김수남 세아재단 이사장(12.36%), 딸인 김세연 씨(0.59%)와 김진아 글로벌세아 그룹총괄 부사장(0.59%) 등 특수관계자 지분과 자사주(1.66%)를 합하면 100%다.

세아상역은 글로벌세아 지분이 61.94%이며 딸인 김세연 씨(12.94%), 김진아 부사장(12.56%), 김세라 세아상역 전무(12.56%) 등 특수관계자 지분을 합하면 100%다. 세아상역 자회사로 그룹 캐시카우 한 축을 담당하고 있는 태림페이퍼도 세아상역 지분이 100%다. 그룹 전체 계열사를 통틀어 상장사는 글로벌세아 자회사인 인디에프와 태림페이퍼 자회사인 태림포장 등 2곳뿐일 정도다.

오너일가의 지배력이 높은 데다 비상장사면 계열사 간 대여금 지급 결정이 용이하다. 배임 등 이슈가 제기될 여지가 적은 덕분이다. 상장사인 인디에프와 태림포장은 계열사에 지급하고 있는 대여금이 없다.

세아상역이 글로벌세아의 계열사에 대한 지원 부담을 실질적으로 분담하고 있는 것도 이 때문이다. 글로벌세아가 지원 주체가 되려면 재원이 풍부해야 하므로 자회사 중 사실상 유일한 캐시카우인 세아상역으로부터 배당금과 상표권사용료 등 명목으로 수익을 최대한 끌어와야 한다. 그러나 세아상역이 직접 지원 주체가 되면 굳이 글로벌세아에 수익을 지급할 필요가 없다.

◇대여로 지배구조 약점 보완…출자보다 유연한 집행 가능

글로벌세아그룹은 캐시카우 계열사가 지배구조 측면에서 수직적으로 분포하고 있는 것이 특징이다. 2020년 골판지 원지와 상자 생산업에 진출하기 위한 인수합병(M&A) 때 자금이 풍부한 세아상역을 인수 주체로 내세운 탓이다. 글로벌세아→세아상역→태림페이퍼→태림포장·동원페이퍼의 지배구조에서 태림포장이나 동원페이퍼로부터의 수익이 글로벌세아에 도달하려면 배당을 거듭해야 하므로 용이하지 않다.

대여는 이런 지배구조상 약점을 보완할 수도 있다. 대여는 지배구조의 제약을 받지 않으므로 출자보다 유연하다. 세아상역은 세아STX엔테크에 글로벌세아(123억원)보다 많은 379억원을 대여하고 있다. 세아STX엔테크는 글로벌세아의 자회사다. 출자 형태를 취하려면 지배구조의 제약 때문에 세아상역→글로벌세아→세아STX엔테크의 단계를 거쳐야 하지만 대여 형태를 취하면 세아상역이 세아STX엔테크에 곧바로 지급할 수 있다.

같은 이유로 태림페이퍼의 활용도를 키울 수 있다. 태림페이퍼도 세아STX엔테크에 200억원을 대여하고 있다. 태림페이퍼는 세아상역과 함께 그룹의 대표적인 캐시카우이지만 세아상역 자회사이자 글로벌세아 손자회사다. 출자 형태를 취하려면 태림페이퍼→세아상역→글로벌세아→세아STX엔테크의 단계를 거쳐야 한다.

글로벌세아도 이용할 수 있는 자금을 배당수익보다 계열사로부터의 대여금으로 마련하고 있다. 지난해 배당수익은 자회사 세아상역으로부터의 186억원뿐이었다. 하지만 자회사 세아상역(892억원), 손자회사 태림페이퍼(500억원), 증손자회사 동원페이퍼(200억원)로부터의 합산 대여금 잔액은 1592억원에 이르렀다.

다만 대여 전략에는 부정적인 결과도 함께 따른다. 계열사로부터의 대여금을 늘리며 글로벌세아의 지난해 말 부채비율이 87.6%로 상승한 점이 대표적이다. 세아상역과 태림페이퍼 등 대여금 제공이 활발한 계열사로서는 이자수익을 수취하더라도 자본적지출(CAPEX)이나 지분투자 등 기업가치 제고를 위한 여력이 그만큼 줄어들 여지가 있다.

태림페이퍼는 이번달 특수목적법인(SPC·티앤제이인베스트먼트)을 통해 전주페이퍼 지분 100%(1407억원)와 전주원파워 지분 100%(3542억원)를 인수할 때 인수총액(4949억원)의 대부분인 약 4000억원을 인수금융으로 조달했다. 태림페이퍼의 지난달 말 계열사에 대한 대여금은 글로벌세아 500억원과 세아STX엔테크 200억원을 합한 700억원이다.

◇계열사 지원, 출자보다 대여…지주사 글로벌세아 출자 미미

글로벌세아그룹은 지주사를 포함한 계열사 간 대여 관계가 긴밀하게 얽혀있다. 이는 계열사 간 현금 이동에 출자보다 대여를 빈번하게 이용하는 그룹 차원의 재무전략 때문이다. 글로벌세아 측도 "계열사 차입은 은행 등 외부에서 차입하는 대신 그룹 내에서 적정한 금리를 주는 등 자금을 효율적으로 사용하기 위해 이뤄졌다"는 입장이다.

지난해 말 별도 기준으로 글로벌세아가 계열사에 제공한 대여금 잔액은 세아STX엔테크 123억원과 인디에프개성 83억원을 합한 206억원이다. 세아상역의 경우 계열사에 제공한 대여금은 글로벌세아 892억원, 에스투에이 541억원, 세아STX엔테크 379억원, 태범 100억원, 에스앤에이 22억원을 합한 1933억원이다.

글로벌세아는 지주사이지만 출자가 빈번한 편이 아니다. 국내외 자회사에 대한 현금출자액은 2019년 5억원, 2020년 33억원에 불과했다. 2021년 인디에프 164억원과 에스앤에이 100억원을 합한 264억원이었으며 2022년 미국 JDG 100억원, 코스타리카 세아스피닝(SAE-A Spinning) 52억원, 세아STX엔테크 100억원을 합한 252억원이었다.

지난해의 경우 JDG 529억원, 아본데일인베스트먼트 1000억원, 인디에프 40억원을 합한 1569억원이었다. 하지만 JDG 현금출자액 중 357억원은 지난해 글로벌세아가 JDG에 미국 자회사 SJS레인보우(SJS Rainbow)와 SJS투모로우(SJS Tomorrow)를 현물출자하면서 두 자회사에 제공하고 있던 대여금 229억원과 128억원을 출자전환한 것이다.

아본데일인베스트먼트의 경우에도 현금출자 직후인 지난해 12월 글로벌세아가 쌍용건설을 자회사로 만들기 위해 아본데일인베스트먼트를 흡수합병했기 때문에 큰 의미는 없다. 이를 고려하면 지난해 실질적인 현금출자액도 예년 수준으로 떨어진다.

◇김웅기 회장 일가 높은 지배력…대여금 지급 결정 용이

글로벌세아그룹이 출자보다 대여를 빈번하게 이용할 수 있는 기본적인 토대는 김웅기 회장을 비롯한 오너일가의 높은 지배력이다. 그룹을 지배하는 핵심 축은 김웅기 회장→글로벌세아→세아상역→태림페이퍼다. 지주사인 글로벌세아는 김웅기 회장 지분이 84.8%이며 배우자인 김수남 세아재단 이사장(12.36%), 딸인 김세연 씨(0.59%)와 김진아 글로벌세아 그룹총괄 부사장(0.59%) 등 특수관계자 지분과 자사주(1.66%)를 합하면 100%다.

세아상역은 글로벌세아 지분이 61.94%이며 딸인 김세연 씨(12.94%), 김진아 부사장(12.56%), 김세라 세아상역 전무(12.56%) 등 특수관계자 지분을 합하면 100%다. 세아상역 자회사로 그룹 캐시카우 한 축을 담당하고 있는 태림페이퍼도 세아상역 지분이 100%다. 그룹 전체 계열사를 통틀어 상장사는 글로벌세아 자회사인 인디에프와 태림페이퍼 자회사인 태림포장 등 2곳뿐일 정도다.

오너일가의 지배력이 높은 데다 비상장사면 계열사 간 대여금 지급 결정이 용이하다. 배임 등 이슈가 제기될 여지가 적은 덕분이다. 상장사인 인디에프와 태림포장은 계열사에 지급하고 있는 대여금이 없다.

세아상역이 글로벌세아의 계열사에 대한 지원 부담을 실질적으로 분담하고 있는 것도 이 때문이다. 글로벌세아가 지원 주체가 되려면 재원이 풍부해야 하므로 자회사 중 사실상 유일한 캐시카우인 세아상역으로부터 배당금과 상표권사용료 등 명목으로 수익을 최대한 끌어와야 한다. 그러나 세아상역이 직접 지원 주체가 되면 굳이 글로벌세아에 수익을 지급할 필요가 없다.

◇대여로 지배구조 약점 보완…출자보다 유연한 집행 가능

글로벌세아그룹은 캐시카우 계열사가 지배구조 측면에서 수직적으로 분포하고 있는 것이 특징이다. 2020년 골판지 원지와 상자 생산업에 진출하기 위한 인수합병(M&A) 때 자금이 풍부한 세아상역을 인수 주체로 내세운 탓이다. 글로벌세아→세아상역→태림페이퍼→태림포장·동원페이퍼의 지배구조에서 태림포장이나 동원페이퍼로부터의 수익이 글로벌세아에 도달하려면 배당을 거듭해야 하므로 용이하지 않다.

대여는 이런 지배구조상 약점을 보완할 수도 있다. 대여는 지배구조의 제약을 받지 않으므로 출자보다 유연하다. 세아상역은 세아STX엔테크에 글로벌세아(123억원)보다 많은 379억원을 대여하고 있다. 세아STX엔테크는 글로벌세아의 자회사다. 출자 형태를 취하려면 지배구조의 제약 때문에 세아상역→글로벌세아→세아STX엔테크의 단계를 거쳐야 하지만 대여 형태를 취하면 세아상역이 세아STX엔테크에 곧바로 지급할 수 있다.

같은 이유로 태림페이퍼의 활용도를 키울 수 있다. 태림페이퍼도 세아STX엔테크에 200억원을 대여하고 있다. 태림페이퍼는 세아상역과 함께 그룹의 대표적인 캐시카우이지만 세아상역 자회사이자 글로벌세아 손자회사다. 출자 형태를 취하려면 태림페이퍼→세아상역→글로벌세아→세아STX엔테크의 단계를 거쳐야 한다.

글로벌세아도 이용할 수 있는 자금을 배당수익보다 계열사로부터의 대여금으로 마련하고 있다. 지난해 배당수익은 자회사 세아상역으로부터의 186억원뿐이었다. 하지만 자회사 세아상역(892억원), 손자회사 태림페이퍼(500억원), 증손자회사 동원페이퍼(200억원)로부터의 합산 대여금 잔액은 1592억원에 이르렀다.

다만 대여 전략에는 부정적인 결과도 함께 따른다. 계열사로부터의 대여금을 늘리며 글로벌세아의 지난해 말 부채비율이 87.6%로 상승한 점이 대표적이다. 세아상역과 태림페이퍼 등 대여금 제공이 활발한 계열사로서는 이자수익을 수취하더라도 자본적지출(CAPEX)이나 지분투자 등 기업가치 제고를 위한 여력이 그만큼 줄어들 여지가 있다.

태림페이퍼는 이번달 특수목적법인(SPC·티앤제이인베스트먼트)을 통해 전주페이퍼 지분 100%(1407억원)와 전주원파워 지분 100%(3542억원)를 인수할 때 인수총액(4949억원)의 대부분인 약 4000억원을 인수금융으로 조달했다. 태림페이퍼의 지난달 말 계열사에 대한 대여금은 글로벌세아 500억원과 세아STX엔테크 200억원을 합한 700억원이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >